[Visto: 2135 veces]

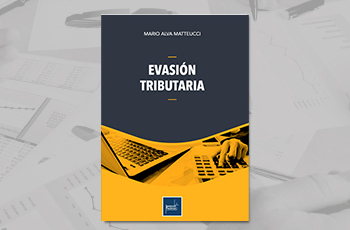

LIBRO ELECTRÓNICO – EVASIÓN TRIBUTARIA (Segunda edición)

Estimados amigos, quería comentarles que ya salió la segunda edición del libro electrónico “Evasión Tributaria”.

En esta publicación, se efectúa un breve análisis de los conceptos vinculados con la evasión tributaria, revisa las causas y consecuencias de la misma, al igual que las normas relacionadas con el delito de defraudación tributaria.

Se analiza igualmente los diversos mecanismos para generar la conciencia tributaria en el contribuyente, como también la priorización del cumplimiento voluntario frente al fisco.

Como complemento, se revisa la teoría de los juegos relacionándola con la evasión tributaria y la posibilidad que la administración tributaria utilice la Big Data, para descubrir nuevas formas y actos relacionados con la evasión.

El autor de la presente publicación es:

Le tengo mucho cariño a esta publicación, ya que se trata de mi primer libro electrónico.

El contenido del libro se presenta a continuación:

CONTENIDO

Presentación

CAPÍTULO I: DELIMITANDO CONCEPTOS

- Planeamiento tributario

2. Elusión tributaria

3. Evasión tributaria

4. Economía de opción

5. Simulación

6. Fraude a la ley

CAPÍTULO II: LA EVASIÓN TRIBUTARIA

- ¿Cuáles son las causas de la evasión tributaria?

1.1. La informalidad

1.2. La presión tributaria

1.3. La compleja legislación tributaria

1.4. La resistencia fiscal

1.5. Ausencia de una conciencia tributaria y la falta de pertenencia a un grupo

1.6. Inexistencia de riesgo tributario

1.7. La existencia de la economía digital

1.8. Existencia de regímenes promocionales que deben ser evaluados

1.9. Altas tasas aplicables a los tributos

1.10. Falta de capacidad de la Administración Tributaria

1.11. El contrabando

2. ¿Cuáles son las consecuencias de la evasión tributaria?

2.1. Limita la confianza del contribuyente hacia el Estado

2.2. Impide una correcta distribución de la riqueza en la población

2.3. Genera situaciones de competencia desleal entre los contribuyentes que pagan sus tributos y aquellos que los evaden.

2.4. Disminuye la base tributaria de contribuyentes

2.5. Incrementa la carga tributaria de los contribuyentes que sí cumplen con el pago de sus tributos

2.6. Retraso tecnológico

2.7. Negativa de inversión por parte de capitales tanto nacionales como extranjeros

CAPÍTULO III: LA LEY PENAL TRIBUTARIA Y EL COMBATE A LA DEFRAUDACIÓN TRIBUTARIA

Régimen de denuncias y recompensas de la SUNAT

1. ¿Conoce usted el régimen de denuncias y recompensas de la SUNAT?

1.1. Introducción

1.2. Las denuncias

1.3. Las denuncias y recompensas: algunas definiciones

1.3.1. El denunciante

1.3.2. La recompensa

1.4. ¿Cuál es la finalidad del sistema de denuncias y recompensas?

1.5. ¿Qué personas pueden formular denuncias ante la SUNAT?

1.6. ¿Cuándo recibirá el denunciante la recompensa?

1.7. ¿Qué requisitos se exigen para la entrega de la recompensa?

1.8. ¿Cómo se fija el monto de la recompensa?

1.9. ¿Quiénes no pueden ser beneficiarios de la recompensa?

1.10. ¿Cómo se establece el procedimiento de denuncias y recompensas?

La regulación por parte de la SUNAT

1.10.1. La presentación de las denuncias

1.10.2. Admisión de la denuncia

1.10.3. ¿Qué sucede cuando la denuncia le compete a otra entidad?

1.10.4. ¿Qué criterios se utilizan para evaluar la denuncia?

1.10.5. ¿Qué causales determinan que la denuncia sea rechazada?

1.10.6. El aporte de las pruebas por parte del denunciante

1.10.7. Las citaciones

1.10.8. La recompensa

1.10.9. Monto de la recompensa

1.10.10. ¿Cuál es la oportunidad de pago de la recompensa?

1.10.11. ¿Se puede suspender el pago de la recompensa?

1.10.12. ¿Cuál es la cuenta de cargo de la recompensa?

1.11. Se debe mantener la reserva de la identidad del denunciante

1.12. El sistema de recompensas en la legislación comparada

1.12.1. El caso de Paraguay

1.12.2. El caso de España

1.13. Un ejemplo de otra Administración Tributaria que también cuenta con un procedimiento para tramitar denuncias

Análisis de la Ley Penal Tributaria

1. Los actos preparatorios

1.1. ¿Existen actos preparatorios en los delitos tributarios? Una revisión del itercriminis

1.2. Los delitos tributarios

1.3. La Ley Penal Tributaria y el tipo base del delito de defraudación tributaria

1.3.1. ¿Cómo está regulado en la legislación el delito de defraudación tributaria?

1.3.2. ¿Cuáles son las modalidades del delito de defraudación tributaria?

1.4. La defraudación tributaria es un delito de resultado

1.5. El iter criminis o el camino hacia el delito

1.6. Desarrollo del iter criminis

1.6.1. La fase interna

1.6.2. “Cogitationis poena nemo partitur”: El pronunciamiento de Ulpiano en el Digesto romano

1.6.3. La fase externa

1.6.4. Los actos preparatorios

1.6.5. Los actos ejecutivos

1.6.6. La tentativa

1.6.7. La consumación

1.6.8. El agotamiento

2. Revisión de la Ley Penal Tributaria

2.1. La Ley Penal Tributaria

2.2. ¿Cómo se encuentra estructurada la Ley Penal Tributaria?

2.3. ¿En qué se diferencia un delito tributario de una infracción tributaria?

2.3.1. Gravedad del hecho ilícito

2.3.2. Culpabilidad

2.3.3. Interés protegido

2.3.4. Naturaleza de la sanción

2.3.5. Entidad sancionadora

2.3.6. Base legal

2.4. El delito tributario: la defraudación tributaria

2.5. ¿Cómo está regulado en la legislación el delito de defraudación tributaria?

2.6. ¿Cuáles son las modalidades del delito de defraudación tributaria?

2.7. Tipo agravado de la defraudación tributaria

2.7.1. Incorporación del artículo 5-D a la Ley Penal Tributaria

2.8. Tipo autónomo relacionado con la labor contable

2.8.1. La labor del contador dentro de la empresa

2.8.2. El delito contable en la doctrina

2.8.3. ¿Cómo está regulado el delito contable en la Ley Penal Tributaria?

2.8.4. La obligación de llevar los libros de contabilidad u otros libros y registros exigidos: el artículo 87 del Código Tributario

2.8.5. ¿Qué conductas antijurídicas permitiría que se cometa el delito contable?

2.8.5.1. El literal a) del artículo 5 de la Ley Penal Tributaria

2.8.5.2. El literal b) del artículo 5 de la Ley Penal Tributaria

2.8.5.3. El literal c) del artículo 5 de la Ley Penal Tributaria

2.8.5.4. El literal d) del artículo 5 de la Ley Penal Tributaria

2.9. ¿Cuándo nos encontramos ante el autor, el partícipe, el cómplice o el instigador en los delitos contables?

2.9.1. El autor

2.9.2. El partícipe

2.10. La inhabilitación en el ejercicio profesional

3. Los delitos autónomos en la Ley Penal Tributaria

3.1. Los delitos autónomos en la Ley Penal Tributaria

3.2. El delito de confección, obtención, venta o facilitación de comprobantes de pago falsos

3.3. ¿Por qué se incluyó este delito en la Ley Penal Tributaria?

3.4. ¿Cuál es el bien jurídicamente tutelado en el delito contenido en el artículo 5-C de la Ley Penal Tributaria?

3.5. ¿Es un delito de peligro abstracto o concreto?

3.6. ¿Cuáles son los documentos con los que se estaría configurando la conducta delictiva?

3.6.1. Los comprobantes de pago

3.6.2. Las notas de crédito y las notas de débito

3.6.3. Las guías de remisión

3.7. ¿Cuáles son las figuras delictivas que considera el tipo penal del artículo 5-C de la Ley Penal Tributaria?

3.7.1. El que confeccione comprobantes de pago, guías de remisión, notas de crédito o notas de débito

3.7.2. El que obtenga comprobantes de pago, guías de remisión, notas de crédito o notas de débito

3.7.3. El que venda comprobantes de pago, guías de remisión, notas de crédito o notas de débito

3.7.4. El que facilite comprobantes de pago, guías de remisión, notas de crédito o notas de débito

3.7.5. ¿Hacia dónde están orientadas las conductas delictivas señaladas en el artículo 5-C de la Ley Penal Tributaria?

3.8. ¿Cuál es la sanción penal por la comisión de las conductas señaladas en el artículo 5-C de la Ley Penal Tributaria?

3.9. El almacenaje de bienes en lugares no declarados ante la SUNAT, ¿genera un delito tributario?

3.9.1. Introducción

3.9.2. La informalidad

3.9.3. La conducta antijurídica tipificada en el artículo 5-B de la Ley Penal Tributaria

3.9.3.1. El sustento indicado en la exposición de motivos del Decreto Legislativo N.° 1114

3.9.3.2. El que estando inscrito o no ante el órgano administrador del tributo

3.9.3.3. Se almacena bienes para su distribución, comercialización, transferencia u otra forma de disposición

3.9.3.4. El valor total de los bienes debe superar las 50 unidades impositivas tributarias (UIT)

3.9.3.5. El almacenaje de bienes se realice en lugares no declarados como domicilio fiscal o establecimiento anexo

3.9.3.6. La conducta debe estar orientada para dejar de pagar en todo o en parte los tributos que establecen las leyes.

3.9.3.7. ¿Cómo se determina el valor de los bienes?

3.9.3.8. ¿Cómo se determina la UIT aplicable para determinar el valor de los bienes?

3.9.3.9. La normatividad que obliga a declarar los almacenes ante la SUNAT.

3.9.4. La conducta antijurídica descrita en el artículo 5-B, ¿califica como una infracción tributaria o es un delito?.

3.9.5. Noticia relacionada.

4. La acción penal en la Ley Penal Tributaria.

4.1. La acción penal en los delitos tributarios.

4.1.1. Introducción

4.1.2. Una revisión de la doctrina para entender la acción penal.

4.1.3. ¿En qué tipo de proceso penal se ejerce la acción penal?

4.1.4. ¿Cómo se da la actuación del Ministerio Público con respecto al ejercicio de la acción penal?.

4.1.5. ¿Qué autoridad del Ministerio Público ejerce la titularidad de la acción penal?

4.1.6. La acción penal en el Código Procesal Penal

4.1.7. ¿Cuál es la regulación de la acción penal en la Ley Penal Tributaria?

4.1.8. La actuación de la autoridad policial, el Ministerio Público o el Poder Judicial cuando presuman la comisión del delito tributario

4.1.9. Opiniones de la doctrina respecto a la actuación del Ministerio Público y la acción penal

5. La caución en la Ley Penal Tributaria.

5.1. Introducción

5.2. ¿Qué es la caución?

5.2.1. La caución personal

5.2.2. La caución real

5.3. La caución en la doctrina

5.4. La caución en el Código Procesal Penal

5.4.1. Reglas generales para la fijación de una caución

5.4.2. La fijación de la caución personal

5.4.3. La fijación de la caución real

5.4.4. La devolución de la caución

5.5. ¿Cómo se encuentra regulada la caución dentro de la Ley Penal Tributaria?

5.5.1. ¿En qué supuestos se exige la prestación de una caución?

5.6. ¿Qué sucede con la caución si se concede la libertad provisional?

5.7. ¿Cómo se fija la caución en los casos en que exista mandato de comparecencia o libertad provisional?

5.8. Si ya se cumplió con el pago de la deuda tributaria, ¿cómo se fija la caución?

5.9. Si hay varios delitos de defraudación tributaria, ¿cómo se fija la caución?

5.10. Si son varios imputados por el delito de defraudación tributaria, ¿cómo se fija la caución?

5.11. ¿Cuáles son las consecuencias accesorias que se aplican?

5.12. Experiencias de aplicación de la caución en otros países

5.12.1. En el caso de Chile

5.12.2. En el caso de España

5.12.3. En el caso de Estados Unidos de Norteamérica

5.12.4. En el caso de México

5.13. Consecuencias accesorias

CAPÍTULO IV: MECANISMOS PARA CREAR CONCIENCIA TRIBUTARIA Y EL FORJAMIENTO DEL CUMPLIMIENTO VOLUNTARIO

- ¿Qué es conciencia tributaria?

2. ¿Cuáles son los mecanismos para la creación de una conciencia tributaria?

2.1. Educación cívica

2.2. Crear reglas sencillas

2.3. Uso de sanciones

3. El cumplimiento voluntario

4. Las acciones específicas desarrolladas para los contribuyentes y sectores con mayor riesgo tributario, dirigidas para asegurar el cumplimiento tributario

4.1. Establecer mecanismos de simplicidad en materia tributaria

4.2. La segmentación de los contribuyentes

4.3. Mejorar la actuación de la Administración Tributaria procurando la eficiencia y la eficacia

4.4. Mejorar los canales de atención al contribuyente

4.5 Garantizar los derechos del contribuyente

4.6. Permitir la participación en sorteos de premios a los contribuyentes puntuales en el pago de sus obligaciones tributarias

4.7. La selección de los contribuyentes a fiscalizar

CAPÍTULO V: PAUTAS PARA ENTENDER LA TEORÍA DE LOS JUEGOS Y LA EVASIÓN TRIBUTARIA

- Introducción

2. La teoría de los juegos

3. El dilema del prisionero

4. ¿Es posible la aplicación de la teoría de los juegos y el dilema del prisionero en otras ramas?

5. La evasión tributaria, teoría de los juegos y el dilema del prisionero

5.1. La evasión tributaria

5.2. La teoría de los juegos y el dilema del prisionero aplicados en materia tributaria.

CAPÍTULO VI: ¿ES POSIBLE EL USO DE BIG DATA EN MATERIA TRIBUTARIA?

- Introducción

2. Las bases de datos

3. Información disponible en cantidad e inmediata

4. Las siete “V” en el big data

4.1. Volumen

4.2. Velocidad

4.3. Variedad

4.4. Variabilidad

4.5. Veracidad

4.6. Visualización

4.7. Valor

5. El uso de algoritmos

6. El análisis predictivo y la analítica avanzada

7. La minería de datos y el knowledge discovery in databases (KDD)

8. ¿Es posible la utilización del big data por parte de una Administración Tributaria?

9. Información sobre la aplicación del big data en Argentina

10. Información sobre la aplicación del big data en España

11. Información sobre la aplicación del big data en Costa Rica

12. Información sobre la aplicación del big data en Chile

El costo del libro electrónico es de S/ 39 (Treinta y nueve 00/100 Soles).

Si desean adquirirlo, debe ingresar a la siguiente dirección web:

https://tienda.institutopacifico.pe/detalle/evasion-tributaria-segunda-edicion

Saludos cordiales

Mario Alva Matteucci