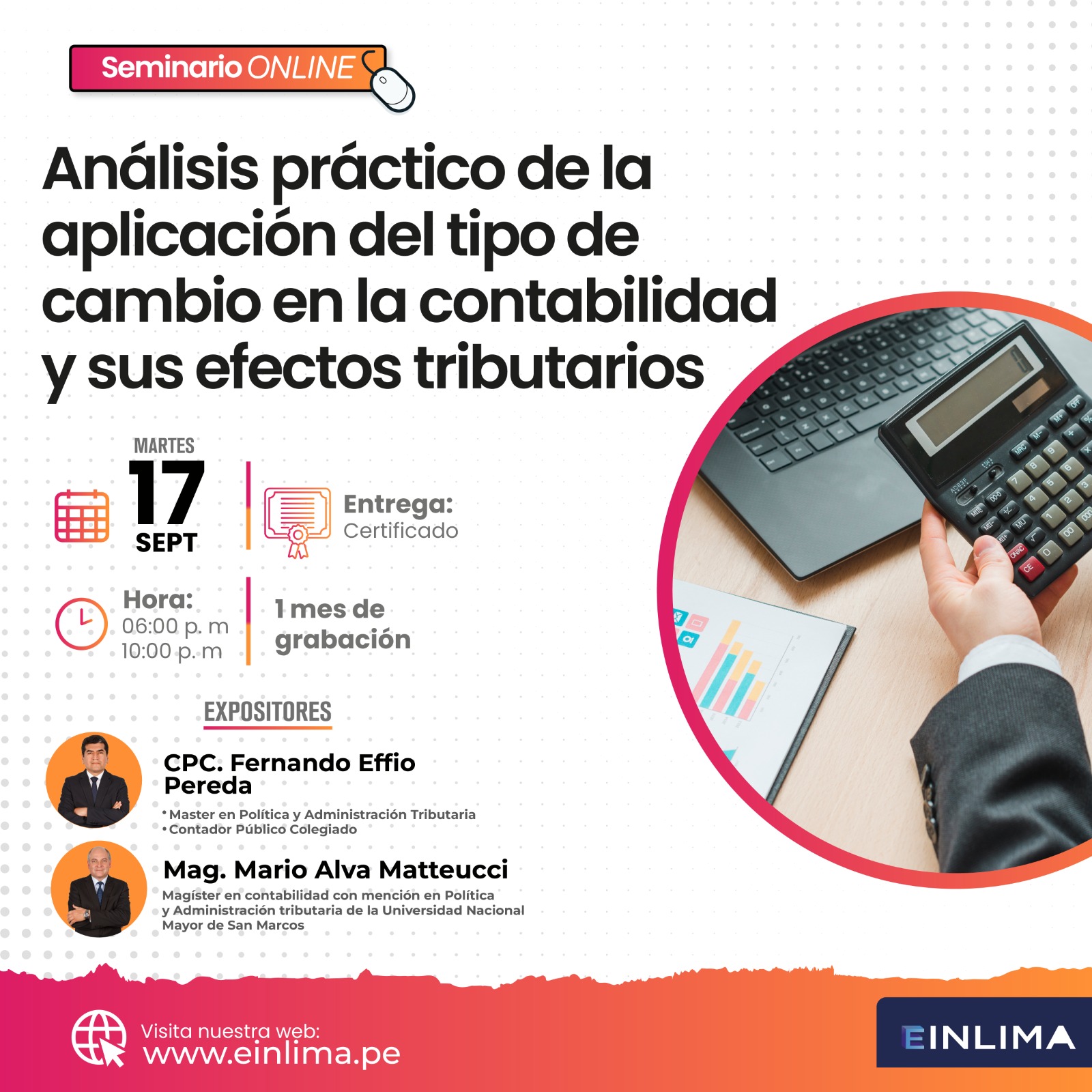

SEMINARIO ONLINE: ANÁLISIS PRÁCTICO DE LA APLICACIÓN DEL TIPO DE CAMBIO EN LA CONTABILIDAD Y SUS EFECTOS TRIBUTARIOS

Archivo de la categoría: Impuesto a la Renta

APRUEBAN EL FRACCIONAMIENTO ESPECIAL DE LA DEUDA TRIBUTARIA ADMINISTRADA POR LA SUNAT – DECRETO LEGISLATIVO N° 1634

APRUEBAN EL FRACCIONAMIENTO ESPECIAL DE LA DEUDA TRIBUTARIA ADMINISTRADA POR LA SUNAT – DECRETO LEGISLATIVO N° 1634

MARIO ALVA MATTEUCCI

- INTRODUCCIÓN

Como se sabe, a través de la Ley N°32089[1], el Congreso otorgó facultades legislativas al Poder Ejecutivo en materia tributaria. De manera específica se aprecia que, en el literal f) del numeral 2.7.2 del artículo 2 de la Ley Nº 32089, se establece que el Poder Ejecutivo está facultado para aprobar un fraccionamiento especial para deudas administradas por la SUNAT que constituyan ingresos del tesoro público exigibles hasta el 31 de diciembre de 2023, para incentivar el pago de las deudas mediante el otorgamiento de un bono de descuento en función del nivel de deuda y condicionado al cumplimiento del pago, sin incluir descuento sobre insoluto[2] ni anticipo.

De este modo y en cumplimiento de dicha prerrogativa, con fecha sábado 30 de agosto de 2024 se publicó en el Diario Oficial El Peruano, el Decreto Legislativo N° 1634, el cual aprobó un Fraccionamiento Especial de la deuda tributaria administrada por la SUNAT.

Si desea revisar el informe completo (SOLO EN ESPAÑOL) debe ingresar aquí: COMENTARIO AL DECRETO LEGISLATIVO 1634

If you want to review the full report (ONLY IN SPANISH) you must enter here: COMENTARIO AL DECRETO LEGISLATIVO 1634

[1] Si se desea revisar el texto completo de este dispositivo se debe ingresar a la siguiente dirección web: https://busquedas.elperuano.pe/dispositivo/NL/2303674-3

[2] Hace referencia al tributo sin considerar intereses.

CAMPAÑAS DE ORIENTACIÓN DE LA SUNAT PARA FISCALIZAR GASTOS NO DEDUCIBLES

CAMPAÑAS DE ORIENTACIÓN DE LA SUNAT PARA FISCALIZAR GASTOS NO DEDUCIBLES

MARIO ALVA MATTEUCCI

En los últimos días, la Administración Tributaria ha iniciado una campaña de orientación cuyo principal objetivo es concientizar a las empresas, para que estas no consideren dentro de proceso de determinación de la renta neta de tercera categoría en el impuesto a la renta, a los gastos por consumos personales como también los gastos familiares, los cuales como sabemos se encuentran prohibidos.

Según información publicada por la Sunat en diferentes medios de comunicación escrita, se hace mención al hecho que esta campaña se denomina “Gastos No Deducibles”, habiéndose efectuado acciones ligadas a la orientación de los contribuyentes, acerca del correcto uso de los comprobantes de pago que solicitan los consumidores finales, en distintas partes del país.

El principal objetivo de estas acciones está orientado a señalar el correcto uso que se le debe dar a los comprobantes de pago que sustentan gasto o costo para efectos tributarios, es decir, a las facturas; toda vez que se busca sensibilizar a los consumidores a no hacer uso de este tipo de comprobante de pago para poder justificar adquisiciones que estén relacionados con compras de uso personal que luego son consideradas en el proceso de deducción de gastos como si se tratara de un gasto propio del giro del negocio.

Cabe recordar que, conforme lo indica el literal a) del artículo 44 de la Ley del Impuesto a la Renta, se precisa que no se acepta como gasto deducible para efectos de la determinación de la renta neta de tercera categoría a los gastos personales incurridos por el contribuyente, al igual que en el caso de los gastos de sustento del contribuyente, toda vez que ello determina que son reparables.

Lo señalado en líneas anteriores guarda relación con lo indicado en el artículo 37 de la Ley del Impuesto a la Renta, dispositivo que consagra el principio de causalidad, el cual indica que no resultan deducibles aquellos gastos que no guardan coherencia con el mantenimiento o generación de la fuente productora de rentas.

Si el gasto no resulta aceptado para efectos de la determinación de la renta neta de tercera categoría, ello implica que será materia de reparo tributario, lo que califica como una diferencia permanente, debiendo tributar al final del ejercicio gravable con la tasa del 29.5 %.

La consecuencia inmediata que se observa adicionalmente es que, si no se acepta el gasto en la determinación de la renta neta empresarial, el impuesto general a las ventas contenido en la factura de manera discriminada, no se podrá utilizar como crédito fiscal, en aplicación de lo señalado por el literal a) del segundo párrafo del artículo 18 de la Ley del Impuesto General a las Ventas.

Como se recordará, el artículo 18 de la Ley del Impuesto General a las Ventas señala los requisitos sustanciales para poder considerar el crédito fiscal y el segundo párrafo del citado artículo indica lo siguiente:

Solo otorgan derecho a crédito fiscal las adquisiciones de bienes, las prestaciones o

utilizaciones de servicios, contratos de construcción o importaciones que reúnan los

requisitos siguientes:

a) Que sean permitidos como gasto o costo de la empresa, de acuerdo a la legislación del

impuesto a la renta, aun cuando el contribuyente no esté afecto a este último impuesto.

De este modo, se observa que aun cuando el contribuyente tenga el comprobante de pago que permita sustentar gasto o costo para efectos del impuesto a la renta, como es el caso de la factura, no podrá aplicar el crédito fiscal contenido en la misma, ya que el gasto o costo no resulta deducible al ser un gasto personal o familiar, lo que determina que no se aplica el principio de causalidad.

Estamos a tiempo de poder realizar un análisis de los gastos que la empresa tiene y con un proceso de revisión interna o auditoría preventiva, se puede identificar aquellos gastos que no se permiten, evitando así un proceso de fiscalización por parte de la Sunat que pueda involucrar rectificatorias de las declaraciones juradas presentadas, relacionadas con el impuesto a la renta como también con el IGV, lo cual obligaría al pago de tributos omitidos al igual que la comisión de la infracción del numeral 1 del artículo 178 del Código Tributario, por declarar cifras o datos falsos, en caso de existir tributo por cancelar al fisco.

Tome nota de esta información para evitar contingencias con el fisco.

Si desea revisar la editorial completa (SOLO EN ESPAÑOL) debe ingresar aquí: EDITORIAL – 542

If you want to review the complete editorial (ONLY IN SPANISH) you must enter here: EDITORIAL – 542

SI MARCO LA OPCIÓN “ALQUILADO” EN EL DOMICILIO FISCAL, ¿QUÉ IMPLICANCIAS TRIBUTARIAS SE GENERAN?

SI MARCO LA OPCIÓN “ALQUILADO” EN EL DOMICILIO FISCAL, ¿QUÉ IMPLICANCIAS TRIBUTARIAS SE GENERAN?

MARIO ALVA MATTEUCCI

RESUMEN

Cuando el contribuyente se inscribió ante la Sunat para obtener su número de Registro Único de Contribuyente (RUC), debió consignar un domicilio fiscal como parte de sus obligaciones. Allí se debía indicar si el inmueble que se consignó como domicilio era propio o arrendado. Si marca la opción de que es alquilado; ello puede involucrar diversos aspectos como cesión en uso o el contrato de arrendamiento. En los últimos días, la Administración Tributaria ha enviado un cuestionario para averiguar más datos sobre este tema al no encontrar información relacionada con gastos de arrendamiento, lo cual significa un cruce de datos entre quien cede el inmueble y quien lo ocupa.

PALABRAS CLAVE: arrendamiento / cesión en uso / renta ficta / contrato / firmas legalizadas / usufructo

ABSTRACT

When the taxpayer registered with the Sunat to obtain his Single Taxpayer Registry Number (RUC), he had to indicate a tax domicile as part of his obligations. The taxpayer had to indicate whether the property was owned or rented. If the property is rented, this may involve different aspects such as assignment in use or the lease contract. In the last few days, the Tax Administration has sent a questionnaire to find out more data on this subject as it did not find information related to leasing expenses, which means a cross-check between the person who assigns the property and the person who occupies it.

KEYWORDS: lease / assignment in use / fictitious rent / contract / legalized signatures / usufruct

TITLE: If I Check The Option “Rented” in The Tax Domicile, What Are The Tax Implications?

Si desea revisar el informe completo (SOLO EN ESPAÑOL) debe ingresar aquí: DOMICILIO FISCAL ALQUILADO

If you want to review the full report (ONLY IN SPANISH) you must enter here: DOMICILIO FISCAL ALQUILADO

LA LEGALIZACIÓN DE FIRMAS ANTE NOTARIO ¿ES MEDIO PROBATORIO ANTE SUNAT?

LA LEGALIZACIÓN DE FIRMAS ANTE NOTARIO ¿ES MEDIO PROBATORIO ANTE SUNAT?

MARIO ALVA MATTEUCCI

RESUMEN

En la mayor parte de los procesos de fiscalización efectuados por la Administración Tributaria, los auditores exigen a los contribuyentes el sustento de las operaciones, a efectos de validar las mismas. En algunas oportunidades, exigen que los contratos celebrados deben contar con la firma de las partes contratantes legalizadas ante notario público, pero ello ¿es obligatorio en todos los casos? El presente informe analiza los supuestos en los cuales si se requiere la exigencia de la legalización de las firmas.

PALABRAS CLAVE: legalización de firmas / notario público / medio probatorio / fehaciencia / reconocimiento de gastos / partes contratantes

ABSTRACT

In most of the auditing processes carried out by the Tax Administration, the auditors require the taxpayers to provide the support of the operations, in order to validate them. On some occasions they require that the contracts entered into must have the signature of the contracting parties legalized before a notary public, but is this obligatory in all cases? This report analyzes the cases in which the legalization of signatures is required.

KEYWORDS: notarization of signatures / notary public / evidentiary means / authenticity / recognition of expenses / contracting parties

TITLE: Is The Legalization of Signatures Before A Notary Public A Probative Means Before Sunat?

Si desea revisar el informe completo (SOLO EN ESPAÑOL) debe ingresar aquí: LEGALIZACION DE FIRMAS ANTE NOTARIO – MEDIO PROBATORIO

If you want to review the full report (ONLY IN SPANISH) you must enter here: LEGALIZACION DE FIRMAS ANTE NOTARIO – MEDIO PROBATORIO

NORMATIVIDAD REGLAMENTARIA DEL SSCO

NORMATIVIDAD REGLAMENTARIA DEL SSCO

MARIO ALVA MATTEUCCI

RESUMEN

Existen empresas constituidas formalmente solo en el papel, pero que tienen un nivel elevado de operaciones, por las cuales entregan facturas a terceros a fin de que estos puedan justificar gasto, costo y/o crédito fiscal. Este nivel de operaciones no se justifica, ya que no tienen trabajadores, no cuentan con activos al igual que capacidad financiera para afrontar las actividades que respalden su desempeño. El Decreto Legislativo N.° 1532 señaló el procedimiento que se debe seguir para establecer la condición de sujeto sin capacidad operativa. En diciembre pasado se publicó su reglamento por medio del Decreto Supremo N° 319-2023-EF.

PALABRAS CLAVE

sujetos sin capacidad operativa / atribución / fedatario fiscalizador / agente fiscalizador / requerimiento / verificación de campo

ABSTRACT

There are companies that are formally constituted only on paper, but have a high level of operations, for which they deliver invoices to third parties so that they can justify expenses, costs and/or tax credits. This level of operations is not justified, since they have no employees, no assets and no financial capacity to face the activities that support their performance. Legislative Decree No. 1532 indicated the procedure to be followed to establish the condition of subject without operating capacity. Last December its regulation was published through Supreme Decree No. 319-2023-EF.

KEYWORDS: subjects without operative capacity / attribution / tax officer / tax agent / requirement / field verification

TITLE: Regulatory Standards of The SSCO

Si desea revisar el informe completo (SOLO EN ESPAÑOL) debe ingresar aquí: NORMATIVIDAD REGLAMENTARIA DEL SSCO

If you want to review the full report (ONLY IN SPANISH) you must enter here: NORMATIVIDAD REGLAMENTARIA DEL SSCO

EXCEPCIÓN DE LA OBLIGACIÓN DE EFECTUAR PAGOS A CUENTA Y SUSPENSIÓN DE RETENCIONES DEL IMPUESTO A LA RENTA POR CUARTA CATEGORÍA EN EL AÑO 2024

EXCEPCIÓN DE LA OBLIGACIÓN DE EFECTUAR PAGOS A CUENTA Y SUSPENSIÓN DE RETENCIONES DEL IMPUESTO A LA RENTA POR CUARTA CATEGORÍA EN EL AÑO 2024

MARIO ALVA MATTEUCCI

El domingo 31 de diciembre de 2023 se publicó en el Diario Oficial El Peruano la Resolución de Superintendencia Nº 000270-2023/SUNAT, la cual aprobó las normas relativas a la excepción de la obligación de efectuar pagos a cuenta y la suspensión de la obligación de efectuar retenciones y/o pagos a cuenta, respecto del Impuesto a la Renta por rentas de Cuarta Categoría correspondientes al ejercicio gravable 2024.

Cabe indicar que esta norma debe concordarse necesariamente con la Resolución de Superintendencia Nº 013-2007/SUNAT[1], que fuera publicada en el Diario Oficial El Peruano el 15 de enero de 2007, a través de la cual se dictaron normas relativas a la excepción y a la suspensión de la obligación de efectuar retenciones y/o pagos a cuenta del Impuesto a la Renta por rentas de cuarta categoría. Sigue leyendo

¿PARA QUÉ ES ÚTIL EL TEST DEL BENEFICIO?

¿PARA QUÉ ES ÚTIL EL TEST DEL BENEFICIO?

MARIO ALVA MATTEUCCI

RESUMEN

Uno de los requerimientos que la Administración Tributaria solicita para el sustento de las operaciones de servicios brindados entre empresas pertenecientes al mismo grupo, en el que se presentan grupos económicos relacionados, es el denominado “Test del Beneficio”, en el que se establecen los elementos que justifican tanto la necesidad de la prestación del servicio como también el costo del mismo dentro de los términos de plena competencia. Se analizarán los sustentos legales donde se indica la obligatoriedad de los contribuyentes, de contar con el referido Test del Beneficio.

PALABRAS CLAVE

partes vinculadas / operaciones intragrupo / Test del Beneficio / servicios / vinculación económica / oficina matriz

ABSTRACT

One of the requirements that the Tax Administration requests for the support of the operations of services provided between companies belonging to the same group, in which related economic groups are present, is the so-called “Profit Test”, which establishes the elements that justify both the need for the provision of the service as well as the cost of the same within the terms of full competition. The legal grounds indicating the obligation of taxpayers to have the referred test will be analyzed.

KEYWORDS

related parties / intra-group operations / Profit Test / services / economic linkage / head offic

Si desea revisar el informe completo (SOLO EN ESPAÑOL) debe ingresar aquí: PARA QUE ES UTIL EL TEST DEL BENEFICIO

If you want to review the full report (ONLY IN SPANISH) you must enter here: PARA QUE ES UTIL EL TEST DEL BENEFICIO

RECIBÍ VALES DE CONSUMO: ¿ESTÁN AFECTOS A LA RENTA DE 5TA CATEGORÍA?

RECIBÍ VALES DE CONSUMO: ¿ESTÁN AFECTOS A LA RENTA DE 5TA CATEGORÍA?

MARIO ALVA MATTEUCCI

RESUMEN

Es común que, en el mes de diciembre de cada año, con ocasión de las fiestas navideñas, la mayor cantidad de empresas entregue a sus trabajadores una canasta que contiene productos básicos, los cuales califican como renta en especie para los trabajadores. Sin embargo, en los últimos años las empresas han optado por entregarle al trabajador un vale de consumo, el cual podrá hacer efectivo al comprar los productos que él desee en la cadena comercial respecto de la cual el empleador adquirió el bono, de tal manera que el trabajador decidirá los bienes o productos que él considere necesarios según su elección, siendo pertinente averiguar si el valor del bono ¿estará o no afecto a la renta de quinta categoría?

PALABRAS CLAVE:

aguinaldo / renta de quinta / vale de consumo / canasta navideña / descuento / trabajador

ABSTRACT

It is common that in the month of December of each year, on the occasion of the Christmas holidays, most companies give their workers a basket containing basic products, which qualify as income in kind for the workers. However, in recent years, companies have opted to give the employee a consumption voucher, which can be used to purchase the products he/she wishes in the commercial chain for which the employer acquired the voucher, so that the employee will decide the goods or products he/she considers necessary according to his/her choice, being pertinent to find out whether or not the value of the voucher will be subject to fifth category income?

KEYWORDS: Christmas bonus / fifth category income / consumption voucher / Christmas basket / discount / employee / worker

TITLE:

I Received Consumption Vouchers: Are They Subject to 5th Category Income?

Si desea revisar el informe completo (SOLO EN ESPAÑOL) debe ingresar aquí: VALES DE CONSUMO – QUINTA CATEGORIA DEL TRABAJADOR

If you want to review the full report (ONLY IN SPANISH) you must enter here: VALES DE CONSUMO – QUINTA CATEGORIA DEL TRABAJADOR

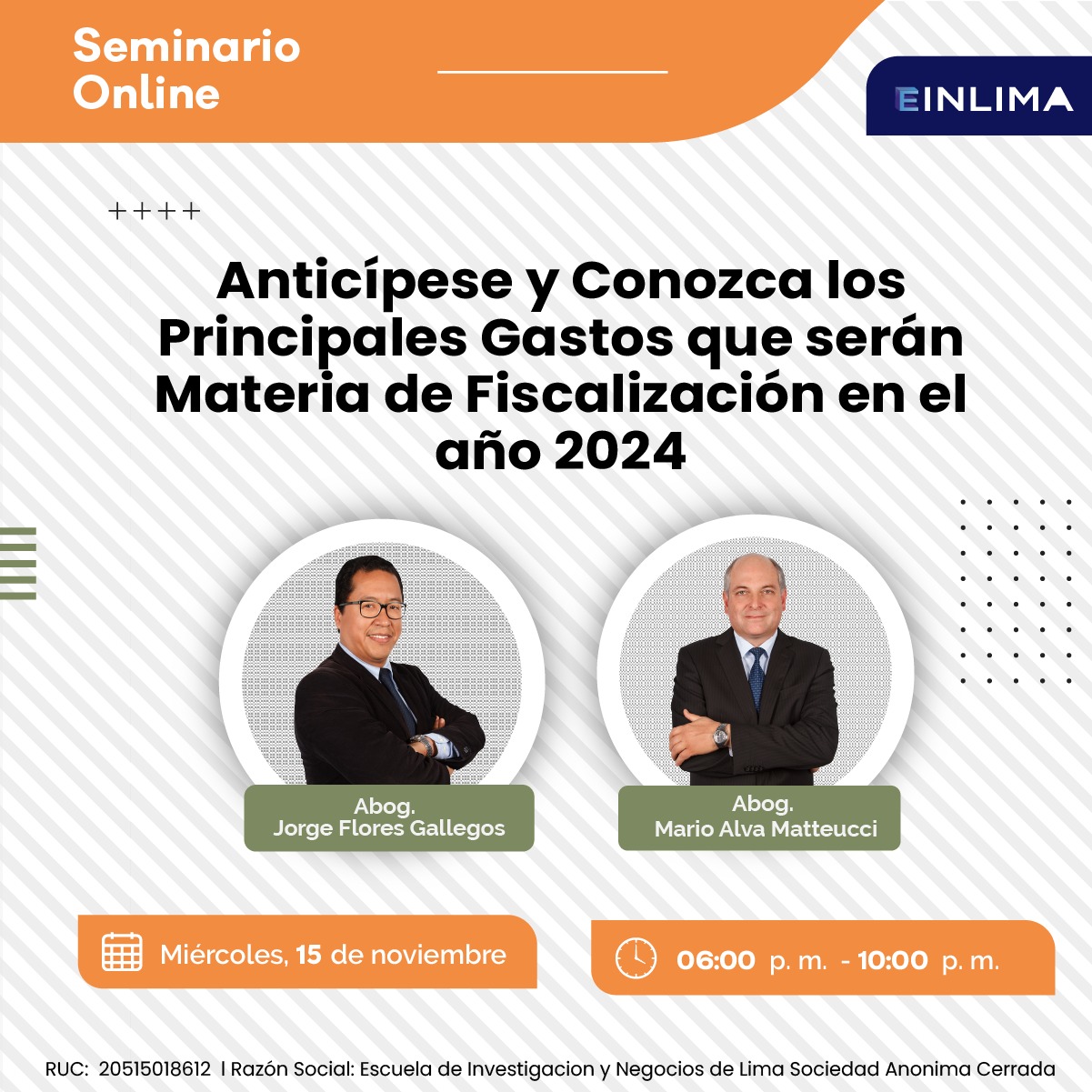

SEMINARIO ONLINE- ANTICÍPESE Y CONOZCA LOS PRINCIPALES GASTOS QUE SERÁN MATERIA DE FISCALIZACIÓN EN EL AÑO 2024

SEMINARIO ONLINE- ANTICÍPESE Y CONOZCA LOS PRINCIPALES GASTOS QUE SERÁN MATERIA DE FISCALIZACIÓN EN EL AÑO 2024