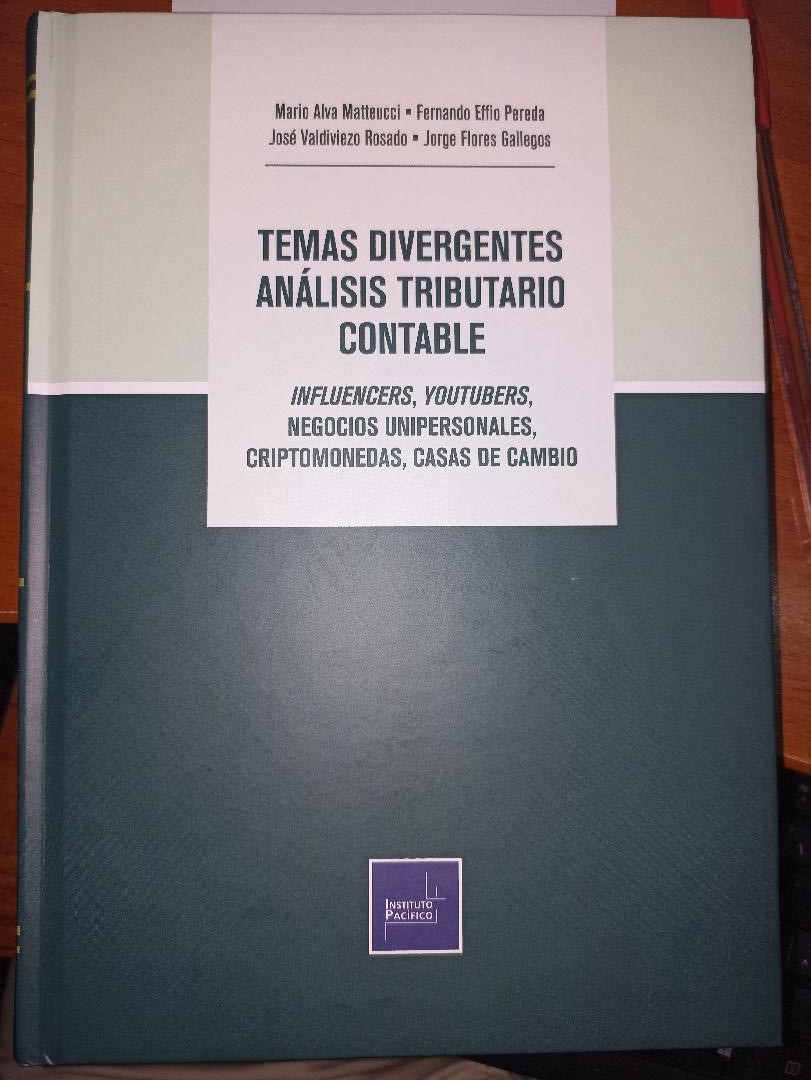

LIBRO: TEMAS DIVERGENTES – ANÁLISIS TRIBUTARIO CONTABLE: Influencers, Youtubers, Negocios Unipersonales, Criptomonedas, Casas de Cambio

Archivo por meses: marzo 2023

SEMINARIO ONLINE: EFECTOS TRIBUTARIOS DE LAS DECLARATORIAS DE ESTADO DE EMERGENCIA POR DESASTRES: NUEVAS FECHAS DE VENCIMIENTOS

SEMINARIO ONLINE: EFECTOS TRIBUTARIOS DE LAS DECLARATORIAS DE ESTADO DE EMERGENCIA POR DESASTRES: NUEVAS FECHAS DE VENCIMIENTOS

LA FISCALIDAD DE LOS BONOS DE CARBONO

LA FISCALIDAD DE LOS BONOS DE CARBONO

MARIO ALVA MATTEUCCI

ABSTRACT

Article 12 of the Kyoto Protocol established the rules for creating a Clean Development Mechanism (CDM) to certify that industrialized country members are effectively complying with the reduction of greenhouse gas emissions. It also allowed developing countries to have emission reduction projects, for which they could offer for purchase by the countries that had obligations, in order to comply with them. This gave rise to the market for emission reduction certificates, also known as “carbon credits”, which can allow Peru to develop CDM projects that can generate sources of income.

KEYWORDS: pollution / greenhouse effect / carbon credits / carbon credits / negative externality / clean development mechanism / gas emissions

TITLE: Taxation of Carbon Credits

RESUMEN

En el artículo 12 del Protocolo de Kioto se establecieron las reglas para crear un mecanismo para un desarrollo limpio (MDL) y poder certificar que efectivamente los países industrializados miembros estén cumpliendo con la reducción en la emisión de gases de efecto invernadero. Asimismo, se permitió que países en desarrollo puedan contar con proyectos de reducción de emisiones, los cuales puedan ofrecer para la compra por parte de los países que tenían obligaciones, y así puedan cumplirlas. Aquí surgió el mercado de los certificados de reducción de emisiones, también conocidos como “bonos de carbono”, los cuales pueden permitir al Perú desarrollar proyectos MDL que generen fuentes de ingresos.

PALABRAS CLAVE: contaminación / efecto invernadero / bonos de carbono / externalidad negativa / mecanismo para un desarrollo limpio / emisiones de gases

Si desea revisar el informe completo (SOLO EN ESPAÑOL) debe ingresar aquí: LA FISCALIDAD DE LOS BONOS DE CARBONO

If you want to review the full report (ONLY IN SPANISH) you must enter here: LA FISCALIDAD DE LOS BONOS DE CARBONO

ATENTOS A LAS NOTIFICACIONES ELECTRÓNICAS DE SUNAT

ATENTOS A LAS NOTIFICACIONES ELECTRÓNICAS DE SUNAT

MARIO ALVA MATTEUCCI

El 18 de febrero de 2022 se publicó en el Diario Oficial El Peruano el texto del Decreto Legislativo N° 1523, por medio del cual se efectuaron modificaciones a diversos artículos del Código Tributario.

Los cambios estaban vinculados con los artículos que regulaban la facultad de fiscalización, la aplicación de los párrafos segundo al quinto de la Norma XVI, las obligaciones de los administrados, las consultas particulares, el plazo para resolver la apelación, cambios en la infracción tipificada en el numeral 11 del artículo 177, derechos de los administrados, entre otros.

La vigencia de estos cambios fue a partir del día siguiente de la publicación de esta norma, es decir desde el 19 de febrero de 2022.

Sin embargo, existieron algunas modificaciones a los textos de los artículos 104 y 106 del Código Tributario, los cuales no entraron en vigencia el 19 de febrero de 2022, sino que en aplicación de lo señalado por la Primera Disposición Complementaria Final del Decreto Legislativo N° 1523, su vigencia se postergó para el 1 de marzo de 2023.

En el caso específico del cambio introducido en el literal b) del artículo 104 del Código Tributario, nos centraremos a explicar qué implicancias tributarias se pueden producir.

El texto del artículo 104 que se modificó es el siguiente:

“Artículo 104.- FORMAS DE NOTIFICACIÓN

(…)

b) (…)

Tratándose del correo electrónico u otro medio electrónico aprobado por la SUNAT u otras Administraciones Tributarias o el Tribunal Fiscal que permita la transmisión o puesta a disposición de un mensaje de datos o documento, la notificación se considera efectuada en la fecha del depósito del mensaje de datos o documento”.

Aquí observamos que, en el caso que se efectúe una notificación por medios electrónicos, la notificación surtirá efectos desde el mismo momento en el cual se considera efectuado el depósito del mensaje de datos o documento.

Ello implica que si la SUNAT efectúa una notificación y la envía al buzón electrónico a la que accede el contribuyente con su clave SOL, la notificación surtirá efecto en ese mismo momento, con lo cual, si se requiere contar los días hábiles, como por ejemplo para presentar un recurso de reclamación, necesariamente se contará desde el día hábil siguiente al de la notificación.

Antes de la modificatoria:

Veamos un ejemplo de la notificación de una Resolución de Determinación a un contribuyente, bajo las reglas del artículo 104 del Código Tributario sin considerar los cambios efectuados por el Decreto Legislativo N° 1523.

Adicionalmente, se observa que el contribuyente no está de acuerdo con el valor notificado y decide presentar un recurso de reclamación, por lo que resulta importante verificar desde cuándo se debe contar los 20 días hábiles para interponer el recurso correspondiente.

Para efectos didácticos, se utiliza el mes de febrero de 2023 porque aun no entra en vigencia los cambios introducidos al texto del literal b) del artículo 104 del Código Tributario.

SUNAT notificó una Resolución de Determinación el miércoles 1 de febrero de 2023 en el buzón electrónico del contribuyente, ello determina que se considere lo siguiente:

Miércoles 1 de febrero de 2023: Se produce el depósito de la Resolución de Determinación en el buzón del contribuyente.

Jueves 2 de febrero de 2023: La Notificación de la Resolución de Determinación surte efectos.

Viernes 3 de febrero de 2023: Se empieza a contar los 20 días hábiles para interponer el recurso de reclamación contra la Resolución de Determinación.

Después de la modificatoria

En este punto Para efectos didácticos, se utiliza el mes de marzo de 2023 porque la vigencia de los cambios al artículo 104 del Código Tributario se da en ese período.

SUNAT notificó una Resolución de Determinación el 1 de marzo de 2023 en el buzón electrónico del contribuyente, ello determina que se considere lo siguiente:

Miércoles 1 de marzo de 2023: Se produce el depósito de la Resolución de Determinación en el buzón del contribuyente y se considera notificado en la misma fecha, lo que determina que el valor ya surtió efectos.

Jueves 2 de marzo de 2023: Se empieza a contar los 20 días hábiles para interponer el recurso de reclamación contra la Resolución de Determinación.

Tenga mucho cuidado con el cómputo de los plazos bajo la nueva regla que rige desde el 1 de marzo de 2023 y evite contingencias al momento de presentar algún recurso impugnatorio o la contestación de algún requerimiento.