¿SE DEBE PAGAR UN SERVICIO PRESTADO POR UN NO DOMICILIADO PARA QUE SUNAT VALIDE EL GASTO?

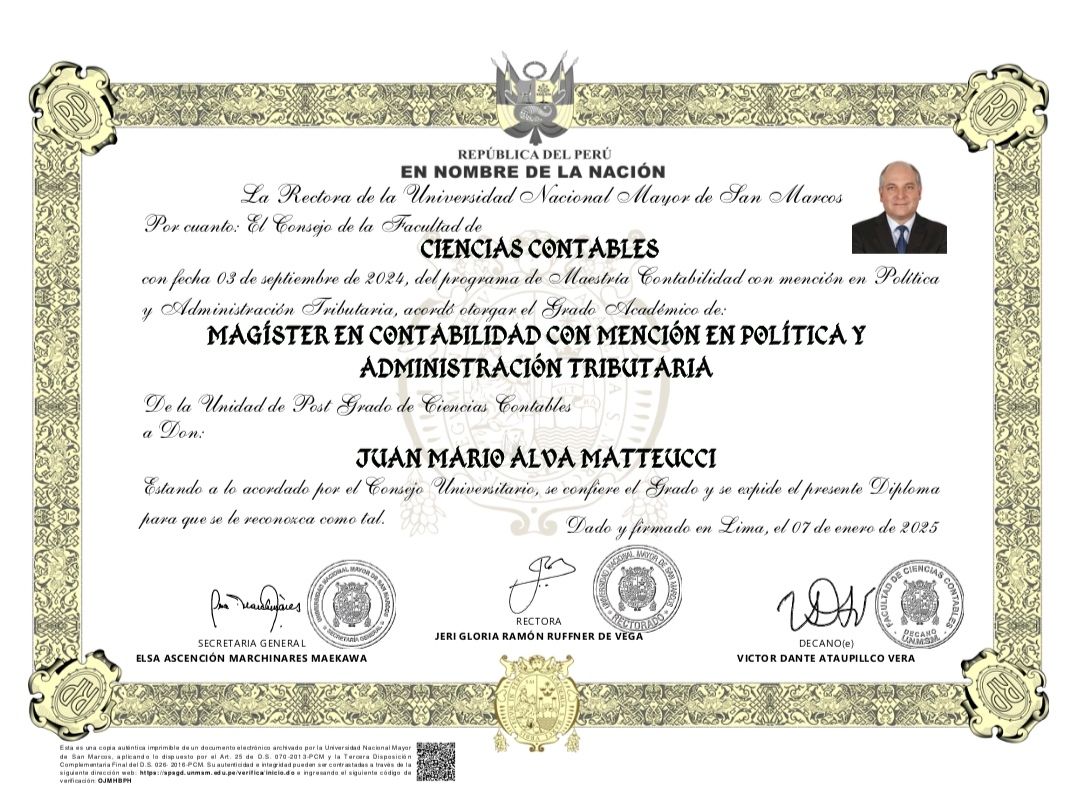

MARIO ALVA MATTEUCCI

Muchos generadores de rentas empresariales son usuarios de servicios prestados por sujetos no domiciliados, existiendo por ejemplo: prestación de servicios digitales, utilización de plataformas digitales, programas y aplicaciones que permiten la comunicación remota para realizar video conferencias, capacitaciones, asesorías, asistencia técnica, publicidad, enlaces para realizar pagos, entre muchos otros.

El despliegue de operaciones con sujetos no domiciliados, implica en la mayoría de situaciones, la generación de rentas de fuente peruana, según lo indicado por el artículo 9° de la Ley del Impuesto a la Renta, lo que trae como consecuencia el hecho de efectuar retenciones por parte del usuario de los servicios.

Por ello, en aplicación de lo señalado por el primer párrafo del artículo 76° de la Ley del Impuesto a la Renta, se indica que “Las personas o entidades que paguen o acrediten a beneficiarios no domiciliados rentas de fuente peruana de cualquier naturaleza, deberán retener y abonar al fisco con carácter definitivo dentro de los plazos previstos por el Código Tributario para las obligaciones de periodicidad mensual, los impuestos a que se refieren los artículos 54 y 56 de esta ley, según sea el caso”.

En concordancia con lo antes señalado, apreciamos que el literal a.4 al artículo 37 de la Ley del Impuesto a la Renta, el cual regula el principio de causalidad, precisa que serían deducibles como gasto para producir y mantener la fuente productora de renta:

“Las regalías, y retribuciones por servicios, asistencia técnica, cesión en uso u otros de naturaleza similar a favor de beneficiarios no domiciliados, podrán deducirse como costo o gasto en el ejercicio gravable a que correspondan cuando hayan sido pagadas o acreditadas dentro del plazo establecido por el Reglamento para la presentación de la declaración jurada correspondiente a dicho ejercicio.

Los costos y gastos referidos en el párrafo anterior que no se deduzcan en el ejercicio al que correspondan serán deducibles en el ejercicio en que efectivamente se paguen, aun cuando se encuentren debidamente provisionados en un ejercicio anterior”.

Según se aprecia, para que el gasto sea deducible en el ejercicio gravable, por una operación con un sujeto no domiciliado que haya generado renta de fuente peruana, corresponde pagar la retribución o acreditar la misma, respecto del sujeto no domiciliado.

En ese sentido, no basta la provisión contable para la deducción del gasto (criterio que fue aceptado hasta el ejercicio gravable 2018, antes de la modificatoria del artículo 76 del Código Tributario), sino que se requiere que se pague o acredite la retribución al sujeto no domiciliado desde el ejercicio gravable 2019, al haberse derogado el segundo párrafo del artículo 76 de la Ley del Impuesto a la Renta.

A manera de ejemplo, pensemos el caso de la empresa “Mecánica Flores S.A.” domiciliada en el Perú, que es generadora de rentas empresariales y que ha utilizado una plataforma digital para realizar cobranzas a sus clientes. El proveedor de la plataforma digital es la empresa francesa “Société La collection parfaite”, que tiene la condición de no domiciliada en el Perú y ha emitido una factura por el servicio prestado en el año 2024 por un monto equivalente a S/ 27,000. Por diversas dificultades económicas, la empresa peruana solo pudo cancelar S/ 19,000 hasta el 31 de diciembre de 2024.

La pregunta que surge de inmediato es ¿Cuándo podrá sustentar como gasto para efectos de la determinación de la renta neta de tercera categoría los S/ 8,000 restantes?

Teniendo en cuenta el literal a.4 del artículo 37 de la Ley del Impuesto a la Renta, podemos indicar que, si los S/ 8,000 restantes son cancelados en el año 2025, pero hasta antes de la presentación de la declaración jurada anual del Impuesto a la Renta del año 2024, se podrán considerar como gasto en dicho ejercicio.

Por el contrario, si la suma restante se paga luego de la fecha de presentación de la respectiva Declaración Jurada anual del 2024, entonces será considerado como gasto del año 2025.

Tome en cuenta esta información y evitemos contingencias con el fisco al momento de la deducción del gasto.

NOTA:

Si desea revisar el texto en PDF debe ingresar aquí: PAGO DE SERVICIO A NO DOMICILIADO