¿ES LA CONFORMACION DE UN TRUST UNA ESTRATEGIA PARA EVADIR IMPUESTOS?

MARIO ALVA MATTEUCCI

- INTRODUCCIÓN

En un mundo altamente globalizado dentro del cual el Perú está inserto, aparecen muchas figuras o instituciones utilizadas en el extranjero que se intentan aplicar acá, de las cuales algunas calzan perfectamente y otras no. Una de ellas es la constitución de los denominados trust casi siempre en el extranjero, mediante el cual se procura realzar la administración de un patrimonio otorgando posteriormente ganancias a los beneficiarios señalados por el creador del trust, los cuales regularmente domicilian en el Perú.

El trust tiene especial utilización en países de habla inglesa y tradición donde opera el common law, pero no es común en países o territorios donde la tradición jurídica es la románica-germana, conocida también como Derecho Continental, dentro de la cual es Perú está inmerso.

De un tiempo a acá la figura del trust es utilizada mayormente para ocultar información relacionada a personas que son titulares de un patrimonio, representado por acciones, dinero, inversiones inmobiliarias, vehículos, joyas, entre otros, con la finalidad de eludir el pago de tributos. De allí la importancia de conocer quienes lo integran, qué tipo de ingresos obtienen al igual que el patrimonio, tomando en consideración que casi siempre están estratégicamente constituidos o ubicados en territorios de baja o nula imposición, en los cuales la opacidad de la información es la características más resaltante.

De manera reciente, la administración tributaria aprobó la Resolución de Superintendencia N° 177-2016/SUNAT, según la cual se dispone la obligación de presentar una Declaración Jurada Informativa sobre trust, la cual es de obligatorio cumplimiento a partir del año 2017.

El motivo del presente informe es revisar parte de la doctrina para conocer la institución del trust, ver cuál es su finalidad, aplicación y porqué el interés que tiene el fisco del Perú por este tema.

- ¿QUE SON LOS TRUST Y QUIENES LO INTEGRAN?

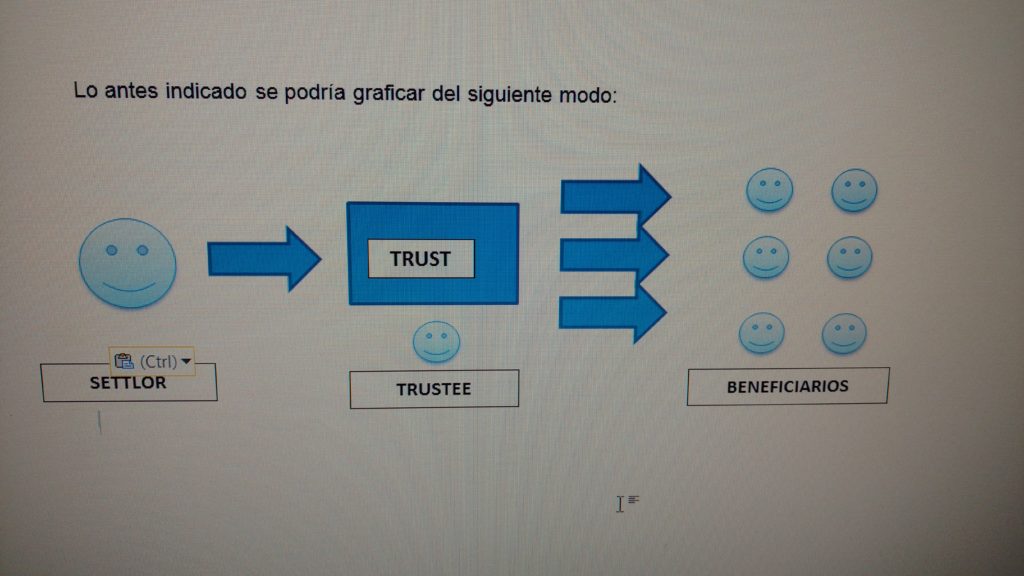

Es una institución conocida y utilizada de acuerdo con las reglas del derecho anglosajón o common law[1], por ello es que resulta común su uso en los países de habla inglesa, según el cual a través de un documento elaborado (también conocido como escritura fundacional), una persona que lo constituye (denominada constituyente o settlor) señala a un trustee a quien le cede un determinado patrimonio para que a través de una relación basada en la confianza pueda administra el mismo como un propietario, para obtener beneficios que serán entregados a terceros que se denominan beneficiarios.

Un trust no se trata de una persona jurídica, tampoco es una sociedad, sino solo un contrato en el cual existen una serie de obligaciones por cumplir.

El trustee cumple con las condiciones que le son señaladas en la escritura fundacional, buscando la mejor administración posible para así lograr los mayores resultados para los beneficiarios.

Lo interesante que hay que destacar de la figura del trust es que existe una especie de desdoblamiento de la propiedad, entre el trustee que es el titular legal de la misma (propiedad legal) y la propiedad de tipo bonitaria que es la de los beneficiarios.

Cabe indicar que este tipo de desdoblamiento de la propiedad no es posible en aquellos países o territorios que tienen como sustento el Derecho Continental o conocido también como románico – germánico. De allí apreciamos la preocupación de la doctrina española representada por MARTOS BELMONTE cuando indica que el trust “es una institución desconocida en el Derecho español, que da lugar a innumerable casuística. De ahí la dificultad para determinar su tratamiento fiscal”[2].

En los comentarios de la doctrina argentina también existe una idea parecida. Así GOÑI indica que “Para poder entender la institución denominada “trust”, su naturaleza jurídica y funcionamiento debemos recurrir al derecho anglosajón, ante su ausencia en el derecho positivo argentino.

Jurídicamente, la figura del trust descansa en un desdoblamiento de la titularidad del bien, al separar la propiedad legal o formal de lo que es la propiedad material o de goce, cuyo origen se fundamenta por el ordenamiento inglés, distinto a los ordenamientos de origen romano como el derecho positivo argentino, los cuales nunca permitieron el desdoblamiento de la propiedad”[3].

La definición del término trust según la normatividad publicada por la SUNAT es “la relación jurídica creada de acuerdo a las fuentes del derecho extranjero, por acto entre vivos o mortis causa, mediante la cual el constituyente coloca todo o parte de su patrimonio, bajo la administración, gestión o control de uno o varios trustees, a favor de uno o más beneficiarios o con fines determinados”[4].

Dentro de la legislación comparada apreciamos que la definición de trust mencionada en el párrafo anterior guarda relación en semejanza con la definición señalado por el Servicio de Impuestos Internos – SII[5] de Chile, cuando indica que “el término trust se refiere a las relaciones jurídicas creadas de acuerdo a normas de derecho extranjero – por actos inter vivos o mortis causa – por una persona, el constituyente, mediante la transmisión o transferencia de bienes, los cuales quedan bajo el control de un trustee en interés de uno o más beneficiarios o con un fin determinado”[6].

Coincidimos con MARTOS BELMONTE cuando menciona las características de los TRUST, indicando que “posee las siguientes:

a) Los bienes del trust constituyen un fondo separado y no forman parte del patrimonio del trustee.

b) El título sobre los bienes del trust se establece en nombre del trustee o de otra persona por cuenta del trustee.

c) El trustee tiene la facultad y la obligación, de las que debe rendir cuenta, de administrar, gestionar o disponer de los bienes según las condiciones del trust y las obligaciones particulares que la ley le imponga”[7].

2.1 REFERENCIAS HISTORICAS

Existen referencias históricas del origen del trust en la época de la edad media, dentro del contexto de las guerras religiosas denominadas cruzadas[8], a través de las cuales se formaban expediciones militares para llegar hasta la “tierra santa” para liberarla de la ocupación de los turcos y de este modo recuperar territorio.

En total se organizaron ocho cruzadas entre los años 1095 y 1291, las primeras tenían sentido netamente religioso, pero las últimas devinieron en expediciones comerciales en busca de riquezas, nuevos territorios por conquistar, otras rutas del comercio, entre otros.

A manera de crítica se puede indicar que dentro de las consecuencias de las cruzadas se observa que “Reiniciaron el contacto cultural y comercial entre Oriente y Occidente. Esto colocó en una posición de mucho poder e influencia a las ciudades portuarias y comerciales de Italia, como Génova y Venecia. El poder de la nobleza feudal, fuertemente diezmada en las guerras contra los turcos y debilitada por el auge del comercio, decayó notablemente. La nueva situación fortaleció el poder de los mercaderes y los reyes”[9].

Como en la mayoría de los ejércitos, los soldados y los nobles que se embarcaban en este tipo de actividades, no tenían la seguridad si retornaban con vida o no, al igual que si la persona que dejaban a cargo de sus bienes los vendía en su ausencia en perjuicio de sus posibles herederos. De allí que se ideó la figura del trust, según el cual los bienes de la persona que se ausente un tiempo podía ser administrados por otra persona y la obtención de ganancias se otorgaban a quienes se había designado previamente como beneficiarios.

En la doctrina extranjera observamos la referencia histórica de AJANI al indicar que “El origen del trust encuentra en el use medieval: el propietario que se iba a las cruzadas cedía la tierra a un tercero para que éste la mantuviera en interés (to the use) del propietario hasta que éste volviera; para evitar que los bienes de la mujer que contraía matrimonio pasaran a propiedad del marido, era común cederlos a un tercero to the use de la esposa; el mismo uso cedido a otra persona distinta del propietario servía para evitar las prohibiciones de transmisión mortis causa impuestas a los bienes en cuestión; o, en fin, otras veces, el use permitía que ciertas comunidades religiosas que habían hecho voto de pobreza, con la consiguiente prohibición de adquirir propiedad alguna, pudieran beneficiarse de las rentas de la propiedad que otros habían adquirido con la condición de destinarla a tal provecho ajeno”[10].

Otra mención sobre el origen del trust en la época de las cruzadas la encontramos en el Portal denominado “El Blog de Traducción jurídica” cuando precisa que “A pesar de que sus orígenes pueden hallarse en el fideicomiso del derecho romano, es en el siglo XII, durante la época de las cruzadas, cuando comienza a desarrollarse en Inglaterra. La razón se encuentra en el interés de los nobles y caballeros que partían a Tierra Santa para luchar en las cruzadas por proteger sus bienes y asegurar el disfrute de los mismos por parte de sus familiares. Para ello, el caballero depositaba su confianza (trust) en otra persona a la que encomendaba la gestión y administración de sus bienes en favor de su esposa y sus descendientes. Así, estos últimos podían disfrutar de dichos bienes en su ausencia o en caso de su fallecimiento. Es necesario recordar que dichos familiares no disponían entonces de la capacidad jurídica necesaria para ser titulares de dichos bienes por sí mismos. Los tribunales del Common Law, sin embargo, no reconocían dicha institución, por lo que fue la Court of Chancery, la encargada de aplicar normas basadas en la Equidad, la que comenzó a regular esta materia”[11].

Es interesante observar la mención de ALLEN respecto al hecho que “Los trust fueron especialmente útiles a la aristocracia para preservar el control sobre sus propiedades esparcidas en diferentes países y para gestionar la repartición de la herencia en la familia”[12].

2.2 CLASES DE TRUST

2.2.1 CLASIFICACION EN FUNCIÓN AL NIVEL DE DISCRECIONALIDAD DEL TRUSTEE

Existen dos tipos de trust bien diferenciados.

EL PRIMERO DE ELLOS ES EL TRUST DISCRECIONAL que en el idioma inglés se le identifica como Discretionary Trust. Hay que indicar que esta modalidad de Trust tiene absoluta discrecionalidad para poder decidir y disponer respecto de las propiedades que forman parte del patrimonio.

Bajo esta modalidad se pueden responder preguntas que identifican la decisión de la distribución de los rendimientos, como:

– ¿a quién le corresponde?

– ¿cómo se van a distribuir los rendimientos?

– ¿cuándo se producirá la distribución de los rendimientos?, quizás la pregunta más esperada por los beneficiarios.

El poder que se observa en la respuesta de esta última pregunta convierte al trust discrecional en un poderoso elemento de planeamiento tributario, toda vez que se está produciendo el diferimiento de la posible afectación tributaria que tanto espera el fisco.

Asimismo, se aprecia que el trustee tendría un empoderamiento en la toma de decisiones muy elevado. Sin embargo, resulta de vital importancia revisar el documento con el cual se constituyó el settlor, en donde se han dictado pautas que se deben cumplir.

EL SEGUNDO DE ELLOS ES EL TRUST DE PARTICIPACIÓN que en el idioma inglés se le identifica como INTEREST IN POSSESION TRUST.

En este tipo de trust lo que se observa es que los beneficiarios de las ganancias generadas por la administración del patrimonio perciben las mismas, pero en el caso de los trustees, ellos no tienen discrecionalidad.

Apreciamos que el trustee no tiene el empoderamiento en la toma de decisiones, como si se presenta en el caso del trust discrecional descrito en líneas arriba.

2.2.2 CLASIFICACION EN FUNCIÓN A LA MODIFICACIÓN DE ACUERDO DE TRUST

En este tipo de clasificación, la materia a distinguir está orientada a la posibilidad que se pueda modificar o no el acuerdo de trust. Por ello pueden presentarse dos situaciones:

TRUST DE TIPO REVOCABLE según el cual su contenido puede ser modificado, alterado, enmendado o finalmente revocado. Lo que se debe verificar es que en el acuerdo de constitución del trust se debe indicar de manera expresa quien es la persona que tiene autorización y poder suficiente para realizar algún cambio al trust.

TRUST DE TIPO IRREVOCABLE el cual determina que no se presente la posibilidad de cambio del acuerdo de constitución del trust, ello hasta que se cumplan todas las condiciones del acuerdo y que los mismos se hayan cumplido.

Asimismo este acuerdo del trust no puede ser variado, cambiado, modificado o alterado por el trustee como tampoco por los beneficiarios designados en el acuerdo.

- ¿ES LO MISMO UN TRUST QUE UN FIDEICOMISO?

En el Perú el contrato de fideicomiso califica como un contrato típico, toda vez que se encuentra regulado en la Ley Nº 26702, que regula el sistema financiero.

De manera específica apreciamos el texto del artículo 241º de la Ley General del Sistema Financiero y del Sistema de seguros y AFP, el cual señala lo siguiente:

“241º.- CONCEPTO DE FIDEICOMISO.

El fideicomiso es una relación jurídica por la cual el fideicomitente transfiere bienes en fideicomiso a otra persona, denominada fiduciario, para la constitución de un patrimonio fideicometido, sujeto al dominio fiduciario de este último y afecto al cumplimiento de un fin específico en favor del fideicomitente o un tercero denominado fideicomisario.

El patrimonio fideicometido es distinto al patrimonio del fiduciario, del fideicomitente, o del fideicomisario y en su caso, del destinatario de los bienes remanentes.

Los activos que conforman el patrimonio autónomo fideicometido no generan cargos al patrimonio efectivo correspondiente de la empresa fiduciaria, salvo el caso que por resolución jurisdiccional se le hubiera asignado responsabilidad por mala administración, y por el importe de los correspondientes daños y perjuicios.

La parte líquida de los fondos que integran el fideicomiso no está afecta a encaje.

La Superintendencia dicta normas generales sobre los diversos tipos de negocios fiduciarios”.

En el caso del trust es un tipo de contrato atípico, ya que no se encuentra regulado en nuestra legislación, como si sucede con el caso del fideicomiso.

En efecto, la doctrina ha considerado “…que las figuras del trust inglés y la fiducia romano-germánica, presentan una cierta analogía ya que ambas provienen de un tronco común, cuyos orígenes y desenvolvimiento se encuentran en la fiducia romana, citándose entre sus más remotas fuentes al fideicommissum y la fiducia, nombres con raíz de la palabra “fides”, que en latín, al igual que trust en inglés, significan confianza. Ello en virtud de la confianza que es necesario depositar en el fiduciario para celebrar el contrato que se comenta”[13]

- ¿LA UTILIZACIÓN DEL TRUST ES UN MECANISMO UTILIZADO PARA EVADIR EL PAGO DE TRIBUTOS?

Cuando se constituye un trust casi siempre se elige un territorio considerado paraíso fiscal o de baja o nula imposición, de allí que las personas que lo conforman tienen la clara intención de no aparecer como titulares, con lo cual se busca mantener mecanismos contrarios a la transparencia, lo cual implicaría que se prioriza la opacidad, para así generar una especie de salida al control y de paso una burla a las normas relacionadas que evitan el secreto bancario.

Tengamos en cuenta que a través de la constitución del trust se pretende administrar un patrimonio casi siempre voluminoso y a la vez estar alejado de los reflectores de la fiscalización que llevan a cabo las administraciones tributarias de los países donde se encuentran domiciliados los beneficiarios del trust.

El tratadista argentino KEM explica de manera sucinta que “Con la Globalización de los mercados y el refinamiento de las técnicas de Planificación Fiscal Internacional, las bondades del Trust–en cuanto permite separar/dividir los patrimonios– se convirtió en un medio eficaz para organizar negocios, administrar el manejo de bienes y efectuar operaciones en lugares donde no pudiera penetrar la mirada inquisitiva del fisco de residencia del Grantor. Así, a fin de conseguir una fiscalidad interesante el Trust se suele establecer en los denominados paraísos fiscales –«Jurisdicciones Offshore»–, la mayoría siendo además de origen inglés y/o con legislación anglosajona”[14].

Hace algún tiempo mencionamos que “Las empresas de este tipo offshore por naturaleza casi siempre tienen como principal finalidad la deslocación de capitales retirándolos de un territorio en donde normalmente tributarían hacia un territorio donde la tasa impositiva es baja o quizás nula, con mecanismos de protección y seguridad mayores inclusive que los residentes en dichos territorios. Adicionalmente, en los lugares donde se constituyen gozan de grandes ventajas de tipo fiscal, adicionalmente existen mecanismos de protección muy fuertes de confidencialidad llegando inclusive a la opacidad”[15].

En una publicación PAYE indica que “La evasión fiscal se ha desplazado progresivamente hacia esas estructuras legales. Los trust se han convertido en la principal herramienta de sustracción fiscal para las grandes fortunas, en el sustituto más eficaz del secreto bancario. El trust es un vehículo de derecho que permite a una persona desprenderse de sus haberes para no aparecer como el propietario a ojos del fisco. Una persona que ha constituido este trust no debe pagar impuestos porque se la considera propietaria de sus bienes. En cuanto al beneficiario del trust, que en principio sí debería pagarlos, no se exige su identidad en el momento de abrir una cuenta en las jurisdicciones de los territorios offshore británicos. En éstos, el banco que abre la cuenta puede no exigir la identidad del beneficiario si el trust es “discrecional e irrevocable””[16].

En la doctrina extranjera encontramos la opinión de FALCIANI y MINCUZZI quienes señalan que “La finalidad de las sociedades pantalla, de los trusts y de los créditos fiduciarios es crear una intermediación, o ceder la propiedad formal para crear la mayor separación posible entre el patrimonio y la persona. No se trata de construcciones complicadas: el único factor fundamental es el secreto. La industrialización del mundo bancario y la informatización facilitan la construcción de esas arquitecturas societarias y la creación de productos financieros que incrementan la opacidad del sistema. Hoy en día se puede hacer cualquier cosa a golpe de clic”[17].

Lo que se aprecia de la doctrina extranjera y de las noticias publicadas, se observa que la constitución de los trust, especialmente aquellos creados o constituidos en territorios que son considerados como de baja o nula imposición, están orientados de manera específica a ocultar patrimonio, de tal modo que se evidencia una conducta ligada a la evasión tributaria, ello con fines de no cancelar impuestos.

- LA RESOLUCIÓN DE SUPERINTENDENCIA N° 177-2016/SUNAT Y LA DECLARACIÓN INFORMATIVA SOBRE LOS “TRUST” ANTE LA SUNAT

El pasado 24 de julio de 2016 se publicó en el Diario Oficial el Peruano la Resolución de Superintendencia N° 177-20016/SUNAT, a través de la cual el fisco aprobó la normativa vinculada con la presentación de una declaración informativa relacionada con los trust.

Dentro de los considerandos que sustentan la aprobación de esta Resolución se indica lo siguiente:

“El Perú se ha adherido al Foro Global sobre la Transparencia y el Intercambio de Información con Fines Fiscales, adhesión que tiene como consecuencia el compromiso de alcanzar estándares internacionales para la transparencia y el intercambio de información en materia tributaria con el objetivo de combatir la elusión y evasión fiscal a nivel internacional a través de la cooperación entre los distintos estados”

Que entre la información que puede ser solicitada o intercambiada se encuentra aquella relacionada con trust constituidos de acuerdo a las fuentes del derecho extranjero pero cuyo trustee tenga la condición de domiciliado en el país de acuerdo a la Ley del Impuesto a la Renta, cuyo último Texto Único Ordenado fue aprobado por el Decreto Supremo N.° 179-2004-EF y normas modificatorias;

Que teniendo en cuenta las obligaciones sobre intercambio de información asumidas por el Estado Peruano en los convenios de doble imposición vigentes así como los compromisos asumidos en relación con dicho tema, se considera necesario establecer que los sujetos domiciliados en el país que tengan la calidad de trustee, administrador o gestor de trust constituidos de acuerdo a las fuentes del derecho extranjero tengan la obligación de presentar ante la SUNAT una declaración informativa respecto del trust que administra, de los constituyentes de este y sus beneficiarios”.

5.1 ¿QUÍENES ESTÁN OBLIGADOS A PRESENTAR LA DECLARACIÓN INFORMATIVA DE LOS TRUST?

De acuerdo a lo indicado por el artículo 3° de la norma indicada anteriormente, se encuentran obligados a presentar la declaración informativa, toda persona natural, sociedad conyugal, sucesión indivisa, asociación de hecho de profesionales y similares o persona jurídica para efectos de la Ley que tenga la calidad de trustee y la condición de domiciliado en el país, siempre que el patrimonio que administra provenga de un trust que ha sido creado o conformado de acuerdo a las fuentes del derecho extranjero.

5.2 ¿CUÁL ES LA INFORMACIÓN QUE DEBE CONTENER LA DECLARACIÓN INFORMATIVA SOBRE LOS TRUST?

El numeral 4.1 del artículo 4° de la Resolución de Superintendencia N° 177-2016/SUNAT precisa que el sujeto obligado debe declarar a la SUNAT, la siguiente información:

a) Respecto del trust:

– Nombre o denominación.

– Fecha de creación.

– País de origen, donde se creó o registró.

– País de residencia, de corresponder de acuerdo a las fuentes del derecho extranjero.

– NIT con que opera en el país de creación o registro, de corresponder de acuerdo a las fuentes de derecho de dicho país.

– Patrimonio que lo conforma.

– Condiciones del trust.

– Duración.

– Finalidad, en el caso que tengan un fin determinado.

b) Respecto del constituyente, beneficiarios u otros trustees del trust:

– Nombre, razón social o denominación.

– País de residencia para efectos tributarios.

– NIT otorgado en el país de residencia.

– Tratándose de beneficiarios, condiciones y tipo.

c) La designación, remoción o revocación de cada trustee.

Adicionalmente, el numeral 4.2 del artículo 4° de la norma citada determina que el sujeto obligado también debe informar sobre la modificación o extinción del trust.

5.3 ¿CUÁL ES EL PLAZO PARA LA PRESENTACIÓN DE LA DECLARACIÓN?

En aplicación del numeral 5.1 del artículo 5° de la Resolución de Superintendencia N° 177-2016/SUNAT se indica que el sujeto obligado debe presentar la declaración al mes siguiente a aquel en el que ocurra cualquiera de los siguientes supuestos:

a) Cuando adquiera la calidad de trustee, sea removido o revocado como tal. Para tal efecto debe considerar la adquisición o pérdida de la calidad de trustee respecto de cada trust que administre.

b) Se modifique cualquier información respecto del trust que administre, del constituyente, beneficiarios u otros trustees del trust que hayan sido declarados.

El numeral 5.2 del artículo 5° de la Resolución de Superintendencia N° 177-2016/SUNAT precisa que la presentación debe ser realizada dentro de los mismos plazos establecidos por resolución de superintendencia para las obligaciones tributarias de liquidación mensual.

5.4 ¿CUÁL ES LA FORMA Y CONDICIONES PARA LA PRESENTACIÓN DE LA DECLARACIÓN JURADA INFORMATIVA SOBRE TRUST?

El texto del artículo 6º de la norma materia de comentario determina las formas y condiciones para la presentación de la declaración informativa. En este sentido el numeral 6.1 del citado artículo precisa que para la presentación de la declaración, el sujeto obligado debe:

a) Estar inscrito en el RUC; y

b) Contar con código de usuario y clave SOL.,

El numeral 6.2 del mismo cuerpo normativo determina que la presentación de la declaración se realiza exclusivamente a través de SUNAT Operaciones en Línea, para lo cual el sujeto obligado debe:

a) Ingresar a Trámites y Consultas de SUNAT Operaciones en Línea utilizando su Código de Usuario y Clave SOL.

b) Utilizar el aplicativo informático PVS: Programa validador de SUNAT – Declaración sobre TRUST.

c) Seguir el instructivo que contengan las consideraciones técnicas que se deben tener en cuenta para la preparación y validación de la información a que se refiere el artículo 4.

d) Obtener la constancia de presentación una vez efectuada la declaración de acuerdo a las indicaciones del sistema.

5.5 LA CONSTANCIA DE PRESENTACIÓN DE LA DECLARACIÓN INFORMATIVA SOBRE TRUST

El artículo 7º de la Resolución de Superintendencia Nº 177-2016/SUNAT regula el supuesto de la entrega de la Constancia de presentación, considerando dos numerales. El primero de ellos es el 7.1 el cual alude que el sistema emite la constancia de presentación que contiene lo siguiente:

a) Número de orden;

b) Nombres o denominación o razón social y RUC del sujeto obligado;

c) Fecha de presentación de la declaración; y,

d) El detalle de la información registrada.

El numeral 7.2 del artículo 7 de la norma materia de comentario indica que la referida constancia puede ser descargada en archivo formato PDF y ser impresa.

5.6 DE LA DECLARACIÓN SUSTITUTORIA O RECTIFICATORIA

Conforme lo indica el artículo 8º de la Resolución de Superintendencia Nº 177-2016/SUNAT, el sujeto obligado puede sustituir, modificar o eliminar la información a que se refiere el artículo 4 o adicionar información a la ya presentada.

Para dicho efecto, el sujeto obligado debe presentar una nueva declaración que contenga la información previamente declarada con las modificaciones y/o agregados efectuados. Dicha declaración reemplaza en su totalidad a la última presentada.

5.7 DE LA DECLARACIÓN SUSTITUTORIA O RECTIFICATORIA

El artículo 9º de la norma materia de revisión y comentario considera las sanciones aplicables frente a la omisión de su presentación. De este modo el incumplimiento de las obligaciones previstas en la presente resolución da origen a la aplicación de las sanciones previstas en el Código Tributario.

- DISPOSICIONES COMPLEMENTARIAS TRANSITORIAS

Esta norma ha considerado la inclusión de solo dos Disposiciones Complementarias Transitorias, conforme se indica a continuación

Primera. APLICACIÓN DE LA RESOLUCION

Lo dispuesto en la presente resolución es de aplicación a los sujetos que al 31 de diciembre de 2016 tuvieran la calidad de trustee de acuerdo a lo dispuesto en el artículo 3 y a aquellos que la adquieran a partir del 1 de enero de 2017.

Tratándose de los sujetos que al 31 de diciembre de 2016 tuvieran la calidad de trustee, la presentación de la declaración debe realizarse dentro de los plazos de vencimiento para la declaración y pago de las obligaciones tributarias de liquidación mensual correspondientes al período enero del año 2017.

Segunda. PROGRAMA VALIDADOR DE SUNAT – DECLARACIÓN SOBRE TRUST

El Programa Validador de SUNAT – Declaración sobre Trust y su instructivo se encontrará disponible en SUNAT Virtual a partir del 1 de enero de 2017.

- LA TRANSPARENCIA Y EL INTERCAMBIO DE INFORMACIÓN CON FINES FISCALES

Cabe mencionar que la transparencia es una de las mayores limitaciones para poder desarrollar un contrato de trust. En la medida que exista opacidad (falta de transparencia), resultará más propicia su formación.

Por el contrario, si existe de por medio la transparencia en la información, se descartarán las figuras y maniobras elusivas y hasta evasivas que tanto daño hacen al sistema de recaudación de tributos.

Recordemos que el Perú está encaminado a formar parte de la OCDE[18], por lo que está realizando cambios y adaptando su legislación a los estándares internacionales. Un primer cambio ya ocurrió desde el año 2015 en donde entró en vigencia una rebaja de la tasa del Impuesto a la Renta Empresarial del 30% al 28% para los años 2015 y 2016, 27% para los años 2017 y 2018 y 26% a partir del 2019 en adelante.

Otro de los cambios a la legislación es justamente la creación de la obligación de presentar la declaración jurada informativa de la conformación de trust, que es materia de comentario en el presente informe.

Como se observa los mecanismos de obtención de información no solo es privativo del Perú, también se da en una realidad cercana a la nuestra como es la chilena. Por ello, consideramos pertinente publicar una información aparecida en el Diario Uno de Chile, donde se hace referencia a la fiscalización que el Servicio de Impuestos Internos de Chile realizará para revisar la fuga de capitales chilenos hacia los paraísos fiscales.

Dicha noticia lleva como título lo siguiente: SII fiscalizará fuga de capitales chilenos a “Paraísos fiscales” y se publicó el jueves 10 de octubre de 2013, a cargo del periodista Juan San Cristóbal.

La parte que queremos resaltar de esta noticia se transcribe a continuación:

“El Servicio de Impuestos Internos emitió una nueva resolución, referida a la creación de trusts constituidos en el extranjero. Esta es una figura no reconocida en Chile, que agrupa a los fondos que salen del país y se mantienen al margen de los activos legales de una persona o empresa, con el fin de evitar procesos de quiebra, demandas civiles o en el caso de herencias familiares.

La resolución obliga la declaración jurada de estos dineros, los cuales hasta ahora se mantenían al margen de la Declaración Renta. Este tema guarda relación con la salida de capitales chilenos a paraísos fiscales, que este año alcanzaron un monto cercano a los 11 mil millones de dólares.

El abogado Sergio Contreras, quien defiende a Manuel Ossandón Larraín en los litigios que mantiene esta familia por millonarios desvíos de dinero, indicó que urge sumar herramientas para que Impuestos Internos conozca la cifra exacta de dineros que salen al exterior y cobrar el impuesto respectivo.

“Se han verificado casos, como el caso Ossandón, donde se utilizan los trust o estas fundaciones de interés privado situadas en paraísos fiscales para evadir ciertos impuestos, entre ellos el impuesto de herencia o de donaciones. Entonces el SII dicta la resolución para aquellas personas que pongan en conocimiento esta situación”, indicó.

Sergio Contreras subrayó que esta es una práctica financiera que atañe al 1% más rico del país, y que “no cualquier persona puede tener un trust, y esta legislación no va dirigida al 99% de la población, sino hacia los más ricos. Grandes fortunas que pueden hacer estas maniobras en principio legítimas, pero orientadas a evadir impuestos. Hay que dotar de mayor tecnología a Impuestos Internos y al Ministerio Público para indagar estas situaciones”.

Contreras es abogado de Manuel Ossandón Larraín, uno de los cinco hermanos Ossandón Larraín que mantienen un litigio contra Bernardo, el mayor, por dineros traspasados a sociedades en el exterior, hecho titulado como “caso Ossandón”. Esto corresponde a dineros legados por su abuelo, Bernardo Larraín Vial, los cuales fueron manejados por Bernardo, quien los derivó a la empresa panameña Real State Golden, y luego traspasados a la Fundación Educacional Bernardo Larraín Vial, instalada en Islas Vírgenes, de la cual Bernardo Ossandón es único controlador”[19].

A manera de crítica, apreciamos que las realidades del Perú y Chile son muy parecidas en cuanto a la forma en la cual las administraciones tributarias están intentando ejercer algún tipo de investigación relacionada con los trust, aun cuando solo un porcentaje mínimo de contribuyentes tiene la capacidad económica de formar un trust, el solo hecho de aprobar una norma que busque en cierto modo un atisbo de revisión y posterior fiscalización ya es un aviso preventivo que la Administración Tributaria está tras los pasos de la verificación de conductas de tipo evasivo.

- UNA PUBLICIDAD DE EMPRESAS QUE OFRECEN EL SERVICIO DE CONSTITUCIÓN DE TRUST EN NUEVA ZELANDA

Veamos parte de la publicidad ofrecida en internet sobre las sociedades offshore señaladas por una empresa dedicada a la asesoría sobre el tema.

El título de la publicidad dice:

“Diseñamos el plan patrimonial y financiero realmente ajustado a sus necesidades”

¿Qué es un Fideicomiso o Trust?

Un Trust es la relación legal que se genera cuando una persona denominada “Settlor” coloca sus bienes y activos patrimoniales bajo el control de otra persona jurídica denominada “Trustee”, para el beneficio de otras personas denominados “Beneficiarios” o para un propósito en especial.

Los activos que se transfieran al Trustee se consideran de la propiedad de este último, pero solo son propietarios en representación del Trust para los beneficiarios.

El Trustee es simplemente un titular nominal de la propiedad, con la obligación legal de administrar y distribuir los bienes en la firma establecida el Documento de formación del Trust.

Un Trust bajo las leyes del gobierno de Nueva Zelanda proveniente de un no-residente, pero que tiene administradores residentes de Nueva Zelanda (IFS), será gravado en Nueva Zelanda sobre las ganancias provenientes de esa Jurisdicción. Los requerimientos de reportes por el Departamento de Impuestos en Nueva Zelanda son mínimos.

El Gobierno ha estipulado que este Departamento de Impuestos no ocupara su tiempo en “expediciones” a los miembros del tratado para información sobre los fideicomisos extranjeros. Esto confirma que toda la información suministrada es sujeta a las leyes de confidencialidad tributaria.

La implementación de un Trust en Nueva Zelanda, permite a la protección legítima de los bienes incorporados bajo el Trust contra demandas o acreencias de terceros.

Adicionalmente, los Trusts, son utilizados para facilitar el orden sucesoral de patrimonios de las próximas generaciones”[20].

- ¿QUÉ ES LA OCDE?

La Organización para la Cooperación y el Desarrollo Económicos (OCDE)[21] tiene como fecha de fundación el 30 de setiembre de 1961, con solo veinte países, en su mayoría europeos y solo dos del continente americano como era Canadá y Estados Unidos. Posteriormente con los años se han unido catorce países, dentro de los que destacan solo dos latinoamericanos como son México y Chile.

La misión de la OCDE es promover políticas que busquen mejorar el bienestar económico y social de todas las personas alrededor del mundo.

Según lo indica su propia página web: “La OCDE ofrece un foro donde los gobiernos puedan trabajar conjuntamente para compartir experiencias y buscar soluciones a los problemas comunes. Trabajamos para entender que es lo que conduce al cambio económico, social y ambi7ental. Medimos la productividad y los flujos globales del comercio e inversión. Analizamos y comparamos datos para realizar pronósticos de tendencias. Fijamos estándares internacionales dentro de un amplio rango de temas de políticas públicas[22]”.

A manera de crítica se menciona que los países que conforman la OCDE son los más ricos del planeta y que en cierto modo llegan a controlar el 70% del mercado mundial.

Podemos citar los valores base que tiene la OCDE, con la finalidad de indicar en parte sus orientaciones. Los valores son los siguientes:

- “OBJETIVO: Nuestros análisis y recomendaciones son independientes y basados en la evidencia.

- ABIERTO: Alentamos el debate y compartimos el entendimiento de los asuntos críticos mundiales.

- AUDAZ: Nos atrevemos a desafiar el saber convencional iniciando con nosotros mismos.

- VANGUARDISTA: Identificamos y tratamos desafíos a largo plazo.

- ÉTICO: Nuestra credibilidad está forjada en la confianza, integridad y transparencia”[23].

Últimamente el Perú participó en el Foro Global sobre la Transparencia y el Intercambio de información con fines fiscales, evento realizado en Bridgentown, Barbados del 29 al 30 de octubre de 2015.

En el punto 4 de la Declaración de Resultados se mencionó el punto relacionado con el “Intercambio automático de información (AEOI)

“La nueva norma internacional sobre intercambio automático de información sobre cuentas financieras está adquiriendo carácter realmente global. Los miembros del Foro Global avalaron la norma en 2014 y casi todas las jurisdicciones a las que se invitó a comprometerse con el AEOI, incluidos todos los centros financieros principales, se han comprometido ya a su pronta aplicación con arreglo a determinados calendarios. En estos momentos son 96 las jurisdicciones que se han comprometido a realizar los primeros intercambios de información en 2017 o 2018 (véase el Anexo 2 para un estado actualizado de los compromisos). En la reunión plenaria se reiteraron estos compromisos y se acogieron con satisfacción los adquiridos por Islas Cook, Ghana y Panamá. Para asegurar un genuino plano de igualdad, se urgió a las pocas jurisdicciones restantes con centros financieros que aún no se habían comprometido a que lo hicieran con diligencia a fin de cumplir los plazos a los que ya se habían comprometido sus pares.

En lo que atañe a los países miembros en desarrollo que no son centros financieros, y cuyo compromiso aún no se ha solicitado, es importante elevar su grado de concienciación y fomentar el fortalecimiento de sus capacidades de forma que puedan participar en el AEOI y beneficiarse del mismo tan pronto como sea posible”[24]

Cabe indicar que para lograr este cometido, el Estado Peruano tendría que orientar un cambio normativo en su legislación interna sobre el secreto bancario para que se pueda efectuar el intercambio completo de datos entre distintos Estados. Al igual que la investigación de los trust es importante, lo mismo sucede con la manera en la que se pueda permitir la flexibilización en la consulta el levantamiento del secreto bancario, aunque esto último es más complejo.

[1] Bajo este Sistema jurídico se ubican las naciones que de algún modo han pertenecido a la llamada “Comunidad Británica” (en idioma inglés se le conoce como “Commonwealth”), entre los que destacan Inglaterra, Estados Unidos, Australia, Canadá, Nueva Zelanda, India, Pakistán, entre otros, que aplican como base de su sistema jurídico el uso de la jurisprudencia.

[2] MARTOS BELMONTE, Plácido. “Tratamiento fiscal de un trust discrecional constituido en el extranjero por un residente en España. Derecho comparado y posible aplicación del régimen de atribución de rentas del impuesto sobre la renta de las personas físicas”. Artículo publicado en la revista Crónica Tributaria N° 142/2012. Página 78. Esta información puede consultarse ingresando a la siguiente dirección web: http://www.ief.es/documentos/recursos/publicaciones/revistas/cron_trib/142_Martos.pdf (consultado el 08 de agosto de 2016).

[3] GOÑI, Luis G. “Controversias en el tratamiento de la figura del trust y el fideicomiso por la jurisprudencia argentina”. Artículo publicado el 11 de noviembre de 2014 en la revista jurídica online Tu espacio jurídico. Esta información se puede consultar ingresando a la siguiente dirección web: http://tuespaciojuridico.com.ar/tudoctrina/2014/11/11/controversias-en-el-tratamiento-de-la-figura-del-trust-y-el-fideicomiso-por-la-jurisprudencia-argentina/ (consultado el 09 de agosto de 2016).

[4] Conforme lo indica el numeral 13 del artículo 1° de la Resolución de Superintendencia N° 177-2016/SUNAT, la cual fue publicada en el Diario Oficial El Peruano el domingo 24 de julio de 2016.

[5] El Servicio de Impuestos Internos de Chile es la administración tributaria de dicho país. Dicha institución realiza las mismas funciones que la SUNAT en el caso peruano.

[6] Esta información se puede consultar al revisar el texto de la Resolución Exenta SII N° 47 de fecha 19 de mayo de 2014, emitida por el Departamento de Normas internacionales de la Subdirección Normativa del Servicio de Impuestos de Chile. Esta información puede consultarse ingresando a la siguiente dirección web: http://www.sii.cl/documentos/resoluciones/2014/reso47.pdf (consultado el 09 de agosto de 2016).

[7] MARTOS BELMONTE, Plácido. Op. Cit.

[8] Se les denominaba cruzadas porque las personas que participaban de las expediciones militares llevaban en sus uniformes la figura de la cruz y en muchos casos habían sido convocados por el Papa.

[9] EL HISTORIADOR. Esta página web puede ser consultada ingresando a la siguiente dirección web: http://www.elhistoriador.com.ar/aula/medieval/cruzadas.php (consultado el 09 de agosto de 2016).

[10] AJANI, Gianmaria. Sistemas Jurídicos Comparados. Lecciones y materiales. Publicacions i edicions. Universitat de Barcelona. Barcelona, 2010. Páginas 90 y 91.

[11] EL BLOG DE TRADUCCIÓN JURÍDICA. El “Trust” (i): Definición y origen histórico. Esta información puede consultarse ingresando a la siguiente dirección web: http://traduccionjuridica.es/el-trust/ (consultado el 09 de agosto de 2016).

[12] ALLEN, Matthew. ¿Debe temer Suiza los “trust” anglosajones? Este artículo fue publicado en Plaza financiera. Esta información puede ser consultada ingresando a la siguiente dirección web: http://www.swissinfo.ch/spa/plaza-financiera_-debe-temer-suiza-los–trusts–anglosajones-/36813908 (consultado el 09 de agosto de 2016).

[13] MALUMIÁN, Nicolás; DIPLOTTI, Adrián y GUTIÉRREZ, Pablo. “Fideicomisos y Securitización”. Análisis fiscal, legal y contable. Editorial La Ley. 2da. Edición actualizada y ampliada. 2006.

[14] KEM, Juan Ricardo. Tratamiento en Argentina del Trust y Fideicomisos en el exterior. Artículo publicado en la revista Tributación: Enfoque internacional. Correspondiente al mes de agosto de 2003. Página 42.

[15] ALVA MATTEUCCI, Mario. El Destape de los “Panamá Papers”:¿Es conveniente invertir en una empresa offshore?. Esta información puede consultarse ingresando a la siguiente dirección web: http://blog.pucp.edu.pe/blog/blogdemarioalva/2016/04/15/el-destape-de-los-panama-papers-es-conveniente-invertir-en-una-empresa-offshore/ (consultado el 10 de agosto de 2016).

[16] PAYE, Jean Claude. La ingeniería fiscal ha ganado la partida. Artículo publicado en el periódico digital Diagonal el 23.08.2015. Esta información puede consultarse ingresando a la siguiente dirección web: https://www.diagonalperiodico.net/global/25751-la-ingenieria-fiscal-ha-ganado-la-partida.html (consultado el 08 de agosto de 2016).

[17] FALCIANI, Hervé y MINCUZZI, Angelo. La caja fuerte de los evasores. La lista Falciani. Editorial La esfera. Primera edición. Mayo, 2015.

[18] Además en el primer mensaje presidencial de Pedro Pablo Kuczynski del 28 de julio de 2016 se señaló que el Perú está encaminado a formar parte de la OCDE.

[19] Si se desea revisar la noticia completa se puede ingresar a la siguiente dirección web: http://radio.uchile.cl/2013/10/10/sii-resuelve-fiscalizar-fuga-de-capitales-chilenos-a-paraisos-fiscales/ (consultado el 10 de agosto de 2016).

[20] La publicidad completa de la empresa IFS Business outsourcing S.A se puede consultar ingresando a la siguiente dirección web: http://ifsfiduciaryservices.com/wp-content/uploads/2015/08/Triptico-NZ-Trust-Online.pdf (consultado el 10 de agosto de 2016)

[21] Las siglas en el idioma inglés son OECD y señalan a la Organisation for Economic Co-operation and Development.

[22] Esta información se puede consultar ingresando a la siguiente dirección web: http://www.oecd.org/centrodemexico/laocde/ consultado el 10 de agosto de 2016)

[23] Ob. Cit.

[24] OCDE. Esta información puede consultarse ingresando a la siguiente dirección web: https://www.oecd.org/tax/transparency/declaracion-de-resultados-2015.pdf (consultado el 10 de agosto de 2016)