En las últimas semanas se descubrió un incidente de fraude producto de operaciones bursátiles que burlaron los controles y vigilancias de un banco, en este caso, el segundo banco de Francia, Société Générale (SG). Lo que hace especial a este caso es que involucra pérdidas cercanas a US$ 7 200 millones (4 900 millones de euros) y exposiciones cercanas a los US$ 73 000 millones, por lo que la fragilidad en la que ha quedado el banco ha despertado el proteccionismo del gobierno francés frente a una adquisición de algún banco extranjero.

Jerome Kerviel ingresó en Société Générale en 2000 y trabajó en lo que se conoce como middle y back office, donde se encuentran los servicios de control del banco. Desde 2005 era un operador de base en la sala de mercados, en París, y a lo largo de 2007 tomó posiciones ganadoras, pero para no hacerse notar, las anulaba con posiciones perdedoras que eran ficticias engañando de esa manera los controles del banco. Otra lectura de este incidente apunta a que el referido fraude sirve como cortina de humo para no observar las perdidas que ha tenido el banco producto de su exposición a los créditos hipotecarios subprime en Estados Unidos.(cercanas a 2 050 millones de euros).

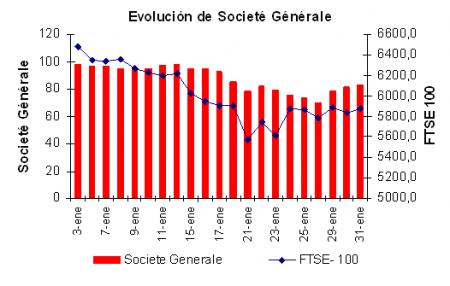

El episodio político de esta historia se ha desarrollado en los últimos días tras las pérdidas anunciadas (4 900 millones de euros por el fraude en bolsa y 2 100 por las hipotecas en EEUU), lo que ha convertido a SG en objeto del deseo de muchas entidades extranjeras, como los bancos británicos HSBC y Barclays, al alemán Deutsche Bank, al italiano Unicredito y al Banco Santander. Sin embargo, las autoridades francesas han reaccionado en contra de esa posibilidad y se han inclinado por una adquisición de BNP Paribas, el primer banco francés. El BNP vale en bolsa el doble que SG, que ha perdido desde junio la mitad de su valor, estimado ahora en 34 000 millones.

La Unión Europea ha señalado a Francia de que debe tratar igual a cualquier aspirante a adquirir SG. El caso de Jerome Kerviel será recordado como el operador que cometió la estafa más grande en la historia bancaria y ponen en debate otra vez los controles que realizan los bancos ante exposiciones de este tipo, conocidas en la jerga técnica como riesgo operativo [1].

[1] El caso mas conocido a la fecha era el caso de Nick Leeson, que llevó a la quiebra al banco británico Barings, en 1995. Leeson dirigíalas operaciones de futuros del banco en los mercados asiáticos. Con sus transacciones ocultas provocó pérdidas por US$1.300 millones, lo que acabó con las reservas en efectivo del banco.