En las últimas semanas se ha debatido en el Congreso varios temas sensibles para el Sistema Privado de Pensiones (SPP), destacando entre éstos el relacionado con la pensión mínima. Al respecto, se viene evaluando la conveniencia de extender dicho beneficio a aquellos que se jubilaron antes de la aprobación de la Ley Nº 27617 que introdujo la pensión mínima en el SPP, toda vez que pudieran recibir una pensión por debajo de la pensión mínima del Sistema Nacional de Pensiones (SNP).

También se está discutiendo la responsabilidad institucional en la fijación de los límites a las inversiones en el exterior para el SPP. Según los proyectos de ley presentados, ésta debería trasladarse a la Superintendencia de Banca, Seguros y AFP (SBSAFP) en desmedro del Banco Central (BCRP)1. Sin embargo, este traslado de responsabilidad no debería implicar discrecionalidad absoluta para la SBSAFP, por cuanto los efectos económicos de mayores inversiones en el exterior se hacen sentir sobre el tipo de cambio y las tasas de interés, lo cual afecta los canales de transmisión de la política monetaria, materia de interés para el BCRP.

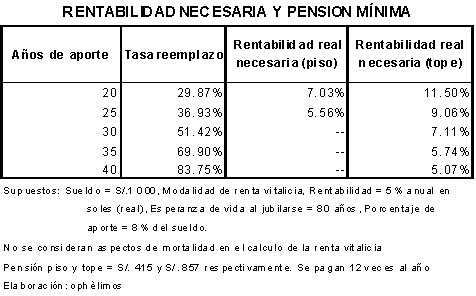

La obtención de una pensión es el resultado de varios factores entre los que sobresalen la tasa de rentabilidad obtenida por la AFP y el monto de aportación del afiliado. En ese sentido, la combinación de una rentabilidad estable (producto de un portafolio diversificado), y un periodo de aportación largo y constante, aseguran que los jubilados obtengan una pensión cercana al 100% de sus remuneraciones promedio en el SPP. Sin embargo, para un afiliado con un sueldo de S/.1 000 y con menos de 20 años de aportes, el pago de una pensión mínima equivalente a la del SNP podría implicar un subsidio del Estado, toda vez que la rentabilidad real requerida para alcanzar dicha pensión se encuentre por encima de la rentabilidad obtenida por las AFP (actualmente, cercana al 6%)2.

1/ Cabe recordar que con motivo de la aprobación de la Ley Nº 27988, que introdujo el esquema de multifondos, la responsabilidad en la fijación de límites para instrumentos de inversión de renta fija y variable, que cotizan en el Perú y que no son emitidos por el Estado, se trasladó del BCRP a la SBSAFP.

2/ En el caso de un jubilado con 20 años de aporte, su pensión sólo “reemplazaría” una porción baja del sueldo percibido antes de la jubilación (pensión equivalente al 25,59% del sueldo promedio percibido antes de jubilarse). Ver cuadro adjunto.