Ley que establece las nuevas reglas del régimen de pensiones del Decreto Ley Nº 20530

LEY Nº 28449

DIARIO DE LOS DEBATES – PRIMERA LEGISLATURA ORDINARIA DE 2004

(*) De conformidad con el Resolutivo N° 2 de la Sentencia del Tribunal Constitucional Expediente N° 050-2004-AI-TC, publicada el 12 Junio 2005, se declarada FUNDADAS EN PARTE las demandas acumuladas en el extremo que impugnan la constitucionalidad de la Ley N° 28449.

CONCORDANCIAS

EL PRESIDENTE DE LA REPÚBLICA

POR CUANTO:

El Congreso de la República

Ha dado la Ley siguiente:

EL CONGRESO DE LA REPÚBLICA;

Ha dado la Ley siguiente:

LEY QUE ESTABLECE LAS NUEVAS REGLAS DEL RÉGIMEN DE PENSIONES DEL DECRETO LEY Nº 20530

Artículo 1.- Objeto de la Ley

La presente Ley tiene por objeto establecer las nuevas reglas del régimen de pensiones del Decreto Ley Nº 20530 de conformidad con la Reforma Constitucional de los artículos 11 y 103 y la Primera Disposición Final y Transitoria de la Constitución Política del Perú.

Declárase que la presente Ley no afecta en modo alguno los derechos y beneficios del régimen de pensiones del Decreto Ley Nº 19990.

CONCORDANCIAS: D.S. N° 017-2005-EF

Artículo 2.- Ámbito y alcances de su aplicación

El régimen del Decreto Ley Nº 20530 es un régimen cerrado que no admite nuevas incorporaciones ni reincorporaciones, de conformidad con la Primera Disposición Final y Transitoria de la Constitución Política del Perú. Sólo se consideran incorporados al régimen regulado por el Decreto Ley Nº 20530:

1. Los pensionistas de cesantía e invalidez que cumplieron con todos los requisitos establecidos en las normas vigentes en el momento de la generación del derecho correspondiente.

2. Los trabajadores sujetos al régimen del Decreto Ley Nº 20530 que, a la fecha de entrada en vigencia de la modificación de la Primera Disposición Final y Transitoria de la Constitución, habían cumplido con todos los requisitos para obtener la pensión correspondiente.

3. Los actuales beneficiarios de pensiones de sobrevivientes que cumplieron con todos los requisitos establecidos en las normas vigentes en el momento del fallecimiento del causante.

4. Los futuros sobrevivientes de pensionistas de cesantía e invalidez o de trabajadores activos a que se refiere el numeral 2 del presente artículo, comprendidos y regulados en el Capítulo III del Título II del Decreto Ley Nº 20530.

Artículo 3.- Monto máximo de las pensiones

El monto máximo mensual de las pensiones de cesantía, invalidez y sobrevivientes del régimen de pensiones regulado por el Decreto Ley Nº 20530 es de dos (2) Unidades Impositivas Tributarias, vigentes a la fecha en que corresponda el pago de la pensión.

Artículo 4.- Reajuste de pensiones

Está prohibida la nivelación de pensiones con las remuneraciones y con cualquier ingreso previsto para los empleados o funcionarios públicos en actividad.

El reajuste de pensiones se efectuará de la siguiente forma:

a) Las pensiones percibidas por beneficiarios que hayan cumplido sesenta y cinco (65) años o más de edad y cuyo valor no exceda el importe de dos (2) Unidades Impositivas Tributarias vigentes en cada oportunidad, serán reajustadas al inicio de cada año mediante decreto supremo con el voto aprobatorio del Consejo de Ministros y a propuesta del Ministerio de Economía y Finanzas, teniendo en cuenta las variaciones en el costo de vida anual y la capacidad financiera del Estado.

CONCORDANCIAS: D.S. N° 016-2005-EF

R. N° 035-2005-CG, Art. 3

Ley N° 28701, Art. 3, num 3.1, inc.a) y num.3.2

D.S. N° 110-2006-EF

D.S. N° 039-2007-EF, Art. 1

D.S. N° 004-2013-EF

b) Las pensiones percibidas por beneficiarios menores de sesenta y cinco (65) años de edad se ajustarán periódicamente, teniendo en cuenta las previsiones presupuestales y las posibilidades de la economía nacional.

Artículo 5.- Cálculo de las nuevas pensiones

Las pensiones de cesantía e invalidez que se reconozcan a partir de la vigencia de la presente Ley se calcularán según las siguientes reglas:

1. Para los varones, las pensiones serán iguales a una treintava parte del promedio de las remuneraciones pensionables percibidas en los doce últimos meses por cada año de servicios.

2. Para las mujeres, las pensiones serán iguales a una veinticincoava parte del promedio de las remuneraciones pensionables percibidas en los doce últimos meses por cada año de servicios.

3. Si las remuneraciones pensionables hubieran sido aumentadas al trabajador en cincuenta por ciento (50%) o más dentro de los últimos sesenta (60) meses, o entre treinta (30%) y cincuenta por ciento (50%) dentro de los últimos treinta y seis (36) meses, la pensión será regulada en base al promedio de las remuneraciones pensionables percibidas en el período correspondiente a los últimos sesenta (60) o treinta y seis (36) meses, en su caso. Si el trabajador resultare comprendido en las dos situaciones anteriormente indicadas, se tomará en cuenta el promedio mayor.

En los casos en que los incrementos de las remuneraciones pensionables se originen como consecuencia de homologación o de aumentos de remuneraciones con carácter general dispuestos por ley, no será de aplicación el numeral 3.

Artículo 6.- Remuneración pensionable

Es pensionable toda remuneración permanente en el tiempo y regular en su monto que se encuentre sujeta a descuentos para pensiones. No se incorporará a la pensión aquellos conceptos establecidos por norma expresa con el carácter de no pensionable.

Artículo 7.- Modificaciones a normas sobre las pensiones de sobrevivientes

Sustitúyense los textos de los artículos 25, 32, 34, 35, 36 y 55 del Decreto Ley Nº 20530 por los siguientes textos:

“Artículo 25.- La suma de los montos que se paguen por viudez y orfandad no podrá exceder del cien por ciento (100%) de la pensión de cesantía o invalidez que percibía o hubiera podido percibir el causante. Si la suma de ellos excediera el cien por ciento (100%), los porcentajes se reducirán proporcionalmente de manera que la suma de todos no exceda dicho porcentaje.

Artículo 32.- La pensión de viudez se otorga de acuerdo a las normas siguientes:

a) Cien por ciento (100%) de la pensión de invalidez o cesantía que percibía o hubiera tenido derecho a percibir el causante, siempre que el monto de dicha pensión no supere la remuneración mínima vital.

b) Cincuenta por ciento (50%) de la pensión de invalidez o cesantía que percibía o hubiera tenido derecho a percibir el causante, en los casos en que el valor de dicha pensión sea mayor a una remuneración mínima vital, estableciéndose para estos casos una pensión mínima de viudez equivalente a una remuneración mínima vital.

c) Se otorgará al varón sólo cuando se encuentre incapacitado para subsistir por sí mismo, carezca de rentas o ingresos superiores al monto de la pensión y no esté amparado por algún sistema de seguridad social.

d) El cónyuge sobreviviente inválido con derecho a pensión que requiera del cuidado permanente de otra persona para efectuar los actos ordinarios de la vida, percibirá además una bonificación mensual, cuyo monto será igual a una remuneración mínima vital, siempre que así lo dictamine previamente una Comisión Médica del Seguro Social de Salud, ESSALUD, o del Ministerio de Salud.

Artículo 34.- Solamente tienen derecho a pensión de orfandad los hijos menores de dieciocho (18) años del trabajador con derecho a pensión o del titular de la pensión de cesantía o invalidez que hubiera fallecido. Cumplida esta edad, subsiste la pensión de orfandad únicamente en los siguientes casos:

a) Para los hijos que sigan estudios de nivel básico o superior, hasta que cumplan los veintiún (21) años.

b) Para los hijos mayores de dieciocho (18) años cuando adolecen de incapacidad absoluta para el trabajo desde su minoría de edad o cuando la incapacidad que se manifieste en la mayoría de edad tenga su origen en la etapa anterior a ella. En este caso tendrán derecho, además de la pensión de orfandad, al pago de una bonificación mensual cuyo monto será igual a una remuneración mínima vital. La declaración de incapacidad absoluta requiere de un dictamen previo y favorable de una Comisión Médica del Seguro Social de Salud, ESSALUD, o del Ministerio de Salud.

Tratándose de hijos adoptivos, el derecho a la pensión se genera si la adopción ha tenido lugar antes de que el adoptado cumpla dieciocho (18) años de edad y antes de que el adoptante cumpla sesenta y cinco (65) años de edad y siempre que el fallecimiento ocurra después de treinta y seis (36) meses de producida la adopción. Este último requisito no rige cuando el deceso ocurre por accidente.

Artículo 35.- El monto máximo de la pensión de orfandad de cada hijo es igual al veinte por ciento (20%) del monto de la pensión de invalidez o cesantía que percibía o hubiera podido percibir el causante, observándose lo dispuesto por el artículo 25 del Decreto Ley Nº 20530.

En caso de fallecimiento de padre y madre trabajadores o titulares de pensiones de cesantía o invalidez, la pensión de orfandad de cada hijo será igual al cuarenta por ciento (40%) del monto de la pensión más elevada.

Artículo 36.- La pensión de ascendientes corresponde al padre, a la madre, o a ambos, solamente en caso de no existir titular con derecho a pensión de viudez u orfandad. El monto de la pensión será, para cada uno de ellos, igual al veinte por ciento (20%) de la pensión que percibía o hubiera podido percibir el causante.

A efectos de tener derecho a esta pensión, se deberá acreditar haber dependido económicamente del trabajador o pensionista a su fallecimiento, y carecer de rentas e ingresos superiores al monto de la pensión que percibía o hubiera podido percibir el causante.

Artículo 55.- Se extingue automáticamente el derecho a pensión por:

a) Haber contraído matrimonio o haber establecido uniones de hecho los titulares de pensión de viudez y orfandad;

b) Haber alcanzado la mayoría de edad los titulares de pensiones de orfandad, salvo que prosigan estudios universitarios, en cuyo caso la pensión continuará hasta que cumplan veintiún (21) años, o que adolezcan de incapacidad absoluta para el trabajo, conforme a lo dispuesto en el artículo 34 de la presente Ley;

c) En el caso de hijas solteras mayores de edad que vienen percibiendo pensiones de orfandad conforme a la legislación anteriormente vigente, cuando realicen actividad lucrativa, perciban rentas o se encuentren amparadas por algún sistema de seguridad social;

d) Percibir rentas o ingresos superiores al monto de la pensión, en el caso de ascendientes;

e) Haber recuperado el pensionista las facultades físicas o mentales, cuya pérdida determinó el estado de invalidez para el otorgamiento de una pensión, previo dictamen favorable de una Comisión Médica del Seguro Social de Salud, ESSALUD, o del Ministerio de Salud;

f) Fallecimiento;

g) Haber desaparecido uno de los requisitos exigidos por la ley para el otorgamiento de la pensión.”

Artículo 8.- Aguinaldos y gratificaciones

Los pensionistas del régimen del Decreto Ley Nº 20530 tienen derecho a percibir aguinaldos o gratificaciones por Fiestas Patrias y Navidad, conforme a lo que señale la ley para tal efecto.

Artículo 9.- Plazos de prescripción

Los plazos de prescripción para la declaración de nulidad de oficio y para la declaración de nulidad ante el Poder Judicial vía el proceso contencioso administrativo son contados desde la fecha en que el acto administrativo quedó consentido.

Artículo 10.- Entidad administradora de las pensiones

El Ministerio de Economía y Finanzas es la entidad del Gobierno Nacional que administra el régimen de pensiones del Decreto Ley Nº 20530.

Toda alusión normativa a entidades responsables de las funciones relacionadas al régimen regulado por la presente Ley debe entenderse como referida al Ministerio de Economía y Finanzas, excepto en lo relativo al pago de las pensiones, mientras esta función no le sea encargada por decreto supremo, con el voto aprobatorio del Consejo de Ministros.

Como entidad administradora, el Ministerio de Economía y Finanzas debe establecer un programa de fiscalización permanente con el objeto de asegurar el cumplimiento de las normas vigentes en relación al régimen a que se refiere la presente Ley.

El Ministerio de Economía y Finanzas puede delegar, a otras entidades públicas, mediante decreto supremo, en forma total o parcial, sus facultades y funciones, en otras entidades.

CONCORDANCIAS:

– D.S. Nº 132-2005-EF, Art. 5

– R.J. Nº 162-2007-JEFATURA-ONP (Aprueban “Procedimiento de Absolución de Consultas sobre la correcta aplicación del Decreto Ley Nº 20530, sus normas complementarias y conexas”)

– D.S. N° 149-2007-EF (Lineamientos para la devolución de descuentos realizados en exceso y de los aportes efectuados incorrectamente al Fondo para la Asistencia Previsional, y medidas complementarias para la administración del régimen de pensiones del Decreto Ley Nº 20530)

Artículo 11.- Carácter obligatorio de directivas y requerimientos

Los funcionarios y empleados de todas las entidades del Sector Público que tengan en sus planillas personas comprendidas en el régimen de pensiones regulado por el Decreto Ley Nº 20530 están obligados a cumplir, bajo responsabilidad, las directivas y requerimientos que en materia de pensiones emita el Ministerio de Economía y Finanzas.

DISPOSICIONES TRANSITORIAS

PRIMERA.- Adecuación de los trabajadores comprendidos en el Decreto Ley Nº 20530 que no cumplen con los requisitos señalados en la presente Ley

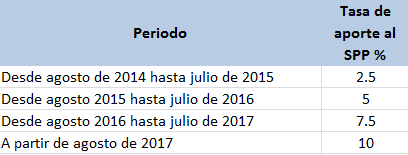

Establécese el plazo de noventa (90) días hábiles contados a partir de la vigencia de la presente Ley, para que el trabajador perteneciente al régimen del Decreto Ley Nº 20530 que, a la fecha de entrada en vigencia de la modificación a la Primera Disposición Final y Transitoria de la Constitución Política del Perú, no hubiera cumplido con los requisitos para obtener una pensión conforme a lo establecido en el Decreto Ley Nº 20530 y sus modificatorias, debe manifestar por escrito a su empleador su opción entre afiliarse al Sistema Nacional de Pensiones o al Sistema Privado de Administradoras de Fondos de Pensiones, y deberá cumplir con el procedimiento establecido para la afiliación a uno de estos dos regímenes de pensiones.

Los trabajadores que opten por el Sistema Privado de Pensiones recibirán un bono de reconocimiento por sus años de servicios, según las condiciones y procedimientos que disponga el reglamento.

SEGUNDA.- Régimen de jueces y fiscales

Los jueces y fiscales que, a la fecha de entrada en vigencia de la reforma de la Primera Disposición Final y Transitoria de la Constitución Política del Perú, cuenten con más de diez (10) años de servicios dentro de la respectiva carrera, que aún no hayan tramitado su incorporación al régimen del Decreto Ley Nº 20530, deben solicitarlo por descrito, en un plazo de noventa (90) días hábiles contados desde la vigencia de la presente Ley.

Vencido el precitado plazo sin que hubiera una solicitud expresa, se entenderá que ha optado por permanecer en el régimen previsional en el que actualmente se encuentran.

TERCERA.- Adecuación de las pensiones al tope

El tope a que se refiere el artículo 3 de la presente Ley se aplicará a partir de la vigencia de la presente disposición, de manera progresiva.

Las pensiones superiores al valor de dos (2) UIT vigentes a la fecha de promulgación de la presente Ley, se reducirán anualmente a razón de dieciocho por ciento (18%) hasta el año en el que dicha pensión alcance el tope vigente correspondiente. (*)

(*) De conformidad con el Artículo 2 del Decreto Supremo N° 017-2005-EF, publicado el 28 Enero 2005, se precisa que la adecuación de las pensiones al tope será calculada por las entidades de acuerdo con el siguiente procedimiento:

“a. Identificación del pensionista afecto al tope:

Para identificar al pensionista afecto al tope se determinará de la siguiente manera si la pensión excede la suma de 2 UIT:

1. Se multiplica la pensión mensual habitual o permanente por el número de meses que falte para terminar el año, incluyendo el mes por el cual se efectúa la retención.

2. Al resultado obtenido se le sumará, en su caso, las pensiones adicionales, gratificaciones o aguinaldos, bonificación por escolaridad y cualquier otro concepto que sea puesto a disposición del pensionista en los meses siguientes del mismo año.

3. Al resultado que se obtenga por aplicación de los numerales 1. y 2., se les sumará en su caso, las pensiones, pensiones adicionales, gratificaciones o aguinaldos, bonificación por escolaridad y cualquier otro concepto que hayan sido puestos a disposición del pensionista en los meses anteriores del mismo año.

Si la suma que se obtenga de la aplicación de los literales anteriores excede el valor anualizado de dos (2) UIT vigentes a la fecha, se procederá a adecuar la pensión al tope.

b. Determinación del monto a reducir por cada mes:

1. A la suma a la que hace referencia el último párrafo del literal anterior se le aplicará la reducción anual de 18%, distribuyéndose uniformemente el monto resultante entre el número de pensiones que reciba anualmente el pensionista.

2. La suma de las nuevas pensiones anuales seguirá reduciéndose anualmente, al inicio de cada año, utilizando el procedimiento antes descrito, hasta que la misma alcance el tope vigente correspondiente.

3. En caso que el resultado anual obtenido luego de aplicar la reducción anual de 18% fuera menor al valor anualizado de 2 UIT, la reducción se aplicará directamente sobre el exceso determinado en el último párrafo del literal anterior. Este exceso será distribuido uniformemente entre el número de pensiones que reciba anualmente el pensionista.”

(*) De conformidad con el Artículo 1 de la Ley N° 28789, publicada el 19 julio 2006, se precisa que la adecuación de las pensiones mensuales al tope a que se refiere la Tercera Disposición Transitoria de la Ley Nº 28449, se efectuará con base al monto resultante de aplicar el dieciocho por ciento (18%) sobre la diferencia entre la pensión recibida por el pensionista y el valor de dos (2) Unidades Impositivas Tributarias (UIT) vigente al 1 de enero de 2005.

En lo sucesivo, las pensiones mensuales se adecuarán anualmente utilizando el monto resultante antes indicado como valor constante, hasta el año en que alcancen el tope vigente correspondiente.

El valor anualizado de las pensiones para efecto de determinar el monto máximo mensual y del reajuste de pensiones de cesantía, invalidez y sobrevivencia del régimen de pensiones regulado por el Decreto Ley Nº 20530 es de 14 veces (28 UIT) vigentes a la fecha en que corresponda el pago de la pensión.

CONCORDANCIA:

– D.S. N° 023-2007-EF (Aprueban Reglamento de la Ley Nº 28789 que precisa la Tercera Disposición Transitoria de la Ley Nº 28449, Ley que establece nuevas reglas del régimen de pensiones del Decreto Ley Nº 20530)

– D.S. N° 149-2007-EF, Art. 1 (Lineamientos para la devolución de descuentos realizados en exceso y de los aportes efectuados incorrectamente al Fondo para la Asistencia Previsional, y medidas complementarias para la administración del régimen de pensiones del Decreto Ley Nº 20530)

CUARTA.- Destino del ahorro

En cumplimiento de lo dispuesto en la Primera Disposición Final y Transitoria de la Constitución, los recursos que se ahorren como consecuencia de la aplicación del tope a que se refiere el artículo 3 de la presente Ley serán transferidos, bajo responsabilidad de los funcionarios respectivos, al Fondo para la Asistencia Previsional, con el objeto de financiar los incrementos que a continuación se detallan:

1. Las pensiones de los beneficiarios titulares que a la fecha de promulgación de la presente Ley sean menores a S/. 415,00 mensuales se incrementarán hasta dicho monto. El incremento mínimo será de S/. 100,00, pudiendo, en el caso que corresponda, exceder la indicada suma de S/. 415.00.

2. Las pensiones de los beneficiarios titulares que a la fecha de promulgación de la presente Ley sean mayores a S/. 415,00, pero no superiores a S/. 750,00 mensuales, se incrementarán en S/. 100,00.

3. Las pensiones de los beneficiarios titulares que a la fecha de promulgación de la presente Ley sean mayores a S/. 750,00, pero no superiores a S/. 800,00 mensuales, se incrementarán en S/. 50,00.

CONCORDANCIAS: D.S. N° 017-2005-EF

QUINTA.- Fiscalización de pensiones

Facúltase a la entidad administradora de este régimen de pensiones a iniciar un programa de fiscalización de pensiones, a través del cual se revisarán todos los actos administrativos de incorporación, reincorporación, reconocimiento, calificación de derechos y otorgamiento de beneficios y nivelaciones bajo el Decreto Ley Nº 20530 y sus normas modificatorias, a fin de detectar los actos que hayan sido efectuados con infracción de las normas, identificar aquellos actos administrativos nulos y cualquier otra irregularidad o ilegalidad, con el objeto de promover las acciones administrativas y judiciales correspondientes y determinar las responsabilidades a que hubiere lugar.

Esta fiscalización no alcanza a los casos definidos por sentencias con carácter de cosa juzgada que se hayan pronunciado expresamente sobre el fondo del asunto, o que las respectivas acciones hubieran prescrito, atendiendo al plazo prescriptorio que corresponda en cada caso.

SEXTA.- Defensa de procesos administrativos y judiciales

Las entidades del Sector Público que estuvieran en calidad de demandantes o demandadas en procesos administrativos y judiciales relacionados con el Decreto Ley Nº 20530, continuarán bajo su defensa y cargo hasta que se emitan las disposiciones correspondientes y se realice la transferencia de estos procesos.

DISPOSICIONES FINALES

PRIMERA.- Texto Único Ordenado

Facúltase al Poder Ejecutivo para que, mediante decreto supremo refrendado por el Ministro de Economía y Finanzas, apruebe el Texto Único Ordenado del Régimen Cerrado de Pensiones del Decreto Ley Nº 20530.

SEGUNDA.- Precisión a la Ley del Profesorado

Precísase que el ingreso al servicio magisterial válido para estar comprendido en el régimen pensionario regulado por el Decreto Ley Nº 20530, es en condición de nombrado o contratado hasta el 31 de diciembre de 1980, y siempre que haya estado laborando conforme a la Ley del Profesorado al 20 de mayo de 1990.

Para tal efecto, es requisito que el profesor cuente con la respectiva resolución de incorporación a dicho régimen y/o aportes al mismo.

TERCERA.- Derogatorias

Deróganse los artículos 27, 29, 30, 31, 44, 49, 50, 51 y 52 del Decreto Ley Nº 20530; Ley Nº 23495; Ley Nº 25008; artículo 58, modificado por la Ley Nº 25212, y artículo 59 de la Ley Nº 24029; literal b del artículo 60 de la Ley Nº 24029, con excepción del derecho de percibir las gratificaciones por Navidad y Fiestas Patrias; Ley Nº 27719; el artículo 2 de la Ley Nº 28047 y todas las demás disposiciones que se opongan a lo establecido en la presente Ley.

CUARTA.- Vigencia

La presente Ley entrará en vigencia desde el día siguiente de su publicación en el Diario Oficial El Peruano, excepto las disposiciones contenidas en la Tercera y Cuarta Disposiciones Transitorias, las mismas que entrarán en vigencia a partir del 1 de enero de 2005.

Comuníquese al señor Presidente de la República para su promulgación.

En Lima, a los diez días del mes de diciembre de dos mil cuatro.

ÁNTERO FLORES-ARAOZ E.

Presidente del Congreso de la República

NATALE AMPRIMO PLÁ

Primer Vicepresidente del Congreso de la República

AL SEÑOR PRESIDENTE CONSTITUCIONAL DE LA REPÚBLICA

POR TANTO:

Mando se publique y cumpla.

Dado en la Casa de Gobierno, en Lima, a los veintitrés días del mes de diciembre del año dos mil cuatro.

ALEJANDRO TOLEDO

Presidente Constitucional de la República

CARLOS FERRERO

Presidente del Consejo de Ministros

Respecto a este tema se recomienda revisar el siguiente artículo publicado en la Universidad del Pacífico por Carlos Alza y Henry Dyer: “Capacidad y estrategia en la reforma del régimen pensionario del Decreto Ley N° 20530 o ‘cédula viva’ en el Perú”