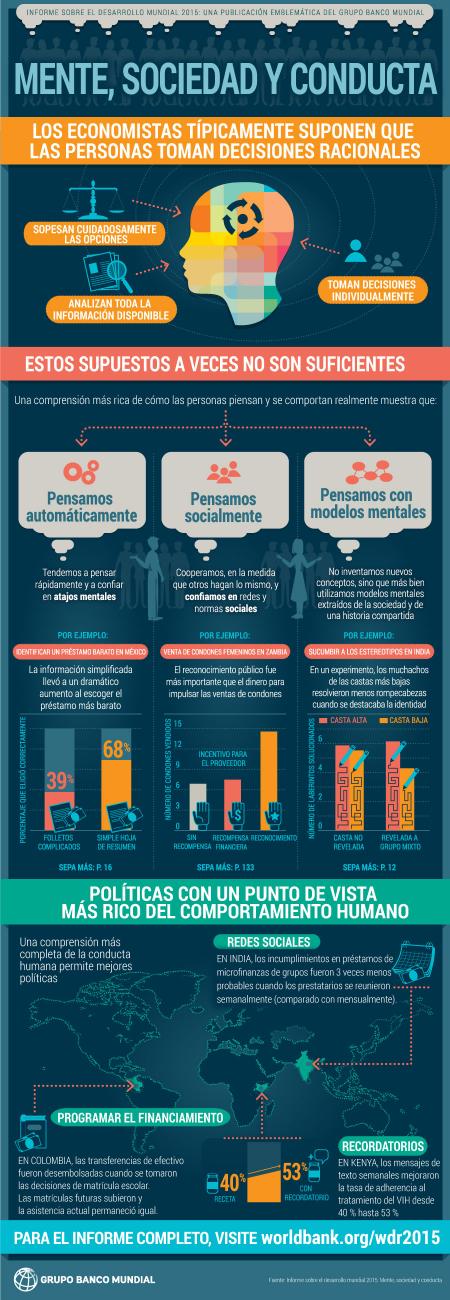

Informe sobre el desarrollo mundial 2015 aborda los temas de la mente, la sociedad y la conducta

Desde el trabajo fundacional de Adam Smith ([1759, 1776] 1976), los economistas han analizado los elementos psicológicos y sociales que influyen en las decisiones humanas. John Maynard Keynes reconoció “la ilusión monetaria” (la tendencia a pensar en el dinero en términos nominales y no reales) y la usó en la solución que propuso para el desempleo. También reconoció que muchas de nuestras inversiones de largo plazo reflejan “espíritus animales” (intuiciones y emociones), no un cálculo frío. Gunnar Myrdal fue un estudioso del estancamiento cultural. Herbert Simon y F. A. Hayek basaron gran parte de su trabajo en el reconocimiento de que las personas solo pueden procesar un cúmulo determinado de información cada vez y no son capaces de sopesar cuidadosamente los costos y los beneficios de todos los posibles resultados de sus decisiones. Albert Hirschman sostuvo que es útil recordar que las personas tienen motivos complejos, y valoran la cooperación y la lealtad.

Sin embargo, durante gran parte del siglo XX, a través del trabajo de Paul Samuelson y de muchos otros, surgió un movimiento progresivo hacia el rechazo de los elementos hedonísticos, introspectivos y psicológicos (Samuelson, 1938, página 344). Milton Friedman, en su famoso ensayo titulado La metodología de la economía positiva (1953), y otros académicos durante la década de 1950 argumentaron de manera convincente, a partir de las evidencias disponibles en ese momento, que los economistas podían ignorar sin temor a equivocarse los factores psicoló- gicos al realizar predicciones sobre los resultados del mercado. El actor económico individual podía entenderse como un agente desapasionado, racional y centrado puramente en su propio interés, puesto que quien no se comportara de ese modo sería expulsado del mercado por los que sí lo hacían. Los supuestos acerca del cálculo perfecto y de las preferencias fijas y completamente centradas en el propio interés de los modelos económicos convencionales se convirtieron en creencias que se daban por sentado en muchos círculos.

Los últimos 30 años de investigaciones sobre los procesos de toma de decisiones realizadas en diversas ciencias sociales y conductuales han llevado a los economistas a una etapa en la que miden y formalizan aquellos aspectos psicológicos y sociales de las decisiones que muchos de los estudiosos fundacionales de la economía consideraban importantes. La labor empírica muestra que cuando las personas toman decisiones, no tienen en cuenta todos los costos y los beneficios. Quieren cumplir con las expectativas sociales. Sus gustos no son invariables ni varían de manera arbitraria. Sus preferencias dependen del contexto en el que se ponen en juego y de las instituciones sociales que han formado los marcos interpretativos a través de los cuales ven el mundo (Basu, 2010; Fehr y Hoff, 2011).

La economía, de este modo, ha cerrado el círculo y regresado al punto de partida. Después de una tregua de unos 40 años, se está reinventando una economía asentada en una comprensión más realista de los seres humanos. Pero esta vez, se basa en un importante cúmulo de pruebas empíricas: evidencias de nivel micro extraídas de diversas disciplinas de las ciencias sociales y del comportamiento. La mente, a diferencia de una computadora, es psicológica, no lógica; maleable, no fija. Sin duda es racional abordar problemas idénticos de forma idéntica, pero a menudo la gente no lo hace; sus elecciones cambian cuando se modifican las opciones predeterminadas o el orden de las alternativas. Para interpretar experiencias y tomar decisiones, las personas utilizan modelos mentales que dependen de la situación y de la cultura. En este informe se muestra que, si se analiza la conducta humana desde una perspectiva más interdisciplinaria, se puede mejorar el poder predictivo de la economía y generar nuevas herramientas para las políticas de desarrollo.