Todavía hoy algunos profesionales reconocidos siguen utilizando la rentabilidad expresada en dólares (nominales) para emitir juicios de valor sobre el desempeño de sus inversiones, en vez de hacerlo en su propia moneda funcional. Incluso la usan para analizar las inversiones de largo plazo, como en el caso de los fondos de pensiones. Sin embargo, este “sesgo”, equivalente al de una verdadera “dolarización sicológica”, es inapropiado porque genera significativas distorsiones.

Por ejemplo, con datos de la supervisión bancaria, la rentabilidad bruta promedio de 2008-2018 de los fondos de pensiones tipo 2, en donde está la mayoría de afiliados, fue 8.7% anual en soles (nominales), y habría sido de 7.4% anual si lo hubiéramos medido en dólares (nominales). Pero si le deducimos la actual comisión de saldo que en promedio cobran las AFP, nos aproximaríamos mejor a la rentabilidad efectiva o neta (para no complicar mucho el ejemplo), que es la que verdaderamente cuenta (siempre hay que tomar en cuenta los costos directamente relacionados). En ese caso, en promedio las rentabilidades netas serían respectivamente 7.3% en soles y 6.1% en dólares anuales .

¿Habremos ganado más midiendo la rentabilidad en soles que midiéndola en dólares? No. Solo habremos usado dos medidas distintas: como si dijéramos que el agua hierve a 100 ºC y también a 212 ºF. Ambas temperaturas son las mismas. Es como si usáramos dos idiomas distintos para referirnos a lo mismo. La diferencia es “solo” el efecto cambiario.

Sin embargo, cuando se toma en cuenta la inflación, las cosas cambian. Si vivimos en Lima, la inflación que cuenta es la que han experimentado los precios de Lima. Según la supervisión bancaria, restando la inflación, la rentabilidad real bruta de esos mismos fondos ha sido de 5.8% anual en promedio (y ya no 8.7%), lo que significa que la rentabilidad real neta de comisiones sería de 4.5% anual (y ya no 7.3%). Es decir, en promedio en cada año nuestros fondos de pensiones pudieron comprar en el Lima 4.5% más que lo que anualmente subió la inflación, después de pagar las comisiones.

En cambio, el 6.1% en dólares nominales no nos dice nada sobre la capacidad adquisitiva de nuestros fondos de pensiones. ¿Nos fue bien, o no? Eso es porque están referidos a otra realidad comparable.

Peor aún, como muchos todavía implícitamente asumen que la medición de la rentabilidad en dólares (nominales) los protege de la inflación: consciente o inconscientemente creen que ganan ese 6.1% en términos reales porque creen que¸ a la larga, el tipo de cambio debería subir al mismo ritmo que la inflación… ¡como groseramente ocurría en las épocas de hiperinflación de hace casi 30 años! ¡Nada más alejado de la realidad!

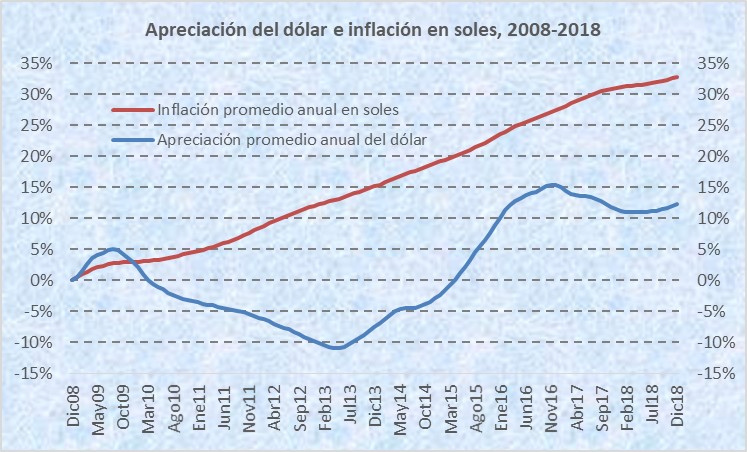

Si revisamos las estadísticas del banco central, comprobaremos que la inflación acumulada en soles en 2008-2018 fue de 32.8%, mientras que la apreciación acumulada del dólar (medida en soles) fue de apenas 12.4%. De hecho, si la apreciación del dólar la hubiéramos medido en 2008-2014 ¡habría sido negativa! Por tanto, la medición de rentabilidad en dólares (nominales) no es ni de lejos (ni podría serlo) inmune al riesgo de inflación. Es decir, el “idioma monetario” usado, al final, sí importa, cuando hablamos de capacidad adquisitiva en el tiempo.

Por ello, el seguir con el mismo criterio de esas épocas hiperinflacionarias, “traduciendo” todos los cálculos a dólares, distorsionamos fuertemente nuestra percepción de rentabilidad, creando una ilusión monetaria de lo que no es y, por tanto, induciendo a una mala toma de decisiones financieras e incluso económicas.

La medición de rentabilidad expresada en dólares (nominales) únicamente tiene sentido para quien vive en EEUU (o para quien tenga tarjeta de residencia para irse a vivir allá cuando se jubile). Pero incluso en ese caso tendrá que calcular su rentabilidad real en dólares, para saber si el 6.1% de su fondo de pensiones expresado en dólares nominales efectivamente le habría permitido un mayor poder adquisitivo.

¿Pero si la persona no vive en EEUU (ni tiene tarjeta de residencia)? En ese caso, está como al inicio, puede que quiera hablar el idioma de los dólares, pero su realidad es el idioma de los soles: la inflación, el poder adquisitivo, la vida y el riesgo del Perú, no los de EEUU. No hay que perder de foco nuestra perspectiva relevante de análisis de la relación entre riesgo y rentabilidad.