Los refranes han sido, desde tiempos muy antiguos, las formas más efectivas de transmitir la sabiduría de generación en generación y uno de los refranes castellanos que existen para saber ahorrar dice: “el dinero crece en el árbol de la paciencia”. Esto significa que las buenas decisiones financieras necesitan de tiempo y perseverancia para dar buenos resultados. Los esfuerzos para hacerse rico de la noche a la mañana no suelen terminar bien.

Sin embargo, no es suficiente gastar menos de lo que se gana para lograr ahorrar eficazmente en el tiempo. Y si nadie ahorra de joven, cuando la salud le sobra, mucho menos lo va hacer cuando sea viejo. De hecho, aunque logre ahorrar de viejo, ya no le daría la vida (ni la salud) para ver crecer su dinero, por más paciencia que tenga.

¿Y da igual ahorrar en cualquier lado? Aquello que se ahorra debe ser puesto en algún lugar seguro. Aún si se supusiera que, poniéndolo debajo del colchón, no nos lo van a robar, el simple paso del tiempo hará que dicho ahorro pierda valor, pues, los políticos que hacen política económica nunca buscan que la inflación sea nula. No importa de la moneda de qué país se hable, todas tuvieron, tienen y tendrán inflación.

Una inflación de apenas el 2% anual implica que en 10 años el dinero guardado pierde un 22% de su valor. Esto significa que, como la inflación promedio en los EEUU y en la Unión Europea entre 2013 y 2023 ha sido de 2.75% y de 2.20% anual, 100 dólares y 100 euros de 2023 apenas pueden comprar, respectivamente, el 68.8% y el 75.7% de lo que hubieran podido comprar en 2013.

Una inflación de apenas el 2% anual implica que en 10 años el dinero guardado pierde un 22% de su valor. Esto significa que, como la inflación promedio en los EEUU y en la Unión Europea entre 2013 y 2023 ha sido de 2.75% y de 2.20% anual, 100 dólares y 100 euros de 2023 apenas pueden comprar, respectivamente, el 68.8% y el 75.7% de lo que hubieran podido comprar en 2013.

Por tanto, para que los ahorros no pierdan valor se necesita ahorrar en instituciones financieras que al menos nos paguen una tasa de interés por encima de la tasa de inflación, es decir, que paguen una tasa de interés real mayor que cero. Y en el Perú la tasa de interés pasiva real bancaria promedio (la tasa de interés nominal bancaria promedio a la que se le ha deducido la inflación) apenas ha sido marginalmente positiva entre 2003 y 2023.

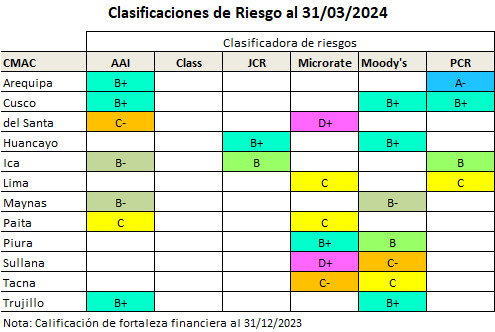

Por ello, entidades financieras no bancarias como las cajas municipales se han convertido en una buena alternativa para ahorrar. Fueron las únicas que no quebraron en la crisis bancaria de 1998-1999, cuando casi la mitad de los 25 bancos que había quebró o tuvo que ser absorbido por otro banco. No obstante, esto no significa que dé igual ahorrar en cualquiera de banco o caja si se tiene ahorrado ya un monto que supere la cobertura del seguro de depósitos.

Por regulación, todas las entidades financieras bancarias y de seguros tienen la obligación de contratar al menos dos agencias clasificadoras de riesgo. Esto significa dichas agencias debe hacer y publicar su informe opinando sobre su capacidad para satisfacer sus obligaciones en tiempo y forma. Y el supervisor bancario también tiene la obligación de publicarlas (ver https://www.sbs.gob.pe/app/iece/paginas/MostrarResumenClasificaciones.aspx).

No obstante, tampoco hay no ser simplista. No basta mirar las letras A, B, C, D con sus subcategorías +/- que se les asignan, pues las clasificaciones que asignan estas agencias no son perfectas y también son vulnerables al error humano o incluso a la presión de la “corrección política”. Por ello, una simple leída del informe detallado de la entidad financiera en la que se ahorra, al menos una vez al año, puede dar una buena idea a cualquiera sobre qué tan bien, o no, va la gestión del riesgo en esa institución, y si está mejorando o empeorando. Es parte de la gimnasia intelectual mínima que le toca hacer a cualquiera que quiera algún día alcanzar, o mantener, su libertad financiera.