Hay varias formas de perder dinero. La más simple sería ir a la agencia o cajero automático más cercano, retirar el dinero e, inadvertidamente, dejarlo caer. Sin embargo, existe otra forma más sutil de perder el dinero: prestándolo a alguien y que después, cuando lo vayamos a cobrar, nos lo devuelva “reducido”. Eso ocurre cuando no cobramos intereses o cuando, aun cobrándolos, no alcanzan esos intereses para compensar la inflación transcurrida.

Por ejemplo, en el año 2023 la tasa de inflación interanual promedio en Lima fue de 6.31%. Esto significa que, en promedio, lo que S/ 1,000 podía comprar en 2023 era 6.31% menor que lo que hubiera podido comprar en 2022. Dicho de otra forma, si hubiéramos prestado S/ 1000.00 a alguien en 2022, para que no nos veamos afectados, esa persona nos tendría que haber devuelto S/ 1063.10. Así, en 2023 hubiéramos podido comprar, en promedio, lo mismo que dejamos de comprar en 2022. En cambio, si nos devolvía menos de S/ 1063.10, hubiéramos perdido.

Puede que no queramos prestar nuestro dinero a nadie y prefiramos depositarlo en una entidad financiera. Sin embargo, cuando lo depositamos a una entidad financiera, en realidad también lo estamos prestado, pues, cuando vamos a retirarlo de la cuenta, en realidad se lo estamos yendo a cobrar. ¿Nos devuelve una “menor” cantidad de dinero que la que prestamos/depositamos? Eso es fácil de saber. Basta averiguar qué tasa de interés nos está pagando por nuestros depósitos. Si nos paga más que la tasa de inflación, ganaremos; si nos paga menos que la tasa de inflación, perderemos.

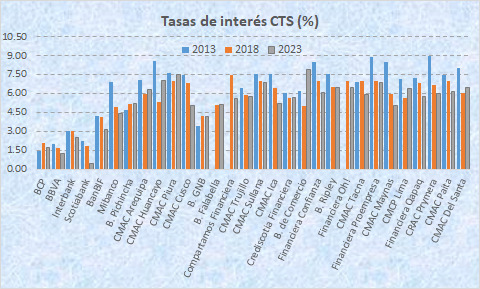

En consecuencia, de las 30 entidades financieras que captaban depósitos en cuentas de compensación de tiempo de servicios (CTS) a finales de 2023, solo 9 de ellas no ofrecían perder dinero, mientras que en las otras 21 sí se perdía. ¿En qué entidades no se perdía dinero con una cuenta CTS? No se perdía dinero con Caja Huancayo, Caja Piura, Caja Sullana, B. Comercio, B. Ripley, Financiera Oh!, Financiera Proempresa, Caja Lima y Caja del Santa.

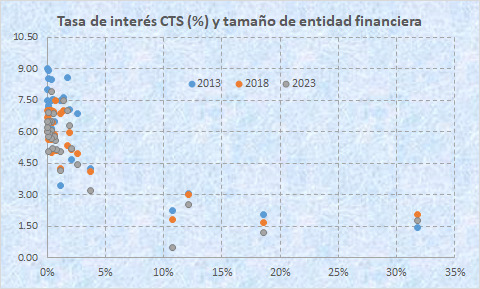

Claro, con la mayoría de las otras entidades financieras no se “perdía” tanto poder adquisitivo, pues, la tasa de interés pagada no era mucho más baja que la tasa de inflación promedio de 2023. Sin embargo, con las tasas de interés pagadas por los cuatro bancos más grandes (por participación de mercado) no se llegaba a “recuperar”, en promedio, ni siquiera la cuarta parte del poder adquisitivo perdido por inflación.

Si nos fijamos en las tasas de interés de 5 años atrás, a fines del 2018, los bancos más grandes también fueron los que menos pagaron entre todas las entidades financieras. No obstante, como la tasa de inflación promedio de ese año fue 1.32% interanual, no hubo pérdidas de poder adquisitivo con ninguno. Sin embargo, las ganancias sí habrían sido muchísimo más altas las otras entidades financieras y, si el saldo acumulado en la cuenta CTS hubiera estado por debajo de los S/ 121,500, el riesgo habría sido exactamente el mismo, aun en caso de quiebra.

Y el mismo ejercicio se puede hacer con las tasas de interés de 10 años atrás, a fines del 2013, cuando la inflación promedio fue de 2.80% interanual. Las únicas entidades financieras que pagaron una tasa de interés menor que la tasa de inflación, generando pérdidas para sus depositantes, fueron tres de los cuatro bancos más grandes.

Finalmente, si hacemos un simple promedio de las tasas de interés pagadas en esos años, 24 entidades financieras pagaron una tasa de interés promedio de 6.52%, 2 bancos medianos pagaron una tasa promedio de 3.90% y los 4 bancos más grandes pagaron una tasa promedio de 1.94%, mientras que la tasa de inflación interanual promedio de esos mismos años fue 3.48%. Es decir, hay un histórico patrón recurrente de con qué entidades financieras se gana y con cuáles se pierde dinero al ahorrar en nuestras cuentas CTS, ¿no?