Compensación a pedido de parte del saldo a favor del IR contra otras deudas tributarias

Compensación a solicitud de Parte en virtud a lo señalado en la RTF de observancia obligatoria N° 08679-3-2019 publicada en el Diario Oficial El Peruano el 26/09/2019

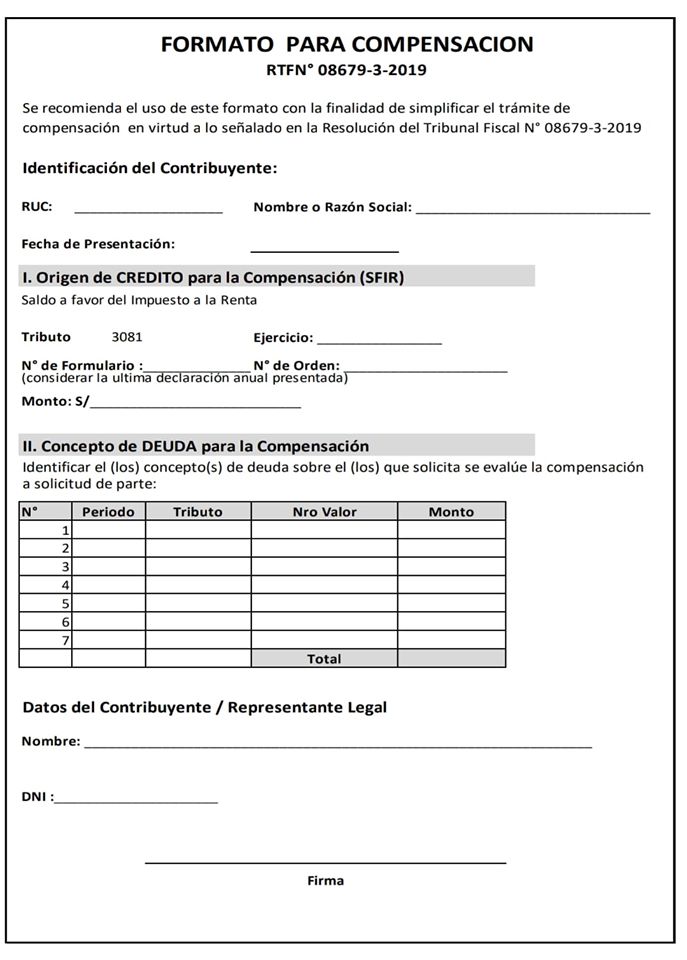

Sunat ha publicado en su página web el formato para solicitar la compensación a pedido de parte del saldo a favor del Impuesto a la Renta anual contra deuda tributaria distinta a los pagos a cuenta del aludido impuesto.

Cabe recordar que según lo dispuesto en el artículo 40° del Código Tributario la compensación puede efectuarse en forma automática, de oficio y a pedido de parte, siendo que en el caso del saldo a favor del Impuesto a la Renta, los contribuyente pueden optar por la compensación automática contra los pagos a cuenta, y la compensación a pedido de parte si se quiere compensar dicho saldo a favor contra otra deuda tributaria distinta a los pagos a cuenta.

El Tribunal Fiscal mediante Resolución N° 08679-3-2019 emitida como jurisprudencia de observancia obligatoria, y en consecuencia, vinculante para la Sunat, estableció el siguiente criterio jurisprudencial:

RTF JOO N° 08679-3-2019

“Si bien el deudor tributario no puede efectuar la compensación automática del saldo a favor del Impuesto a la Renta con deudas distintas a los pagos a cuenta de dicho impuesto, ello no implica una prohibición para que, a solicitud de parte, la Administración efectúe la referida compensación, conforme con lo previsto por el artículo 40 del Código Tributario”.

Atendiendo al precedente en mención, Sunat ha compartido en su página web en la sección orientación tributaria-compensación, un formato modelo que pueden utilizar los contribuyentes que deseen compensar a pedido de parte el Saldo a favor del Impuesto a la Renta Anual contra deuda tributaria distinta a los pagos a cuenta, solicitud que se puede presentar en forma virtual, mediante correo electrónico, como lo indica a continuación:

Los contribuyentes a nivel nacional afectos a Renta de Tercera Categoría que hayan declarado en la última DJ Anual la opción de Aplicación (Casilla 137 Opción 2) y soliciten la compensación pueden utilizar el “Formato sugerido para solicitar la compensación del Saldo a Favor del Imp. a la Renta de 3ra. Categoría – RTF N° 08679-3-2019” – Ingrese aquí para descargar.

La presentación de la solicitud se podrán presentar a través del correo portalsunat@sunat.gob.pe, en el cual el contribuyente debe identificarse con su número de RUC, representante legal o persona autorizada a realizar el trámite.

http://orientacion.sunat.gob.pe/index.php/empresas-menu/otros-procedimientos-y-tramites-empresas/1084-compensacion

Compensación

El artículo 40° del Código Tributario establece que la deuda tributaria podrá compensarse total o parcialmente con los créditos por tributos, sanciones, intereses y otros conceptos pagados en exceso o indebidamente, siempre y cuando correspondan a períodos no prescritos, sean administrados por el mismo órgano administrador y cuya recaudación constituya ingreso de una misma entidad.

La compensación puede realizarse como:

- Compensación Automática

- Compensación de Oficio por la Administración Tributaria

- Compensación a Solicitud de Parte

Créditos Materia de Compensación

Son los créditos por tributos internos, multas del Código Tributario e intereses, pagados en exceso o indebidamente, que correspondan a períodos no prescritos, que sean administrados por SUNAT y cuya recaudación constituya ingreso de una misma entidad, incluido el crédito por retenciones y/o percepciones del Impuesto General a las Ventas no aplicadas con excepción de las percepciones a que se refiere la Segunda Disposición Final del Decreto Legislativo N° 937 y normas modificatorias.

También forman parte del Crédito Materia de Compensación, de ser el caso, los intereses a que se refiere el artículo 38° del Código Tributario.

Deuda Compensable

Tributo interno o Multa insolutos a la fecha de vencimiento o de la comisión o en su defecto, de la detección de la infracción, respectivamente, o el saldo pendiente de pago de la deuda tributaria por dichos conceptos.

Tratándose de anticipos o pagos a cuenta, una vez vencido el plazo de regularización o determinada la obligación principal, los intereses devengados a que se refiere el segundo párrafo del artículo 34° del Código Tributario o a su saldo pendiente de pago, según corresponda.

Compensación de parte

Para efectos de la compensación a solicitud de parte, el contribuyente deberá presentar el Formulario Virtual Nº 1648 a través del sistema SUNAT Operaciones en Línea, consignando su Código de Usuario y Clave SOL así como los datos que se le soliciten en dicho formulario.

Se deberá cumplir obligatoriamente con cada uno de los siguientes requisitos y condiciones:

1) Se presentará un Formulario Nº 1648 por cada Crédito Materia de Compensación.

2) Identificar el formulario y su número de orden, en el que consta el Crédito Materia de Compensación, debiendo coincidir ello con la información registrada en los sistemas de la SUNAT.

3) No tener algún procedimiento administrativo iniciado a petición de parte, contencioso o no contencioso pendiente de resolución sobre el Crédito Materia de Compensación, ni alguna declaración rectificatoria que no hubiera surtido efectos.

4) El Crédito Materia de Compensación no debe haber sido materia de una compensación o devolución anterior.

5) La Deuda Compensable no debe estar incluida en un Procedimiento Concursal, salvo que exista autorización expresa de la Junta de Acreedores de acuerdo a lo establecido en la normatividad correspondiente.

El procedimiento iniciado por el contribuyente con la solicitud de compensación culminará con la notificación de la respectiva Resolución. El desistimiento de la referida solicitud será aceptado o denegado mediante Resolución.

Compensación de oficio

La compensación de oficio podrá realizarse respecto de los Créditos Materia de Compensación que se detecten en la información que contienen los sistemas de la SUNAT, en base a los siguientes supuestos:

a) Los pagos efectuados por el deudor tributario a través de declaraciones juradas y/o boletas de pago cuyo monto resulta en exceso respecto a la obligación determinada considerando la base imponible declarada por el período, los saldos a favor o créditos declarados en períodos anteriores o los pagos a cuenta realizados o por corrección de los errores materiales en que hubiera incurrido el deudor tributario.

b) Los pagos efectuados por el deudor tributario respecto de los cuales no le corresponda realizar declaración y/o pago alguno.

c) Las retenciones y/o percepciones del Impuesto General a las Ventas no aplicadas por el contribuyente o que no hubieran sido materia de devolución o de una solicitud de compensación o devolución.

Compensación a solicitud de Parte en virtud a lo señalado en la RTF de observancia obligatoria N° 08679-3-2019 publicada en el Diario Oficial El Peruano el 26/09/2019

Los contribuyentes a nivel nacional afectos a Renta de Tercera Categoría que hayan declarado en la última DJ Anual la opción de Aplicación (Casilla 137 Opción 2) y soliciten la compensación pueden utilizar el “Formato sugerido para solicitar la compensación del Saldo a Favor del Imp. a la Renta de 3ra. Categoría – RTF N° 08679-3-2019” – Ingrese aquí para descargar.

La presentación de la solicitud se podrán presentar a través del correo portalsunat@sunat.gob.pe, en el cual el contribuyente debe identificarse con su número de RUC, representante legal o persona autorizada a realizar el trámite.

Buenas noches, para realizar la compensacion a solicitud de parte se tiene que utilizar el formato de SUNAT, enviarla al correo en mencion y adicionalmente mediante clave sol presentar el formulario 1648 ? Es decir se tiene que realizar ambos procedimientos o solo uno de ellos ?

Teniendo como ejemplo para compensar el Saldo a favor de la DJANUAL con el IGV del periodo “X” .

Gracias por su respuesta.