ARTÍCULO PUBLICADO EN LA SEGUNDA QUINCENA DE ENERO 2017 EN LA REVISTA CONTADORES Y EMPRESAS DEL GRUPO GACETA JURÍDICA

INFORME PRÁCTICO

ENAJENACIÓN DE INMUEBLES SITUADOS EN EL PAÍS POR PARTE DE NO DOMICILIADOS

Arturo Fernández Ventosilla[1]

RESUMEN EJECUTIVO

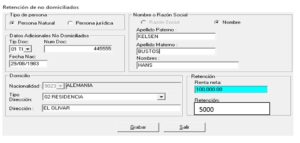

Para efecto de la retención al no domiciliado (persona natural y sucesión indivisa) se considera renta neta el importe de deducir el capital invertido entendido que es el costo de adquisición del inmueble que será vendido.

INTRODUCCIÓN

El artículo 9 de la Ley del Impuesto a la Renta (LIR) dispone que en general cualquiera que sea la nacionalidad o domicilio de las partes que intervengan en las operaciones y el lugar de celebración o cumplimiento de los contratos, se considera rentas de fuente peruana, las producidas por predios y los derechos relativos a los mismos, incluyendo las que provienen de su enajenación, cuando los predios estén situados en el territorio de la República.

Por otra, el artículo 54 de la citada norma establece, respecto a la enajenación de inmuebles, que las personas naturales y sucesiones indivisas no domiciliadas en el país estarán sujetas al impuesto por sus rentas de fuente peruana con la tasa del 5% (a partir del 1 de enero de 2017).

Congruente con la idea del párrafo precedente, el inciso c) del artículo 71 de la LIR establece que son agentes de retención, entre otras, las personas o entidades que paguen o acrediten rentas de cualquier naturaleza a beneficiarios no domiciliados. Así también, el artículo 76 de la LIR, las personas o entidades que paguen o acrediten a beneficiarios no domiciliados rentas de fuente peruana de cualquier naturaleza, deberán retener y abonar al fisco con carácter definitivo dentro de los plazos previstos por el Código Tributario para las obligaciones de periodicidad mensual, los impuestos a que se refieren los artículos 54 y 56 de la LIR, según sea el caso, precisando que para efecto de la retención se consideraran las rentas netas, sin admitir pruebas en contrario, entre otras: “g) El importe que resulte de deducir la recuperación del capital invertido, en los casos de rentas no comprendidas en los incisos anteriores, provenientes de la enajenación de bienes o derechos o de la explotación de bienes que sufran desgaste. La deducción del capital invertido se efectuará con arreglo a las normas que a tal efecto establecerá el Reglamento. En ese sentido, el inciso a) del artículo 57 del Reglamento de la LIR, establece que se entiende por recuperación de capital invertido el costo computable que se determinará de conformidad con lo establecido por los artículo 20 y 21 de la LIR y el artículo 11 del Reglamento.

- ¿CUÁL ES LA TASA APLICABLE DE RETENCIÓN POR ENAJENACIÓN DE INMUEBLES A UN NO DOMICILIADO?

El Artículo 3 del Decreto Legislativo N° 1258, publicado el 08 diciembre 2016, el mismo que entró en vigencia el 1 de enero de 2017 modificó el texto del literal b) del artículo 54° de la Ley del Impuesto a la Renta, el cual considera la tasa aplicable a las personas naturales y sucesiones indivisas no domiciliadas en el país.

Modificó a 5% la tasa del IR aplicable a las ganancias de capital obtenidas por personas naturales no domiciliadas por la enajenación de inmuebles ubicados en el país. A mayor abundamiento se presenta el siguiente cuadro con las diferencias que establece la norma:

| NORMA ANTERIOR

(Hasta el 31 de diciembre de 2016)

Artículo 54.- Las personas naturales y sucesiones indivisas no domiciliadas en el país estarán sujetas al Impuesto por sus rentas de fuente peruana con las siguientes tasas:

(…)

b) Rentas provenientes de enajenación de inmuebles se aplicará la tasa de 30%. |

NORMA ACTUAL

(Desde el 1 de enero de 2017)

Artículo 54.- Las personas naturales y sucesiones indivisas no domiciliadas en el país estarán sujetas al Impuesto por sus rentas de fuente peruana con las siguientes tasas:

(…)

b) Rentas provenientes de enajenación de inmuebles se aplicará la tasa de 5%. |

- ¿CÓMO DECLARA EL DOMICILIADO LA RETENCIÓN EFECTUADA AL NO DOMICILIADO POR LA ENAJENACIÓN DE INMUEBLES?

El artículo 6 de la LIR, establece que tratándose de contribuyentes no domiciliados en el país, el IR recae sólo sobre sus rentas gravadas de fuente peruana, a su vez, los artículos 76 y 76-A de la mencionada norma indican que para las personas naturales y jurídicas, y sucesiones indivisas que tienen la condición de no domiciliadas en el país se paga vía retención con carácter definitivo.

Congruente con la idea del párrafo anterior, en los casos de enajenación de inmuebles o derechos sobre los mismos efectuada por sujetos no domiciliados, EL ADQUIRENTE deberá abonar al fisco la retención con carácter definitivo dentro del plazo previsto por el Código Tributario para las obligaciones de periodicidad mensual correspondiente al mes siguiente de efectuado el pago o acreditación de la renta.

La determinación del cálculo de la retención se sujetará a lo previsto por el artículo 76 de esta Ley[2].

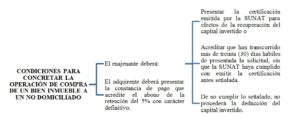

Asimismo, se deberán cumplir los siguientes requisitos ante el notario público, como condiciones previas a la elevación de la Escritura Pública de la minuta respectiva:

Siguiendo con este orden de ideas, el inciso e) del artículo 1 de la Resolución de Superintendencia N° 143-200/SUNAT, indica que los contribuyentes (en nuestro caso el adquiriente) que efectúen retenciones del IR a contribuyentes no domiciliados deberán cumplir con presentar la declaración y el pago de las obligaciones tributarias mediante la presentación del Formulario Virtual PDT 617.

Por último, es importante recordar, que el numeral 2 del artículo 6 de la citada Resolución, señala que están obligados a presentar sus declaraciones utilizando los PDT aquellos obligados a efectuar retenciones del IR aun cuando no efectúen dichas retenciones por haberse comunicado a Sunat o autorizado la suspensión de las mismas por parte de la Sunat, según sea el caso.

- ¿QUÉ DEBE HACER EL NO DOMICILIADO SI VENDE UN INMUEBLE EN EL PAÍS Y EL COMPRADOR NO LE RETUVO EL IMPUESTO?

Los contribuyentes no domiciliados en el país[3] que obtengan rentas de fuente peruana[4] sobre las cuales no se hubiera realizado la retención del IR, deberán efectuar la declaración y el pago del IR no retenido en las sucursales o agencias bancarias autorizadas, mediante el Formulario Nº 1073 – Boleta de Pago – Otros, consignando para dichos efectos el código de tributo 3061 ―Renta No domiciliados – Cuenta Propia y el periodo correspondiente al mes en que procedía la retención.

- ¿CÓMO RECUPERA EL CAPITAL INVERTIDO UN NO DOMICILIADO?

Según el artículo 57 del Reglamento de la LIR se recupera el capital invertido para efecto de aplicar lo dispuesto en el inciso g) del artículo 76 de la LIR de la siguiente manera:

a) Tratándose de la enajenación de bienes o derechos: el costo computable se determinará de conformidad con lo dispuesto por los artículos 20 y 21 de la Ley y el artículo 11 del Reglamento.

La SUNAT con la información proporcionada sobre los bienes[5] o derechos que se enajenen o se fueran a enajenar emitirá una certificación dentro de los treinta (30) días de presentada la solicitud. Vencido dicho plazo sin que la SUNAT se hubiera pronunciado sobre la solicitud, la certificación se entenderá otorgada en los términos expresados por el contribuyente.

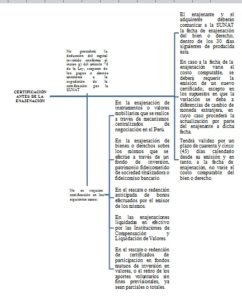

La certificación referida en el párrafo anterior, cuando hubiere sido solicitada antes de la enajenación, se regirá por las siguientes disposiciones:

- ¿CÓMO SE DETERMINA EL COSTO COMPUTABLE?

La renta bruta está constituida por el conjunto de ingresos afectos al Impuesto que se obtengan en el ejercicio gravable. Cuando tales ingresos provengan de la enajenación[6] de bienes, la renta bruta estará dada por la diferencia existente entre el ingreso neto total proveniente de dichas operaciones y el costo computable de los bienes transferidos, siempre que esté debidamente sustentado con comprobantes de pago.

No será deducible el costo computable sustentado con comprobantes de pago emitidos por contribuyentes que a la fecha de emitido el comprobante:

- Tengan la condición de no habidos, según publicación de la SUNAT, salvo que haya levantado tal condición al 31 de diciembre del ejercicio en que se emitió el comprobante.

- Cuando la SUNAT les haya notificado la baja de su inscripción en el RUC. (artículo 1° de la ley N° 30296, vigente desde el 01.01.2015).

En el caso de bienes depreciables o amortizables, el costo computable se disminuirá en el importe de las depreciaciones o amortizaciones que hubiera correspondido aplicar de acuerdo a lo dispuesto por la Ley.

Para estos efectos:

— El ingreso neto total por la enajenación de bienes se establece deduciendo del ingreso bruto las devoluciones, bonificaciones, descuentos y conceptos similares que respondan a las costumbres de la plaza.

— Por costo computable de los bienes enajenados, se entiende el costo de adquisición, producción o construcción, o en su caso, el valor de ingreso al patrimonio o valor en el último inventario determinado conforme a ley, más los costos posteriores incorporados al activo de acuerdo con las normas contables, ajustados de acuerdo a las normas de ajuste por inflación con incidencia tributaria, según corresponda.

En ningún caso los intereses forman parte del costo computable. Para efectos del costo computable se entiende por:

- Costo de adquisición: la contraprestación pagada por el bien adquirido, y los costos incurridos con motivo de su compra tales como: fletes, seguros, gastos de despacho, derechos aduaneros, instalación, montaje, comisiones normales, incluyendo las pagadas por el enajenante con motivo de la adquisición de bienes, gastos notariales, impuestos y derechos pagados por el enajenante y otros gastos que resulten necesarios para colocar a los bienes en condiciones de ser usados, enajenados o aprovechados económicamente. No obstante lo mencionado, existen conceptos que no van a formar parte del costo de adquisición, tal es el caso de los derechos antidumping conforme a lo establecido en el (Informe 026-2007-SUNAT).

- Costo de producción o construcción: el costo incurrido en la producción o construcción del bien, el cual comprende los materiales directos utilizados, la mano de obra directa y los costos indirectos de fabricación o construcción.

- Valor de ingreso al patrimonio: el valor que corresponde al valor de mercado de acuerdo a lo establecido en la Ley, salvo los supuestos previstos para la enajenación de inmuebles, la enajenación, redención o rescate de acciones y participaciones y otros valores mobiliarios y la enajenación de intangibles.

- ¿QUÉ TIPO DE CAMBIO SE UTILIZA CUANDO SE REALIZA LA OPERACIÓN EN DÓLARES?

Según el informe de la Sunat N° 052-2013-SUNAT/4B0000, se establece que tratándose de la enajenación de bienes adquiridos a título oneroso, el costo computable está dado por la contraprestación pagada por el bien adquirido y los costos incurridos con motivo de su compra, más los costos posteriores incorporados al activo; y que para efectos de la determinación del Impuesto a la Renta, las operaciones en moneda extranjera deben contabilizarse al tipo de cambio vigente a la fecha de la operación, tratándose de la enajenación de inmuebles adquiridos a título oneroso, el costo de los mismos debe determinarse, en general, utilizando el tipo de cambio vigente a la fecha de adquisición de tales inmuebles. Por lo tanto, toda vez que tratándose de la enajenación de inmuebles adquiridos a título oneroso efectuada por sujetos no domiciliados, el importe de la recuperación del capital invertido es el costo computable de dicho bien, para la emisión de la Certificación del mismo por parte de la SUNAT se debe considerar el tipo de cambio vigente a la fecha de adquisición de tales inmuebles[7], independientemente de que dicha emisión se efectúe con posterioridad o no a la enajenación en cuestión.

[1] Abogado por la Universidad San Martín de Porres. Master en Asesoría Jurídica de Empresas por la Universidad Carlos III de Madrid. Expositor de temas de Derecho Tributario en diversas entidades de prestigio. Ex funcionario de la Sunat. Ex asesor tributario del staff de Contadores y Empresas. Ex Catedrático del curso Derecho Tributario y Empresarial en la Universidad Nacional José Faustino Sánchez Carrión de Huacho. Ex Abogado Tributario II en el Ministerio de Economía y Finanzas. Socio del Estudio Fernández (www.estudiofernandez.pe). Correo electrónico: arturo.fernandez@estudiofernandez.pe

[2] Las personas o entidades que paguen o acrediten a beneficiarios no domiciliados rentas de fuente peruana de cualquier naturaleza, deberán retener y abonar al fisco con carácter definitivo dentro de los plazos previstos por el Código Tributario para las obligaciones de periodicidad mensual, los impuestos a que se refieren los artículos 54 y 56 de esta ley, según sea el caso.

[3] La condición de no domiciliado se obtiene a partir de lo indicado en el artículo 7º de la Ley y artículo 4º del Reglamento

[4] La consideración de renta de fuente peruana se encuentra establecida en los artículos 9º y 10º de la Ley y en el artículo 4-Aº del Reglamento.

[5] Tratándose de la explotación de bienes que sufran desgaste: una suma equivalente al veinte por ciento (20%) de los importes pagados o acreditados.

[6] Debe considerarse que para los efectos de la Ley, se entiende por enajenación: la venta, permuta, cesión definitiva, expropiación, aporte a sociedades y, en general, todo acto de disposición por el que se transmita el dominio a título oneroso.

[7] Conforme a lo señalado en el Informe N.° 229-200 5-SUNAT/2B3000, disponible en el Portal SUNAT (http://www.sunat.gob.pe), la certificación de recuperación de capital invertido debe ser otorgada solo en moneda nacional.

3 noviembre, 2017 at 11:14 am

Si un no domiciliafo vende un terreno adquirido en 1994 , debe aun oagar el 5% a la sunat?

9 enero, 2018 at 8:12 pm

En lo que concierne a la segunda interrogante, cabe indicar que conforme a lo dispuesto en la Trigésimo Quinta Disposición Transitoria y Final del TUO de la Ley del Impuesto a la Renta, las ganancias de capital provenientes de la enajenación de inmuebles distintos a la casa habitación efectuadas, entre otros, por personas naturales, constituirán rentas gravadas de la segunda categoría, siempre que la adquisición y enajenación de tales bienes se produzca a partir del 1.1.2004.

Por su parte, el numeral 1 de la Primera Disposición Transitoria del Decreto Supremo N.° 086-2004-EF establece que para efecto de lo dispuesto en la Primera Disposición Transitoria y Final del Decreto Legislativo N.° 945, se tendrá en cuenta que no estará gravada con el Impuesto a la Renta la

enajenación de inmuebles cuya adquisición se haya realizado con anterioridad al 1.1.2004, a título oneroso o gratuito, mediante documento de fecha cierta.

26 julio, 2018 at 11:30 pm

Doctor:

Buenas noches, en relacion al porcentaje de retencion del impuesto a la renta a las personas jurídicas no domiciliadas, se mantiene el 30% , de la resta entre el precio de venta y el costo computable de la recuperación de capital invertido.

Le agradezco de antemano,

2 septiembre, 2019 at 3:11 pm

Doctor Fernández:

Qué tipo de cambio se debe de aplicar para efectos de determinar el impto a la renta de segunda categoría el de compra o venta?

Puedo gestionar el documento de recuparación de capital después de haber firmado el contrato de compra venta?

Le agradezco su respuesta.