[Visto: 39431 veces]

I.- INTRODUCCIÓN

En las operaciones comerciales que se realizan a diario se presentan casos en los cuales se debe pagar o cobrar en una moneda diferente a la del curso legal en el territorio nacional, por ello los profesionales contables aplican normas y principios para el correcto registro contable con la finalidad de una mejor estimación de los resultados al final del ejercicio.

En el presente artículo se pretende aclarar algunas confusiones respecto al tipo de cambio a usarse en la contabilización (aspecto contable), en las aplicaciones y liquidación de tributos (aspecto tributario), de operaciones realizadas en moneda extranjera, lo cual es preciso desarrollar en detalles los aspectos contable y Tributario, por tal motivo me permitiré realizar algunos comentarios sobre el tema.

De los tantos debates sobre si los principios de contabilidad son o no fuente de derecho (Derecho Tributario), mantengo mi posición que están son disciplinas que cada una obedece a fines distintos, lo cierto es que la norma regula esta diferencia, según el artículo 33° del Reglamento de la Ley del Impuesto a la Renta D.S. 122-94-EF “Diferencias en la determinación de la Renta neta por la aplicación de principios de contabilidad generalmente aceptados” – La contabilización de operaciones bajo principios de contabilidad generalmente aceptados, puede determinar, por la aplicación de las normas contenidas en la Ley, diferencias temporales y permanentes en la determinación de la renta neta. En consecuencia, salvo que la Ley o el Reglamento condicionen la deducción al registro contable, la forma de contabilización de las operaciones no originará la perdida de una deducción.

Las diferencias temporales y permanentes obligaran al ajuste del resultado según los registros contables, en la declaración jurada.

II.- ASPECTO CONTABLE

Los estados financieros reflejan el patrimonio mediante un recurso que permita agrupar sus componentes y agruparlos fácilmente, este recurso consiste en elegir una moneda y valorizar los elementos patrimoniales aplicando un precio a cada unidad. Para nuestro caso la moneda de curso legal es el Nuevo Sol.

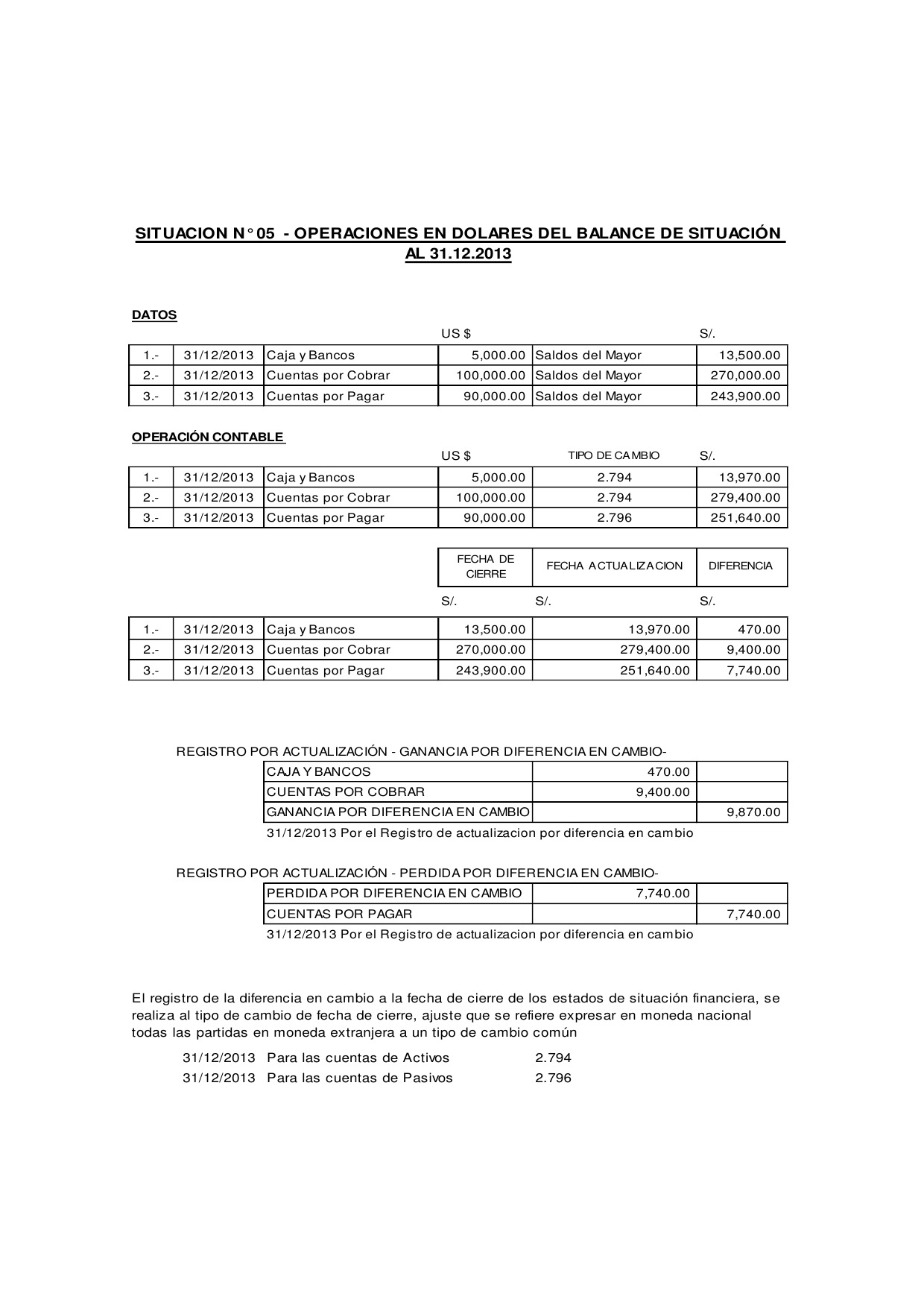

En su marco conceptual tiene como objetivo uniformizar el tratamiento contable para los casos de transacciones en moneda extranjera. Las diferencias de cambio, que ocurran por una variación entre la tasa de cambio entre la fecha de transacción (provisión de la venta o compra) y la fecha de liquidación (cobranza o pago) de un mismo periodo, serán reconocidas en ese periodo en su totalidad. No obstante cuando la fecha de liquidación se dé en un periodo contable posterior, se deberá reconocer en cada periodo contable la diferencia de cambio correspondiente a la fecha de cierre contable del balance, es decir a cada 31 de diciembre, y así hasta la fecha de liquidación final.

La NIC no señala qué tipo de cambio debe usarse para las transacciones de compra o de venta, por ello los profesionales contables en nuestro país, siguiendo el principio de prudencia – Ante la circunstancia de tener que elegir entre dos valores, el contador debe optar por el más bajo, minimizando de esta manera la participación del propietario en las operaciones contables, este principio general se puede expresar diciendo: ”«Contabilizar todas las pérdidas cuando se conocen, y las ganancias solamente cuando se hayan realizado»‘-‘.

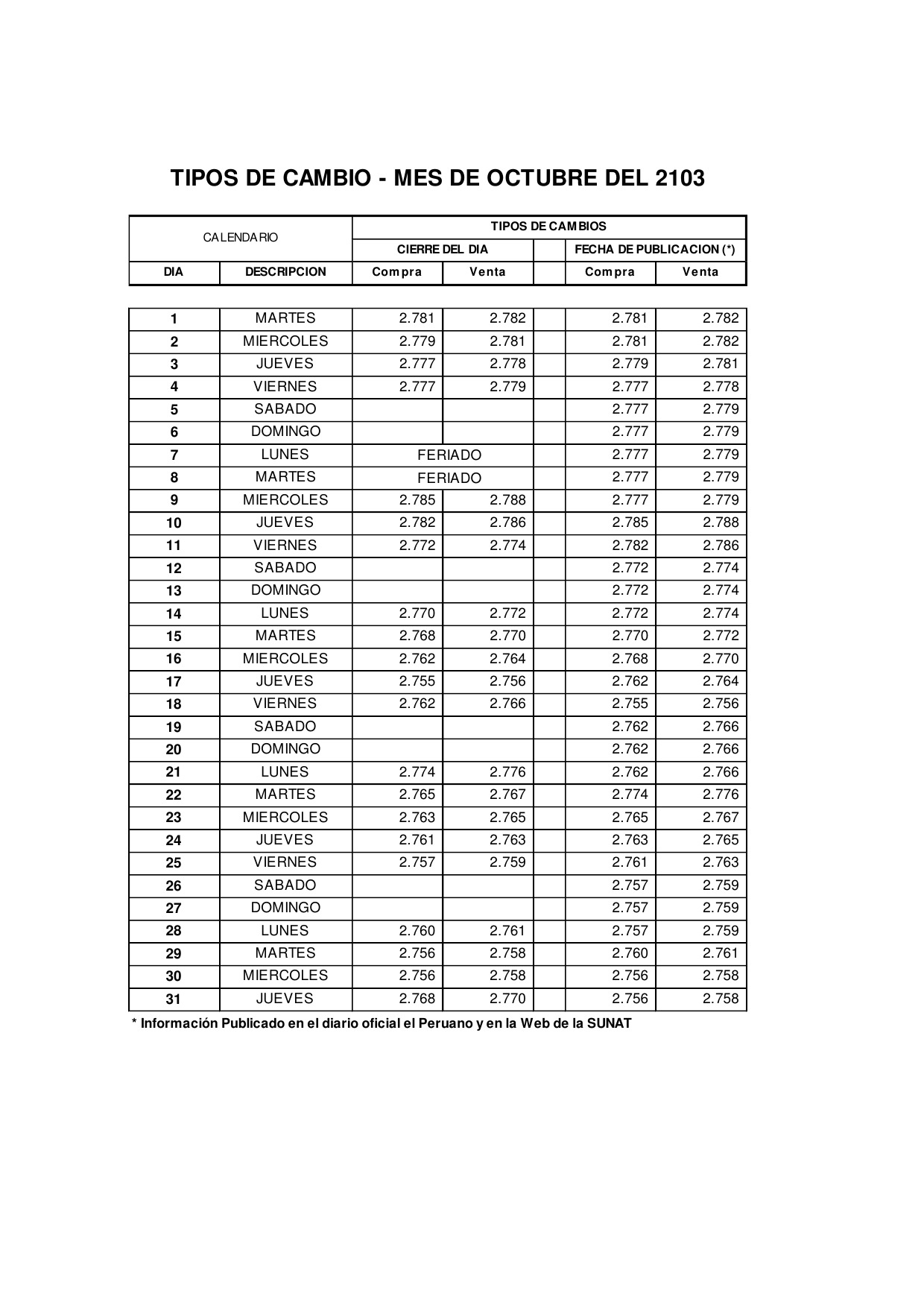

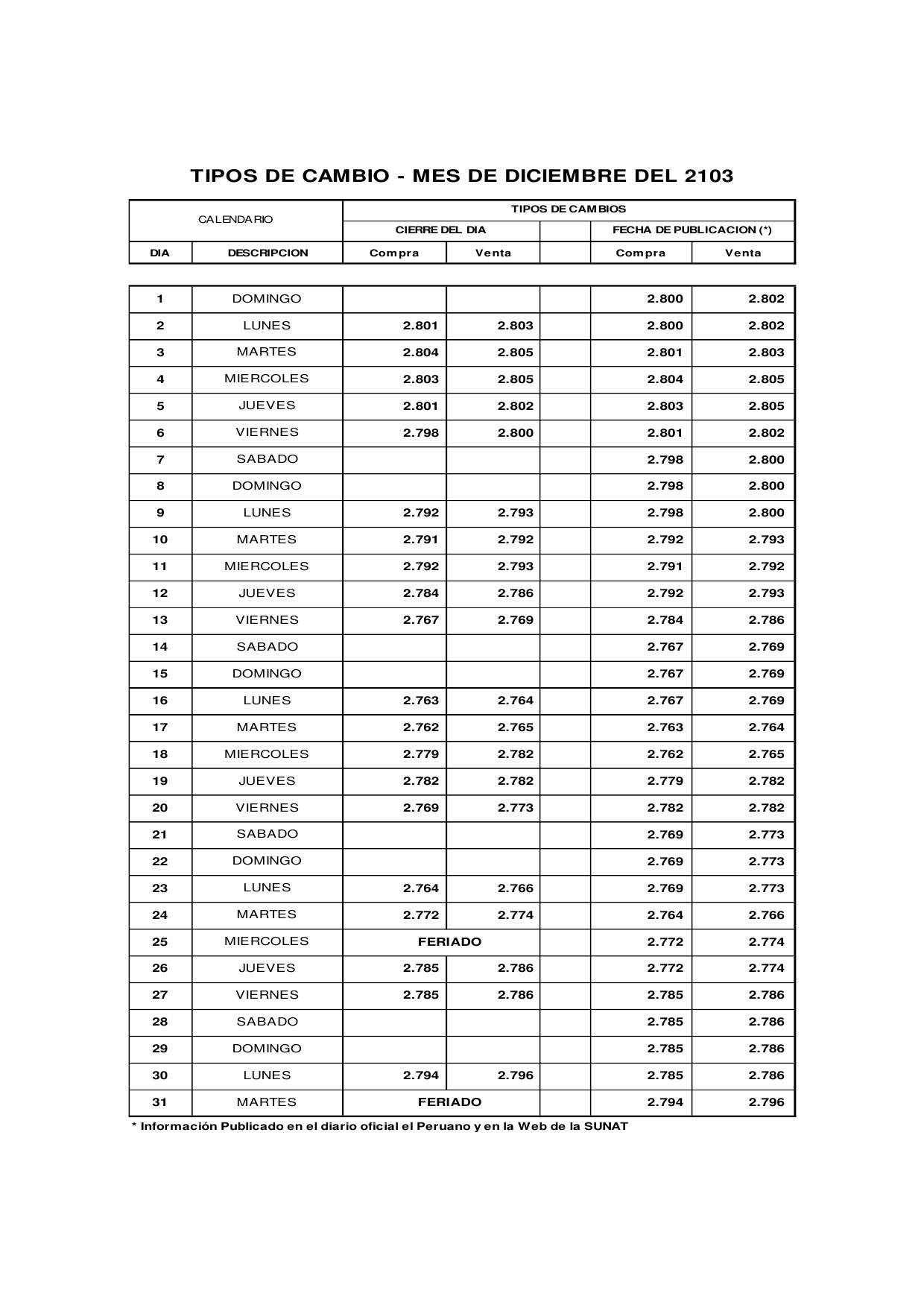

Por la experiencia en la práctica para contabilizar las operaciones que se refieren al activo, se usa el tipo de cambio promedio ponderado de COMPRA y las operaciones que se refieren al pasivo, el tipo de cambio promedio ponderado de VENTA, vigente en la fecha de la operación, que es la publicada al día siguiente por la SBS, por ejemplo que para convertir una moneda extranjera a moneda nacional, tuviéramos que vender a un banco la moneda extranjera y el banco al comprarla utilizara su tipo de cambio COMPRA, por otro lado, al provisionar una deuda en moneda extranjera se presume, que para cancelarla, tendremos que comprar al banco la moneda extranjera, por lo que el banco al venderla, utilizara su tipo de cambio VENTA.

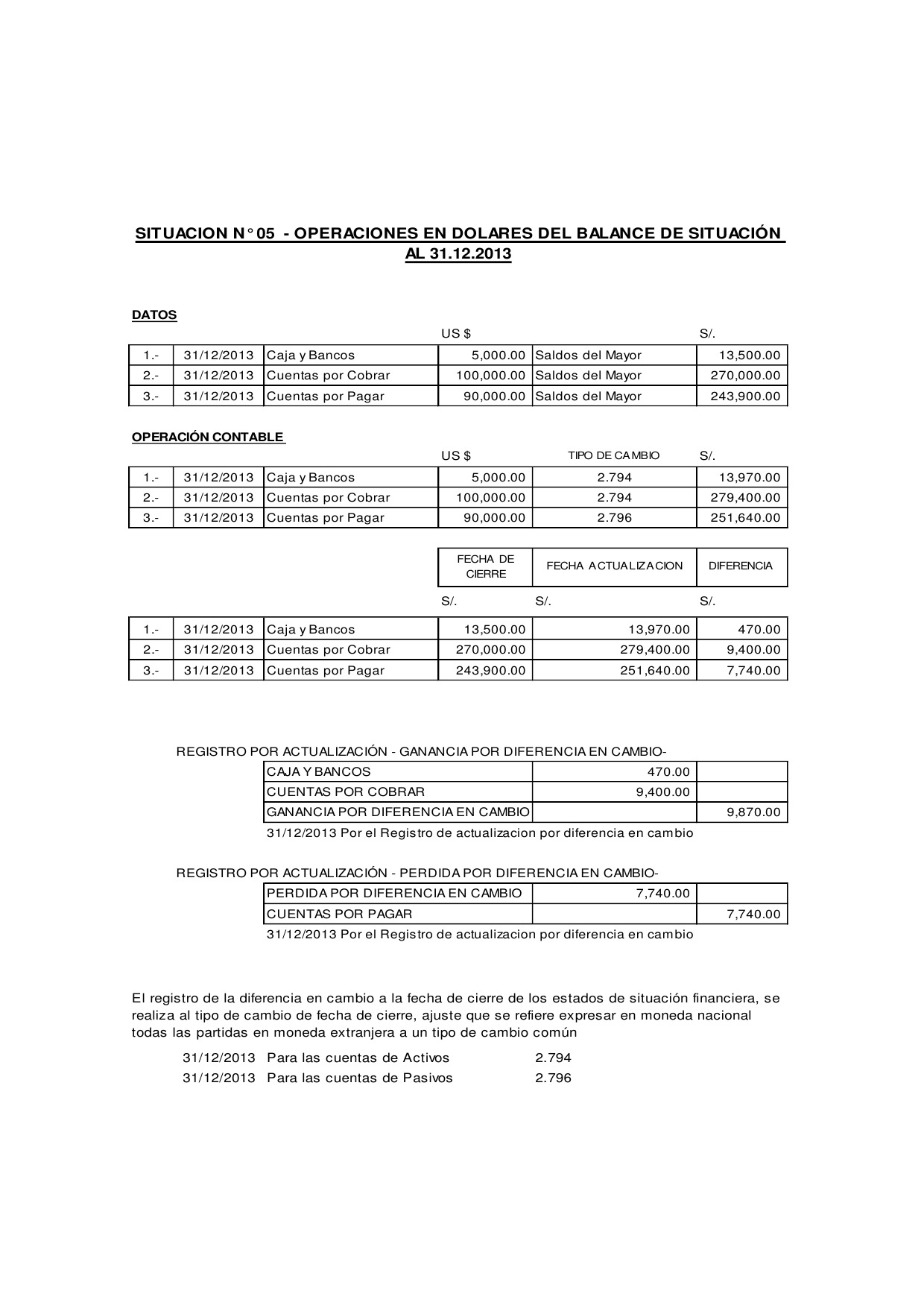

El legislador en el inciso d) del artículo 34 del reglamento de la Ley del Impuesto a la Renta, establece que para efecto de expresar en moneda nacional los saldos de moneda extranjera correspondiente a activos y pasivos existentes a la fecha del Balance General, se deberá considerar lo siguiente:

Para las cuentas de activos, se utilizará el tipo de cambio promedio de COMPRA, VIGENTE a la fecha del Balance General. Tratándose de cuentas del pasivo, se utilizará el tipo de cambio promedio de VENTA, VIGENTE a la fecha del Balance General, ambos publicados por la SBS.

En el caso concreto de nuestro país la legislación tributaria, ha determinado un tratamiento distinto y una forma distinta de aplicación, al Impuesto general a las ventas, al Impuesto a la Renta, que pasamos a desarrollar.

Impuesto General a las Ventas

La norma establece que cuando se efectúe una transacción en moneda extranjera, el tipo de cambio a aplicar será el tipo de cambio promedio ponderado venta publicado por la SBS, ya sea una operación de compra o venta. Se debe tener presente que se refiere a tipo de cambio publicación y no tipo de cambio cierre, el cual se aplica a los saldos en moneda extranjera de activos y pasivos, para efectos de cierre de balance y determinación del impuesto a la renta anual.

Impuesto a la Renta

Las operaciones en moneda extranjera se contabilizarán al tipo de cambio vigente a la fecha de la operación. Las diferencias de cambio que resulten de los pagos o cobranzas en moneda extranjera se considerarán como ganancia o pérdida de dicho ejercicio, al igual que las diferencias de cambio que resulten de expresar en moneda nacional los saldos en moneda extranjera correspondiente a activos (tipo de cambio promedio ponderado compra al cierre de operaciones SBS) y pasivos (tipo de cambio promedio ponderado venta al cierre de operaciones SBS).

“Tributariamente, las diferencias de cambio originadas por pasivos en moneda extranjera, relacionados y plenamente identificables, ya sea que se encuentren en existencia o en tránsito a la fecha del balance general, deberán afectar al valor neto de los inventarios correspondientes. Sólo cuando no sea posible identificar los inventarios con el pasivo en moneda extranjera, la diferencia de cambio deberá afectar los resultados del ejercicio.

Igualmente, las diferencias de cambio originadas por pasivos en moneda extranjera relacionados con activos fijos existentes o en tránsito u otros activos permanentes a la fecha del balance general, deberán afectar el costo del activo. Esto es igualmente de aplicación en los casos en que la diferencia de cambio esté relacionada con los pagos efectuados en el ejercicio; la depreciación de los activos así reajustados por diferencias de cambio, se hará en cuotas proporcionales al número de años que falten para depreciarlos totalmente.

Contablemente, estas diferencias de cambio, se imputan a resultados del ejercicio, ya que las normas contables no reconocen que dichas diferencias de cambio se imputen al costo de las existencias o del activo fijo en ningún caso”.

En este sentido el reglamento del impuesto a la renta indica que “la contabilización de operaciones bajo principios de contabilidad generalmente aceptados, puede determinar, por la aplicación de las normas contenidas en la ley, diferencias temporales y permanentes en la determinación de la renta neta. En consecuencia, salvo que la ley o el reglamento condicione la deducción al registro contable, la forma de contabilización de las operaciones no originará la pérdida de una deducción. Las diferencias temporales y permanentes obligarán al ajuste del resultado según los registros contables, en la declaración jurada”.

Base legal: Artículo 33° del Reglamento de la Ley del Impuesto a la Renta (D.S. 122-94-EF)

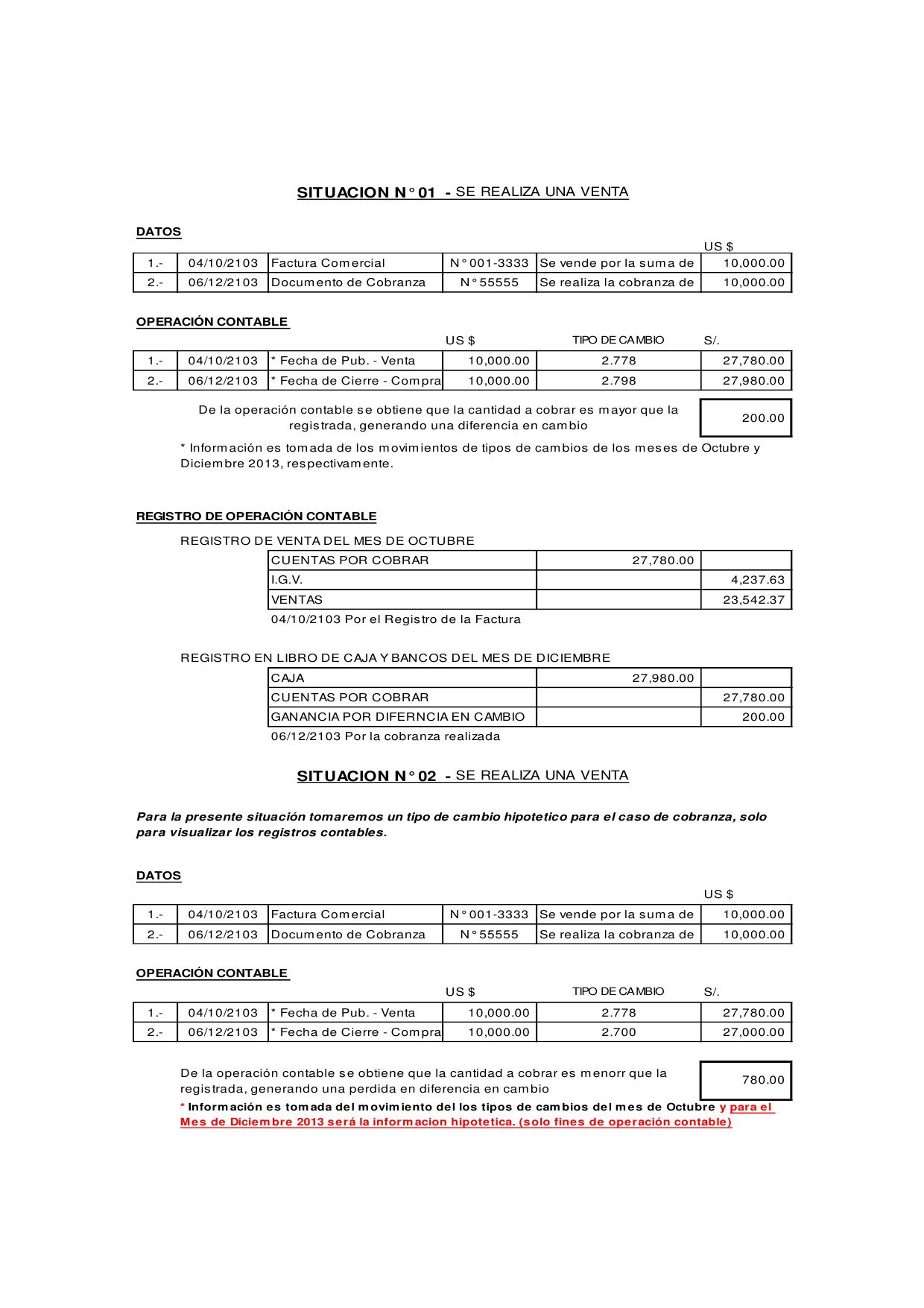

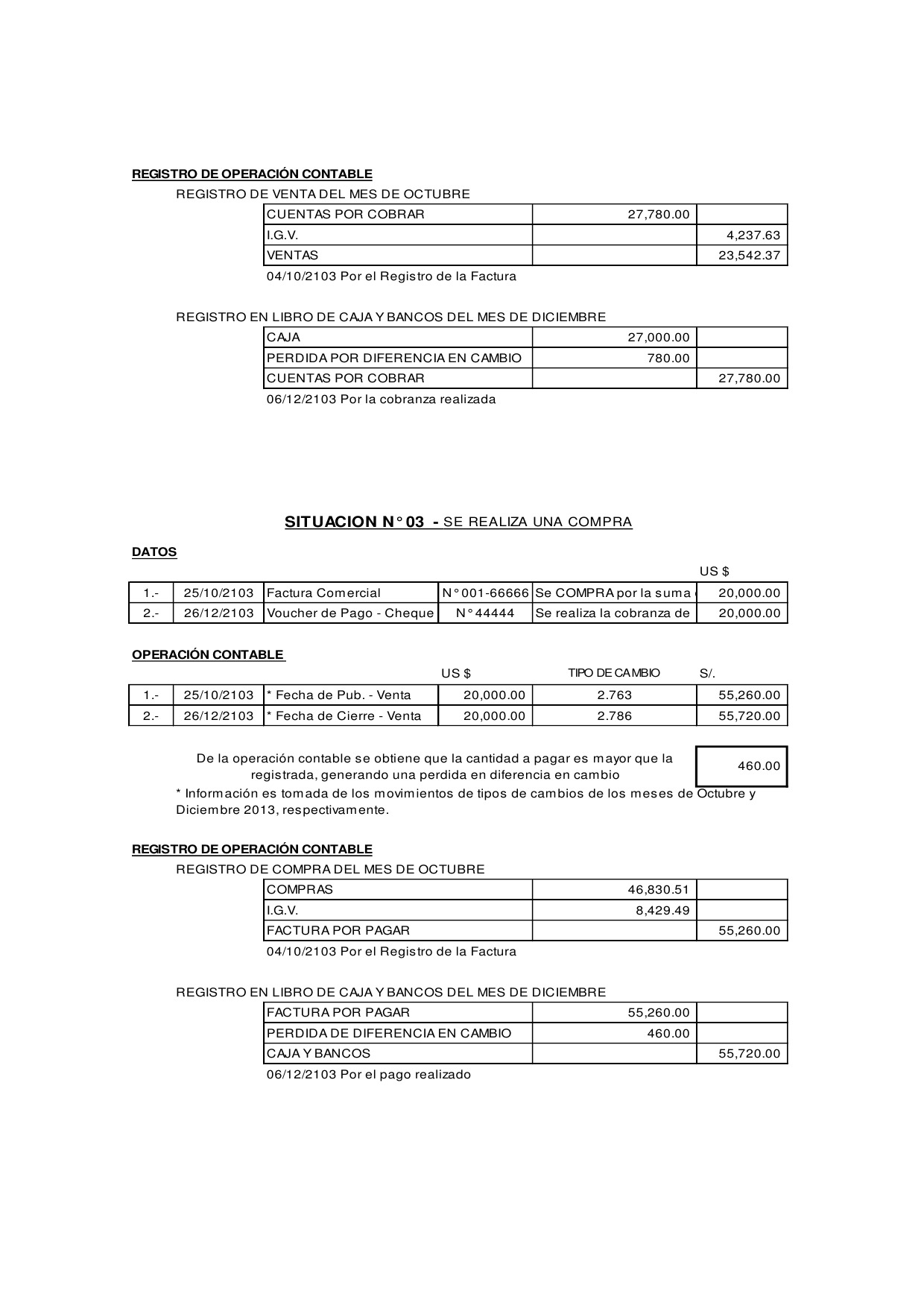

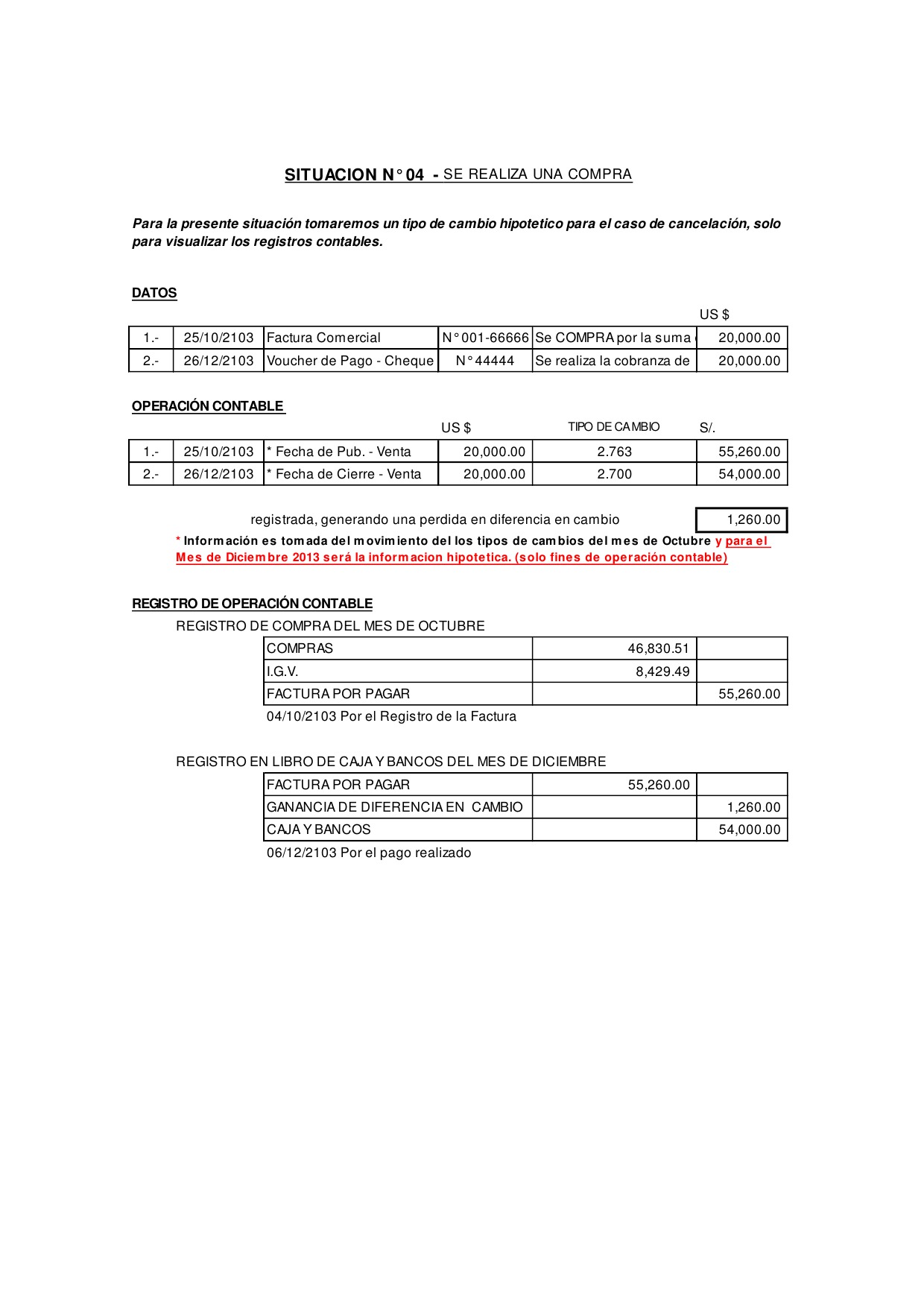

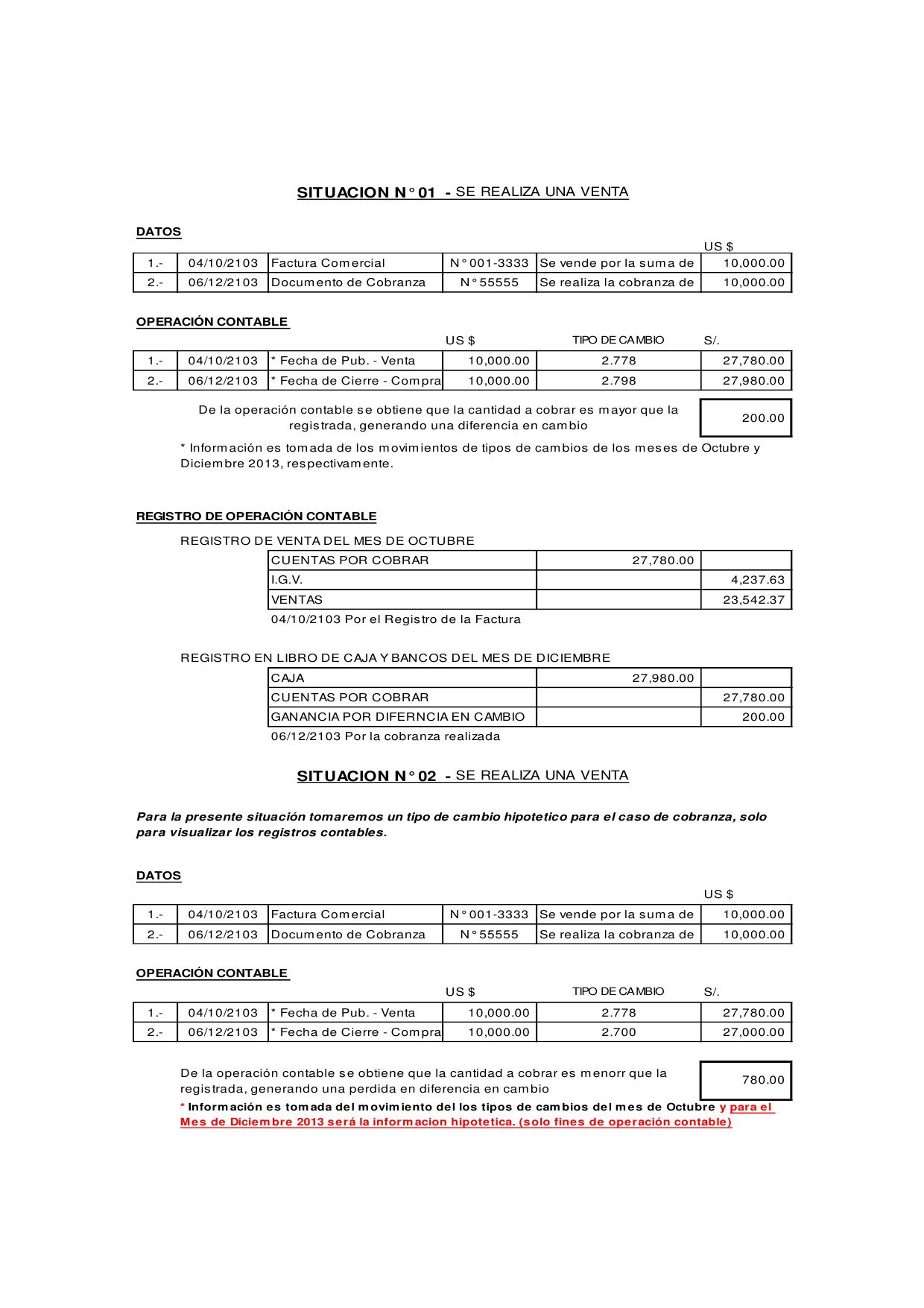

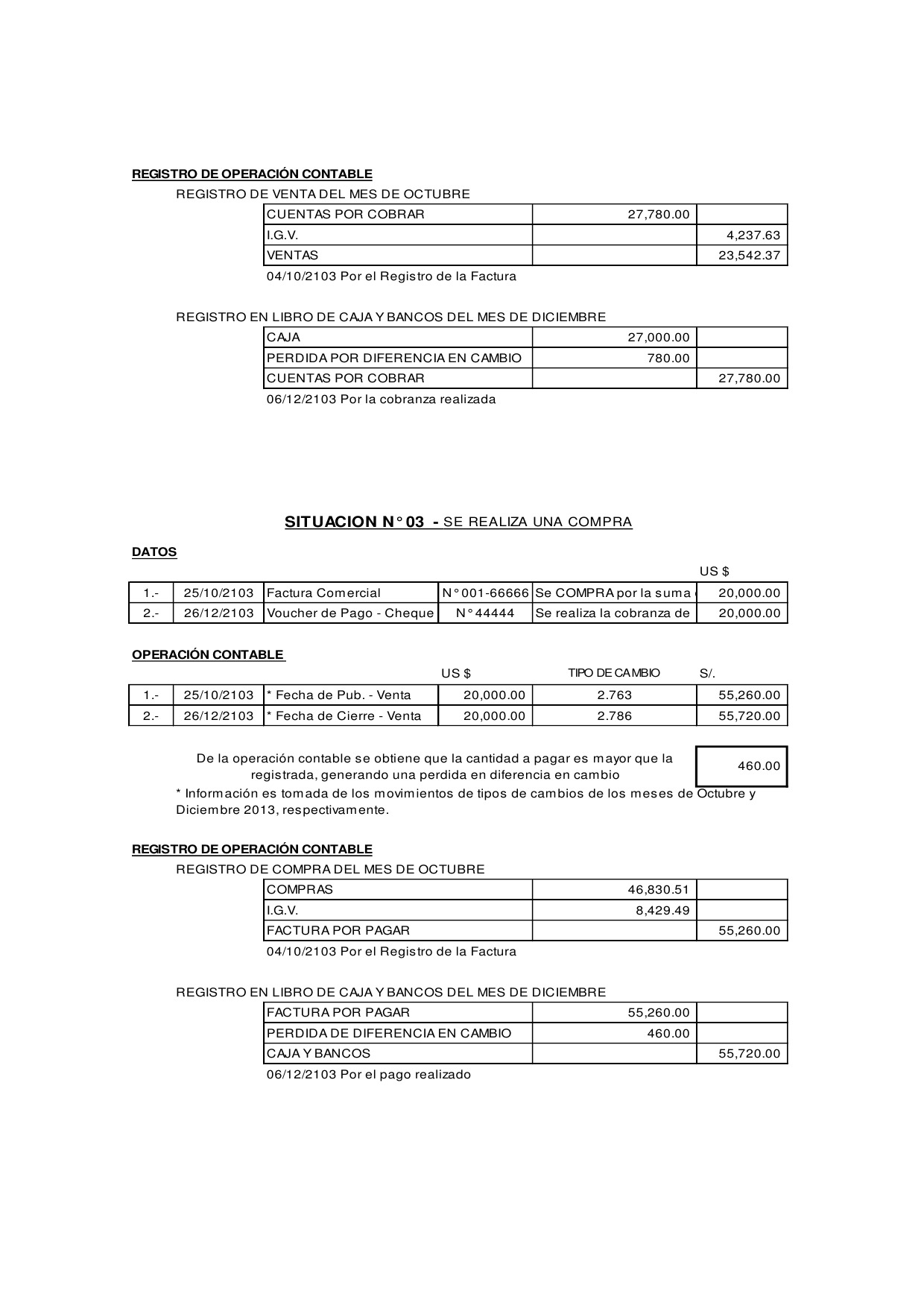

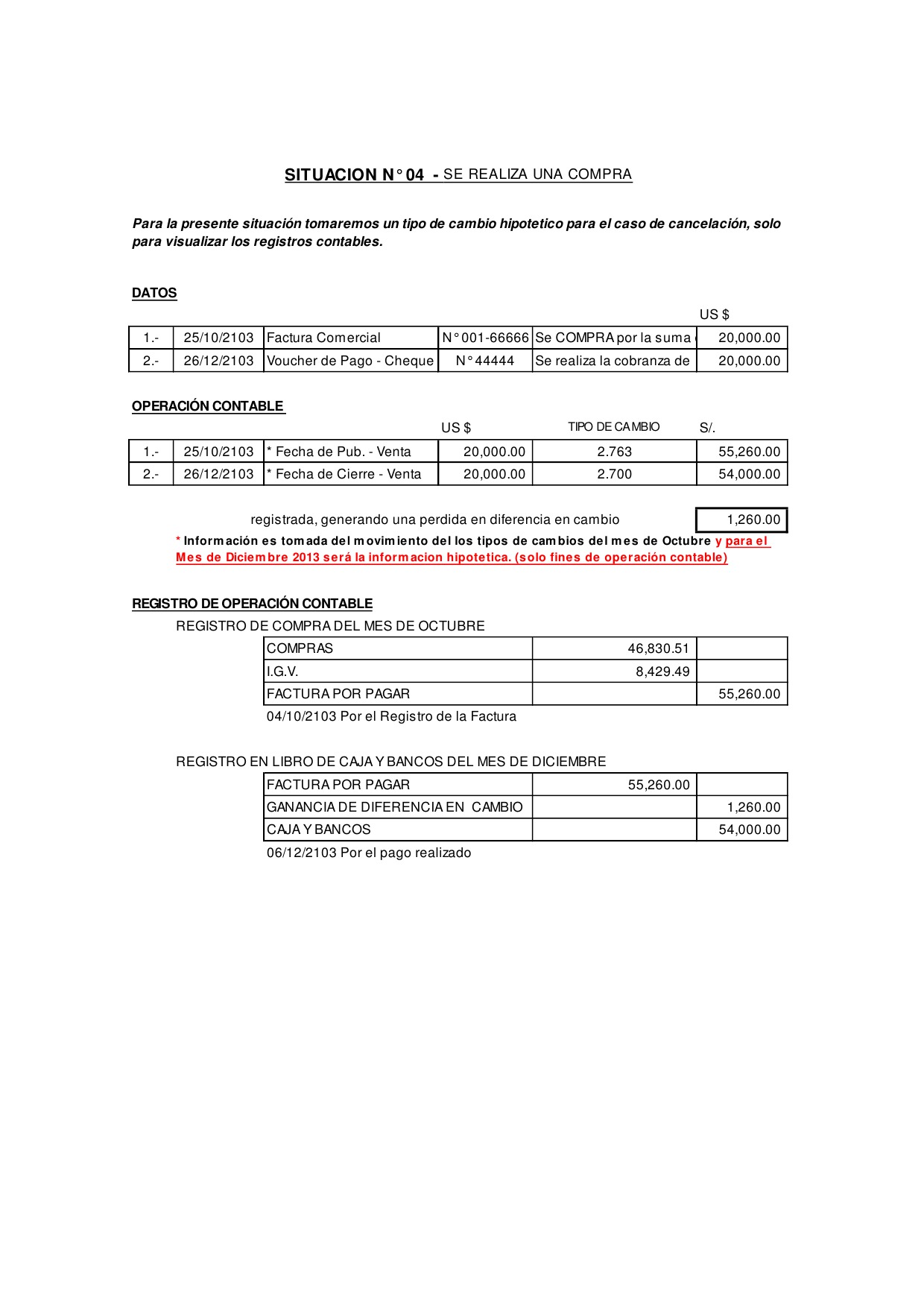

Comentario de los 4 primeras situaciones

La conversión para del Impuesto General a las Ventas, tanto para el registro de las ventas y compras se utiliza el tipo de cambio venta fecha de publicación (publicado en el diario oficial El Peruano y en la web de la SUNAT). Para la conversión del Impuesto a la Renta, la base imponible y el total comprobante deberían registrarse a tipo de cambio vigente -de cierre-, con lo cual en la sola provisión obtendríamos ya una diferencia de cambio; de igual modo, para efectos de la cobranza y el pago, la norma del Impuesto a la Renta nos indica contabilizar al tipo de cambio vigente a la fecha de operación -de cierre-, con excepción de los tipos de cambio pactados expresamente, es decir, si para el pago (o cobro) se pacta con el proveedor (o cliente) un tipo de cambio específico, entonces con ese tipo de cambio se determinará la diferencia de cambio; si la cobranza o pago se realiza en moneda extranjera, al igual que la provisión, entonces utilizaremos lo que nos indica la norma del Impuesto a la Renta, el tipo de cambio de cierre, compra o venta según sea activo o pasivo respectivamente.

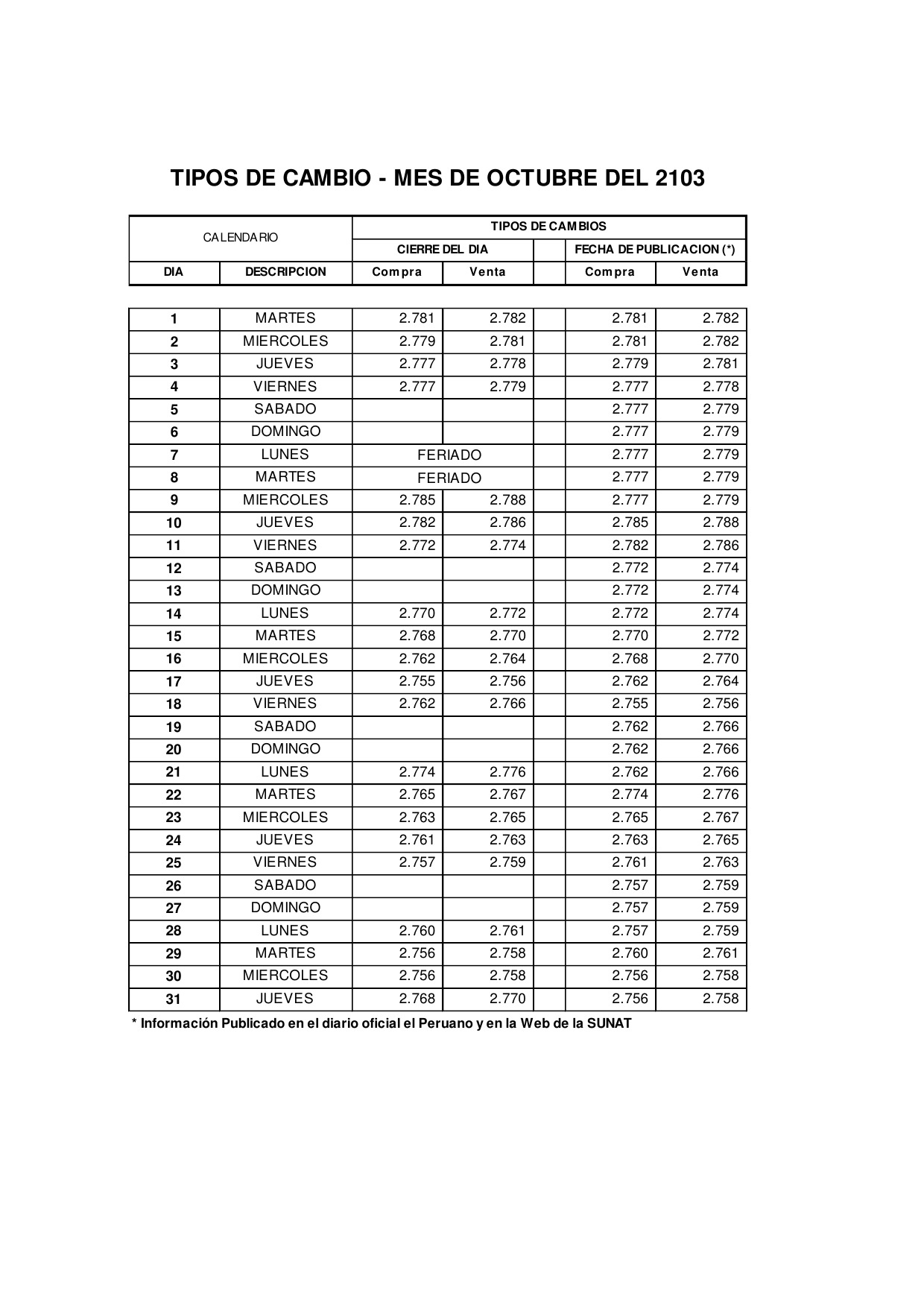

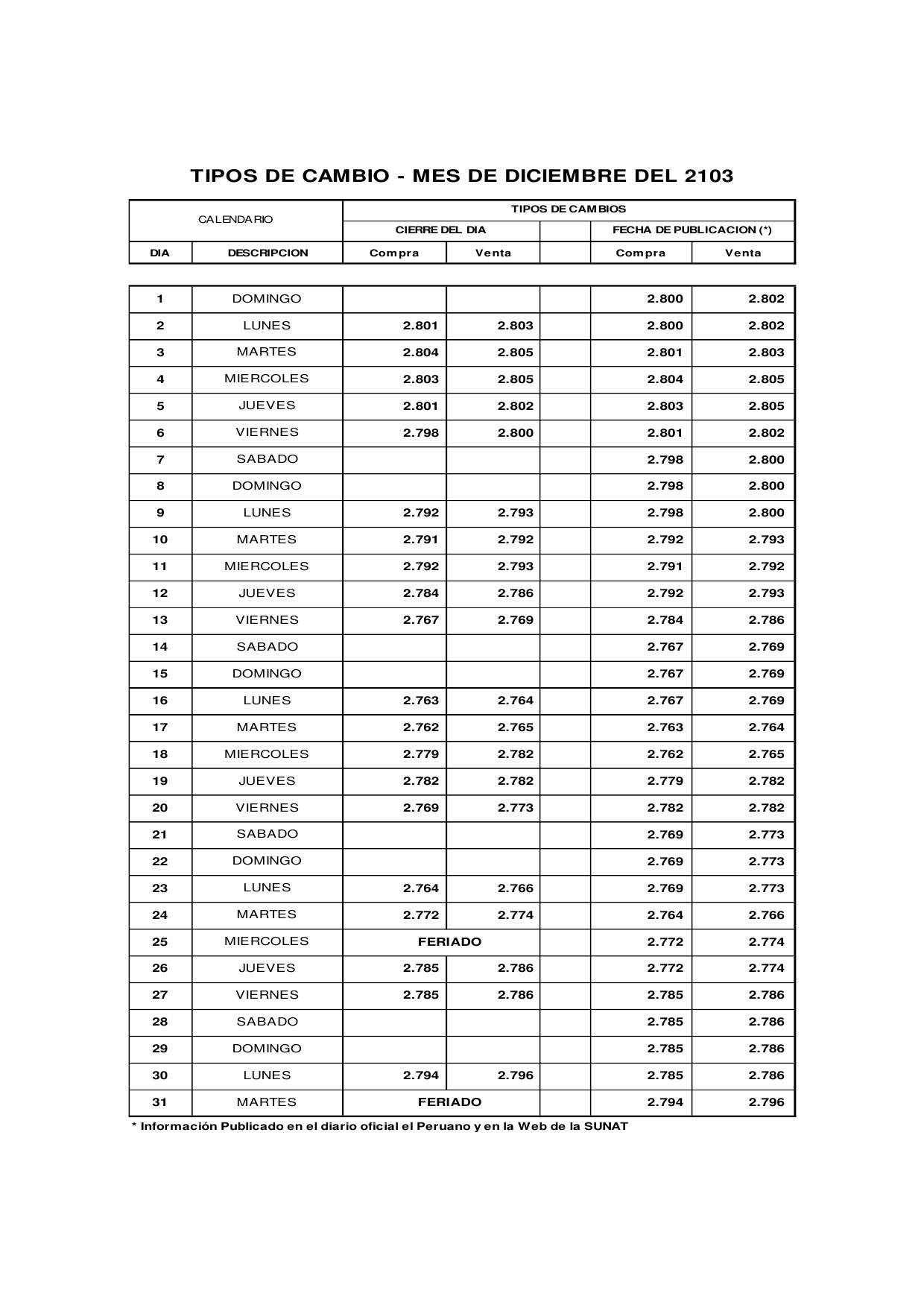

Es preciso indicar que el tipo de cambio de cierre como el tipo de cambio de publicación son emitidos por la Superintendencia de Banca y Seguros, la diferencia radica en que el tipo de cambio de cierre por lo general se publica al día siguiente –como se observará en los tipos de cambio de Octubre 2013 y Diciembre 2013-, tomando la denominación de Tipo de Cambio de Publicación, con fecha distinta al de cierre.

REFLEXION FINAL

En la actualidad y dadas las coyunturas la mayoría de las empresas realizan sus operaciones contables, no necesariamente siguiendo los procedimientos establecidos, por la razón que los profesionales contables registran todas las operaciones al tipo de cambio de publicación, según los procedimiento establecido en la ley del Impuesto General a las Ventas, por razones de facilidad o de costumbre, ya que el tipo de cambio ingresado en su sistema contable siempre es de la publicación, el cual convierte automáticamente a moneda nacional las operaciones realizadas en moneda extranjeras.

Ante esta práctica estaríamos en una contingencia por parte del administrado (el contribuyente); sin embargo, la evolución del tipo de cambio actualmente es controlada por el Banco Central de Reserva manteniendo su valor promedio en lo que va del ejercicio, lo que hace indistinto los efectos por la conversión del tipo de cambio, por lo que en la práctica consideran no ser un procedimiento necesario realizar a cada operación, pensando que la SUNAT, revisará bajo su normativa del I.G.V. y si hubiera diferencias estas estarían bajo los rangos que no ameritaría sanción por no existir gran diferencia con el tratamiento contable.

Desde mi punto de vista esta es una posición que no comparto, por la razón que seguimos confundiendo los roles, con estas prácticas lo que hacen en realidad los profesionales contables es TRIBUTARIZAR LA CONTABILIDAD, cuando ambos tienen diferentes criterios y fines, por eso soy de la opinión que tratándose de operaciones contables, no solo sobre el tratamiento del tipo cambio, cada una se practique, se registre con sus criterios establecidos para las cuales existen, al comentario descrito en el párrafo anterior en el sentido que “las diferencias de céntimos determinadas es casi parecida al tratamiento contable”. Propondría las siguientes interrogantes

¿Qué pasaría si el tipo de cambio tiene un valor elevado?

¿Qué efecto tendría la práctica de usar solo el tipo de cambio de publicación para el sistema contable?

¿Qué pasaría si son objeto de una revisión sobre el Impuesto a la Renta Anual, si el tratamiento es diferente tanto el contable, IGV y renta?

No pensemos si la diferencia producto de la conversión es alta, baja o nula, sino pensemos en registrar las operaciones correctamente como están establecido, pues este es el mejor remedio para enfrentan cualquier fiscalización; por ello sugiero que todos los registros contables se realicen de acuerdo a sus procedimientos establecidos como primer punto y luego se aplique los procedimientos tributarios y/o financieros tal como está fundamentado en el artículo 33° del Reglamento de la Ley del Impuesto a la Renta (D.S. 122-94-EF) .

Sigue leyendo →