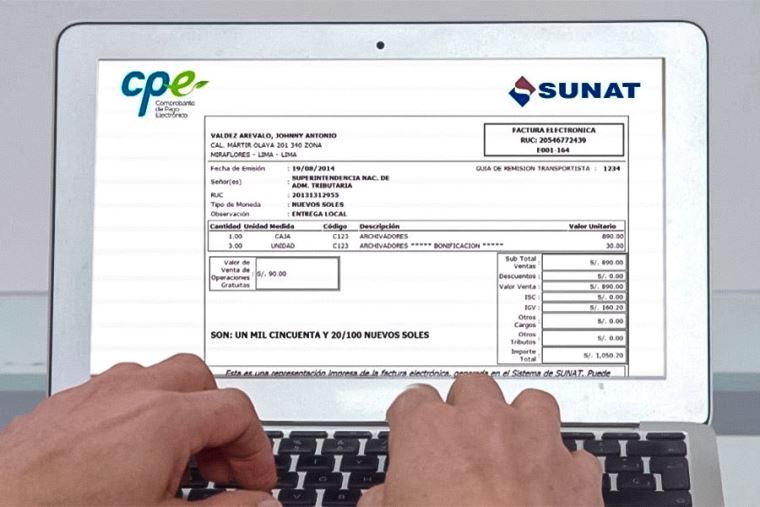

El 98.8% de las empresas ya incorporaron los requisitos adicionales en sus comprobantes de pago electrónicos; aunque existe todavía un pequeño grupo de alrededor de 6000 empresas que, de no hacerlo, comprometerían la validez de las facturas electrónicas que vienen emitiendo, informó la Superintendencia Nacional de Aduanas y de Administración Tributaria (Sunat).

El gran porcentaje de las compañías que emiten facturas electrónicas ya consignan en esos documentos si la operación se realizó al contado o al crédito, tal como lo establece el D. U. N° 013-2020, de enero del 2020, y su reglamento, para que las mipymes puedan negociar estos comprobantes, a fin de obtener financiamiento inmediato mediante el factoring.

En tanto, solo el 1.2% de estas compañías, que equivale aproximadamente a unos 6000 contribuyentes, aún no ha adecuado sus sistemas de facturación a esa modificación, pese a las reiteradas comunicaciones enviadas por la Sunar para que se realicen ese cambio.

De no hacerlo, a partir del 1° de enero del 2022, las facturas que emitan no tendrán validez, situación que no solo afectará a ese grupo de empresas, sino que también a sus clientes, los que no podrían hacer uso del crédito fiscal por las operaciones de adquisición o prestación de bienes y servicios que contraten con estas.

Por ello, a fin de evitar inconvenientes con la validez de sus facturas electrónicas, la Sunat sigue remitiendo comunicaciones directas a este grupo de contribuyentes que aún no ha adecuado sus sistemas, instándolos a que cumplan con esta obligación a la brevedad posible.

Plazos de envío

Asimismo, la Sunat manifestó que, a partir del 1° de enero del 2022, las facturas electrónicas deben enviarse a la Sunat o al Operador de Servicios Electrónicos (OSE), según corresponda, en un período no mayor de dos días calendarios, contados desde su emisión, para que estos comprobantes electrónicos sean considerados válidos.

La reducción en el plazo de envío, establecido en el citado decreto de urgencia, tiene como finalidad que el adquirente o el usuario pueda tener certeza en un menor tiempo que se está cumpliendo con las condiciones de emisión de un documento electrónico.

Entre el 17 y el 31 de diciembre del presente año, se ha dispuesto que el plazo de envío de la factura electrónica, o la nota electrónica vinculada, será de hasta cuatro tres días calendario, contados desde su fecha de emisión contados desde el día calendario siguiente a la fecha de emisión.

De exceder estos plazos, lo remitido a la Sunat no tendrá la calidad de factura electrónica ni de nota electrónica; aun cuando se hubieran entregado al adquirente o usuario, lo que impedirá que estos puedan hacer uso del crédito fiscal correspondiente.

Fuente: Diario Oficial El Peruano del 30 de noviembre de 2021.