¿Cuáles son los regímenes tributarios y en qué se diferencian?

Existen cuatro regímenes tributarios en el Perú. Cada uno de estos tiene sus propias características tales como límites de ingresos, compras, actividades no comprendidas, entre otros.

El régimen tributario es el conjunto de categorías bajo las cuales una persona natural o jurídica que tiene un negocio, o va a iniciar uno, se registra de manera obligatoria en la Superintendencia Nacional de Aduanas y de Administración Tributaria (Sunat).

Estos regímenes establecen la manera en la que se pagan los impuestos y los niveles de pagos de los mismos. La persona puede optar por uno u otro régimen dependiendo del tipo y el tamaño de su negocio.

Desde 2017 existen cuatro regímenes tributarios: Nuevo Régimen Único Simplificado (NRUS), Régimen Especial de Impuesto a la Renta (RER), Régimen MYPE Tributario (RMT) y Régimen General (RG). Cada uno de estos regímenes tiene sus propias características tales como límites de ingresos, compras, actividades no comprendidas, tipos de comprobante de pago a emitir, entre otros.

¿Cuáles son los regímenes tributarios establecidos en el Perú?

Nuevo Régimen Único Simplificado (NRUS)

En este régimen tributario se encuentran las personas que tienen un pequeño negocio cuyos principales clientes son consumidores finales. Las ventajas que ofrece este régimen es que no se llevan registros contables. Solo se efectúa un pago único mensual en función a las categorías que tiene.

Categoría 1: tiene un tope de ingresos o compras hasta los S/ 5.000. Se pagan S/ 20 en la medida que no se supere dicho monto.

Categoría 2: se paga una cuota mensual de S/ 50 en tanto los ingresos o compras de la persona no superen los S/ 8.000.

Cabe señalar que las personas naturales en este régimen solo pueden emitir boletas de venta. No emiten facturas. Asimismo, no generan el crédito fiscal.

Régimen Especial de Impuesto a la Renta (RER)

Dirigido a personales naturales y jurídicas domiciliadas en el país y que obtengan rentas de tercera categoría; es decir, rentas de naturaleza empresarial como la venta de bienes que adquieran o produzcan y la prestación de servicios.

Para estar en este régimen los ingresos netos anuales o el monto de adquisiciones anuales no debe superar los S/ 525.000. Asimismo, el valor de los activos fijos no debe superar los S/ 126.000, con excepción de predios y vehículos.

Además, no se puede exceder de 10 trabajadores por turno de trabajo.

Régimen MYPE Tributario (RMT)

Pensado en la micro y pequeña empresa. El tope de ingresos es de hasta 1.700 UIT. No hay límites en compras y puede emitir todo tipo de comprobante de pago como factura, boleta de venta y otros.

Cabe señalar que en este régimen se puede realizar cualquier tipo de actividad. Los contribuyentes de este régimen pagan dos impuestos de manera mensual: el impuesto a la renta y el IGV.

Régimen General (RG)

En este régimen se pueden ubicar todas las personas con negocios y personas jurídicas que desarrollan actividades empresariales. No existe ningún tope de ingresos ni límites en compras. Además, se pueden emitir todo tipo de comprobantes y también es obligatorio llevar libros y/o registros contables.

Asimismo, se pagan dos impuestos de manera mensual: el IR y el IGV; y se realiza una declaración anual.

El pago a cuenta mensual se realiza al que resulta mayor de los ingresos netos del mes o el 1,5 %.

En tanto, el pago anual es la tasa de 29,5 % sobre la renta anual.

¿Cuál es la diferencia entre los regímenes tributarios?

A continuación presentamos un cuadro comparativo de los cuatro regímenes que la Sunat ha compartido en su página web:

Cuadro comparativo de los cuatro regímenes (Fuente: Sunat)

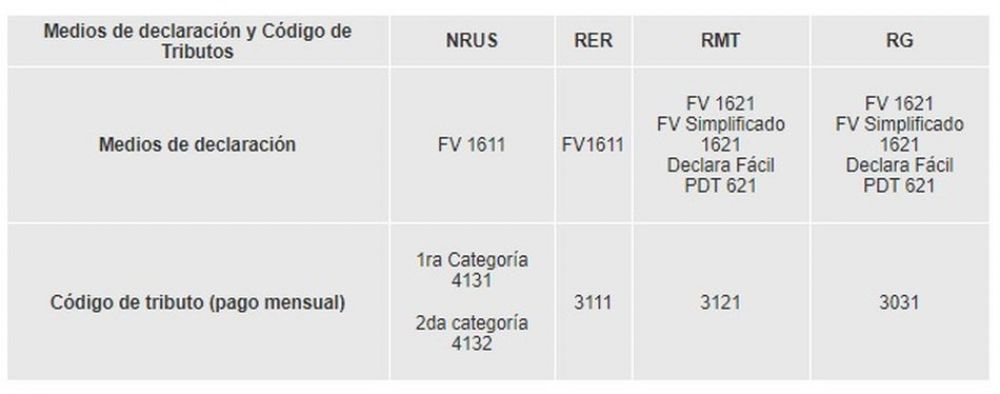

¿Cómo declarar en cada uno de estos regímenes?

Una vez acogido a uno de los regímenes mencionados, la persona (natural o jurídica) debe cumplir con las obligaciones de declaración y pago a través de los siguientes medios:

Medios para cumplir con las obligaciones de declaración y pago (Fuente: Sunat)

Fuente: Diario Gestión del lunes 3 de diciembre de 2018.