Artículo publicado en la revista Contadores y Empresas en la segunda quincena de noviembre 2014

INFORME PRÁCTICO

DEVOLUCIONES, DESCUENTOS Y ANULACIONES DE OPERACIONES GRAVADAS CON EL IGV

Arturo Fernández Ventosilla[1]

RESUMEN EJECUTIVO

El Impuesto General a las Ventas (IGV) es un impuesto de naturaleza indirecta porque recae sobre una manifestación indirecta de la capacidad económica, concretamente, el consumo de bienes y servicios; en ese sentido, el IGV es pagado por el consumidor final de los bienes, pero quienes lo ingresan en el Tesoro Público son los contribuyentes del impuesto que prestan los servicios o entregan los bienes. Es por ello, que los contribuyentes, al advertir de circunstancias que devenguen en devoluciones, descuentos y anulaciones de sus operaciones comerciales (dentro de un periodo tributario) deberán realizar el ajuste a su impuesto bruto o a su crédito fiscal según corresponda.

INTRODUCCIÓN

Según nuestra norma tributaria, no están incluidos en la base imponible del IGV los descuentos y bonificaciones concedidos previa o simultáneamente al momento en que la operación se realice[2]; pero si la operación comercial se realiza y luego se presentan descuentos, bonificaciones, anulaciones o devoluciones es permitido ajustar el impuesto bruto y/o crédito fiscal según sea el caso.

En ese sentido, el importe de lo inicialmente cobrado por las operaciones gravadas con el impuesto puede variar con posterioridad a la emisión del comprobante de pago que sustenta la referida operación. Es decir, el impuesto bruto puede aumentar o disminuir influyendo en el IGV de un determinado periodo que no necesariamente es el mismo en el que la operación original se realizó y por el que ya se determinó el impuesto a pagar.

Por tanto, en el presente informe se desarrollaran las circunstancias relacionadas con descuentos, anulaciones o devoluciones que den lugar a la modificación o ajuste del impuesto bruto o crédito fiscal después de haber emitido el comprobante de pago respectivo.

- I. Descuentos realizados de manera posterior a la emisión del comprobante de pago en operaciones gravadas con el IGV[3].

Es muy común en las prácticas comerciales otorgar descuentos a los clientes por las compras que realicen, a efectos de fidelizar a la clientela y para obtener un privilegio que el vendedor mantendrá sobre comprador a lo largo de futuras operaciones comerciales. Podría decirse que, en nuestra costumbre comercial, la entrega de descuentos es parte integrante del valor de venta de un bien, lo cual es muy diferente en otros países como por ejemplo España.

Estos descuentos generalmente, son consignados en el propio comprobante de pago que sustenta la operación de venta, sin embargo, puede suceder que los mismos sean otorgados con posterioridad a la emisión del comprobante e incluso cuando el sujeto del IGV ya pagó el impuesto del periodo al que corresponde la operación. En estos casos ya no se trata de descuentos deducibles de la base imponible sino del impuesto bruto de otro periodo, por lo que necesitará constar en la correspondiente nota de crédito.

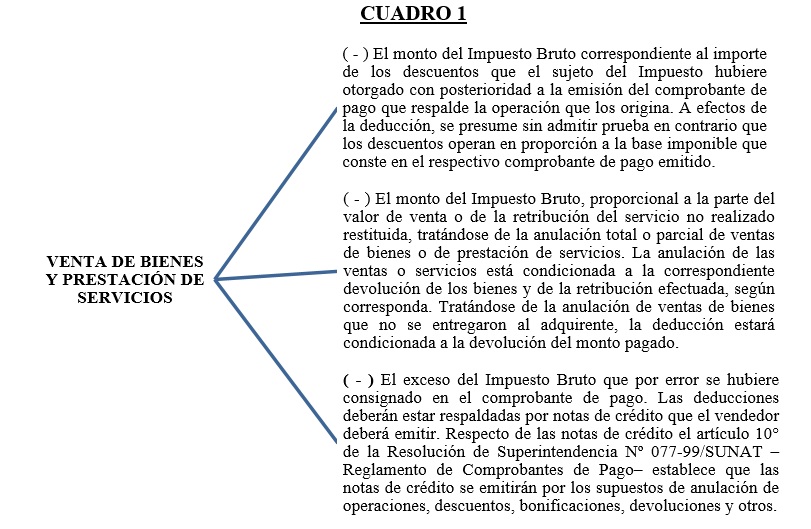

Ante ello la Ley del IGV, establece que del monto del impuesto bruto resultante del conjunto de las operaciones realizadas en el período que corresponda, se deducirán los siguientes conceptos:

CUADRO 1

En el caso de las importaciones, la Ley del IGV dispone que los descuentos[4] efectuados con posterioridad al pago del impuesto bruto, no implicarán deducción alguna respecto del mismo, manteniéndose el derecho a su utilización como crédito fiscal; no procediendo la devolución del impuesto pagado en exceso, sin perjuicio de la determinación del costo computable según las normas del Impuesto a la Renta[5].

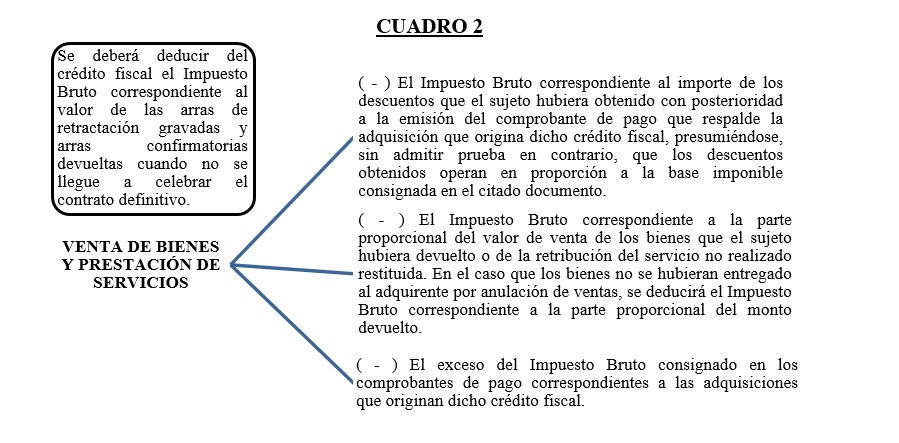

De otro lado, la mencionada Ley y su Reglamento, establecen que a efectos de la aplicación del crédito fiscal[6] resultante del conjunto de las operaciones realizadas en el período que corresponda, se deducirán los siguientes conceptos:

CUADRO 2

Entonces, de acuerdo con el artículo 26 y 27 de la Ley del IGV para proceder con las operaciones de ajuste del impuesto se deducirá, del monto del impuesto bruto resultante del conjunto de operaciones realizadas en el periodo, el proporcional a la parte del valor de venta o de la retribución del servicio restituido, tratándose de anulación parcial o total de ventas de bienes o prestación de servicios, así como el exceso que por error se hubiera consignado en el comprobante de pago siempre que el sujeto demuestre que el adquirente no ha utilizado dicho exceso como crédito fiscal y que las deducciones estén sustentadas por notas de crédito que el vendedor deberá emitir según corresponda.

1.1) Las notas de crédito y de débito dentro de los descuentos

Tanto para el descuento del impuesto bruto y del crédito fiscal, el Reglamento de Comprobantes de Pago dispone que las notas de crédito y de débito deben contener necesariamente los mismos requisitos[7] de los comprobantes de pago que modifican y que además estos solo se podrán emitir al mismo adquirente o usuario para modificar comprobantes de pago otorgados con anterioridad.

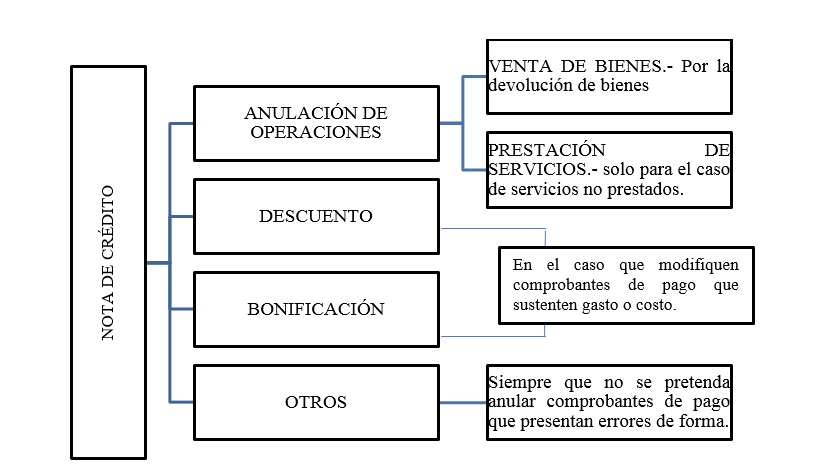

Reafirmando esta posición, la Administración Tributaria mediante reiterados informes (088 -2013-SUNAT/4B0000, 033-2002-SUNAT/k0000, 103-2013-SUNAT/4B0000, 191-2007-SUNAT/2B0000), ha establecido que en cuanto a la emisión de notas de crédito o débito que anulen o modifiquen comprobantes, debe tenerse en cuenta que conforme a lo señalado en el numeral 1 del artículo 10° del Reglamento de Comprobantes de Pago, las notas de crédito se emiten por concepto de anulaciones, descuentos, bonificaciones, devoluciones y otros; deberán contener los mismos requisitos y características de los comprobantes de pago en relación a los cuales se emitan; y solo podrán ser emitidas al mismo adquirente o usuario para modificar comprobantes de pago otorgados con anterioridad.

También menciona la Administración, que el numeral 2 del mismo artículo 10° dispone que las notas de débito se emitirán para recuperar costos o gastos incurridos por el vendedor con posterioridad a la emisión del comprobante de pago; deberán contener los mismos requisitos y características de los comprobantes de pago en relación a los cuales se emitan y sólo podrán ser emitidas al mismo adquirente o usuario para modificar comprobantes de pago otorgados con anterioridad.

Ante ello, debe tenerse en cuenta que, según agrega la norma, en el caso de descuentos o bonificaciones, sólo podrán modificar comprobantes de pago que den derecho a crédito fiscal o crédito deducible, o sustenten gasto o costo para efecto tributario. Tratándose de operaciones con consumidores finales, los descuentos o bonificaciones deberán constar en el mismo comprobante de pago. Por ello, a manera de resumen presentamos el siguiente cuadro:

CUADRO 3

En cuanto a la definición de la palabra “otros” regulada en el artículo 10 del Reglamento de Comprobantes de pago, el Tribunal Fiscal, en la Resolución Nº 04211-1-2007, se ha pronunciado en el sentido que la palabra “otros” no extienda la emisión de las notas de crédito a supuestos generales sino que esta debería limitarse a supuestos específicos. Es así que expresa lo siguiente: “De las normas glosadas se establece que la emisión de notas de crédito y la consiguiente anulación total o parcial del comprobante previamente emitido, opera por descuentos o bonificaciones obtenidos posteriores a la emisión de los mismos por devolución de bienes o de la retribución de servicio no realizado, por haberse consignado en exceso el impuesto bruto, o por haberse omitido consignar separadamente este último en el comprobante, supuestos estos últimos que dan contenido a la opción ‘otros’ del Reglamento de Comprobantes de Pago”.

- II. Anulaciones y devoluciones realizadas de manera posterior a la emisión del comprobante de pago en operaciones gravadas con el IGV

A efectos de que proceda la anulación (ya sea total o parcial) de las ventas o servicios que dan origen al nacimiento del IGV, es necesario que el comprador realice la correspondiente devolución de los bienes y, en su caso, el vendedor o prestador del servicio, efectúe la restitución de la retribución recibida, respectivamente. En el caso de la prestación de servicios, solo podrán anularse comprobantes de pago cuando estos no se hayan prestado (pero sí facturados en forma adelantada) o cuando los mismos se hubieran prestado parcialmente, anulando el valor de la parte no realizada.

Siguiendo este orden de ideas, toda anulación deberá estar sustentada en la correspondiente nota de crédito que el vendedor o prestador del servicio deberá emitir, siempre que tanto la retribución como el bien objeto de la venta (solo en este caso) sean devueltos.

En ese sentido, el inciso b) del referido artículo 26 establece que al impuesto bruto se le podrá deducir el monto del impuesto bruto, proporcional a la parte del valor de venta o de la retribución del servicio restituido cuando se dé su anulación.

Ante ello, para que se produzca la anulación de un servicio, en la práctica, no basta con que se devuelva la retribución pagada sino que, además, se debe verificar que el mismo no se haya efectuado a la fecha de la anulación y que tal situación pueda ser debida y fehacientemente acreditada.

Por último, el Reglamento de la Ley del IGV establece que tratándose de la primera venta de inmuebles efectuada por los constructores de los mismos, cuando no se llegue a celebrar el contrato definitivo se podrá deducir del impuesto bruto el correspondiente al valor de las arras de retractación gravadas y arras confirmatorias restituidas[8], en el mes en que se produzca la restitución.

- III. Error de forma en la emisión de los comprobantes de pago

La norma tributaria permite deducir el impuesto bruto que se presenta cuando por error el vendedor o prestador del servicio consigna en el comprobante de pago un IGV en exceso que grava la operación, es decir, un monto mayor al que debió ser determinado[9].

Asimismo, si en una operación de venta el vendedor ha entregado los bienes y posteriormente se presenta la improbabilidad de la cobranza a su cliente, aquel no podrá ajustar el impuesto bruto, dado que los bienes entregados no le han sido devueltos.

Del mismo modo, no podrá ajustarse el impuesto bruto de ocurrir un extravío, robo o destrucción del original y copia del comprobante de pago emitido, así como de otorgarse una bonificación por retiro de bienes efectuada con posterioridad a la emisión del comprobante de pago que respalda la transferencia de bienes.

Finalmente, debemos recalcar que para sustentar las modificaciones al impuesto bruto no se requería de la anulación manual del comprobante, ni la exhibición del original y copias del usuario y la Sunat, sino de la emisión de la respectiva nota de crédito.

- IV. Los medios de control, registros y los comprobantes de pago necesarios para corroborar la devolución, descuentos y anulaciones

Según nuestras normas tributarias, los Registros Contables y el registro de los comprobantes de pago, se ceñirán a lo siguiente:

Para determinar el valor mensual de las operaciones realizadas se deberá anotar en los Registros de Ventas e Ingresos y de Compras, todas las operaciones que tengan como efecto anular, reducir o aumentar parcial o totalmente el valor de las operaciones.

Para que las modificaciones mencionadas tengan validez, deberán estar sustentadas, en su caso, por los siguientes documentos: a) las notas de débito y de crédito, cuando se emitan respecto de operaciones respaldadas con comprobantes de pago; y b) las liquidaciones de cobranza u otros documentos autorizados por la SUNAT con respecto de operaciones de Importación.

- V. Casos prácticos

5.1) Consulta:

En el mes de noviembre de 2014 la empresa “LECAROS S.A.” efectuó la venta de 3 máquinas cremoladeras a la empresa “JEFECITO S.A.” por un valor de S/. 6,000.00 cada una.

Al mismo tiempo, cobró por servicios de instalación del bien y capitación del personal de su cliente por un valor de S/. 1, 800.00.

La venta se realizó al crédito, pactándose como forma de pago una inicial de S/. 3,000.00 y el saldo en dos partes a 30 y 60 días. Las 3 máquinas cremoladeras fueron entregadas a la fecha de cancelación de la cuota inicial.

Al cabo de los 30 días la empresa “JEFECITO S.A.” canceló el saldo total de su deuda, por lo cual obtuvo un descuento del 2% sobre el valor de venta de los bienes.

La empresa “LECAROS S.A.” nos consulta cómo efectuar el ajuste al impuesto bruto.

Solución:

Base imponible a la fecha de transferencia – noviembre 2014.

| Valor de venta de los bienes transferidos (S/. 6,000.00 x 3) | S/. 18, 000.00 |

| cobró por servicios de instalación del bien y capitación del personal de su cliente |

S/. 1, 800.00

|

| Base imponible | S/. 19,800.00 |

Ajuste a la base imponible – diciembre 2014.

| Base imponible | S/. 19, 800.00 |

| Descuento del 2% sobre el valor de venta de los bienes por pronto pago (2% de S/. 18,000.00) |

S/. 360.00

|

| Base imponible neta | S/. 19,440.00 |

Determinación del IGV – noviembre 2014.

| Base imponible | S/. 19,800.00 |

| IGV |

S/. 3, 564.00

|

Ajuste del IGV – diciembre 2014.

| Descuento del 2% sobre el valor de venta de los bienes por pronto pago (2% de S/. 18,000.00) | S/. 360.00 |

| IGV |

S/. 64.8

|

La obligación tributaria se generó en el mes de noviembre, toda vez que el comprobante de pago fue emitido en dicho mes aun cuando no se hubiese cancelado el total del precio pactado.

Para poder realizar el ajuste al impuesto bruto por el descuento realizado, “LECAROS S.A.” deberá emitir una nota de crédito en la que conste dicho descuento por pronto pago por la suma de S/. 360.00 más IGV (dicha nota de crédito deberá ser anotada en el Registro de Ventas del periodo de diciembre de 2014). Por lo tanto, se efectuará el ajuste al impuesto bruto del mes de diciembre de 2014 por concepto de descuento por la suma de S/. 64.8.

[1] Abogado por la Universidad San Martín de Porres. Master en Asesoría Jurídica de Empresas por la Universidad Carlos III de Madrid. Expositor de temas de Derecho Tributario en diversas entidades de prestigio. Ex funcionario de la Sunat. Ex asesor tributario del staff de Contadores y Empresas. Abogado Tributario II en el Ministerio de Economía y Finanzas. Catedrático del curso Derecho Tributario y Empresarial en la Universidad Nacional José Faustino Sánchez Carrión de Huacho.

[2] Estas operaciones deben estar justificadas por cualquier medio de prueba admitido en derecho.

[3] Los descuentos son aquellos que no constituyan retiro de bienes según la Ley del IGV. En ese sentido, la norma tributaria establece que los descuentos operan en proporción a la base imponible que conste en el respectivo comprobante de pago emitido.

[4] Los descuentos son aquellos que no constituyan retiro de bienes según la Ley del IGV.

[5] El artículo 20° del TUO de la Ley del Impuesto a la Renta establece que por costo computable de los bienes enajenados se entenderá el costo de adquisición, entre otros, más los costos posteriores incorporados al activo de acuerdo con las normas contables; que en ningún caso los intereses formarán parte del costo computable; y que para estos efectos se entiende por costo de adquisición la contraprestación pagada por el bien adquirido, y los costos incurridos con motivo de su compra tales como: fletes, seguros, gastos de despacho, derechos aduaneros, instalación, montaje, comisiones normales, incluyendo las pagadas por el enajenante con motivo de la adquisición de bienes, gastos notariales, impuestos y derechos pagados por el enajenante y otros gastos que resulten necesarios para colocar a los bienes en condiciones de ser usados, enajenados o aprovechados económicamente.

[6] El Reglamento de la Ley del IGV establece que el Impuesto a pagar se determina mensualmente deduciendo del Impuesto Bruto de cada período el crédito fiscal correspondiente; salvo los casos de la utilización de servicios en el país prestados por sujetos no domiciliados y de la importación de bienes, en los cuales el Impuesto a pagar es el Impuesto Bruto.

Este supuesto se refiere al impuesto bruto correspondiente al importe de los descuentos que el sujeto hubiera obtenido con posterioridad a la emisión del comprobante de pago que respalde la adquisición que origina dicho crédito fiscal, presumiéndose, sin admitir prueba en contrario, que los descuentos obtenidos operan en proporción a la base imponible consignada en el citado documento.

[7] La nota de crédito que emitirá el vendedor a efectos de reducir el impuesto bruto hará referencia a la factura que sustenta dicha operación.

[8] La Ley del IGV establece que se considera venta las arras, depósito o garantía que superen el límite establecido en el Reglamento. Dicho límite es el tres por ciento (3%) del valor de venta, de la retribución o ingreso por la prestación de servicio o del valor de construcción. Ahora, en caso el monto de los referidos conceptos no se encuentre estipulado expresamente en el contrato celebrado por concepto de arras, depósito o garantía, se entenderá que el mismo supera el porcentaje antes señalado, dando origen al nacimiento de la obligación tributaria por dicho monto.

[9] En el artículo 6.7 del Reglamento de la Ley del IGV (COMPROBANTES DE PAGO EMITIDOS CONSIGNANDO MONTO DEL IMPUESTO EQUIVOCADO), se establece que para la subsanación a que se refiere el Artículo 19 del Decreto, se deberá anular el comprobante de pago original y emitir uno nuevo. En su defecto, se procederá de la siguiente manera: a) Si el Impuesto que figura en el Comprobante de Pago se hubiere consignado por un monto menor al que corresponde, el interesado sólo podrá deducir el Impuesto consignado en él; b) Si el Impuesto que figura es por un monto mayor, procederá la deducción únicamente hasta el monto del Impuesto que corresponda.

9 agosto, 2018 at 2:00 pm

Caso: Se emite una factura electronica un 19 de julio , el 20 de julio se emite la misma factura y recién el 3 de agosto se emite la nota de crédito que anula la primera factura (se anuló por haber cambiado guía de remision y ese número aparecía en la factura anulada ).

Pregunta: la declaración de impuestos debe incluir la factura anulada porque su nota de crédito recién se emitió en agosto? , si debe declararse como recuperar ese impuesto después?, si el impuesto es muy grande y no es posible pagarlo que se puede hacer?

GRACIAS.