ARTÍCULO PUBLICADO EN LA PRIMERA QUINCENA DE MAYO 2018 EN LA REVISTA CONTADORES Y EMPRESAS DEL GRUPO GACETA JURÍDICA

LAS MEDIDAS CAUTELARES EN EL PROCEDIMIENTO DE COBRANZA COACTIVA

Arturo Fernández Ventosilla[1]

RESUMEN EJECUTIVO

El procedimiento de cobranza es el mecanismo de recuperación o cobro de tributos utilizado por el Gobierno Central. En el caso de los tributos administrados por la Sunat se sigue este razonamiento: … “el contribuyente debe pagar la deuda tributaria o, de lo contrario, el ejecutor coactivo ordenará las medidas de embargo que permita la ley”…

INTRODUCCIÓN

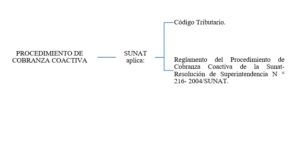

El Procedimiento de Cobranza Coactiva tiene naturaleza administrativa[2] por cuanto el Ejecutor no pertenece al Poder Judicial ni mucho menos administra justicia, simplemente hace cumplir las obligaciones pendientes de los administrados ante la Administración Pública.

Una vez terminado el Procedimiento de Cobranza Coactiva, puede ser contradicho en la vía judicial, pero eso no le quita su naturaleza administrativa, pues su nacimiento se originó sin intervención de ninguna otra autoridad distinta al Ejecutor Coactivo.

En ese sentido, las medidas cautelares de este procedimiento permite a la Administración Tributaria realizar las acciones de cobranza de las deudas tributarias, en ejercicio de su facultad coercitiva, de acuerdo a lo establecido en el Código Tributario y su reglamento.

- ¿QUÉ TIPOS DE MEDIDAS CAUTELARES SE PERMITEN EN EL PROCEDIMIENTO DE COBRANZA COACTIVA?

De conformidad con el Artículo 118 del Código Tributario, las medidas cautelares que pueden trabarse son las siguientes: i) Embargos; ii) Otras medidas no previstas, siempre que aseguren de la forma más adecuada el pago de la deuda.

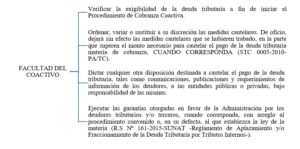

- ¿CUÁLES SON LAS FACULTADES DEL EJECUTOR COACTIVO RESPECTO DE LAS MEDIDAS CAUTELARES?

El Ejecutor Coactivo puede disponer de embargos en forma de intervención en recaudación, depósito, inscripción y retención (artículo 118º del Código Tributario), siempre que se dicten dentro del marco constitucional y el respeto a los derechos fundamentales del contribuyente[3].

En ese sentido, no es razonable que se mantenga el embargo en forma de retención en todas las cuentas bancarias del deudor por la misma suma adeudada, a pesar de que la deuda se encuentre asegurada con el embargo en sólo una de ellas. De igual forma, el embargo en forma de retención no podría afectar la subsistencia del deudor tributario si es que éste recae sobre una cuenta bancaria donde se abona su remuneración o pensión.

- ¿CUÁLES SON LAS REGLAS GENERALES APLICABLES A LAS MEDIDAS CAUTELARES EN EL PROCEDIMIENTO DE COBRANZA COACTIVA?

a) Se realizarán las indagaciones pertinentes a fin de adoptar la medida que resulte más adecuada para recuperar lo adeudado.

b) En base a la información obtenida y teniendo en cuenta la relación costo – beneficio, se podrá adoptar las medidas cautelares sobre los bienes que, a juicio del Ejecutor, garanticen de manera adecuada la cobranza de la deuda.

c) La medida cautelar deberá garantizar el pago de la deuda tributaria e inclusive, los gastos y costas que se devenguen hasta la fecha de cancelación de la deuda.

d) Se podrá embargar cualquiera de los bienes y/o derechos del deudor aún cuando se encuentren en poder de un tercero. Tiene que tomarse en cuenta lo siguiente: Al trabar el embargo, siempre que la circunstancia lo amerite en función a la relación costo-beneficio, se preferirá afectar bienes que: (i) No sean perecederos; (ii) No sean animales vivos; (iii) No requieran ambientes especiales para su conservación o el costo no sea excesivamente oneroso para la SUNAT; (iv) No pertenezcan a la unidad de producción y comercio.

e) Las medidas cautelares o diligencias se desarrollarán o trabarán en el lugar donde se encuentren los bienes o derechos del deudor.

f) En la diligencia de embargo en forma de intervención o depósito, el Ejecutor o Auxiliar se presentarán ante el deudor o ante el representante Legal, según corresponda. De no encontrarse presentes éstos, la diligencia se entenderá con el Gerente, Administrador, dependiente o con la persona encargada del establecimiento, empresa o negocio donde se lleve a cabo la medida. El embargo será notificado al Deudor si éste no hubiera estado presente en la diligencia y ésta se hubiera realizado en lugar distinto al domicilio fiscal.

g) En el caso que se trabe embargo en forma de depósito sobre bienes del Deudor que se encuentren en poder de un tercero, inclusive cuando éstos estén siendo transportados, la diligencia se entenderá con el tercero, notificándose al Deudor después que ésta se haya efectuado.

h) Cuando medien circunstancias que obstaculicen el desarrollo de la diligencia, el Ejecutor solicitará el apoyo de la autoridad competente o, de ser el caso, obtendrá la autorización judicial para proceder al descerraje.

i) Podrán trabarse medidas cautelares concurrentes, bajo responsabilidad del Ejecutor de dejar sin efecto, de oficio, aquellas que superen el monto necesario para garantizar el pago de la deuda tributaria, costas y gastos. Si el monto de las medidas trabadas no guardan proporción con la deuda, de oficio, el Ejecutor deberá reducirlas en la parte que corresponda.

j) La medida cautelar trabada durante el Procedimiento de cobranza coactiva no está sujeta a plazo de caducidad, conforme a lo dispuesto en el inciso c) del Artículo 118 del Código.

- ¿CUÁLES SON LAS MEDIDAS CAUTELARES FUERA DEL PROCESO?

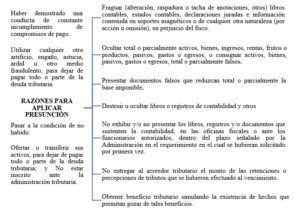

El artículo 56º del TUO del Código Tributario establece que excepcionalmente, cuando por el comportamiento del deudor tributario sea indispensable o, existan razones que permitan presumir que la cobranza podría devenir en infructuosa, antes de iniciado el Procedimiento de Cobranza Coactiva, la Administración a fin de asegurar el pago de la deuda tributaria, y de acuerdo a las normas de dicho Código Tributario, podrá trabar medidas cautelares por la suma que baste para satisfacer dicha deuda, inclusive cuando ésta no sea exigible coactivamente; seguidamente dicho artículo indica los supuestos bajo los cuales se entenderá que el deudor tributario tiene un comportamiento que amerita trabar una medida cautelar previa; y que se citan a continuación:

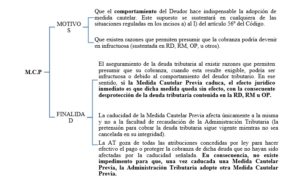

4.1) ¿CUÁL ES EL MOTIVO Y LA FINALIDAD DE LAS MEDIDAS CAUTELARES FUERA DEL PROCESO?

El numeral 1 del artículo 57º del citado TUO establece, tratándose de deudas que no sean exigibles coactivamente, que la medida cautelar se mantendrá durante un (1) año, computado desde la fecha en que fue trabada. Agrega que si existiera resolución desestimando la reclamación del deudor tributario, dicha medida se mantendrá por dos (2) años adicionales. Asimismo, indica que vencidos los plazos antes citados, sin necesidad de un declaración expresa, la medida cautelar caducará, estando obligada la Administración a ordenar su levantamiento. El numeral 2 del mismo artículo dispone que, tratándose de deudas exigibles coactivamente, la Resolución de Ejecución Coactiva deberá notificarse dentro de los cuarenta y cinco (45) días hábiles de trabadas las medidas cautelares. Añade que de mediar causa justificada este término podrá prorrogarse por veinte (20) días hábiles más.

De acuerdo con el criterio establecido por el Tribunal Fiscal en las Resoluciones N° 02308-1-2004, 05427-1-2006, 02907-1-2007 y 03561-4-2007, entre otras, el artículo 56 del Código Tributario contempla dos supuestos generales e independientes entre sí, que facultan a la Administración a trabar medidas cautelares previas: i) cuando por el comportamiento del deudor tributario ello sea indispensable, supuesto que se verifica cuando se presenten cualquiera de las situaciones reguladas en los incisos a) a l) del citado artículo; y ii) cuando existan razones que permitan presumir que la cobranza podría devenir en infructuosa, las cuales no necesariamente provienen del comportamiento del deudor tributario, pudiendo ser ajenas al mismo.

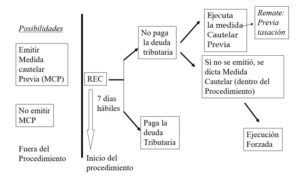

4.2) ¿CÓMO SE EJECUTAN LAS MEDIDAS CAUTELARES PREVIAS?

RTF N° 04972-Q-2014.- … «Que con respecto a la nulidad alegadas por la quejosa al no habérsele notificado el Informe Técnico N° 058-2014 de la División de Fiscalización de Pequeños Contribuyentes, que sustentaría la adopción de la medida cautelar previa, cabe indicar que de acuerdo con el criterio expuesto en la Resolución N° 13863-2-2011, no es obligación de la Administración notificar el informe que sustenta la adopción de la medidas cautelares previas ya que el acto que justifica y sustenta la adopción de las medidas cautelares previas son las resoluciones coactivas correspondientes, en las cuales se ha expuesto y se ha dado a conocer a la quejosa los fundamentos y disposiciones por las cuales se solicitó la adopción de las medidas cautelares previas, por lo que dicho alegato no resulta atendible»…

- ¿CUÁLES SON LAS MEDIDAS CAUTELARES DENTRO DEL PROCESO?

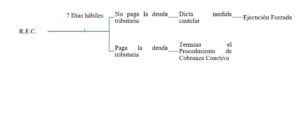

Las medidas cautelares dentro del proceso buscan asegurar la recuperación de la deuda en cobranza cuando vencido el plazo concedido por la Resolución de Ejecución de Cobranza coactiva (REC) el deudor tributario no ha cancelado la deuda tributaria.

En ese sentido, los embargos son los siguientes:

a) En forma de intervención: (i) En recaudación; (ii) En información; (iii) En administración de bienes.

| ¿Cómo se realiza la intervención en recaudación?

|

¿Cómo se realiza la intervención en información?

|

¿Cómo se realiza la intervención en administración?

|

| Mediante este tipo de embargo se afecta directamente los ingresos del Deudor en el lugar en el cual éstos se perciben[4].

|

Mediante este tipo de embargo se recaba información y se verifica el movimiento económico del deudor y su situación patrimonial con el fin de hacer efectiva la Cobranza Coactiva[5].

|

Mediante este tipo de embargo se tiene como finalidad recaudar frutos o utilidades que pudieran producir los bienes embargados[6].

|

b) En forma de depósito[7]: (i) Con extracción de bienes; (ii) Sin extracción de bienes.

| Se realiza la afectación de bienes muebles e inmuebles no inscritos de propiedad del deudor tributario, la misma que puede ser con o sin extracción de bienes[8]. |

c) En forma de inscripción.

| Es la afectación de un bien registrable (Inmuebles, vehículos, acciones, marcas, patentes, etc.) mediante la anotación del gravamen en su partida o asiento correspondiente por un monto determinado. |

d) En forma de retención.

| Es la afectación de dinero, bienes, valores, fondos y derechos de crédito que se encuentren en poder de una entidad bancaria o financiera, Caja Municipal o que se encuentra en poder de un tercero. | La medida podrá ejecutarse mediante la diligencia de toma de dicho o notificando al tercero. | Retención y posterior entrega de bienes, valores, fondos en cuentas corriente, depósitos, custodia y otros. | Se tienen 5 días para hacer descargos. |

e) Otras medidas no previstas, siempre que aseguren de la forma más adecuada el pago de la deuda.

De acuerdo al último párrafo del artículo 106° del CT, las RC que ordenan trabar medidas cautelares surtirán efectos al momento de su recepción.

- ¿CUÁLES SON LOS BIENES INEMBARGABLES?

De conformidad con el numeral 6 del artículo 648 del Código Procesal Civil, son bienes inembargables:

– Los bienes del Estado.

– Los Bienes constituidos en patrimonio familiar.

– Las prendas de estricto uso personal, libros, alimentos básicos del obligado y de sus parientes con los que conforma la unidad familiar.

– Los vehículos, máquinas, utensilios y herramientas indispensables para el ejercicio directo de la profesión.

– Las insignias condecorativas, los uniformes de funcionarios y servidores del Estado y las armas y equipos de los miembros de las Fuerzas Armadas y de la Policía Nacional.

– Las remuneraciones y pensiones.

– Las pensiones alimentarias.

– Los bienes muebles de los templos religiosos.

– Los sepulcros.

RTF N° 015187-3-2010:

… «Del estado de cuenta se advierte que en el mes de mayo de 2010 se depositó por concepto de haberes la suma de S/. 2003,38, disponible en la cuenta al 1 de junio del mismo año, por lo que considerando que la URP vigente asciende a S/. 360 se tiene un monto inembargable de S/. 1800 (S/. 360×5), siendo embargable el exceso hasta una tercera parte, que en el presente caso asciende a S/67,79 de conformidad con el numeral 6 del art. 648 del CPC. No obstante ello, el embargo en forma de retención bajo examen, se realizo por la suma de S/. 1863.00; por lo que corresponde declara fundad la queja y se deje sin efecto el embargo en la parte que ha afectado montos por concepto de remuneración, que no son susceptibles de embargo.»…

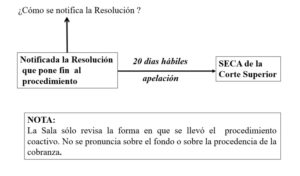

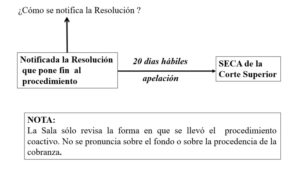

- ¿PUEDO APELAR LA RESOLUCIÓN QUE PONE FIN AL PROCEDIMIENTO DE COBRANZA COACTIVA?

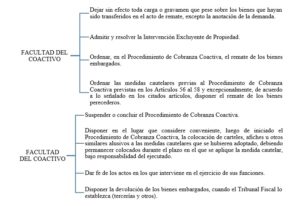

Sólo después de terminado el PCC el ejecutado podrá apelar ante la Corte Superior del Poder Judicial dentro del plazo de 20 días hábiles.

El Poder Judicial únicamente podrá examinar si se ha cumplido el PCC conforme a ley sin que pueda entrar al análisis del fondo del asunto o de la procedencia de la cobranza.

[1] Abogado por la Universidad San Martín de Porres (USMP). Especialización en Derecho Tributario a nivel postgrado en la Pontificia Universidad Católica del Perú (PUCP). Máster en Asesoría Jurídica de Empresas por la Universidad Carlos III de Madrid (UC3M). Egresado de la Maestría en Derecho con mención en Civil y Comercial de la Universidad Nacional José Faustino Sanchez Carrión (UNSACA). Profesor de las cátedras de Derecho Civil a nivel pregrado y post grado en la Universidad Nacional José Faustino Sanchez Carrión (UNSACA). Ex funcionario de SUNAT, MEF y MPHH. Expositor de temas de Derecho Tributario en diversas entidades de prestigio nacional e internacional.

[2] El fundamento del Procedimiento de Cobranza Coactiva radica en el principio de autotutela, en virtud del cual los diferentes órganos del Estado tienen la facultad de ejecutar por sí mismos sus actos administrativos válidos sin que tengan que recurrir al Poder Judicial.

STC 0015-2005-PI/TC (principio de autotutela): … “(…) a hacer cumplir por sí misma un acto administrativo dictado por ella, sin la intervención del órgano judicial, respetando los límites impuestos por mandato legal, así como a utilizar medios de coerción para hacer cumplir un acto administrativo y a contar con el apoyo de la fuerza pública para la ejecución de sus actos cuando el administrado no cumpla con su obligación y oponga resistencia de hecho. La ejecutoriedad es, pues, una consecuencia del acto administrativo y su sustento constitucional tiene origen en el numeral 1 del artículo 118.º de nuestra Carta Magna, que ordena al Presidente de la República –y, por ende, al Poder Ejecutivo y a toda la Administración Pública– a “cumplir y hacer cumplir la Constitución y los tratados, leyes y demás disposiciones legales.”…

[3] STC Nº 02044-2009-PA/TC

[4] Se indica quién va a ir. El que va arquea la caja. Si se paga con tarjeta de crédito (se le avisa al ejecutor a efectos de ver el embargo en forma de retención). Se lleva lo recaudado (arqueo final, copia del acta de cierre). Se Ingresa el monto al banco que se encuentra en la Sunat (dentro del día o al día siguiente, se da copia al deudor).

[5] Se tienen 3 días hábiles para dar la información sino multa. Se debe indicar quién es el interventor. No es posible recabar información sobre procesos productivos, conocimiento tecnológico (fórmula secreta).

[6] Es por tiempo determinado. Ejm (canal 5). Se ejerce funciones de administrador (laboral, tributario, alimentario). El monto recaudado se ingresa en cuentas bancarias y se da copia de ello.

[7] Se designa un depositario de los bienes afectados (deudor/AT/ tercero). Existe un caso especial en cuanto a los bienes pertenecientes a unidades de producción o comercialización.

Cuando los bienes que se encuentren dentro de la unidad de producción y comercio, individualmente considerados, no afecten el proceso de producción o de comercio para los cuales fueron adquiridos, se podrá aplicar desde el inicio, inclusive, el embargo en forma de depósito con extracción. Sobre los bienes que se encuentren dentro de la unidad de producción o comercio se trabará inicialmente el embargo en forma de depósito sin extracción y sólo después de vencidos treinta (30) días hábiles de trabada la medida o vencidos quince (15) días hábiles de haberse frustrado la diligencia, el Ejecutor podrá adoptar el embargo en forma de depósito con extracción, salvo que el Deudor ofrezca otros bienes o garantías que sean suficientes para cautelar el pago de la deuda.

[8] En estos casos se toma en cuenta el domicilio fiscal (aquí se lleva a cabo la diligencia – devolver notificaciones).

– Puedo, pero debo preferir otros bienes que no sean animales vivos.

- El acta debe estar detallada.

- Depósito sin extracción (el dueño de los bienes queda como depositario).

- Depósito con extracción.

Deja un comentario