Artículo publicado por la revista Contadores y Empresas del grupo Gaceta Jurídica en la segunda quincena de Abril 2015

APLICACIÓN DE LA TASA ADICIONAL DEL 4.1% POR DISTRIBUCIÓN INDIRECTA DE RENTA

Arturo Fernández Ventosilla[1]

RESUMEN EJECUTIVO

Según las Resoluciones del Tribunal Fiscal N° 18605-10-2013, 07723-1-2014 y 05525-4-2008, entre otras, no todos los gastos reparables para efectos del Impuesto a la Renta (IR) deben ser cuantificados para aplicar la tasa adicional del 4.1% por distribución indirecta de renta, porque ésta sólo es aplicable respecto de aquellos desembolsos cuyo destino no pueda ser acreditado fehacientemente, pues se entenderá que es una disposición indirecta de renta no susceptible de posterior control tributario, así por ejemplo, no son considerados como disposición indirecta de renta, no obstante no ser admitidos como deducibles en la determinación de la renta neta, los reparos por multas o intereses moratorios, los honorarios de los directores no socios que excedan el 6% de la utilidad, provisiones no admitidas o que no cumplen los requisitos de la ley, entre otros, siempre que se pueda acreditar su acaecimiento y destino.

INTRODUCCIÓN

En virtud a la Ley del Impuesto a la Renta (en adelante LIR) y su Reglamento, así como al criterio señalado por el Tribunal Fiscal en su Resolución N° 05525-4-2008, la referida tasa adicional es aplicable respecto de aquellos desembolsos cuyo destino no pueda ser acreditado fehacientemente, pues se entenderá que es una disposición indirecta de renta que no es susceptible de posterior control tributario; entonces, debe entenderse que la tasa adicional de 4.1% fue creada con la finalidad de gravar a las personas jurídicas respecto de aquellas sumas que sean susceptibles de beneficiar a los accionistas, participacioncitas, titulares y, en general, socios o asociados a quienes no se les hubiera retenido el 4.1% sobre los denominados “dividendos presuntos”.

I) ¿QUIÉNES SON LOS SUJETOS OBLIGADOS A PAGAR LA TASA ADICIONAL DEL 4.1%?

La LIR[2] establece que el impuesto a cargo de los perceptores de rentas de tercera categoría domiciliados en el país se determinará aplicando sobre su renta neta las tasas de 28% para el ejercicio 2015-2016, 27% para el ejercicio 2017-2018, y 26% para el ejercicio 2019 y siguientes.

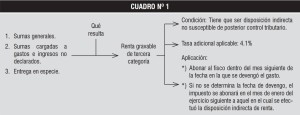

De otro lado, la mencionada Ley también establece que las personas jurídicas se encuentran sujetas a una tasa adicional del cuatro coma uno por ciento (4,1%) sobre toda suma o entrega en especie que resulte renta gravable de la tercera categoría, en tanto signifique una disposición indirecta de dicha renta no susceptible de posterior control tributario, incluyendo las sumas cargadas a gastos e ingresos no declarados. Este impuesto deberá abonarse al fisco dentro del mes siguiente de efectuada la disposición indirecta de la renta, en los plazos previstos por el Código Tributario para las obligaciones de periodicidad mensual (la tasa adicional puede ser determinada mediante fiscalización de la Sunat o reparada por el contribuyente); en caso no sea posible determinar el momento en que se efectuó la disposición indirecta de renta, el impuesto deberá abonarse al fisco dentro del mes siguiente a la fecha en que se devengó el gasto; de no ser posible determinar la fecha de devengo del gasto, el impuesto se abonará en el mes de enero del ejercicio siguiente a aquel en el cual se efectuó la disposición indirecta de renta[3]. A manera de resumen, se tiene el Cuadro N° 1.

Por lo tanto, la tasa adicional de 4.1% será aplicable[4] solo a las personas jurídicas; ante lo cual hay que mencionar que el Tribunal Fiscal en reiteradas resoluciones N°s 09484-4-2014, 15452-1-2011, 17675-2-2011, 03126-4-2011, 19069-10-2013, entre otras, ha dejado establecido que los dividendos presuntos suponen el reparto indirecto de utilidades desde un sujeto de derecho (la persona jurídica) hacia otro (los accionistas, socios u otros); situación que no se presenta en el caso de las empresas unipersonales (personas naturales con negocio), pues no existe utilidad por distribuir, toda vez que ésta ya ha sido atribuida o imputada a la persona natural titular del negocio, por lo que no corresponde la aplicación de la tasa adicional del 4.1% a las citadas empresas unipersonales.

A mayor abundamiento, el Informe N° 068-2004-Sunat/2B0000 ha establecido que el titular de la empresa unipersonal determinará y pagará el Impuesto a la Renta sobre las rentas de las empresas unipersonales que le sean atribuidas, así como sobre la retribución que dichas empresas le asignen, conforme a las reglas aplicables a las personas jurídicas. Entonces, no se ha establecido una capacidad tributaria propia para la empresa unipersonal distinta de la que corresponde a la persona natural titular, razón por la cual debe de considerarse a los bienes y derechos de la empresa unipersonal como conformantes de un único patrimonio perteneciente a la persona natural titular de la misma (en el caso de una empresa unipersonal no existen dos sujetos de derecho sino uno solo).

Por último, es muy importante diferenciar a la empresa unipersonal (persona natural con negocio) de la Empresa Individual de Responsabilidad Limitada[5] (E.I.R.L.), ya que esta última es una persona jurídica de derecho privado, constituida por voluntad unipersonal, con patrimonio propio distinto al de su titular, que se constituye para el desarrollo de actividades económicas de Pequeña Empresa, al amparo del Decreto Ley N° 21435. Así pues, la E.I.R.L. tiene existencia jurídica propia (por lo cual le es aplicable la tasa adicional de 4.1%), distinta a la del titular gerente que la constituyó; por lo que se trata de dos personas distintas: titular-gerente (persona natural) e E.I.R.L. (persona jurídica).

II) ¿QUÉ GASTOS CONSTITUYEN DISPOSICIÓN INDIRECTA DE RENTA NO SUSCEPTIBLE DE POSTERIOR CONTROL TRIBUTARIO?

Según el Reglamento de la LIR[6], constituyen gastos que significan “disposición indirecta de renta no susceptible de posterior control tributario” aquellos gastos susceptibles de haber beneficiado a los accionistas, participacionistas, titulares y en general a los socios o asociados de personas jurídicas[7], entre otros, los gastos particulares ajenos al negocio, los gastos de cargo de los accionistas, participacionistas, titulares y en general socios o asociados que son asumidos por la persona jurídica.

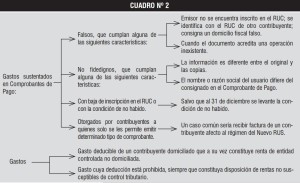

Reúnen la misma calificación, los gastos contemplados en el Cuadro N° 2.

De otro lado, debemos decir que en la Resolución del Tribunal Fiscal N° 00102-8-2012 se establece que en una persona puede coexistir el vínculo societario (gerente) como el vínculo comercial (prestador de servicios profesionales). En ese sentido, el vínculo comercial no convierte el pago efectuado (a un gerente) mediante recibo por honorarios en uno no deducible.

III) ¿CUÁLES SON LAS PRINCIPALES INCONSISTENCIAS QUE VERIFICA LA SUNAT A EFECTOS DE DETERMINAR LA APLICACIÓN DE LA TASA ADICIONAL DEL 4.1%?

3.1) Inconsistencias en la Declaración Jurada Anual

Dado que este impuesto está dirigido a personas jurídicas, el punto de partida para la Administración Tributaria será la sección de “adiciones para determinar la renta imponible” de la Declaración Jurada Anual del Impuesto a la Renta del ejercicio (casilla 103 del PDT 692 – Declaración Pago Anual Impuesto a la Renta 2014 3ra. Categoría e ITF). Luego se verificarían los rubros “gastos personales y de sustento del contribuyente y sus familiares” y “gastos cuya documentación no cumpla con los requisitos y características establecidos en el Reglamento de Comprobantes de Pago”.

En ese sentido, la presunción de la Administración Tributaria estaría enfocada en la diferencia entre el impuesto determinado (tasa 4.1%) sobre la base de los autoreparos declarados por el contribuyente en las casillas correspondientes a “gastos personales y de sustento del contribuyente y sus familiares” y “gastos cuya documentación no cumpla con los requisitos y características establecidas en el Reglamento de Comprobantes de Pago” de la declaración Jurada Anual (DJ anual) menos el importe de los pagos efectuados en el ejercicio por concepto del tributo 3037[8].

3.2) Operaciones no fehacientes

La LIR no define específicamente que es una operación fehaciente; sin embargo, según las reglas establecidas en el artículo 44 de la Ley del IGV una operación calificada como no fehaciente o no real, no puede ser deducible para la determinación de la base imponible de dicho tributo.

A mayor abundamiento, el Tribunal Fiscal ha establecido en sus resoluciones N° 03292-1-2009, 04100-4-2007, entre otras, que a fin de determinar si se trata de operaciones que no son reales, la Administración Tributaria debe llevar a cabo acciones destinadas a evaluar la efectiva realización de las operaciones, sobre la base de la documentación proporcionada por el propio contribuyente, cruces de información con los supuestos proveedores emisores de los comprobantes cuya fehaciencia es materia de cuestionamiento, así como cualquier otra medida destinada a lograr dicho objetivo. En ese sentido, en cuanto a los medios probatorios, el Tribunal Fiscal en sus resoluciones N° 00120-5-2002 y 03708-1-2004 ha señalado que los contribuyentes deben mantener al menos un nivel mínimo indispensable de elementos de prueba que acrediten que los comprobantes que sustentan su derecho correspondan a operaciones reales, al no resultar suficiente la presentación de los comprobantes de pago o el registro contable de éstos; a mayor abundamiento, el mencionado Tribunal en sus resoluciones N° 06368-1-2003 y 05640-5-2006 ha señalado que para demostrar la hipótesis que no existió operación real que sustente la fehaciencia de las operaciones, es preciso que se investiguen todas las circunstancias del caso, actuando para tal efecto los medios probatorios pertinentes y sucedáneos siempre que sean permitidos por el ordenamiento tributario, valorándolos en forma conjunta y con apreciación razonada, de conformidad con el artículo 125 del Código Tributario, los artículos 162 y 163 de la Ley del Procedimiento General Administrativo y el artículo 197 del Código Procesal Civil.

3.3) Pago realizado al titular de la empresa mediante recibo por honorarios

En algunas ocasiones la Sunat suele reparar el gasto por concepto de retribuciones otorgadas al titular de la empresa cuando éste no es anotado en el libro de Planilla de Pago[9], lo que conlleva a afirmar (al ente tributario) que no se ha efectuado la declaración y pago de las contribuciones sociales, y que por lo tanto no serían deducibles a efectos de determinar la renta imponible de tercera categoría, constituyendo dicho gasto una disposición indirecta de renta no susceptible de posterior control tributario, correspondiendo la aplicación de la tasa adicional del 4.1% del Impuesto a la Renta.

Siguiendo este orden de ideas, la Resolución del Tribunal Fiscal N° 5514-2-2009, entre otras, ha establecido que para que proceda la deducción del gasto por retribuciones asignada al titular de una empresa, no basta que el pago de dichas retribuciones se haya consignado en planillas, sino que debido a la especial naturaleza del vínculo existente entre quien realiza el trabajo y la empresa, la ley exige que se acredite que efectivamente la persona realizó algún tipo de labor o actividad que motivara el pago.

Ante ello, los pagos efectuados y registrados en la contabilidad de un contribuyente pueden corresponder al titular de la empresa como personal de confianza; ante lo cual, el contribuyente puede mostrar a la Sunat los recibos por honorarios emitidos por el citado personal, contratos de locación de servicios y el Registro de pagos al Directorio y Locadores de Servicio donde figuren registrados los pagos realizados. Sin embargo, si ese fuera el escenario, la Sunat nos observaría que el contrato de prestación de servicios no se encuentra legalizado ante notario público; y que no se encuentran registrados en los libros contables los pagos efectuados al titular de la empresa, estos libros contables serían el Libro Diario en la cuenta de “cargas de personal” y “remuneraciones por pagar”, y el Libro Mayor.

Entonces, en ese aspecto, es correcta la aplicación de la tasa adicional del 4.1% por distribución indirecta de renta, ya que no existe una relación entre los gastos observados y la generación de renta gravada o el mantenimiento de la fuente productora, es decir, que se trate de gastos vinculados a la actividad desarrollada por la empresa, por lo tanto, constituyen disposición indirecta de renta no susceptible de posterior control tributario.

3.4) Tasa adicional del 4.1% por diferencias entre el Registro de Ventas y la declaración jurada del Impuesto a la Renta

La Resolución del Tribunal Fiscal N° 08823-10-2014 ha establecido que si se presenta una diferencia entre el ingreso en la declaración original del Impuesto a la Renta del ejercicio y el ingreso anotado en el Registro de Ventas que posteriormente es subsanado mediante Declaración Jurada anual rectificatoria según el mencionado registro, esto no puede ser considerado dividendo presunto, ya que son susceptibles de control tributario. Es decir, no se permite la aplicación de la tasa adicional del Impuesto a la Renta debido a que tales ingresos han sido materia de declaración.

3.5) Fuentes de información que se toman en consideración en la evaluación de la interposición de la tasa adicional del 4.1%

La principal fuente de información es la realización, por parte del contribuyente, de ventas de bienes que no guardan relación con la actividad declarada a la Sunat según el CIIU; en ese contexto, la Sunat le solicitará que proporcione los comprobantes de las compras de esos mismos bienes, las Guías de remisión del transportistas de los mismos, el control de ingresos de esos bienes en su almacén, la forma de cancelación de esos bienes y personas que representan a su proveedor. De no contar con la información solicitada, o la que proporcione no existe, se considerará que son operaciones no fehacientes, por no ser reales, inexistentes o simuladas.

Entre otras fuentes de información se encontrarían: las detracciones, la Declaración Jurada anual, los PDT 621, el ITF, PDB Exportadores, procesos por delito tributario, PDT 601, entre otros.

IV) APLICACIÓN PRÁCTICA

CASO:

La empresa “OSO S.A.C.”, dedicada a la venta de bienes importados, nos comunica que tiene facturas de compras del ejercicio 2015 por la adquisición de televisores importados. Asimismo, nos comenta que la modalidad para efectuar la importación de dichos equipos de cómputo es puerta a puerta, lo que implica que el vendedor entregará la mercadería importada en el domicilio del comprador y se hará cargo de todos los gastos (servicios de desaduanaje, almacenaje, etc.) cuyo monto es de S/.10, 000 y costos (flete, seguro, etc.) cuyo valor es de S/.13, 000. Sin embargo, pese a la modalidad pactada para la importación, la empresa “OSO S.A.C.”, para agilizar la importación asume la totalidad de gastos y/o costos incurridos en la importación. Ante ello, se nos consulta, ¿cuál es el tratamiento de dichos gastos y/o costos que corresponden a terceros (proveedor de los bienes importados) pero son asumidos por la empresa?

SOLUCIÓN:

Los gastos y/o costos en consulta no son deducibles del Impuesto a la Renta de la empresa “OSO S.A.C.”, ya que no cumplen con el principio de causalidad, resultando por tanto gravados con dicho impuesto, ello de conformidad con el artículo 37 de la LIR. Asimismo, se puede apreciar, que se trata de “gastos ajenos al giro del negocio”, ya que según la modalidad pactada para adquirir los bienes importados, correspondía al vendedor incurrir en todos los gastos y costos que implicaban la entrega de la mercancía en el lugar de destino.

En ese sentido, la empresa deberá adicionar dichos desembolsos en su Declaración Jurada Anual 2015 y adicionalmente, deberá tributar el 4.1% del Impuesto a la Renta, mediante una guía para pagos varios con el código de tributo 3037.

[1] Abogado por la Universidad San Martín de Porres. Master en Asesoría Jurídica de Empresas por la Universidad Carlos III de Madrid. Expositor de temas de Derecho Tributario en diversas entidades de prestigio. Ex funcionario de la Sunat. Ex asesor tributario del staff de Contadores y Empresas. Abogado Tributario II en el Ministerio de Economía y Finanzas. Ex Catedrático del curso Derecho Tributario y Empresarial en la Universidad Nacional José Faustino Sánchez Carrión de Huacho.

[2] Ver el inciso g) del artículo 24-A y el artículo 55 de la Ley del Impuesto a la Renta.

[3] La tasa adicional de 4.1%, procede independientemente de los resultados del ejercicio, incluso en los supuestos de pérdida tributaria arrastrable.

[4] Informe N° 284-2006-SUNAT/2B0000.

[5] Informe N° 007-2015-SUNAT/5D0000.

[6] Ver el artículo 13-B del Reglamento de la LIR.

[7] Artículo 14 de la LIR.- Son contribuyentes del impuesto las personas naturales, las sucesiones indivisas, las asociaciones de hecho de profesionales y similares y las personas jurídicas. También se considerarán contribuyentes a las sociedades conyugales que ejercieran la opción prevista en el Artículo 16 de esta ley.

Para los efectos de esta ley, se considerarán personas jurídicas, a las sociedades anónimas, en comandita, colectivas, civiles, comerciales de responsabilidad limitada, constituidas en el país; entre otras.

[8] La tasa adicional del 4.1 debe regularizarse en una guía para pagos varios consignando el Código 3037, además del RUC del Contribuyente que regulariza dicho pago y el periodo tributario. En caso se cuente con documentos valorados se deberá utilizar el formulario n° 1260 y el código de tributo 3037. Este tributo también es pasible de fraccionamiento.

[9] Decreto Supremo Nº 001-98-TR.

22 febrero, 2016 at 6:17 pm

Excelente narrativa del tema, contribuiría mas que en el desarrollo del caso práctico se cuantifique el impuesto resultante, la multa aplicable (incluido la rebaja por gradualidad) y se indiquen los casilleros a modificar en la declaración jurada.

22 febrero, 2016 at 6:31 pm

Muchas gracias por el comentario Walter, lo tendré en cuenta para el próximo artículo.

11 marzo, 2016 at 6:19 am

GRacias, te robo la publicación para no referenciarte en un trabajo futuro…

Es mentira, muchas gracias bro, buen artículo.

30 marzo, 2016 at 10:51 am

Según el caso practico, agradeceré me indiques que periodo debe colocarse en la guía de pagos varios.

Gracias.

5 mayo, 2016 at 7:21 pm

diciembre del año en curso.

Saludos,