ARTÍCULO PUBLICADO EN LA SEGUNDA QUINCENA DE OCTUBRE 2016 EN LA REVISTA CONTADORES Y EMPRESAS DEL GRUPO GACETA JURÍDICA.

INFORME PRÁCTICO

LOS INTERESES COMPENSATORIOS Y MORATORIOS SEGÚN LA LEY DEL IMPUESTO A LA RENTA

Arturo Fernández Ventosilla[1]

Con la colaboración de Ana Margot Zapata Dominguez[2]

RESUMEN EJECUTIVO

Los intereses suponen una mayor renta a efectos contables y tributarios, sin embargo no todos los intereses están gravados con Impuesto a la Renta (IR).

INTRODUCCIÓN

Los intereses, de manera general constituyen una retribución y son de dos clases, compensatorios y moratorios.

Los intereses moratorios tienen naturaleza indemnizatoria ya que buscan resarcir el retraso en el pago, con lo cual en el caso de rentas no empresariales, no estarían gravadas con IR. Ahora en el caso de que una empresa reciba una indemnización, esta se verá reflejada en dos componentes como son el daño emergente y el lucro cesante. El daño emergente implica un empobrecimiento o la pérdida de algo, y su indemnización está destinada a reponer ese bien. En el caso del lucro cesante, este componente está relacionado con la ganancia dejada de percibir como consecuencia de un incumplimiento, por lo cual se encuentra gravado con impuesto a la renta debido a que si esta ganancia se realizara en condiciones normales estaría gravada con dicho impuesto.

Los intereses compensatorios están gravados con IR, ya que el interés compensatorio es el valor de la retribución por un servicio, como por ejemplo los intereses compensatorios generados en el mutuo dinerario, los mismos que constituyen la contraprestación por el servicio de crédito prestado por el mutuante.

- ¿ESTÁN GRAVADOS CON IMPUESTO A LA RENTA LOS INTERESES MORATORIOS?

Los intereses moratorios tienen naturaleza indemnizatoria y no sancionatoria, pues es resarcitoria del retraso en el pago. En ese sentido, el deber de contribuir (consagrado de manera implícita en el artículo 43 de la Constitución) busca conseguir el cumplimiento voluntario y espontáneo de las deudas tributarias, aunque sea fuera del período voluntario, pero evitando así el que la Administración tenga que recurrir a la puesta en marcha del procedimiento de cobranza coactiva.

Siguiendo la idea del párrafo precedente, el elemento determinante para que se aplique el interés moratorio es que nos encontremos ante obligaciones tributarias materiales derivadas de la aplicación de los tributos. En ese contexto, se tiene la Resolución N° 041-2006/CAM-INDECOPI que recae sobre el expediente N° 000098-2005/CAM y que trata sobre una denuncia ante la Comisión de Acceso al Mercado del INDECOPI y según[3] la cual Sunat indica que la tasa de interés moratorio sirve como un medio para reforzar el deber de puntualidad y disuadir del incumplimiento total o parcial del pago de tributos, que más que compensar la pérdida de poder adquisitivo del dinero, busca resguardar los recursos del Estado contra los riesgos de morosidad o del no pago de tributos por parte de los contribuyentes, a la vez de sancionar esta conducta, y de ese modo, compensar y resarcir al Estado por el impacto social medido por el costo de oportunidad que representa el no contar oportunamente con los tributos recaudados, lo cual limita la construcción de colegios, hospitales, carreteras, entre otros.

Ahora, el interés moratorio, no presupone que en todos los supuestos en que resulte exigible exista mora del deudor, por lo que los intereses que se cobren no siempre tendrán la consideración de moratorios. Es decir, la exigencia del interés moratorio no requiere, en todos los casos, la concurrencia del retraso culpable en el obligado. Así, hay supuestos como los aplazamientos o fraccionamientos, en los que sin mediar la mora del deudor, estamos ante intereses correspectivos justificados por la disposición por parte del deudor de unas cantidades que no le correspondían durante un período de tiempo concedido por el acreedor, lo que excluye la mora.

En nuestro caso en particular, la LIR no tiene una definición de interés moratorio, con lo cual en aplicación del artículo IX del Título Preliminar del Código Tributario debemos recurrir a otras ramas del derecho, en ese sentido, tenemos lo siguiente:

Entonces, queda claro que LOS INTERESES MORATORIOS TIENEN NATURALEZA INDEMNIZATORIA ya que buscan resarcir el retraso en el pago, con lo cual en el caso de rentas no empresariales, NO ESTARÍAN GRAVADAS con IR.

Ejemplo:

Pedro (persona natural sin negocio) está interesado en que una empresa del sector financiero le realice un préstamo, a través de un crédito por S/ 10,000.00, con vencimiento a 8 meses y en 4 cuotas sujetas a plazo establecido.

Pedro no respeta los plazos y dilata el tiempo de manera arbitraria sin realizar el pago de la deuda, lo que dio como resultado que se generen intereses moratorios.

Esos intereses moratorios[4] no se encuentran gravados con IR.

Reafirmando la idea de los párrafos precedentes, los informes N°s 104-2011- SUNAT/2B0000 y 008-2015-SUNAT/5D0000[5], citan lo establecido por la Dirección General de Política de Ingresos Públicos del Ministerio de Economía y Finanzas (MEF), la misma que ha indicado en el Informe N.° 188-2004-EF/66.01, respecto al alcance del inciso a) del artículo 3° de la LIR, que dicha norma “comprende a las indemnizaciones pero en lo que concierne a las obtenidas por empresas”; y que, siendo ello así, “las indemnizaciones otorgadas a personas distintas a las empresas no estarían afectas al impuesto”.

Siguiendo con este orden de ideas, en el caso de rentas empresariales la LIR establece[6] que los ingresos provenientes de terceros se encuentran gravados con IR, cualquiera sea su denominación, especie o forma de pago son, entre otras, las indemnizaciones en favor de empresas por seguros de su personal y aquéllas que no impliquen la reparación de un daño entre otras[7].

Entonces, cuando una empresa reciba una indemnización, esta se verá reflejada en dos componentes como son el daño emergente y el lucro cesante. El daño emergente implica un empobrecimiento o la pérdida de algo, y su indemnización está destinada a reponer ese bien. En el caso del lucro cesante[8], este componente está relacionado con la ganancia dejada de percibir como consecuencia de un incumplimiento, por lo cual SE ENCUENTRA GRAVADO CON IMPUESTO A LA RENTA[9] debido a que si esta ganancia se realizara en condiciones normales estaría gravada con dicho impuesto.

CASO PRÁCTICO:

Consulta:

El representante legal de la empresa TRIBUTOS S.A.C., nos manifiesta que en el año 2015 firmó un contrato de prestación de servicios con la empresa FERNÁNDEZ MEX SCRL, siendo que en dicho contrato se encontraba la siguiente cláusula:

VIGÉSIMA: PENALIDAD POR INCUMPLIMIENTO DEL DEUDOR

En el caso que TRIBUTOS S.A.C. incumpliera con algún o algunos de los pagos que deba efectuar en virtud del presente contrato a favor de FERNÁNDEZ MEX SCRL, ésta queda facultada para efectuar la cobranza de aquellos, por sí misma o a través de terceros, pudiendo ser esta cobranza judicial o extrajudicial, siendo de cargo de TRIBUTOS S.A.C. todos los gastos, costos y similares en que se hubiera incurrido en la gestión de cobro, sin importar si esta resultó favorable o no para FERNÁNDEZ MEX SCRL.

Adicionalmente, TRIBUTOS S.A.C. queda obligada a pagar a FERNÁNDEZ MEX SCRL, una penalidad adicional consistente en el 5% (CINCO POR CIENTO) anual sobre el total de los montos que le haya dejado de abonar.

Siguiendo con este orden de ideas, TRIBUTOS S.A.C. nos informa que en el año 2015 ha dejado de abonar a favor de FERNÁNDEZ MEX SCRL la suma total de S/ 59,000.00 (incluido IGV). Ante ese escenario, nos solicita asesoría jurídica, tributaria y contable respecto a las consecuencias de haber firmado el referido contrato, y de no haber realizado el pago.

Respuesta:

Verificamos que TRIBUTOS S.A.C. ha incumplido lo dispuesto en el contrato con lo cual se le aplicará la penalidad señala en la cláusula vigésima del contrato, y que deberá ser provisionada de la siguiente manera:

| N° | Fecha | Glosa | Cuenta | Debe | Haber |

| X | 01.06.16 | Por la penalidad según contrato y Nota de Débito Nº xxx del 5%. | 65 OTROS GASTOS DE GESTIÓN

659 Otros gastos de gestión 6599 Penalidades

46 CUENTAS POR PAGAR DIVERSAS – TERCEROS 469 Otras cuentas por pagar diversas 4699 Otras cuentas por pagar |

2,500.00

|

2,500.00 |

Por otra parte, una vez que TRIBUTOS S.A.C. pague los montos dejados de abonar y se emite la factura por dicho servicio según contrato, se tendrán que realizar los siguientes asientos:

| N° | Fecha | Glosa | Cuenta | Debe | Haber |

| X | 01.06.16 | Por el convenio del contrato en la prestación de servicios | 12 CUENTAS POR COBRAR COMERCIALES – TERCEROS

121 Facturas, boletas y otros comprobantes por cobrar 1212 Emitidas en cartera

40 TRIBUTOS, CONTRAPRESTACIONES Y APORTES 401 Gobierno central 4011 Impuesto General a las Ventas

70 VENTAS 704 Prestación de servicios 7041 Terceros |

59,000.00

|

9,000.00

50,000.00 |

Sobre este punto, debe tenerse en cuenta que el pago que recibió FERNÁNDEZ MEX SCRL en calidad de penalidad estará afecto a IR, en virtud del artículo 3 de la LIR. Esto es así, ya que en general constituye renta gravada cualquier ganancia o ingreso derivado de operaciones con terceros; teniendo en cuenta lo siguiente:

- Una indemnización es el resarcimiento económico del daño causado, por daño emergente o lucro cesante.

- El daño emergente implica un empobrecimiento o la pérdida de algo, y su indemnización está destinada a reponer ese bien.

- El lucro cesante está relacionado con la ganancia dejada de percibir como consecuencia de un incumplimiento, se grava con el IR debido a que si esta ganancia se realizara en condiciones normales estaría gravada con el IR.

- El cobro de una penalidad que tiene carácter indemnizatorio por el daño causado con el incumplimiento del contrato tiene calidad de lucro cesante.

De otro lado, a la cancelación de los servicios aplicando la penalidad establecida al momento del pago, TRIBUTOS S.A.C. deducirá del monto a pagar por los servicios solicitados la penalidad (siempre y cuando se demuestre que no debió pagar dicha penalidad), cancelándose solo el saldo determinado, de la siguiente manera:

| N° | Fecha | Glosa | Cuenta | Debe | Haber |

| X | 01.06.16 | Cancelación Fact. Nº xxx donde se aplica la N/Débito. | 10 EFECTIVO Y EQUIVALENTES DE EFECTIVO

104 Cuentas corrientes en instituciones financieras 1041 Cuentas corrientes operativas

46 CUENTAS POR PAGAR DIVERSAS – TERCEROS 469 Otras cuentas por pagar diversas 4699 Otras cuentas por pagar

12 CUENTAS POR COBRAR COMERCIALES – TERCEROS 121 Facturas, boletas y otros comprobantes por cobrar 1212 Emitidas en cartera |

56,500.00

|

2,500.00

59,000.00 |

Por último, debemos mencionar que por los ingresos percibidos FERNÁNDEZ MEX SCRL deberá emitir el comprobante o documento respectivo por dicha operación. Es así que el Reglamento de Comprobantes de Pago precisa en su artículo 10 que las notas de débito se emitirán para recuperar costos o gastos incurridos por el vendedor con posterioridad a la emisión de la factura o boleta de venta como intereses por mora u otros. Excepcionalmente, el adquiriente o usuario podrá emitir una nota de débito como documento sustentatorio por las penalidades impuestas por incumplimiento contractual del proveedor, según conste en el respectivo contrato.

- ¿ESTÁN GRAVADOS CON IMPUESTO A LA RENTA LOS INTERESES COMPENSATORIOS?

Felipe Osterling[10] indica que el interés compensatorio tiene como único propósito restablecer el equilibrio patrimonial, impidiendo que se produzca un enriquecimiento indebido en favor de una parte e imponiéndola quien aprovecha del dinero o de cualquier otro bien una retribución adecuada por su uso.

Entonces, LOS INTERESES COMPENSATORIOS ESTÁN GRAVADOS CON IR, ya que el interés compensatorio es el valor de la retribución por un servicio, como por ejemplo los intereses compensatorios generados en el mutuo dinerario, los mismos que constituyen la contraprestación por el servicio de crédito prestado por el mutuante.

Estos tipos de intereses se ven reflejados en mayor medida a través de los contratos de mutuo. En ese sentido, el Código Civil[11] indica que a través del mutuo, el mutuante se obliga a transferir la propiedad de una suma de dinero o de otros bienes fungibles al mutuario, quien se obliga a devolver otro tanto de la misma especie y calidad. El mencionado Código realiza una salvedad, indicando que es necesario que las cosas objeto de la transferencia de propiedad sean bienes fungibles; es decir, bienes que puedan ser reemplazados por otros de la misma calidad, peso, medida, cantidad, etc., y que al final de su utilización puedan ser devueltos a su prestador, en este caso, al mutuante[12].

Para efectos tributarios, EN EL CASO DE CONTRATOS DE MUTUO TODA ENTREGA DE DINERO O DEVOLUCIÓN SE DEBE BANCARIZAR SEA CUAL FUERA EL MONTO DEL REFERIDO CONTRATO, según lo dispuesto en el artículo 3 de la Ley N° 28194, Ley para la Lucha contra la Evasión y para la Formalización de la Economía.

Siguiendo este orden de ideas, el artículo 8 de la mencionada ley indica que tratándose de mutuos de dinero realizados por medios distintos a los señalados en el artículo 5[13] de la misma ley, la entrega de dinero por el mutuante o la devolución del mismo por el mutuatario no permitirá que este último sustente incremento patrimonial ni una mayor disponibilidad de ingresos para el pago de obligaciones o la realización de consumos, debiendo el mutuante, por su parte justificar el origen del dinero otorgado en mutuo.

Entonces, para efectos tributarios es prioritario que todo préstamo de dinero se encuentre bancarizado y anotado en los libros contables, más aun teniendo en cuenta lo dispuesto por el Tribunal Fiscal en sus resoluciones N° 12359-3-2007 y 09309-3-2004, mediante las cuales ha señalado que los contribuyentes obligados a llevar contabilidad deben registrar todas sus operaciones con contenido económico, y que los libros y registros contables deben reflejar fielmente las operaciones de la empresa y brindar información fehaciente y confiable. La documentación[14] facilita al contribuyente la demostración y la justificación de cómo ha determinado el valor de mercado de la transacción, posibilitando, a su vez, a la Administración tributaria la comprobación de que el valor declarado por el contribuyente es el que fijarían personas o entidades independientes en condiciones de libre concurrencia.

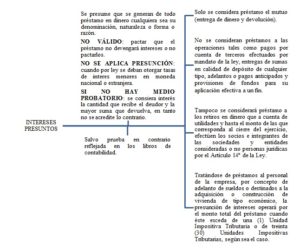

Por otra parte, la LIR[15]y su Reglamento regulan la colocación de intereses compensatorios en todo contrato de mutuo, indicando que se presume, salvo prueba en contrario constituida por los libros de contabilidad del deudor, que todo préstamo en dinero, cualquiera que sea su denominación, naturaleza o forma o razón, devenga un interés no inferior a la tasa activa de mercado promedio mensual en moneda nacional (TAMN) que publique la Superintendencia de Banca, Seguros y AFP (SBS). Dicha presunción regirá aun cuando no se hubiera fijado el tipo de interés, se hubiera estipulado que el préstamo no devengará intereses, o se hubiera convenido en el pago de un interés[16] menor.

En conclusión, la Administración Tributaria, puede considerar que los desembolsos de dinero que no se encuentran sustentados en documentos fehacientes son préstamos, según lo establecido en la LIR y su Reglamento, y que bajo ese escenario la única posibilidad de eximirse de la imputación de intereses presuntos es la prueba constituida por los libros contables. Es decir, la LIR y su Reglamento sólo permiten destruir su presunción si es que se prueba el pacto que así lo acredita y que debe reflejarse a través de la contabilidad del deudor (mutuatario), sin embargo tal posibilidad de probanza será materialmente imposible y jurídicamente inexigible en los casos que los deudores del préstamo sean personas naturales (normalmente aquellas acogidas al Nuevo RUS), por lo que se estaría ante la exigencia de una prueba imposible.

Por ejemplo, en un contrato de mutuo (según el artículo 26 de la LIR) se presume que existe un interés pactado que no puede ser: i) en el caso de moneda nacional menor a la TAMN; y ii) en el caso de moneda extranjera menor a la tasa promedio de depósitos a 6 meses del mercado de Londres del último semestre calendario del año anterior. En este caso, el hecho conocido es que existe un contrato de mutuo, y el desconocido es si devenga intereses o no (la LIR presume que si se devenga intereses salvo que se demuestre lo contrario), por lo cual siempre se menciona que en las presunciones legales se invierte la carga de la prueba, ya que será el interesado quien deberá probar la inexistencia de nexo, en el caso concreto, entre el hecho cierto y el que se presume realizado (la traslación de la carga de la prueba es lógica consecuencia de la presunción de legalidad de los actos tributarios).

Ahora, para efectos del artículo 26 de la LIR y el artículo 15 de su Reglamento, existe renta que deriva de la cesión a terceros de capitales propios, englobando fundamentalmente los rendimientos procedentes de préstamos o depósitos (intereses); los que no sólo incluyen los derivados de su titularidad (los intereses), sino también las ganancias que eventualmente se obtengan con actos dispositivos sobre los mismos (transmisión, reembolso, canje o conversión).

La LIR señala que tienen esta consideración las contraprestaciones de todo tipo, cualquiera que sea su denominación o naturaleza, dinerarias o en especie, como los intereses y cualquier otra forma de retribución pactada como remuneración por tal cesión, así como las derivadas de la transmisión, reembolso, amortización, canje o conversión de cualquier clase de activos representativos de la captación y utilización de capitales ajenos, teniendo en cuenta ciertos límites:

Se incluyen en este ámbito los intereses que retribuyan una imposición de capitales, pero no lo que tengan carácter indemnizatorio, como sucede con aquellos que compensen el retraso en un pago, que tendrán la consideración de ganancias patrimoniales.

Por ejemplo, los rendimientos derivados de un contrato financiero atípico, con garantía de recuperación del 90% del capital invertido, quedando el 10% restante de la inversión vinculado a la evolución de ciertas acciones cotizadas; el depósito devenga un interés a un tipo variable sobre el 90 por 100 del capital, pagadero anualmente, y una remuneración fija sobre el restante 10 por 100 pagadera al vencimiento del contrato. Estos intereses, serán gravados bajo la figura del artículo 26 de la LIR y su Reglamento, debiendo imputarse al período impositivo en que sean exigibles por su perceptor.

A mayor abundamiento, debemos mencionar que los intereses se cuantifican, lógicamente, por su importe bruto; ante ello, el artículo 26 de la LIR establece previsiones específicas para la cuantificación de las mencionados intereses (en moneda nacional no debe ser menor a la tasa activa de mercado promedio mensual en moneda nacional –TAMN-, en moneda extranjera no debe ser menor a la tasa promedio de depósitos a 6 meses del mercado de Londres del último semestre calendario del año anterior).

Caso práctico:

Consulta:

La señora Marisabel Jiménez le presta a la empresa “BEBE S.A” el monto de S/.200,000.00 sin intereses, de acuerdo a contrato debidamente firmado ante notaría público. La señora Marisabel Jiménez es propietaria del 90% de las acciones de las empresas “BEBE S.A” y “NANCY S.A”.

Posteriormente la empresa “BEBE S.A” realiza un contrato de mutuo con la empresa “NANCY S.A” por el mismo monto que le prestó la señora Marisabel Jiménez.

En ese sentido nos consultan cuales serían las contingencias tributarias respecto a esta operación comercial.

Respuesta:

La empresa “BEBE S.A” debería reconocer un gasto por intereses a valor de mercado, no obstante, se deberá aplicar el ajuste por precios de transferencia, lo cual generará un gasto para la empresa “BEBE S.A” y un ingreso para la señora Marisabel Jiménez gravado con renta de segunda categoría.

[1] Abogado por la Universidad San Martín de Porres. Master en Asesoría Jurídica de Empresas por la Universidad Carlos III de Madrid. Expositor de temas de Derecho Tributario en diversas entidades de prestigio. Ex funcionario de la Sunat. Ex asesor tributario del staff de Contadores y Empresas. Ex Catedrático del curso Derecho Tributario y Empresarial en la Universidad Nacional José Faustino Sánchez Carrión de Huacho. Ex Abogado Tributario II en el Ministerio de Economía y Finanzas. Subgerente de Fiscalización Tributaria de la Municipalidad Provincial de Huaura. Socio del Estudio Fernández (www.estudiofernandez.pe). Correo electrónico: arturo.fernandez@estudiofernandez.pe

[2]Estudiante del IV Ciclo de la Facultad de Derecho y Ciencias Políticas de la Universidad Nacional José Faustino Sánchez Carrión, tercio Superior. Practicante en el Estudio Jurídico Fernández.

[3]HUAMANI CUEVA, Rosendo. Código Tributario Comentado, Jurista Editores, Lima, 2007, pp. 19.

[4] Los intereses moratorios no se derivan del capital, es decir, su ingreso no constituye un fruto, no proviene de manera directa del capital colocado, sino del incumplimiento del deudor, por lo cual el interés moratorio no tiene carácter de renta.

[5] Véase también el INFORME N.° 099-2015-SUNAT/5D0000.

[6] inciso a) del artículo 3° de la Ley del Impuesto a la Renta.

[7] inciso g) de su artículo 24 de la Ley del Impuesto a la Renta.

[8] Las resoluciones las Resoluciones N° 879-2-2001 del 26.7.2001 y N° 03361-1-2006 entre otras, indican que los intereses moratorios suponen la indemnización al acreedor por no disponer de la contraprestación pactada a la fecha de vencimiento, esto es, por privarse de obtener ingresos o una eventual ganancia, por lo que se tiene que los mismos están destinados a indemnizar el lucro cesante y no el daño emergente o pérdida sufrida.

[9] El INFORME N° 037-2007-SUNAT/2B0000 indica que se puede afirmar que el interés moratorio es una indemnización percibida por lucro cesante, toda vez que repone un ingreso futuro que fue frustrado por el pago extemporáneo de la valorización de la obra. En consecuencia, el interés moratorio generado por el pago extemporáneo efectuado por el Estado de las valorizaciones de obra, se encuentra afecto al Impuesto a la Renta.

[10] Así se podrá leer en: http://revistas.pucp.edu.pe/index.php/themis/article/viewFile/11709/12268 (última visita 26 de octubre de 2016).

[11]Ver los artículos 1648 al 1665 del mencionado Código.

[12]El mutuo o mutuum en el derecho romano era considerado un contrato por el cual una parte transfería a otra la propiedad de cierta cantidad de cosas que se apreciaban al peso, al número o a la medida, con obligación de restituir, al cabo de cierto tiempo la misma cantidad de cosas de igual especie y calidad. Por su parte, en el derecho francés el contrato de mutuo se encontraba inserto en los contratos de préstamo, donde se señalan dos acepciones: el comodato y el mutuo simple o con interés, pues en ambos existe préstamo de un objeto. El derecho francés considera que existe mutuo o préstamo de consumo cuando la propiedad de la cosa prestada se transfiere al deudor de éste, después de haberla enajenado o consumido, y se libera por medio de la entrega de una cosa de la misma naturaleza.

[13]Artículo 5 (Medios de Pago).- Los Medios de Pago a través de empresas del Sistema Financiero que se utilizarán en los supuestos previstos en el artículo 3 son los siguientes: a) Depósitos en cuentas; b) Giros; c) Transferencias de fondos; d) Órdenes de pago; e) Tarjetas de débito expedidas en el país; f) Tarjetas de crédito expedidas en el país; g) Cheques con la cláusula de “no negociables”, “intransferibles”, “no a la orden” u otra equivalente, emitidos al amparo del artículo 190 de la Ley de Títulos Valores.

Los Medios de Pago señalados en el párrafo anterior son aquellos a que se refiere la Ley General.

Mediante decreto supremo refrendado por el Ministro de Economía y Finanzas se podrá autorizar el uso de otros Medios de Pago considerando, entre otros, su frecuencia y uso en las empresas del Sistema Financiero o fuera de ellas.

[14]Los deberes de documentación han sido estudiados en el ámbito internacional por la OCDE, el Foro Conjunto de Precios de Transferencia y la Unión Europea, donde se han propuesto una serie de recomendaciones para las administraciones tributarias y para los contribuyentes, a través del establecimiento de unos criterios uniformes sobre el contenido de dicha documentación y los principios que deben inspirar la elaboración de la información que debe comprender esta documentación.

[15] Ver los artículos 26, 32 y 32 – A.

[16] En todo caso, se considerará interés, la diferencia entre la cantidad que recibe el deudor y la mayor suma que devuelva, en tanto no se acredite lo contrario.

19 febrero, 2022 at 12:08 pm

EXCELENTE ARTICULO.

MUY ILUSTRATIVO.