ARTÍCULO PUBLICADO EN LA SEGUNDA QUINCENA DE SETIEMBRE 2016 EN LA REVISTA CONTADORES Y EMPRESAS DEL GRUPO GACETA JURÍDICA.

INFORME PRÁCTICO

RETENER O NO RETENER EL IMPUESTO A LA RENTA; HE AHÍ EL DILEMA

Arturo Fernández Ventosilla[1]

RESUMEN EJECUTIVO

En las rentas de cuarta y quinta categoría, así como en la de no domiciliados (PN), la obligación de retener surge de la conjunción de tres requisitos: que se produzca un pago; que dicho pago sea realizado por un sujeto determinado en la Ley del Impuesto a la Renta (LIR); y que el pago sea de renta sometida a retención. Sin embargo, puede darse el caso de que haya supuestos exentos de retención; esto es, que a pesar de que se den los tres requisitos, la retención no debe practicarse.

- ¿CUÁNDO NACE LA OBLIGACIÓN DE RETENER EN LAS RENTAS DE CUARTA, QUINTA CATEGORÍA, ASÍ COMO EN LA DE NO DOMICILIADOS (PN)?

El artículo 7° del Código Tributario establece que el deudor tributario es la persona obligada al cumplimiento de la prestación como contribuyente o responsable.

A su vez, el artículo 9° del referido Código indica que el responsable es aquél que, sin tener la condición de contribuyente, debe cumplir la obligación atribuida a éste.

Ahora bien, el artículo 10° del mismo Código establece que los agentes de retención son aquellos sujetos designados por ley o en su defecto mediante Decreto Supremo que, por razón de su actividad, función o posición contractual estén en posibilidad de retener o percibir tributos y entregarlos al acreedor tributario. Adicionalmente la Administración Tributaria podrá designar como agente de retención a los sujetos que considere que se encuentran en disposición para efectuar la retención de tributos.

Por su parte, el numeral 2 del artículo 18° del citado Código refiere que efectuada la retención o percepción el agente es el único responsable[2] ante la Administración Tributaria.

Entonces el agente de retención es el responsable y obligado a retener los tributos que son materia de su competencia, sin embargo, existen excepciones establecidas en la LIR y otras que permiten al agente retenedor dejar de lado tal obligación. Como por ejemplo tener una remuneración mensual menor a los S/ 1, 975.00 soles (renta de quinta categoría); o tener una constancia de autorización de suspensión de rentas (renta de cuarta categoría); o pertenecer a un país de la Comunidad Andina u otro con el cual se haya firmado un convenio para evitar la doble imposición tributaria (persona natural no domiciliada); entre otros

Siguiendo este orden de ideas, según el artículo 57 de la LIR, cuando nos referimos a las Personas Naturales, existen dos criterios de imputación de rentas, como son: a) por lo percibido, el cual comprende las rentas de segunda, cuarta y quinta categoría, así como las rentas de fuente extranjera que no provengan de la explotación de un negocio o empresa en el exterior. Es decir, existe la obligación de pagar el IR cuando se perciba la renta (se haya recibido el pago); y b) por lo devengado, el cual comprende las rentas de primera categoría. Es decir, existe la obligación de pagar el IR mes a mes hasta la fecha de vencimiento de acuerdo al cronograma de declaración y pago mensuales, así el inquilino no haya cumplido con el pago del alquiler.

En ese sentido, las rentas de cuarta y quinta categoría, así como la de no domiciliados (PN), serán retenidas en el momento en que se satisfagan o abonen las rentas correspondientes.

Reafirmado la idea del párrafo precedente, diremos que la obligación de retener nace en el momento en que se abona o paga efectivamente la renta, independientemente del momento de su devengo o exigibilidad, y el derecho del sujeto pasivo a practicar la deducción corresponde al periodo en el que procede imputar temporalmente el rendimiento sujeto al pago a cuenta, pero la deducibilidad está condicionada al abono de la renta sometida a retención. Por lo tanto, si ésta no se ha producido en el momento de realizarse la liquidación, deberán incluirse únicamente los rendimientos correspondientes solicitando posteriormente la rectificación de la autoliquidación (declaración jurada).

- ¿LOS AGENTES DE RETENCIÓN SIEMPRE DEBERÁN REALIZAR RETENCIONES DEL IMPUESTO A LA RENTA POR RENTAS DE CUARTA CATEGORÍA?

Según la LIR, las rentas de cuarta categoría tributan anualmente de manera conjunta con las rentas de quinta categoría, aplicándosele tasas progresivas acumulativas de 8%, 14%, 17%, 20% y 30% respectivamente sobre la suma de las rentas netas imponibles de cuarta y/o quinta categoría.

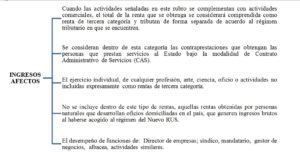

En cuanto a la determinación del impuesto, el artículo 20º de la LIR, establece que la renta bruta está constituida por el conjunto de ingresos afectos al Impuesto que se obtenga en el ejercicio gravable, como son (VER GRÁFICO 1):

Por otra parte, el artículo 45 de la LIR establece que para establecer la renta neta de cuarta categoría, el contribuyente deducirá de la renta bruta obtenida en el ejercicio gravable el veinte por ciento de la renta bruta hasta el límite de 24 UIT. Dicha deducción no es aplicable a las rentas percibidas por desempeñar funciones de director de empresas, síndico, mandatario, gestor de negocios, albacea y actividades similares, incluyendo el desempeño de las funciones del regidor municipal o consejero regional por las dietas que perciban.

GRÁFICO 1

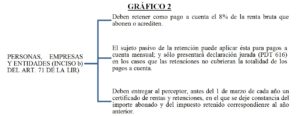

Siguiendo este orden de ideas, el artículo 74° de la LIR dispone que tratándose de rentas de cuarta categoría, las personas, empresas y entidades a que se refiere el inciso b) del artículo 71° de esta Ley, deberán retener con carácter de pago a cuenta del IR el 8% (ocho por ciento) de las rentas brutas que abonen o acrediten. Añade el artículo 71º de la citada Ley que mediante decreto supremo se podrá establecer supuestos en los que no procederán las retenciones del Impuesto o en los que se suspenderán las retenciones que dispone esta Ley.

De otro lado, el artículo 2° del Decreto Supremo N.° 215-2006-EF establece lo siguiente:

Los agentes de retención del Impuesto a la Renta no deberán realizar retenciones cuando:

a) Los recibos por honorarios que paguen o acrediten sean de un importe que no exceda el monto de S/ 1 500 (mil quinientos Soles).

b) El perceptor de rentas de cuarta categoría haya sido autorizado por la SUNAT a suspender sus retenciones y/o pagos a cuenta del Impuesto a la Renta, lo cual deberá acreditar conforme lo establezca la SUNAT.

A mayor abundamiento, el artículo 5° de la Resolución de Superintendencia N.° 013- 2007/SUNAT establece que la autorización de la suspensión de las retenciones y/o pagos a cuenta del IR se acreditará con la Constancia de Autorización, y que esta Constancia, en cuanto a las retenciones, surtirá efecto respecto de las rentas de cuarta categoría que se pongan a disposición del contribuyente a partir del día calendario siguiente de su otorgamiento.

Por su parte, el inciso a) del artículo 9° de la mencionada Resolución de Superintendencia establece que los agentes de retención que paguen o acrediten honorarios u otros conceptos que constituyan rentas de cuarta categoría, deberán efectuar las retenciones del IR correspondientes a dichas rentas, salvo que el perceptor de las rentas cumpla con lo establecido en el artículo 8°, el cual dispone que los contribuyentes deberán exhibir y/o entregar, según corresponda, la Constancia de Autorización vigente a su agente de retención, como se muestra a continuación:

De las normas citadas, se tiene que es obligación de los agentes de retención que paguen o acrediten rentas de cuarta categoría, efectuar la retención del IR correspondiente a dichas rentas, salvo que los contribuyentes exhiban y/o entreguen, según corresponda, la aludida Constancia de Autorización[3], la cual surte efecto respecto de las rentas que se pongan a disposición a partir del día siguiente al de su otorgamiento, siendo irrelevante, para dicho efecto, la fecha de emisión del respectivo recibo por honorarios. Entonces, si la Constancia de Autorización de suspensión de las retenciones del IR de cuarta categoría ha sido obtenida con posterioridad a la fecha de emisión del recibo por honorarios pero antes del pago del servicio por el cual se emite este, no existe la obligación de retener el referido impuesto con ocasión de dicho pago, toda vez que la Constancia surte efecto respecto de las rentas que se pongan a disposición a partir del día siguiente al de su otorgamiento, independientemente de que la fecha de emisión del recibo por honorarios sea con anterioridad a ello[4].

- ¿LOS AGENTES DE RETENCIÓN SIEMPRE DEBERÁN REALIZAR RETENCIONES DEL IMPUESTO A LA RENTA POR RENTAS DE CUARTA CATEGORÍA?

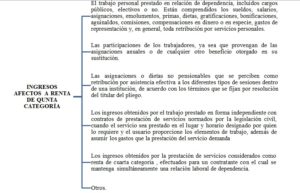

En cuanto a las rentas de quinta categoría, se tomarán en cuenta los siguientes:

Entonces, no constituyen rentas de quinta categoría, y sobre los cuales no podría aplicarse retención, entre otras, las siguientes: 1) los gastos y contribuciones realizados por la empresa con carácter general a favor del personal y los gastos destinados a prestar asistencia de salud a los servidores a que se refiere el inciso ll) del artículo 37° de la Ley (numeral 3 del inciso c) del artículo 20° del Reglamento); 2) las sumas que percibe el servidor por asuntos del servicio en un lugar distinto al de su residencia habitual, tales como gastos de viaje, viáticos por gastos de alimentación, hospedaje y movilidad (segundo párrafo del inciso a) del artículo 34º de la Ley); 3) los incentivos y/o entregas, programas o actividades de bienestar del Gobierno Central e instancias descentralizadas, otorgados por el Fondo de Asistencia y Estimulo-CAFAE en la medida que los mismos sean abonados al personal en el marco del Decreto Supremo N° 005- 90-PCM (artículo 1° del Decreto Supremo N°170-2001-EF). Salvo los incentivos y/o entregas se efectúen en función a la prestación de servicios efectuada, estando en este último supuesto gravado con renta de quinta categoría, como lo ha señalado la SUNAT en el Informe 086- 2001-SUNAT; 4) las sumas que el usuario de la asistencia técnica pague a las personas naturales no domiciliadas contratadas para prestar dicho servicio en el país, por concepto de pasajes dentro y fuera del país y viáticos por alimentación y hospedaje en el Perú (numeral 2 del inciso c) del artículo 20° del Reglamento); 5) las retribuciones que se asignen los dueños de empresas unipersonales, las que de acuerdo con lo dispuesto por el tercer párrafo del artículo 14° de la Ley constituyen rentas de tercera categoría (numeral 4 del inciso c) del artículo 20° del Reglamento); 6) los perceptores de rentas de quinta categoría obligados a presentar la declaración, no incluirán en ésta los importes correspondientes a las remuneraciones percibidas consideradas dividendos, de conformidad con lo previsto en el segundo párrafo de los incisos n) y ñ) del artículo 37° de la Ley (segundo párrafo del inciso a) del artículo 49° del Reglamento); 7) los gastos operativos, condiciones de trabajo, entre otros que estén sujetos a sustento por parte del empleado frente a su empleador, caso contrario, se considerará de libre disposición resultando gravado con el Impuesto.

Por otra parte, el artículo 71° del TUO de la LIR señala que son agentes de retención de este impuesto las personas que paguen o acrediten rentas consideradas de quinta categoría. Agrega que las retenciones deberán ser pagadas dentro de los plazos establecidos en el Código Tributario para las obligaciones de carácter mensual.

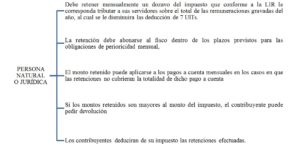

Sobre el particular, el artículo 75° de la citada Ley establece que las personas naturales y jurídicas o entidades públicas o privadas que paguen rentas comprendidas en la quinta categoría, deberán retener mensualmente sobre las remuneraciones que abonen a sus servidores un dozavo del impuesto que, conforme a las normas de esta Ley, les corresponda tributar sobre el total de las remuneraciones gravadas a percibir en el año, dicho total se disminuirá en el importe de las deducciones previstas por el artículo 46°de dicha ley, que establece que de las rentas de cuarta y quinta categorías podrán deducirse[5] anualmente, un monto fijo equivalente a siete (7) Unidades Impositivas Tributarias. Eso quiere decir, que si un trabajador tiene ingresos mensuales menores a S/ 1, 975.00 (7 UIT /14) en el año 2016, no se le aplicará retenciones de quinta categoría. A mayor abundamiento:

De otro lado, el inciso b) del artículo 42° del Reglamento de la LIR establece que cuando con posterioridad al cierre del ejercicio se determinen retenciones en exceso por rentas de quinta categoría efectuadas a contribuyentes que no se encuentren obligados a presentar declaración, serán de aplicación las disposiciones que la SUNAT establezca para tal efecto.

Al respecto, el inciso b) del artículo 2° de la Resolución de Superintendencia N.° 036-98/SUNAT establece que dicha norma es de aplicación a aquellos contribuyentes que hubieran percibido exclusivamente rentas de quinta categoría durante un ejercicio gravable, siempre que con posterioridad al cierre del ejercicio se hubiera determinado que los montos retenidos por el agente de retención resultan superiores al impuesto que en definitiva le corresponda pagar al contribuyente.

Sobre el particular, el inciso b) del artículo 3° de la Resolución en mención dispone que tratándose del supuesto contemplado en el inciso b) del artículo 2° anteriormente glosado, el contribuyente que dentro del plazo establecido para el pago de regularización del IR del ejercicio correspondiente, se encuentra percibiendo rentas de quinta categoría, deberá observar lo siguiente (VER GRÁFICO 6):

- ¿CUÁL ES LA OBLIGACIÓN DE RETENER EN LAS RENTAS DE NO DOCMICILIADOS?

El primer párrafo del artículo 76 de la LIR establece que las personas o entidades que paguen o acrediten a beneficiarios no domiciliados rentas de fuente peruana de cualquier naturaleza, deberán retener y abonar al fisco con carácter de definitivo dentro de los plazos previstos por el Código Tributario para las obligaciones de periodicidad mensual, los impuestos a que se refieren los artículos 54 y 56 de esta Ley según sea el caso.

En el caso de Personas naturales sería lo siguiente:

| TIPO DE RENTA | TASA |

| Dividendos y otras formas de distribución de utilidades, salvo aquellas señaladas en el inciso f) del artículo 10° de la Ley. | 2015-2016: 6,8%

2017-2018: 8,0% 2019 en adelante: 9,3%

|

| Rentas provenientes de enajenación de inmuebles. | 30% |

| Los intereses, cuando los pague o acredite un generador de rentas de tercera categoría que se encuentre domiciliado en el país.

Dicha tasa será aplicable siempre que entre las partes no exista vinculación o cuando los intereses no deriven de operaciones realizadas desde o a través de países o territorios de baja o nula imposición, en cuyo caso se aplicará la tasa de 30%

|

4.99% |

| Ganancias de capital provenientes de la enajenación de valores mobiliarios realizada fuera del país. | 30% |

| Otras rentas provenientes del capital. | 5% |

| Rentas por actividades comprendidas en el artículo 28° de la Ley. | 30% |

| Rentas de trabajo. | 30% |

| Rentas por regalías. | 30% |

| Rentas de artistas intérpretes y ejecutantes por espectáculos en vivo, realizados en el país. | 15% |

| Otras rentas distintas a las señaladas en los incisos anteriores. | 30% |

Los contribuyentes no domiciliados en el país[6] que obtengan rentas de fuente peruana[7] sobre las cuales no se hubiera realizado la retención del IR, deberán efectuar la declaración y el pago del IR no retenido en las sucursales o agencias bancarias autorizadas, mediante el Formulario Nº 1073 – Boleta de Pago – Otros, consignando para dichos efectos el código de tributo 3061 ―Renta No domiciliados – Cuenta Propia‖ y el periodo correspondiente al mes en que procedía la retención.

En el caso de las personas no domiciliados que cedan de manera gratuita o a precio no determinado la ocupación de algún(os) de su(s) predio(s) ubicado(s) en el país, la generación de su renta ficta se producirá el 31 de diciembre del Ejercicio Gravable en que se haya efectuado dicha cesión.

En este caso no deberán presentar declaración jurada anual, pero si deberán regularizar el pago de su impuesto directamente a través del Formulario Nº 1073 – Boleta de Pago – Otros, colocando su documento de identidad y consignando el código de tributo 3061, teniendo de plazo los tres primeros meses del año 2017.

Téngase en cuenta que estas tasas no siempre serán de aplicación a los no domiciliados, ya que Perú tiene convenios firmados para evitar la doble imposición tributaria con los países de México, Portugal, República de Corea, la confederación Suiza Chile, Brasil, Canadá y la Comunidad Andina de Naciones (Ecuador, Bolivia y Colombia).

En cuanto a la definición de sueldos, salarios y otras remuneraciones similares habrá que estarse a lo que disponga la Ley del Estado que aplica el Convenio. Los principales problemas se plantean con las compensaciones o indemnizaciones concedidas a la finalización de la relación laboral, en las que deberá atenderse a la causa del pago. Si se conceden por el periodo de inactividad relacionado con el cambio de puesto de trabajo o cambio de empleo tendrán naturaleza de rentas procedentes de servicios personales independientes. Si, por el contrario, se trata de indemnizaciones que cumplen una finalidad de previsión social se asimilarán a las pensiones.

Por otra parte, es un requisito en cuanto al trabajador dependiente que, el perceptor permanezca en el Estado donde desempeña su labor menos de 183 días, en conjunto, en cualquier período de doce meses que comience o termine en el año fiscal considerado. Aquí se suscita una diferencia, y es que existen Estados en los que el año fiscal no coincide con el año natural[8], a diferencia de lo que ocurre en Perú. Ante ello, para evitar estas posibles diferencias en la determinación del año fiscal, los CDIs acuden al año civil o natural como punto de referencia para el cómputo de esos 183 días y en otros casos los 183 días se sitúan en el marco de doce meses consecutivos, mientras que en otros se habla simplemente de doce meses. Como se muestra a continuación:

| DIFERENCIA | PORTUGAL | COREA | MEXICO | SUIZA |

| El perceptor permanece en el otro Estado durante un período o períodos cuya duración no exceda, en conjunto de 183 días en cualquier período de doce meses que comience o termine en el año fiscal considerado. | El perceptor permanece en el otro Estado durante un período o períodos que no excedan en conjunto 183 días dentro de un período cualquiera de 12 meses. | El perceptor permanece en el otro Estado durante un período o períodos que no excedan en conjunto 183 días en cualquier período de doce meses. | El perceptor permanece en el otro Estado durante un período o períodos que no excedan en conjunto 183 días en el año fiscal correspondiente.

|

[1] Abogado por la Universidad San Martín de Porres. Master en Asesoría Jurídica de Empresas por la Universidad Carlos III de Madrid. Expositor de temas de Derecho Tributario en diversas entidades de prestigio. Ex funcionario de la Sunat. Ex asesor tributario del staff de Contadores y Empresas. Ex Catedrático del curso Derecho Tributario y Empresarial en la Universidad Nacional José Faustino Sánchez Carrión de Huacho. Ex Abogado Tributario II en el Ministerio de Economía y Finanzas. Socio del Estudio Fernández (www.estudiofernandez.pe). Correo electrónico: arturo.fernandez@estudiofernandez.pe

[2] Como se aprecia de las normas glosadas, el agente de retención es considerado deudor tributario en calidad de responsable por la obligación que se le atribuya, para lo cual debe ser designado por ley o por decreto supremo en razón a su posición con la finalidad de retener el tributo y entregarlo al acreedor tributario, siendo el único responsable ante la Administración Tributaria luego de efectuada la retención.

[3] Los contribuyentes tienen derecho a solicitar esta suspensión si proyectan en el año no superar los ingresos por S/ 34,560. Este importe es válido para el ejercicio 2016 y se incluyen en su cómputo los ingresos por rentas de quinta categoría en caso ello ocurra. La solicitud puede ser presentada desde el 1 de enero de cada año y la suspensión tiene vigencia desde el día calendario siguiente del otorgamiento de la constancia de aprobación hasta el 31 de diciembre de cada ejercicio.

[4] Así se podrá ver en: www.sunat.gob.pe/legislacion/oficios/2015/informe-oficios/i115-2015.pdf.

[5] Los contribuyentes que obtengan rentas de ambas categorías sólo podrán deducir el monto fijo por una vez.

[6] La condición de no domiciliado se obtiene a partir de lo indicado en el artículo 7º de la Ley y artículo 4º del Reglamento.

[7] La consideración de renta de fuente peruana se encuentra establecida en los artículos 9º y 10º de la Ley y en el artículo 4-Aº del Reglamento.

[8] Existe un método de los días de presencia física, en el mismo que se incluyen en el cálculo los siguientes días: parte del día, día de llegada, día de partida y los demás días pasados en el territorio del país de la actividad, incluyendo los sábados, domingos, fiestas nacionales, vacaciones tomadas antes, durante o después de la actividad; interrupciones de corta duración (periodos de formación, huelgas, cierre, demoras en la recepción de suministros); bajas por enfermedad (salvo que impidan la marcha de la persona física y siempre que esta tuviera de no ser así́ derecho a la exención) y por causa de muerte o enfermedad en el entorno familiar. Sin embargo, los días pasados en tránsito en el Estado de la actividad en el curso de un viaje entre dos puntos exteriores a ese Estado deben excluirse del cómputo. De lo anterior se sigue que los días completos pasados fuera del Estado de la actividad, ya sea por vacaciones, viajes de trabajo o por cualquier otra causa, no deberán tomarse en consideración.

Deja un comentario