Mediante Ley N° 30506, ley que delga en el Poder Ejecutivo la facultad de legislar. Con voto aprobatorio del consejo de ministros se aprobó el decreto legislativo que crea el régimen MYPE tributario del impuesto a la renta.

OBJETO:

Articulo 1°

Establecer el Régimen MYPE Tributario –RMT que comprende a los contribuyentes a los que se refiere el artículo 14°[1] de la Ley del Impuesto a la Renta. Siempre que sus ingresos netos no superen las 1700 UIT en el ejercicio gravable.

SUJETOS NO COMPRENDIDOS

Artículo 3.- Sujetos no comprendidos

No están comprendidos en el RMT los que incurran en cualquiera de los siguientes supuestos:

- Tengan vinculación, directa o indirectamente, en función del capital con otras personas naturales o jurídicas; y, cuyos ingresos netos anuales en conjunto superen el límite establecido en el artículo 1.

Para los efectos del presente inciso, el reglamento del presente decreto legislativo señalará los supuestos en que se configura esta vinculación.

- Sean sucursales, agencias o cualquier otro establecimiento permanente en el país de empresas unipersonales, sociedades y entidades de cualquier naturaleza constituidas en el exterior. Hayan obtenido en el ejercicio gravable anterior ingresos netos anuales superiores a 1700 UIT.

- En el caso que los sujetos se hubieran encontrado en más de un régimen tributario respecto de las rentas de tercera categoría, deberán sumar todos los ingresos, de acuerdo al siguiente detalle, de corresponder:

- Del Régimen General y del RMT se considera el ingreso neto anual;

- Del Régimen Especial deberán sumarse todos los ingresos netos mensuales según sus declaraciones juradas mensuales a que hace referencia el inciso a) del artículo 118° de la Ley del Impuesto a la Renta;

- Del Nuevo RUS deberán sumar el total de ingresos brutos declarados en cada mes.

DETERMINACIÓN DEL IMPUESTO A LA RENTA EN EL RMT

Artículo 4.- Determinación del impuesto a la renta en el RMT

4.1 Los sujetos del RMT determinarán la renta neta de acuerdo a las disposiciones del Régimen General contenidas en la Ley del Impuesto a la Renta y sus normas reglamentarias.[2]

4.2 El reglamento del presente decreto legislativo podrá disponer la no exigencia de los requisitos formales y documentación sustentatoria establecidos en la normativa que regula el Régimen General del Impuesto a la Renta para la deducción de gastos a que se refiere el artículo 37°[3] de la Ley del Impuesto a la Renta, o establecer otros requisitos que los sustituyan.

TASA DE IMPUESTO

Artículo 5

El impuesto a la renta a cargo de los sujetos del RMT se determinará aplicando a la renta neta anual determinada de acuerdo a lo que señale la Ley del Impuesto a la Renta, la escala progresiva acumulativa de acuerdo al siguiente detalle:

| RENTA NETA ANUAL | TASAS |

| Hasta 15 UIT | 10% |

| Más de 15 UIT | 29,50% |

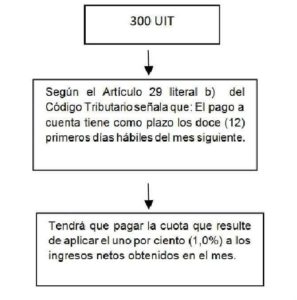

PAGOS A CUENTA

Artículo 6

6.1 Los sujetos del RMT cuyos ingresos netos anuales del ejercicio no superen las 300 UIT declararán y abonarán con carácter de pago a cuenta del impuesto a la renta que en definitiva les corresponda por el ejercicio gravable, dentro de los plazos previstos por el Código Tributario, la cuota que resulte de aplicar el uno por ciento (1,0%) a los ingresos netos obtenidos en el mes.

Estos sujetos podrán suspender sus pagos a cuenta conforme a lo que disponga el reglamento del presente decreto legislativo.

Estos sujetos podrán suspender sus pagos a cuenta y/o modificar su coeficiente conforme a lo que establece el artículo 85°[4] de la Ley del Impuesto a la Renta.

6.2 Los sujetos del RMT que en cualquier mes del ejercicio gravable superen el límite a que se refiere el numeral anterior, declararán y abonarán con carácter de pago a cuenta del impuesto a la renta conforme a lo previsto en el artículo 85° de la Ley del Impuesto a la Renta y normas reglamentarias

6.3 La determinación y pago a cuenta mensual tiene carácter de declaración jurada.

ACOGIMIENTO AL RÉGIMEN MYPE TRIBUTARIO

Artículo 7

Los sujetos que inicien actividades en el transcurso del ejercicio gravable podrán acogerse al RMT, en tanto no se hayan acogido al Régimen Especial o al Nuevo RUS o afectado al Régimen General y siempre que no se encuentren en algunos de los supuestos señalados en los incisos a) y b) del artículo 3.

El acogimiento al RMT se realizará únicamente con ocasión de la declaración jurada mensual que corresponde al mes de inicio de actividades declarado en el RUC, siempre que se efectúe dentro de la fecha de vencimiento.

CAMBIO DE RÉGIMEN

Artículo 8

8.1 Los contribuyentes del Régimen General se afectarán al RMT, con la declaración correspondiente al mes de enero del ejercicio gravable siguiente a aquel en el que no incurrieron en los supuestos señalados en el artículo 3.

Los sujetos del RMT ingresarán al Régimen General en cualquier mes del ejercicio gravable, de acuerdo a lo que establece el artículo 9.

8.2 Los contribuyentes del Régimen Especial se acogerán al RMT o los sujetos del RMT al Régimen Especial de acuerdo con las disposiciones contenidas en el artículo 121°[5] de la Ley del Impuesto a la Renta.

8.3 Los contribuyentes del Nuevo RUS se acogerán al RMT, o los contribuyentes del RMT al Nuevo RUS de acuerdo con las disposiciones de la Ley del Nuevo RUS.

OBLIGACIÓN DE INGRESAR AL RÉMIGEN GENERAL

Artículo 9

9.1 Los sujetos del RMT que en cualquier mes del ejercicio gravable, superen el límite establecido en el artículo 1 o incurran en algunos de los supuestos señalados en los incisos a) y b) del artículo 3, determinarán el impuesto a la renta conforme al Régimen General por todo el ejercicio gravable.

9.2 Los pagos a cuenta realizados, conforme a lo señalado en el artículo 6, seguirán manteniendo su condición de pago a cuenta del impuesto a la renta. A partir del mes en que se supere el límite previsto en el artículo 1 o incurra en algunos de los supuestos señalados en los incisos a) y b) del artículo 3 o, resulte aplicable lo previsto en el primer párrafo del numeral 6.2 del artículo 6, los pagos a cuenta se determinarán conforme al artículo 85° de la Ley del Impuesto a la Renta y normas reglamentarias.

INCLUSIÓN DE OFICIO AL RÉGIMEN MYPE TRIBUTARIO POR PARTE DE LA SUNAT

Artículo 10

Si la SUNAT detecta a sujetos que realizan actividades generadoras de obligaciones tributarias y que no se encuentren inscritos en el RUC, o que estando inscritos no se encuentren afectos a rentas de tercera categoría debiéndolo estar, o que registren baja de inscripción en dicho registro, procederá de oficio a inscribirlos al RUC o a reactivar el número de registro, según corresponda, y acogerlos en el RMT siempre que:

(i) No corresponda su inclusión al Nuevo RUS, conforme el artículo 6°-A[6] de la Ley del Nuevo RUS; y,

(ii) Se determine que los sujetos no incurren en algunos de los supuestos señalados en los incisos a) y b) del artículo 3; y,

(iii) No superen el límite establecido en el artículo 1.

La inclusión operará a partir de la fecha de generación de los hechos imponibles determinados por la SUNAT, la que podrá ser incluso anterior a la fecha de la detección, inscripción o reactivación de oficio.

En caso no corresponda su inclusión al RMT, la SUNAT deberá afectarlos al Régimen General.

LIBROS Y REGISTROS CONTABLES

Artículo 11

Los sujetos del RMT deberán llevar los siguientes libros y registros contables:

a) Con ingresos netos anuales hasta 300 UIT: Registro de Ventas, Registro de Compras y Libro Diario de Formato Simplificado.

b) Con ingresos netos anuales superiores a 300 UIT están obligados a llevar los libros conforme a lo dispuesto en el segundo párrafo del artículo 65°[7] de la Ley del Impuesto a la Renta.

AFECTACIÓN AL IMPUESTO TEMPORAL A LOS ACTIVOS NETOS

Artículo 12

Los sujetos del RMT cuyos activos netos al 31 de diciembre del ejercicio gravable anterior superen el S/ 1 000 000,00 (un millón y 00/100 soles), se encuentran afectos al Impuesto Temporal a los Activos Netos a que se refiere la Ley N° 28424 y normas modificatorias.

PRESUNCIONES APLICABLES

Artículo 13

Los sujetos que se acojan al RMT se sujetarán a las presunciones establecidas en el Código Tributario y en la Ley del Impuesto a la Renta, que les resulten aplicables.

CONCLUSIÓN:

- Sobre la base de la UIT del año actual, de 3950 soles, se calcula que solo podrán acogerse a este régimen las MYPE cuyos ingresos totales no sumen más 6 millones 715 mil al año en un ejercicio gravable.

- El Impuesto a la Renta, para quienes se acojan a este régimen, se calculará de acuerdo a una escala basada en la renta anual determinada por la Ley del Impuesto a la Renta. De este modo, si la renta neta anual es de hasta 15 UIT, la tasa a aplicar será del 10%, y del 29,50% en los casos de que supere las 15 UIT.

- Asimismo, se precisa que las empresas acogidas a este régimen cuyos ingresos anuales netos no superen las 300 UIT en un año pagarán lo equivalente al 1% de los ingresos netos obtenidos en el mes, como pago a cuenta del Impuesto a la Renta que les corresponda en el año.Los mismos contribuyentes podrán suspender sus pagos a cuenta según lo establezca el reglamento del decreto legislativo.

- También se establece que quienes empiecen sus actividades en el transcurso del ejercicio gravable podrán acogerse al nuevo régimen ,si no se han acogido al Régimen Especial o al Nuevo RUS o se encuentren incluidos en el Régimen General.

- Además, quienes cumplan los requisitos y deseen acogerse al nuevo régimen, podrán hacerlo en la declaración jurada mensual que corresponde al mes de inicio de actividades declarado en el RUC, si lo hacen dentro de la fecha de vencimiento.

[1] Artículo 14º.- Son contribuyentes del impuesto las personas naturales, las sucesiones indivisas, las asociaciones de hecho de profesionales y similares y las personas jurídicas. También se considerarán contribuyentes a las sociedades conyugales que ejercieran la opción prevista en el Artículo 16º de esta Ley.

Para los efectos de esta Ley, se considerarán personas jurídicas, a las siguientes:

- Las sociedades anónimas, en comandita, colectivas, civiles, comerciales de responsabilidad limitada, constituidas en el país.

- Las cooperativas, incluidas las agrarias de producción.

- Las empresas de propiedad social.

- Las empresas de propiedad parcial o total del Estado.

- Las asociaciones, comunidades laborales incluidas las de compensación minera y las fundaciones no consideradas en el Artículo 18º.

- Las empresas unipersonales, las sociedades y las entidades de cualquier naturaleza, constituidas en el exterior, que en cualquier forma perciban renta de fuente peruana.

- Las empresas individuales de responsabilidad limitada, constituidas en el país.

- Las sucursales, agencias o cualquier otro establecimiento permanente en el país de empresas unipersonales, sociedades y entidades de cualquier naturaleza constituidas en el exterior.

- Las sociedades agrícolas de interés social.

[2] DEL RÉGIMEN PARA DETERMINAR LA RENTA – Artículo 60º.- Para los efectos de la liquidación del impuesto, las rentas en especie se computarán al valor de mercado de las especies en la fecha en que fueron percibidas.

[3] Artículo 37º.- A fin de establecer la renta neta de tercera categoría se deducirá de la renta bruta los gastos necesarios para producirla y mantener su fuente, así como los vinculados con la generación de ganancias de capital, en tanto la deducción no esté expresamente prohibida por esta ley, en consecuencia son deducibles: Los tributos que recaen sobre bienes o actividades productoras de rentas gravadas.

- Los tributos que recaen sobre bienes o actividades productoras de rentas gravadas.

- Las primas de seguro que cubran los riesgos en caso de accidente de trabajo de su personal y lucro cesante.

- Las pérdidas extraordinarias sufridas por caso fortuito o fuerza mayor.

- Los gatos de cobranza de rentas gravadas.

- Las depreciaciones por degaste u obsolescina de los bienes de activo fijo.

[4] Artículo 85º.- Los contribuyentes que obtengan rentas de tercera categoría abonarán con carácter de pago a cuenta del Impuesto a la Renta que en definitiva les corresponda por el ejercicio gravable, dentro de los plazos previstos por el Código Tributario, cuotas mensuales que determinarán con arreglo a alguno de los siguientes sistemas:

- a) Fijando la cuota sobre la base de aplicar a los ingresos netos obtenidos en el mes, el coeficiente resultante de dividir el monto del impuesto calculado correspondiente al ejercicio gravable anterior entre el total de los ingresos netos del mismo ejercicio. Los pagos a cuenta por los períodos de enero y febrero se fijarán utilizando el coeficiente determinado en base al impuesto calculado e ingresos netos correspondientes al ejercicio precedente al anterior. En este caso, de no existir impuesto calculado en el ejercicio precedente al anterior se aplicará el método previsto en el inciso b) de este artículo. En base a los resultados que arroje el balance del primer semestre del ejercicio gravable, los contribuyentes podrán modificar el coeficiente a que se refiere el primer párrafo de este inciso. Dicho coeficiente será de aplicación para la determinación de los futuros pagos a cuenta.

- b) Aquéllos que inicien sus actividades en el ejercicio efectuarán sus pagos a cuenta fijando la cuota en el dos por ciento (2%) de los ingresos netos obtenidos en el mismo mes. También deberán acogerse a este sistema quienes no hubieran obtenido renta imponible en el ejercicio anterior.

[5] Artículo 121º.- Cambio de Régimen Los contribuyentes acogidos al Régimen Especial podrán ingresar al Régimen General en cualquier mes del ejercicio gravable, mediante la presentación de la declaración jurada que corresponda al Régimen General.Los contribuyentes del Régimen General podrán optar por acogerse al Régimen Especial en cualquier mes del año y sólo una vez en el ejercicio gravable. Ello, sin perjuicio del cumplimiento de sus obligaciones tributarias generadas mientras estuvieron incluidos en el Régimen General.

[6] Artículo 6°.- Acogimiento

6.1 El acogimiento al presente régimen se efectuará de acuerdo a lo siguiente:

- a) Tratándose de contribuyentes que inicien actividades en el transcurso del ejercicio:El contribuyente podrá acogerse únicamente al momento de inscribirse en el Registro Único de Contribuyentes.

[7] Artículo 65º.- Los perceptores de rentas de tercera categoría cuyos ingresos brutos anuales no superen las 150 UIT deberán llevar como mínimo un Registro de Ventas, un Registro de Compras y Libro Diario de Formato Simplificado, de acuerdo con las normas sobre la materia.

Deja un comentario