[Visto: 3041 veces]

Idea general:

Los lectores deben tener en claro qué aspectos deben tener en cuenta para evaluar el flujo de caja de un determinado proyecto, a partir de:

- La importancia de la evaluación de proyectos para la toma de decisiones

- Componentes del flujo de caja

- Interpretación de los resultados

¿Cuántas veces nos ha pasado que pequeños errores en el flujo de caja nos ha costado el puntaje perfecto que merecíamos después de tantas amanecidas, o perdimos los puntos que nos faltaba para pasar el curso?

¿Te ha pasado o sueles tener dudas cuando te mencionan al Flujo de caja directo o indirecto? o ¿quizá el Flujo de caja era operativo, económico o financiero? Si te has sentido identificado con algunas de estas dudas, estos tips definitivamente son para tí.

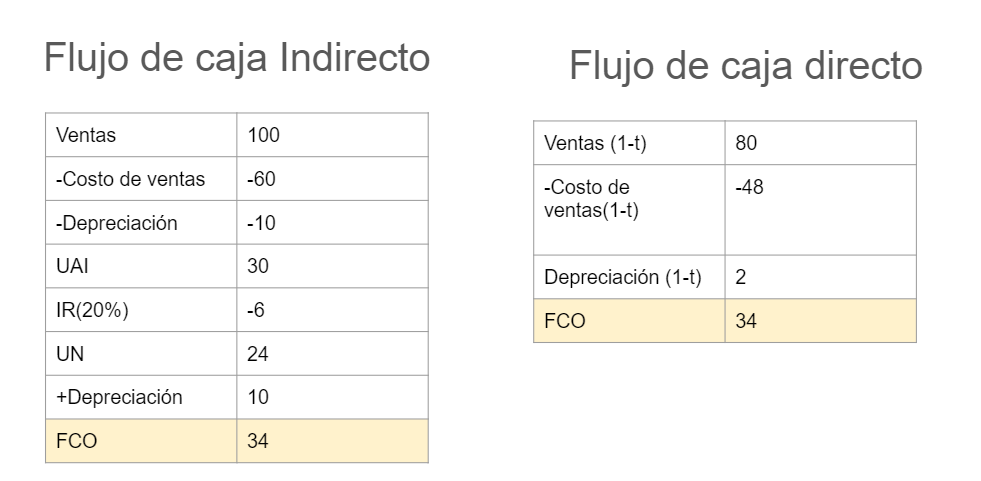

Antes que nada recuerda que existen dos formas de evaluar el flujo de caja de un proyecto:

- Indirecto: tiene la estructura del Estado de Resultados ya que considera los gastos desembolsables y no desembolsables

- Directo: sólo considera gastos e ingresos desembolsables

¡Recuerda que ambos métodos son sólo formas para representar el FC, pero ambos tienen los mismos resultados!

EMPEZAMOS:

Timeline para la evaluación del flujo de caja

1)Entiende el proyecto y su propósito

Antes de fijarte en los número debes tener claro el objetivo de la evaluación del proyecto, ya que depende a ello se determinarán los componentes de flujo de caja

2) Identifica los componentes del Flujo de Caja durante la lectura

Trata de identificar los componentes durante la lectura del caso para que no se te pase ningún dato y puedas desarrollar el WACC y horizonte temporal, ingresos y egresos , inversiones en activos y capital de trabajo

3) Puedes empezar con identificar el WACC y el horizonte temporal de evaluación del proyecto

¡No olvides que la tasa impositiva incluye el IR y PL!

- HORIZONTE TEMPORAL: si no te dan plazo del proyecto, usa el tiempo de vida del activo más importante, este debe coincidir o ser razonable con el plazo de financiamiento de ser el caso. Si el proyecto es para una licitación , este define el plazo.

4) Empieza a desarrollar los componentes del FC con las Inversiones

Un proyecto puede invertir en 4 conceptos, en este punto te recomendamos empezar por los activos fijo, intangibles y gastos pre-operativos… dejemos al Capital de trabajo por un momento

¿Qué datos debo incluir para el flujo de caja?

- En las inversiones en activos e intangibles ten en cuenta, la depreciación, amortización y valor de recuperación

- Ten cuidado con los gastos pre-operativos ya que son gastos incurridos antes del desarrollo del proyecto e impactarán al flujo de distinta manera:

Empresa nueva: no se puede devengar el gasto en el año cero, por lo que la inversión se amortiza en el menor tiempo permitido legalmente, el cual suele darse en el primer año del proyecto; no obstante existen casos en los que los gastos se amortizan durante toda la vida del proyecto .¡Ten cuidado!

Empresa en marcha: Existen gastos tributarios a años anteriores por lo que genera un escudo fiscal en el año 0

5) Calcula cuidadosamente los ingresos y egresos que generan el proyecto

Si bien muchos proyectos tienen por objetivo generar ventas, ¡ cuidado! , algunos buscan ganar eficiencias en costos.

Busca desagregar los conceptos en sus componentes principales, cantidad (Q) y precio (P), ten cuidado con aspectos como la canibalización, las unidades sobre las cuales se aplica los costos de ventas, variables, fijos.

¡Recuerda que depende a la industria de la empresa la determinación de Costos de Ventas !

Por ejemplo: Una empresa comercial tiene costos de venta justificados en su mercadería o inventario; mientras que en una empresa industrial el costo de ventas está compuesto por CIF+MOD+MD

6) En este punto ya puedes desarrollar con tranquilidad el Capital de trabajo

Recuerda que Flujo de CTO es distinto a la Variación de CTO, este último es el que se considera en el FC.

¡Presta mucho atención la base sobre la cual se determina cada componente del CTO!

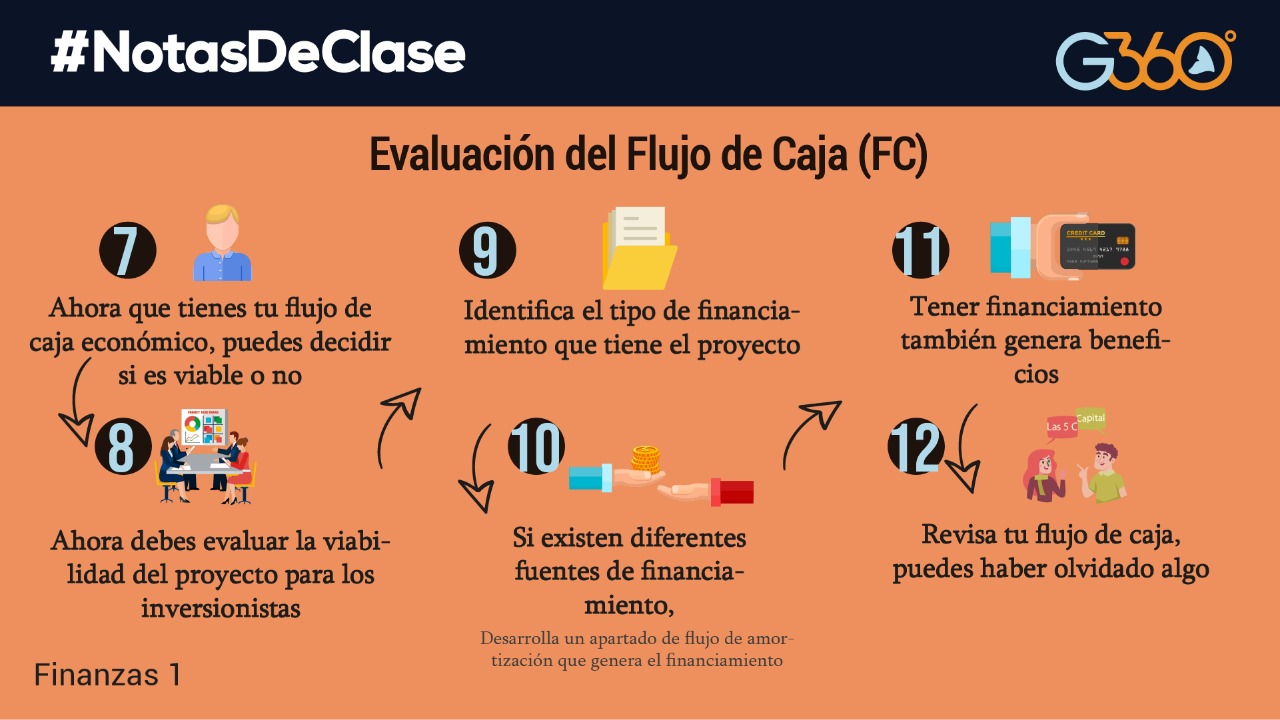

7) Con todo esto listo ya tienes tu flujo de caja económico y puedes decidir si el proyecto es viable o no en el aspecto económico

En este punto puede tomar decisiones con los 4 criterios de inversión que conocemos: VAN, TIR, IR, PRD

8) Pero aún no has terminado, debes evaluar la viabilidad del proyecto para los inversionistas

¡Alto! Si no hay financiamiento externo, el resultado del FCE es el mismo para los inversionistas

9) Identifica el tipo de financiamiento que tiene el proyecto

Identifica si el proyecto utiliza fuentes de financiamiento externo (Préstamos bancarios, Bonos, etc) o financiamiento propio (capitalización de utilidades)

10) Si existen diferentes fuentes de financiamiento desarrolla un apartado del flujo de amortización e intereses que genera el financiamiento, para tener los cálculos exactos.

11) No te olvides que tener financiamiento también genera beneficios:

Al igual que la depreciación y amortización, los gastos por intereses de financiamiento generan un beneficio de Escudo Fiscal.

Por ejemplo:

Gasto por intereses ( 100)

Tasa impositiva combinada (30%)

Beneficio por Escudo fiscal (30)

12) Revisa tu Flujo de caja , puedes haber olvidado algo

Haz una revisión rápida, desde el objetivo del proyecto, los costos que consideraste relevantes, y tus cálculos.

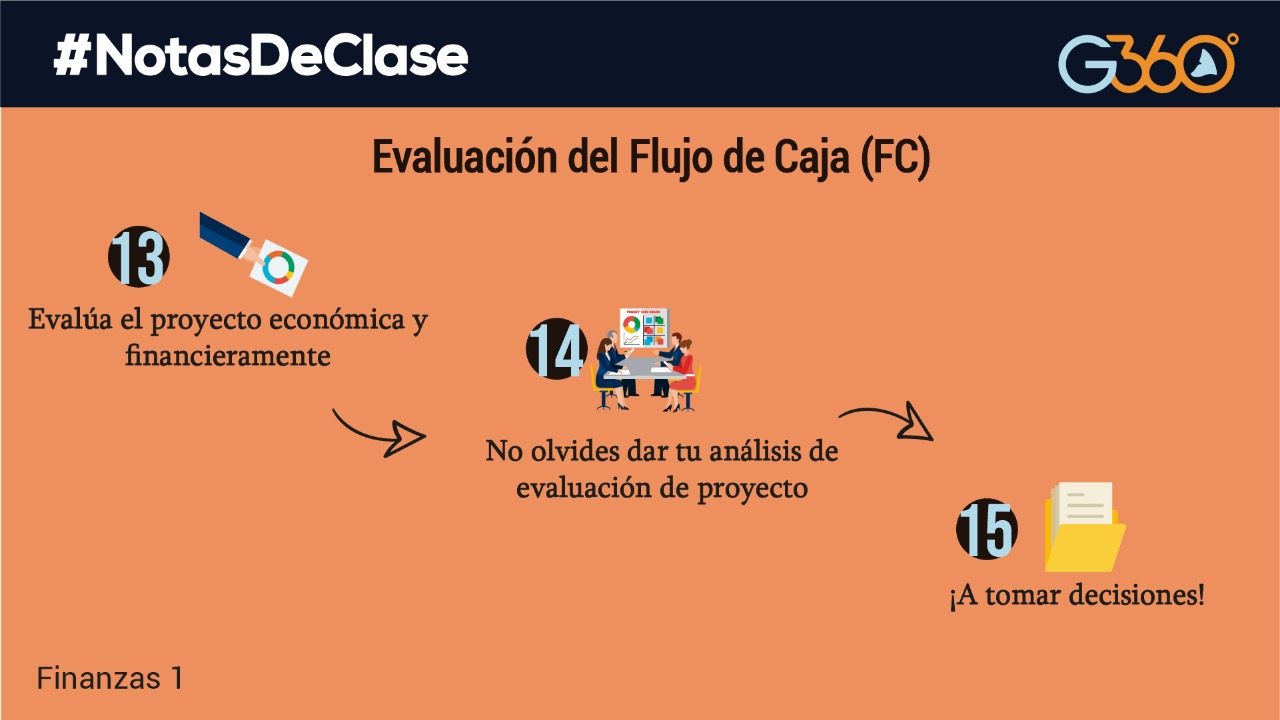

13) Evalúa el proyecto desde la perspectiva financiera

Para evaluar el proyecto con el flujo de caja financiero, debes considerar como tasa de descuento al “Ke”, ya que hemos quitado la deuda en el FC y usar nuevamente los 4 criterios de evaluación.

14) ¡No olvides dar tu análisis de evaluación del proyecto!

Un proyecto puede ser viable económicamente, pero no serlo para los inversionistas, para dar un buen análisis ten en cuenta si no hay cláusulas para la viabilidad del proyecto como años de recuperación que pide el inversionista, tiempo de licitación, tasa mínima de retorno, etc).

Tip: Si un proyecto es viable económicamente y no lo es en el aspecto financiero; significa que la estructuración de la deuda no es la más óptima o debe buscarse otras fuentes de financiamiento

Éxitos en los exámenes y recuerda que :

“Evaluar un proyecto no implica buscar hacerlo viable, sino explorar todas las posibilidades en que deje de serlo”

Elaborado por:

Fanny Pérez – Egresada de Gestión y Alta Dirección