I. INTRODUCCION

1. Tema

En nuestro país toda persona que preste servicios bajo un régimen de dependencia laboral en el sector privado o público, y que forme parte de la población económicamente activa, elige a que Sistema Peruano de Pensiones desea afiliarse, es decir si desea pertenecer al Sistema Nacional de Pensiones (SNP), el cual es administrado por la ONP u opta afiliarse a una AFP dentro del Sistema Privado de Pensiones (SPP). Ambos sistemas son completamente distintos y cada uno de ellos tiene ciertas particularidades, por lo tanto es imprescindible evaluar, a conciencia, que decisión tomar, debido a que de ello dependerá que en el futuro se pueda acceder a una pensión de jubilación digna y lo suficientemente onerosa.

En nuestro país, las personas de la tercera edad llegado el momento de jubilarse esperan recibir una pensión lo suficientemente atractiva que por lo menos les permita cubrir sus costos fijos, lo cual lamentablemente sólo es una ilusión, puesto que gran parte de la población termina recibiendo un importe que muchas veces ni siquiera supera el sueldo mínimo vital.

En el contexto antes indicado ha entrado en vigencia la Ley N° 30741, ‘‘Ley que Regula la Hipoteca Inversa’’, la misma que ya se encuentra reglamentada; esta regulación tiene como finalidad permitir que las personas puedan complementar sus ingresos económicos mediante el otorgamiento de una garantía hipotecaria, con la salvedad de que el pago será exigible luego del fallecimiento del titular del crédito.

2. Problema de investigación

En nuestro país las personas de la tercera edad, en su gran mayoría, no gozan de una pensión de jubilación lo suficientemente digna para cubrir sus principales necesidades, por lo que al respecto el Estado Peruano ha implementado un nuevo producto financiero al cual le ha denominado Hipoteca Inversa, esto con la finalidad de que los actuales pensionistas, tanto de las AFP u ONP, y personas de la tercera edad puedan tener una fuente de ingreso adicional a la que actualmente vienen percibiendo.

3. Justificación

Las personas de la tercera edad tienen derecho a percibir una pensión digna que les permita subsistir y cubrir sus necesidades, pero hay situaciones en las que no cumplen con los requisitos para acceder a una pensión, o teniendo una, esta es insuficiente, por ello es que el Estado Peruano a falta de recursos propios ha optado por promulgar una normativa que regula a la hipoteca inversa como mecanismo complementario para proveer de mayores fuentes de ingresos a estas personas quienes al año 2017, conformaban el 11.9% del total de la población del país, lo cual asciende a 31’237,385 habitantes.

4. Hipótesis

La deficiente regulación, parcialidad a favor de las entidades autorizadas y vacíos e imprecisiones que ha dejado la Ley 30741 y su reglamento aprobado mediante Decreto Supremo N° 202-2018-EF, harían inviable le implementación de los productos relacionados a la hipoteca inversa.

5. Objetivos

Demostrar que la implementación de este producto financiero es ideal para las personas de la tercera edad, ya que podrán utilizarlo para complementar sus ingresos, pero su deficiente regulación, parcialidad a favor de las entidades autorizadas y vacíos e imprecisiones que ha dejado, posiblemente lo hagan inviable.

II. ESTADO DEL ARTE

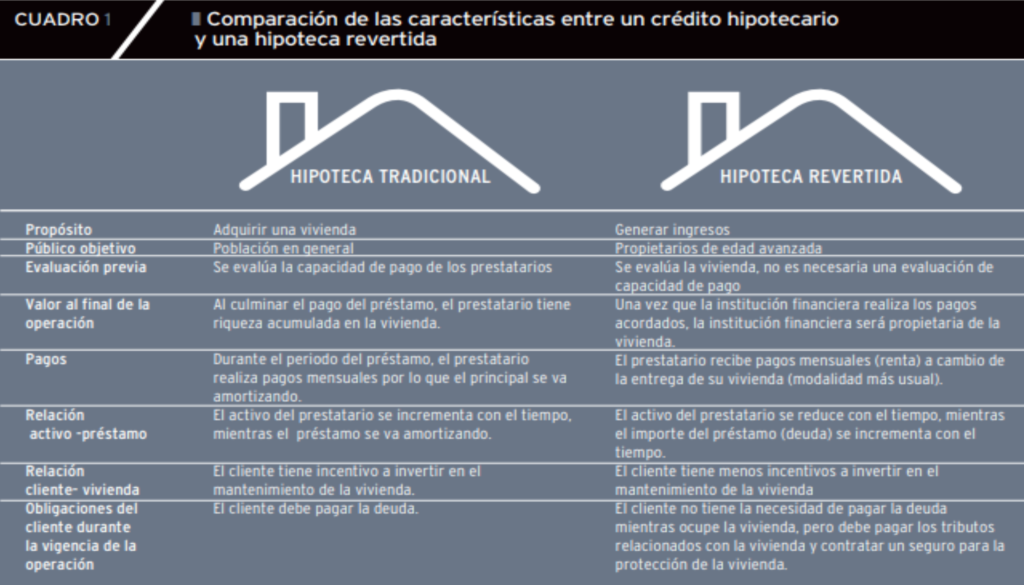

En el mes de marzo del presente año se publicó la Ley N° 30741, y posteriormente en el mes de setiembre fue reglamentada mediante el Decreto Supremo N° 202-2018-EF, esta normativa crea un nuevo producto financiero denominado Hipoteca Inversa (en adelante HI), también conocida como hipoteca revertida, la misma que tiene características muy distintas a la hipoteca tradicional, debido a que en este nuevo producto el factor principal que determinará la viabilidad del crédito y es el valor de la vivienda y la edad de su propietario, a diferencia de la hipoteca tradicional en la cual el factor predominante es la capacidad crediticia. A este producto se denomina HI debido a que en una hipoteca tradicional el acreedor hipotecario realiza un desembolso de dinero en una sola armada y este importe es cancelado de acuerdo a un cronograma de pagos, por tanto la deuda conforme se realicen los pago irá disminuyendo y el patrimonio del titular irá aumentando, mientras que en el caso de la HI sucede todo lo contrario, puesto que el acreedor hipotecario realizará el desembolso del dinero en una o varias armadas y esta deuda será exigible luego del fallecimiento del titular del inmueble y sus beneficiarios en caso hayan sido incluidos en el contrato previa aceptación de la entidad autorizada, ‘‘Es esencialmente un préstamo hipotecario sobre la propiedad de un inmueble, libre de cargas y en el que se garantiza que las cantidades prestadas no se van a cobrar hasta después del fallecimiento del propietario del inmueble’’ (Martinez, 2012, p.5).

Queda claro que la HI es muy distinta a una hipoteca tradicional, debido a que sus características de evaluación, público objetivo y cualidades del producto, entre otras difieren de esta última, tal cual se detalla a continuación:

Fuente: Revista Moneda (BCRP)

Una de las principales condiciones para acceder a este producto es contar con una vivienda, cuyo título de propiedad se encuentre inscrito en la Superintendencia Nacional de Registros Públicos (SUNARP) y que a su vez esté debidamente saneado, es decir que no contenga ninguna carga y/o gravamen que impida que la HI se constituya en primer y preferencial al rango.

Nuestra actual ley de hipoteca inversa, en su artículo 5 señala que las únicas entidades autorizadas a poder ofrecer este producto son las empresas supervisadas por la SBS tales como: bancos, financieras, cajas municipales, cajas rurales, compañías aseguradoras (de riegos generales o de vida), entre otras, así como empresas administradoras hipotecarias, quienes tienen la obligación de asegurarse que se le haya brindado e informado al posible cliente sobre los riesgos y consecuencia económicas de la operación, debido al régimen de transparencia, suministro de información y asesoramiento que la norma a establecido (Artículo 9 de la Ley), siendo lo probable que estos costos se trasladen al cliente.

En tal sentido, las únicas entidades que pueden ofrecer este producto son aquellas que se encuentran supervisadas por la SBS (empresas de operaciones múltiples y empresas de seguros y empresas administradoras hipotecarias), al respecto considero que esto es acertado, ya que este producto requiere exhaustivos mecanismos y garantías de control hacia las entidades acreedoras, dado que es muy probable que las persona que opten por él, estarían entregando a favor del acreedor su único patrimonio.

Un aspecto importantísimo a considerar es que esta norma no ha establecido un límite de edad, por lo tanto cualquier persona que tenga una vivienda bajo las condiciones antes descritas podría solicitar este producto, pero que pasará con los ofertantes del mismo ya que estas entidades buscarán recuperar el monto prestado en el menor tiempo posible, por lo tanto es obvio que impondrán ciertas restricciones a aquellas personas jóvenes que busquen un crédito bajo estas condiciones, ello nos lleva a formularnos la siguiente pregunta ¿Seleccionar a los clientes por motivos de la edad, no significaría realizar un trato discriminatorio?, la respuesta es afirmativa, incluso el Tribunal Constitucional mediante sentencia N° 05157-2015-PA/TC, se ha pronunciado indicando que el denegar un crédito utilizando como único criterio la edad implica un trato discriminatorio que atenta contra los derechos que ampara la propia constitución.

La legislación Española también regula la HI, pero a diferencia de la nuestra si se definió claramente a que público está dirigido dicho producto, ya que la norma establece que sólo puede ser solicitada para las personas mayores de 65 años o que se encuentren en estado de dependencia; para Cabrero, ante una necesidad económica existen diversidad de opciones para percibir ingresos adicionales utilizando como fuente generadora una vivienda, pero para las personas de una edad avanzada o con un discapacidad superior al 33% la IH es la mejor opción, ya que otorga una renta vitalicia diferida (2018, p. 61).

Este producto deja la opción de poder incluir a beneficiarios en caso falleciera el titular del crédito, ante ello nos preguntamos ¿Los ofertantes de este producto aceptarán la inclusión de beneficiarios jóvenes?, la respuesta es a todas luces negativa, y nos remite nuevamente al problema de discriminación ya planteado.

Otro aspecto a considerar es la gran cantidad de viviendas informales que existen en nuestro país, las mismas que principalmente han sido edificadas por personas de escasos recursos y que en la mayoría de los casos no cuentan con un título de propiedad que se haya formalizado e inscrito en el registro de propiedad inmueble de la SUNARP, lo que permite intuir que los propietarios de estas viviendas no podrán verse favorecidos con esta norma, debido a que no cumplen con una de las condiciones principales ‘‘tener un título de propiedad inscrito en SUNARP y que se encuentre debidamente saneado’’.

Este producto genera cargas adicionales al solicitante, ya que los ofertantes le trasladaran ciertos gastos propios de la operación, tales como: costo de las tasaciones, seguro de renta vitalicia (opcional), seguro del inmueble contra todo tipo de daños (obligatorio), el problema de estas exigencias es que van a encarecer el producto y como consecuencia de ello se reducirá el importe que se recibiría como crédito y llegado el momento en que sea exigible el cobro de la deuda esta será mucho mayor, lo que dificultaría poder honrarla.

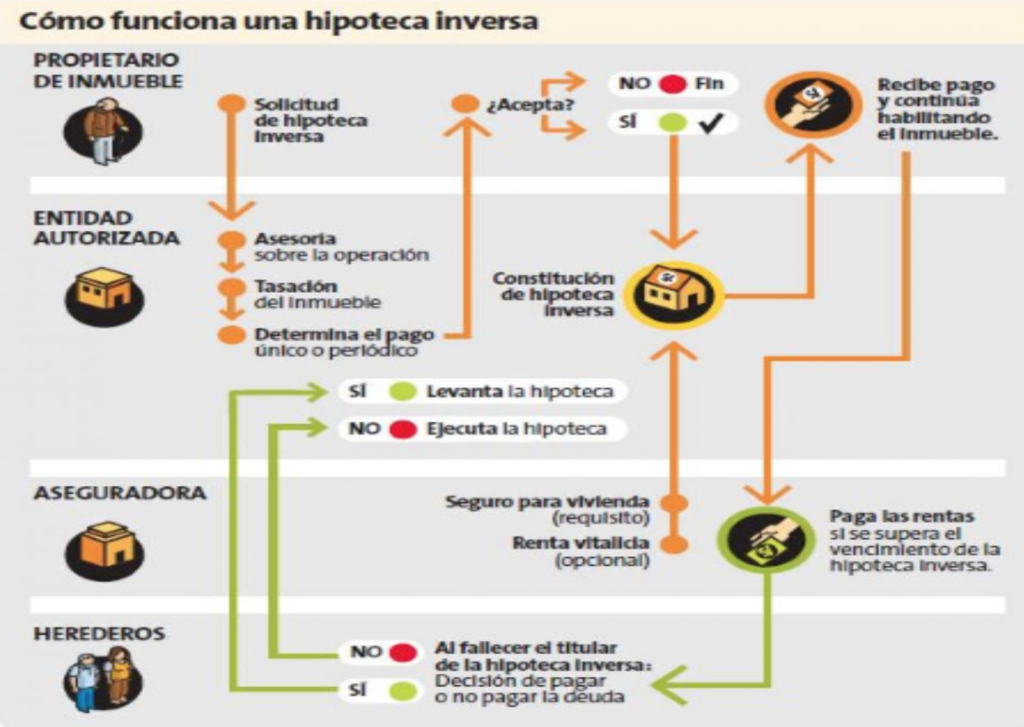

Con lo ya explicado pasaremos a detallar el procedimiento a seguir para la tramitación de este producto: 1. El cliente solicita ante la entidad autorizada acceder a un préstamo con HI, 2. La entidad autorizada debe tomar las previsiones del caso para que el cliente haya recibido una asesoría integral a fin de que pueda tener conocimiento de las consecuencias de esta decisión, 3. Se procede a tasar el inmueble a fin de obtener su valorización y determinar el importe máximo que podría otorgarse como crédito, 4. El cliente toma la decisión de acuerdo a la información ofrecida por la entidad, puede aceptar el crédito, para cual determinará si el pago será periódico o en una sola armada, o rechazar el mismo, 5. En caso haya aceptado se procede a constituir la HI y a su vez se contrata un seguro contra todo riesgo para la vivienda, y facultativamente se podrá contratar un seguro de renta vitalicia, el cual se activará en caso se acaben los fondos que el banco estimo como crédito, 6. La entidad procede con el pago según lo acordado, sin la necesidad de que el titular desocupe el inmueble, 7. Al fallecer el titular se procede a dar por finalizado el crédito, 8. Los herederos deberán pagar la deuda que se liquide en caso decidan conservar el bien, o en su defecto la entidad podrá adjudicarse la propiedad mediante un proceso extrajudicial, o realizar su venta mediante un proceso de ejecución de garantía de ser la deuda menor al valor del inmueble, luego de realizada la adjudicación o venta se entregará el saldo a favor de los herederos o legatarios.

Fuente: Diario Peru 21

III. LEGISLACIÓN COMPARADA

1. Estados Unidos

Este producto fue implementado en el año 1989, mediante un programa de pruebas, el mismo que tuvo un crecimiento bastante lento, pero con el pasar de los años obtuvo un gran crecimiento, incluso al año 2009, se formalizaron 120,000 hipotecas inversas, es decir obtuvo un crecimiento bastante significativo a lo largo del tiempo.

La edad mínima para acceder a este producto financiero es de 62 años de edad, y puede ser otorgada por banco y por prestamistas privados, los mismos que se encuentran garantizados por el gobierno federal.

Un aspecto muy importante que ha tomado en cuenta es legislador, es que este producto financiero puede ser desembolsado bajo tres modalidades distintas:

a. El capital será entregado en solo desembolso al momento de la transacción, lo cual generará a una mayor acumulación de intereses al momento de la exigibilidad de la obligación.

b. Desembolsos en sumas periódicas, ya sea en cuotas mensuales, bimestrales o como las hayan pactado las partes: este mecanismo coadyuvará a que el dinero que recibo el titular del crédito sea percibido como una fuente complementaria de los ingresos que recibe por concepto de pensión de jubilación.

c. Apertura de una línea de crédito: este modalidad considero que es la más adecuada, ya que el titular del crédito podrá disponer de dicha línea, según sus necesidades, siendo este uno de los modalidades más recomendadas, ya que el momento de ser exigible la obligación, sólo se deberán cancelar los intereses que corresponden a monto de la línea de crédito efectivamente utilizada.

Al respecto, considero que el tratamiento que ha dado esta legislación al producto es adecuado, ya que se ha establecido una edad mínima y a su vez se han determinado las opciones de desembolso que podría elegir el titular del crédito.

2. Canadá

Este sistema es muy parecido al que se viene aplicando en Estados Unidos, pero tiene ciertas variantes muy importantes, las mismas que a continuación se detallan:

a. La edad mínima para acceder a este producto es de 62 años.

b. Puede hipotecarse no solo la vivienda, sino también el negocio.

c. El desembolso se realiza en un único pago, lo que desnaturaliza el concepto de renta vitalicia, y podría en un futuro generarle, mayores dificultades al beneficiario en caso deseara realizar el pago por anticipado.

d. El deudor se encuentra facultado a poder realizar el pago de los intereses de manera periódica, ya que los mismos serán constantes, siempre y cuando no haya variación en función al cronograma de pagos que se establezca, pues estos son calculados en función al capital inicial.

e. Esta modalidad de hipoteca, es muy parecida a la tradicional, ya que si el deudor realiza algún pago tiene la obligación de demostrar la procedencia legítima de los fondos, puesto que se entiende que si ha recurrido a este tipo de financiamiento, es porque sus ingresos no son los suficientemente onerosos.

f. El pago de los intereses es bastante flexible, ya que el deudor no tiene la obligación de cancelar los mismos de manera mensual, pues estos pueden acumularse y podrían cancelarse conjuntamente con otros periodos.

g. En caso el deudor sea contribuyente del impuesto a la renta, puede deducir dichos intereses con los de la hipoteca inversa, situación que considero muy acertada.

Considero que el tratamiento que ha dado el legislador es en parte correcto, porque otorga ciertos beneficios al deudor, ya que podrá deducir de su impuesto a la renta, los intereses de la hipoteca inversa, y a su vez podrá realizar los pagos de los mismos según su capacidad de pago, pero esta norma debió ser más flexible en lo que corresponde al desembolso del préstamo, ya que considero sumamente abusivo que el dinero sea desembolsado en un único pago, pues esto evidentemente conlleva a que se produzcan un mayor número de intereses.

3. España

Este producto financiero es promovido principalmente por el sector privado, ello debido a la gran cantidad de adultos mayores que existen, los principales requisitos para acceder al producto son:

a. Tener una edad mínima de 65 años, o ser una persona afectada con discapacidad del mayor o igual al 33% o encontrarse en estado de dependencia.

b. La titularidad de la vivienda debe ser del deudor.

c. El valor del préstamo se establece en función del valor del inmueble y edad del contratante.

d. La forma de desembolso será en un solo pago o asignaciones periódicas.

e. Solo pueden autorizar estos préstamos entidades autorizadas por el Estado.

f. Asegurar un adecuado sistema de control y transparencia en favor de los prestatarios.

g. En caso de fallecimiento del titular los deudores podrán cancelar la deuda, de acuerdo al plazo señalado en el contrato.

Este producto tuvo muchos problemas en su inicio, dado que existían conflictos con los herederos, pero este impase fue resuelto satisfactoriamente, por ello es hoy en día se exige como requisito adicional su autorización. En tal sentido, cuando fallece el titular los herederos deciden si desean quedarse con el inmueble y pagar la deuda contraída o en su defecto si autorizan la venta del mismo para cubrir la deuda y quedarse con el saldo restante. A su vez el legislador no ha restringido el derecho del propietario de poder alquilar el inmueble o cambiar de domicilio, lo cual considero muy acertado.

Al respecto, considero que el tratamiento que da la legislación española es muy similar al nuestro, y que podríamos obtener opciones de mejora en nuestra legislación tomando como referencia a la hipoteca inversa española, como por ejemplo: fijar la edad mínima, establecer adecuados sistemas de control en favor de los deudores, así como hacer intervenir a los herederos en el contrato con la finalidad de que por anticipado se establezca la forma y condiciones bajo las cuales se cancelará la deuda al momento del fallecimiento del titular, ya que esto en un futuro disminuirá significativamente los posibles contingentes que pudieran acontecer.

IV. PROBLEMA DE INVESTIGACION

Gran parte de la población conformada por personas de la tercera edad en nuestro país no gozan de una pensión jubilación o caso de tenerla no es lo suficientemente onerosa, ya que en ocasiones resulta ser menor que el sueldo mínimo vital y por tanto no alcanza a cubrir el costo de la canasta familiar. Esta norma busca impulsar dicho sector de la población, pero considero que el planteamiento de la misma debería haberse estructurado dentro de un marco de equidad a fin de que los beneficios para ambas partes sean equitativos y no limitativos; se han establecido prohibiciones irrazonables que limitan al propietario a poder realizar actividades económicas que le ayudarían a poder complementar aún más sus ingresos, ya que lo obliga a habitar el inmueble otorgado en garantía limitando a su propietario a poder arrendarlo ¿Es realmente necesario imponer dichas restricciones?, considero que no, debido a que el bien cuenta con un seguro en caso sufra algún deterioro, a su vez no se ha tomado en cuenta que las personas de la tercera debido a la atención que necesitan en determinadas ocasiones prefieren trasladarse a las viviendas de sus parientes, es evidente que este tipo de limitaciones carecen de razonabilidad (Cajauri, 2018, pp. 6 y 7).

Tomando en cuenta que esta norma ya se encuentra reglamentada, será interesante conocer cuántas de estas instituciones la incluirán dentro de sus productos, y bajo qué condiciones, ya que para celebrar este tipo de contrato considero que no sólo bastará con tener un inmueble libre de cargas y gravámenes, sino que el mismo deberá estar en una zona lo suficientemente atractiva para la entidad con la finalidad de que en un futuro ante una venta extrajudicial, remate o adjudicación éste se haya revalorizado y su colocación sea rápida y sencilla, ya que de lo contrario la entidad tendría en su poder un bien que pese a beneficiarla la estaría perjudicando ya que dichas condiciones podrían dilatar su venta o hacerla inviable, por ejemplo: imaginemos una vivienda ubicado en una zona donde hay altos índices de delincuencia ¿será aceptada?, evidentemente la respuesta será negativa.

Dentro de las funciones de las entidades prestadoras no se encuentra la de medir el riesgo de longevidad de sus clientes, pues estas miden sus riesgos en función a su capacidad de endeudamiento y ante la repentina muerte del titular del crédito podría aplicarse el seguro de desgravamen a fin de que la aseguradora cancele el saldo remanente de la deuda, bajo el nuevo esquema de la IH, surge la siguiente interrogante ¿Cómo medir el riesgo de longevidad de los titulares del crédito y sus beneficiarios?, la misma que a todas luces es bastante compleja de poder responder, tomando en cuenta que este tipo de entidades tienen como principal objetivo la colocación de créditos y no de adquirir propiedades para luego ser vendidas al mejor postor, ya que este rubro no es propio del giro del negocio. En tal sentido considero que estos riesgos incluso podrían generar aún mayores sobre costos y encarecer más este producto.

Otro aspecto a tomar en cuenta es que es seguro que este producto no se oferte a los jóvenes, debido a que estas entidades buscaran recuperar el dinero invertido incluido los intereses y demás gastos en que haya incurrido en el menor tiempo posible, por lo tanto resulta importante conocer cuál será el parámetro para establecer las edades en función a las cuales se aprobará o denegará el crédito, considero que un parámetro idóneo será el límite de esperanza de vida fijado en el país que hoy en día bordea los 75 años, así como las condiciones de salud del solicitante, ya que por ejemplo podría padecer de una enfermedad edad terminal.

V. DISCUSIÓN

Este producto ayudará complementar los ingresos de los adultos mayores, pero considero que el Estado debe buscar otras alternativas que coadyuven a mejorar sus niveles de calidad de vida, por ejemplo un subsidio, debido a que al optar por una IH se compromete un patrimonio determinado (bien inmueble) que en ocasiones podría ser el único respaldo económico con el que cuenta su propietario, quien al otorgarlo en garantía podría estar dejando desamparado a su núcleo familiar, ya que luego de su fallecimiento sus herederos tendrán la obligación de cancelar la deuda en un plazo máximo de 60 días, tiempo que considero muy corto, ya que en función al monto adeudado deberían haberse dado las condiciones de pago.

VI. CONCLUSIONES

La implementación de esta norma traerá ventajas al mercado debido a que podrá dinamizar la economía, pues las personas que obtén por este producto tendrán mejores ingresos o complementarán los ya existentes, pero a consecuencia de la falta de precisión y claridad del legislador podrían acontecer varios problemas, ya que este producto debió haberse enfocado directamente a un público objetivo, es decir a los adultos mayores debiéndose haberse establecido una edad mínima, así como los parámetros en base a los cuales se otorgaría, debido a que bajo el esquema actual las entidades podrán realizar un trato discriminatorio entres sus diversos clientes, ya sea por motivos de edad, ubicación del inmueble, estado de salud e incluso podrían abusar de su poder de dominio. Para Chipana: ‘‘esta norma no es lo suficientemente clara y equitativa para ambas partes, debido a que bajo su contexto de regulación hay una evidente parcialización a favor de las entidades autorizadas a ofrecer este producto’’ (2018, p.127).

Todo prestamista tiene como objetivo rentabilizar su dinero en un determinado periodo de tiempo, por ello se establece un plazo en todo contrato de crédito, pero en este caso pasará todo lo contrario, debido a que no existirá pago alguno a favor del acreedor hasta el fallecimiento del titular y sus beneficiarios en caso haya nombrado alguno y la entidad lo haya aceptado, bajo estás estas condiciones habría la posibilidad de que la oferta de este producto sea mínima o nula o que su costo sea sumamente excesivo.

A la fecha ninguna entidad autorizada lo ha ofrecido por lo que habrá que estar a la expectativa de quienes serán las primeras que lo incorporen a su portafolio, tomando en cuenta que esto dependerá de la política comercial que cada entidad tenga en particular, ya que existe la posibilidad de sufra la misma suerte que el leasing inmobiliario y sólo quede como una ley escrita.

BIBLIOGRAFIA

Cabrero, J. (2018). La hipoteca inversa, un abanico de opciones para la jubilación ante la crisis del sistema público de pensiones. Actuarios, 42, 59-61. Recuperado de https://www.actuarios.org/wp-content/uploads/2018/07/ACTUARIOS-42.pdf

Cajauri, P. (2018). Consideraciones sobre la hipoteca inversa a propósito de su regulación en el Peru ¿Cumplió la ley con las expectativas?. Portal Juridico Legis. Recuperado de https://legis.pe/consideraciones-hipoteca-inversa-regulacion-peru-expectativas/

Chipana, J. (2018). Comentarios críticos a la Ley de que regula la hipoteca inversa. Gaceta Civil & Procesal Civil. 60, 117-127. Recuperado de https://works.bepress.com/jhoel-chipanacatalan/53/download/

Concha, C & LLado, J. (s.f.). La hipoteca revertida una propuesta para mejorar. Revista Moneda, 24-28. Recuperado de http://www.bcrp.gob.pe/docs/Publicaciones/Revista-Moneda/moneda-154/moneda-154-05.pdf

Congreso de la Republica (28 de marzo del 2018). Ley que regula la hipoteca inversa [Ley N° 30741]. DO: [Diario oficial El Peruano]. Recuperado de https://busquedas.elperuano.pe/normaslegales/ley-que-regula-la-hipoteca-inversa-ley-n-30741-1631374-1/

Martinez, A. (2012). La hipoteca inversa. Madrid: Universidad de Mayores de Experiencia Reciproca. Recuperado de: https://docplayer.es/7732110-Hipoteca-inversa-antonio-martinez-maroto.html

Poder ejecutivo (05 de setiembre del 2018). Decreto supremo que aprueba el reglamento de la ley N° 30741, ley que regula la hipoteca inversa [Decreto Supremo N° 2002-2018-EF]. DO: [Diario oficial El Peruano]. Recuperado de https://busquedas.elperuano.pe/normaslegales/decreto-supremo-que-aprueba-el-reglamento-de-la-ley-n-30741-decreto-supremo-n-202-2018-ef-1687860-8/

Ruiz, M. (2018). Hipoteca inversa, una alternativa para conseguir dinero con tu vivienda. Diario Peru 21. Recuperado de https://peru21.pe/economia/hipoteca-inversa-alternativa-obtener-dinero-vivienda-405980