Artículo publicado en la Revista Contadores y Empresas del Grupo Gaceta Jurídica en Marzo de 2015

JURISPRUDENCIA COMENTADA

¿Cuándo la documentación es fehaciente y suficiente a efectos de sustentar gasto?

Análisis de la Resolución del Tribunal Fiscal N° 07132-4-2014 que no constituye jurisprudencia de observancia obligatoria.

Arturo Fernández Ventosilla[1]

Introducción

Mediante la Resolución N° 07132-4-2014, el Tribunal Fiscal resolvió la apelación interpuesta por un contribuyente contra la Resolución de Intendencia que declaró infundada la reclamación presentada contra dos Resoluciones de Determinación giradas por el Impuesto a la Renta del ejercicio 2004, tasa adicional del Impuesto a la Renta del ejercicio 2004 e Impuesto General a las Ventas de enero a diciembre 2004.

Para el Tribunal Fiscal el contribuyente no cumplió con presentar medios probatorios o documentación sustentatoria que acreditara la relación del servicio con la generación o mantenimiento de la fuente productora de renta.

En este contexto, la presente Resolución del Tribunal Fiscal nos permite abordar el principio de causalidad y que documento es considerado fehaciente y suficiente a efectos de sustentar gasto y crédito fiscal.

Argumentos de SUNAT

La Administración Tributaria indica que en la fiscalización realizada al contribuyente por el Impuesto a la Renta del ejercicio 2004 y del IGV de los periodos de enero a diciembre del mismo año no se sustentó de manera fehaciente y con documentación probatoria los reparos al gasto por concepto de “operación integral de planta por tres meses con supervisión y control” prestado por diversas empresas, y que por esas razones se procedió a reparar el gasto y el crédito.

De otro lado, la Administración indica que existen gastos, realizados a favor del contribuyente, que constituyen disposición indirecta de renta no susceptible de posterior control tributario, es decir dividendos presuntos (tasa adicional de 4.1%).

Argumentos del contribuyente

El contribuyente afirma que es una microempresa que realiza negocios en base a la confianza por lo que los tratos y acuerdos son verbales y no escritos en su mayoría, y que en ese contexto la Administración Tributaria no puede solicitarle documentos escritos porque ello es contrario al Código Civil, ya que en dicho Código se reconoce que los contratos pueden ser verbales. Más aún si por jerarquía de fuentes[2] del Derecho Tributario, primero se aplica el Código Civil y después las Resoluciones del Tribunal Fiscal.

Luego argumenta que la doctrina tributaria no define cuantos documentos deben existir para que se cumpla el principio de causalidad por lo cual se pueden adjuntar los documentos que a criterio del contribuyente sustenten la causalidad del gasto. En ese sentido, los documentos que solicita (a efectos de sustentar el gasto) la Administración Tributaria no se encuentran regulados en ninguna norma por lo cual al solicitarle una gran cantidad de documentos que no tiene en su poder se ha vulnerado los principios de legalidad, razonabilidad, informalismo, presunción de veracidad, eficacia, verdad materia, predictibilidad entre otros.

Por último, manifiesta que existe una solicitud pendiente de respuesta por parte de terceros que no ha sido tomada en cuenta con lo cual el reparo efectuado en base a ellos deviene en nulo[3]. Y que obligarle a incluir en planilla al gerente de la empresa por un servicio prestado a la misma empresa de manera independiente viola el principio de libre contratación.

Posición del Tribunal Fiscal

El contribuyente presentó como medio probatorio para sustentar el gasto materia de reparo: i) copia de la factura 001-00047 por la operación integral de su planta durante tres meses con supervisión y control; y ii) una lista que detalla el personal destacado para cumplir la operación integral[4]. En este contexto, los medios probatorios presentados por el contribuyente no son suficientes para acreditar la necesidad del servicio por lo que la documentación no acredita el funcionamiento de la planta y las labores realizadas por la empresa y como ésta (la empresa que presta el servicio) se encuentra relacionada a la elaboración de productos que comercializa el contribuyente; es decir, al no adjuntarse el contrato de servicio (detalle de los servicios, informe técnicos) la documentación no permitió acreditar la necesidad del servicio.

De otro lado, el Tribunal establece que a fin de acreditar ante la Administración Tributaria la necesidad del servicio resulta necesario conocer en qué consisten las prestaciones acordadas por ambas partes para determinar la causalidad. En ese sentido, solo puede ser acreditado con la presentación de documentos que hayan plasmado tales acuerdos. Ante ello, no se ha acreditado la vulneración de los principios invocados por el contribuyente.

Por otra parte, el Tribunal afirma que según la Resolución del Tribunal Fiscal N° 00102-8-2012 en una persona pueden coexistir el vínculo societario (gerente) como el vínculo comercial (prestador de servicios profesionales). En ese sentido, el vínculo comercial no convierte el pago efectuado mediante recibo por honorarios en uno no deducible.

A mayor abundamiento, en la presente resolución se tiene que la Administración Tributaria afirma que por una comisión por venta debe emitirse factura y no recibo por honorarios, ante lo cual el Tribunal Fiscal indica que las RTFs N° 271-4-2003, 0111-3-2010 establecen que para que exista comisión mercantil debe existir un acto u operación de comercio[5]. Este acto u operación de comercio involucra: i) que el acto u operación debe ser realizado por un comitente o comisionista; y ii) que el comitente o comisionista debe aportar trabajo o aportar alguna forma de capital (recibir mercadería y disponer de ella, anticipar fondos, efectuar el cobro de la totalidad del servicio, tener disposición). Por tanto, al no demostrar la Administración Tributaria que la comisión[6] de venta corresponda a una comisión mercantil, es válida la emisión de un recibo por honorarios[7] con la glosa “por la comisión de venta en función a los resultados girados a favor del gerente”.

Luego, en cuanto a la facultad de reexamen de la Administración Tributaria, el Tribunal establece que no se puede adicionar un nuevo fundamento (adicionar fundamentos que no habían sido considerado en los valores) en base al reexamen de un reparo en vía de apelación, ya que eso trae como consecuencia la nulidad de la resolución apelada en ese extremo.

Por último, el Tribunal indica que de acuerdo al criterio expuesto en la RTF N° 05525-4-2008 la tasa adicional sólo es aplicable respecto de aquellos desembolsos cuyo destino no pueda ser acreditado fehacientemente, pues se entenderá que es una disposición indirecta de renta que no es susceptible de posterior control tributario; en ese sentido, debe tenerse en cuenta que la tasa adicional de 4.1% fue creada con la finalidad de gravar a las personas jurídicas respecto de aquellas sumas que sean susceptibles de beneficiar a los accionistas, participaciones, titulares y en general a los socios o asociados, que no hayan sufrido la retención del 4.1% sobre los denominados dividendos presuntos[8].

Nuestra opinión

Conforme al primer párrafo del artículo 37° del TUO de la LIR, a fin de establecer la renta neta de tercera categoría se deducirá de la renta bruta los gastos necesarios para producirla y mantener su fuente, así como los vinculados con la generación de ganancias de capital, en tanto la deducción no esté expresamente prohibida por dicho TUO. Es decir, los contribuyentes generadores de rentas de tercera categoría pueden deducir los egresos en los que incurran considerándolos íntegramente como gasto del ejercicio gravable, siempre que cumplan con el principio de causalidad, esto es, sean necesarios para producir tales rentas y mantener la fuente.

A mayor abundamiento el principio de causalidad es la relación existente entre el egreso y la generación de renta gravada o el mantenimiento de la fuente productora, es decir que todo gasto debe ser necesario y vinculado a la actividad que se desarrolla, noción que debe analizarse considerando los criterios de razonabilidad y proporcionalidad, atendiendo a la naturaleza de las operaciones realizadas por cada contribuyente.

Siguiendo este orden lógicos de ideas, las Resoluciones del Tribunal Fiscal N° 710-2-99, 8634-2-2001 y 01275-2-2004, establecen que el principio de causalidad es la relación de necesidad que debe establecerse entre los gastos y la generación de renta o el mantenimiento de la fuente, noción que en nuestra legislación es de carácter amplio pues se permite la sustracción de erogaciones que no guardan dicha relación de manera directa, no obstante ello, el principio de causalidad debe ser atendido, por lo que para ser determinado deberán aplicarse criterios adicionales como que los gastos sean normales de acuerdo al giro del negocio o éstos mantengan cierta proporción con el volumen de las operaciones, entre otros.

De otro lado, la ley del IGV, indica que solo otorgan derecho a crédito fiscal las adquisiciones de bienes, las prestaciones o utilizaciones de servicios, contratos de construcción o importaciones que reúnan los requisitos siguientes: a) que sean permitidos como gasto o costo de la empresa, de acuerdo a la legislación del Impuesto a la Renta, aún cuando el contribuyente no esté afecto a este último impuesto. Tratándose de gastos de representación, el crédito fiscal mensual se calculará de acuerdo al procedimiento que para tal efecto establezca el Reglamento, y b) Que se destinen a operaciones por las que se deba pagar impuesto.

Por otra parte, existen elementos que deben ser tomados en cuenta para poder analizar si un gasto es aceptable o no, como son:

– El gasto incurrido debe ser necesario para producir y/o mantener su fuente generadora de renta.- para el desarrollo normal de una actividad se requiere necesariamente la existencia de desembolsos de dinero que estén vinculados a la adquisición de bienes y servicios, los cuales estarán destinados de manera necesaria a la generación de rentas y/o al mantenimiento de la fuente generadora de rentas de tipo empresarial.

– El gasto no debe encontrarse prohibido de manera expresa por Ley.- el texto del artículo 44º de la LIR se aprecia que de manera expresa se prohíbe la deducción de determinados gastos, los cuales están señalados en los incisos a) hasta el literal q).

– El gasto incurrido debe encontrarse acreditado debidamente con documentos, comprobantes de pago y contar con documentación adicional fehaciente.- en este punto debemos mencionar que no basta con el sólo hecho de contar con el comprobante emitido por el vendedor del bien o en el caso del proveedor del servicio ofrecido, sino que al comprobante de pago le debe seguir de la mano todos aquellos documentos que permiten justificar una operación, tales como: Orden de compra o de servicio, proformas, cartas de aceptación, ofertas, guía de remisión, documento de salida de almacén, kárdex, informes de conformidad de servicios, conformidad de la adquisición de la mercadería, entre otros.

En algunas situaciones pueden presentarse casos en los cuales existe la documentación complementaria indicada anteriormente, existe el comprobante de pago respectivo pero la operación no se llevó a cabo.

Esta situación es típica cuando el propio contribuyente es el que “intenta” justificar una operación inexistente o la misma es no fehaciente, lo cual permite apreciar la posible comisión de figuras penales a través de los delitos, ya que existe intencionalidad (Dolo). Se observa además que se está tratando de crear una operación donde la misma no existió.

– El gasto debe cumplir con los criterios de razonabilidad, proporcionalidad y generalidad, de ser el caso.- el último párrafo del artículo 37º de la LIR señala que adicionalmente a lo dispuesto por el principio de causalidad se deberá dar cumplimiento a los principios de razonabilidad, proporcionalidad y generalidad.

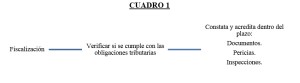

En este contexto, ¿qué medios probatorios sustentan la causalidad? La respuesta la brinda el Código Tributario, ya que conforme lo dispone en su artículo 125°, los únicos medios probatorios que pueden actuarse en la vía administrativa son los documentos, la pericia y la inspección del órgano encargado de resolver, los cuales serán valorados por dicho órgano, conjuntamente con las manifestaciones obtenidas por la Administración Tributaria. Sobre el particular, se puede señalar que a diferencia de la Ley de Procedimientos Administrativos, el Código Tributario excluye al testimonio como medio de prueba concluyente dado que señala que esto deben ser valorado con los documentos, la pericia y la inspección (ver cuadro 1).

Al respecto, el Tribunal Fiscal en algunas de sus resoluciones ha expresado lo siguiente:

- RTF Nº 9512-3-2007: “Que de acuerdo con el artículo 125º del Código Tributario, las manifestaciones pueden ser valoradas conjuntamente con los medios probatorios que pueden actuarse en el procedimiento contencioso tributario, sin embargo, del expediente no aparecen medios de prueba suficiente para que conjuntamente con las manifestaciones obtenidas en la fiscalización, se acrediten que los comprobantes del pago reparados sean falsos y que representen operaciones inexistentes”.

- RTF Nº 12659-2-2008: “De otro lado, cabe señalar que según lo dispuesto por el artículo 125° del Código Tributario, modificado por el Decreto Legislativo Nº 953 aplicable al procedimiento de fiscalización materia de autos, los únicos medios probatorios que pueden actuarse en la vía administrativa son los documentos, la pericia y la inspección del órgano encargado de resolver, los cuales serán valorados por dicho órgano, conjuntamente con las manifestaciones obtenidas por la Administración Tributaria”.

- RTF Nº 1806-2-2005: “Que respecto de la valoración de las manifestaciones tomadas en la fiscalización, cabe anotar que según lo establecido por el Código Tributario las manifestaciones se valoran conjuntamente con las otras pruebas actuadas en el procedimiento contencioso, norma similar a la establecida por el artículo 197° del Código Procesal Civil, que señala que todos los medios probatorios son valorados por el juez en forma conjunta, utilizando su apreciación razonada”.

Ante esta reflexión, solo cabe la siguiente pregunta ¿los contratos verbales son válidos para efectos tributarios? La respuesta la tiene el Código Civil, ya que en su artículo 1351 define el contrato como el acuerdo de dos o más partes para crear, regular, modificar o extinguir una relación jurídica patrimonial basándose el mismo como toda institución jurídica en determinados principios como la autonomía privada o autonomía de la voluntad, el consensualismo, la buena fe, la fuerza, la obligatoriedad pacta sunt servanda y el efecto de los contratos los cuales están previstos en los artículos 1351, 1356, 1361 y 1362 del Código en mención.

En ese sentido, el artículo 1352 del Código Civil establece el principio de consensualidad y señala dos requisitos para su aplicación como son: i) la no exigencia de forma para la eficacia del negocio; y ii) el perfeccionamiento del contrato con el simple consentimiento de las partes. Este principio se establece en forma reiterada en la jurisprudencia del Supremo Tribunal de la República como en la casación N° 1391-2002-LIMA.

Al aplicar estas ideas a nuestro caso en particular, tenemos que el contribuyente establece que SUNAT al desconocer la validez de los contratos celebrados de manera verbal atenta contra lo que establece el artículo 1354 del Código Civil, el cual recoge la libertad contractual, con lo cual se estarían desconociendo a las partes la posibilidad de auto regular sus conductas, a fin de poder satisfacer sus intereses dignos de tutela a través del contrato. Sin embargo, somos de la opinión que ha sido voluntad del legislador al redactar las normas tributarias como, establecer que es el conjunto de la documentación la que debe producir una convicción en la Administración Tributaria, y para que ello ocurra debe haber fehaciencia en la documentación, de lo contrario no podría crear convicción sobre el derecho a deducción de gasto y aplicación de crédito fiscal que invoca; por lo cual los contratos verbales no tienes efectos tributarios en cuanto al reparo de gatos y la aplicación del crédito fiscal.

[1] Abogado por la Universidad San Martín de Porres. Master en Asesoría Jurídica de Empresas por la Universidad Carlos III de Madrid. Expositor de temas de Derecho Tributario en diversas entidades de prestigio. Ex funcionario de la Sunat. Ex asesor tributario del staff de Contadores y Empresas. Abogado Tributario II en el Ministerio de Economía y Finanzas. Ex Catedrático del curso Derecho Tributario y Empresarial en la Universidad Nacional José Faustino Sánchez Carrión de Huacho.

[2] Norma III del Código Tributario: Fuentes del Derecho Tributario Son fuentes del Derecho Tributario: a) Las disposiciones constitucionales; b) Los tratados internacionales aprobados por el Congreso y ratificados por el Presidente de la República; c) Las leyes tributarias y las normas de rango equivalente; d) Las leyes orgánicas o especiales que norman la creación de tributos regionales o municipales; e) Los decretos supremos y las normas reglamentarias; f) La jurisprudencia; g) Las resoluciones de carácter general emitidas por la Administración Tributaria; y, h) La doctrina jurídica.

Son normas de rango equivalente a la ley, aquéllas por las que conforme a la Constitución se puede crear, modificar, suspender o suprimir tributos y conceder beneficios tributarios. Toda referencia a la ley se entenderá referida también a las normas de rango equivalente.

[3] Según el Tribunal Fiscal, en la resolución bajo comentario, si bien existe una solicitud pendiente de respuesta por parte de terceros que no ha sido tomada en cuenta esto no es relevante ya que el reparo se encuentra relacionado a gastos cuya necesidad no fue acreditada documentariamente y no a la utilización de medios de pago.

[4] La empresa prestadora del servicio brindó la lista que indica quienes y qué cargo tenían al momento de cumplir sus ordenes.

[5] Evidenciar alguna forma de actividad empresarial.

[6] Aquí un medio probatorio válido para el Tribunal es el Libro de Actas en donde figura lo entregado al gerente en calidad de comisión de venta en función a los resultados.

[7] Ante ello, se debe tener en cuenta que en la presente Resolución, se establece que si un recibo por honorario se emite con fecha “X”, el cual tiene como fecha de impresión también “X”, y que ha sido emitido por servicios prestados hasta la fecha “X-1”. Dicho recibo por honorarios es válido ya que no estaría incumpliendo el principio de causalidad.

[8] Por tanto, en el caso del gerente de la empresa del contribuyente, si se acredita que el gasto no es causal y no es necesario para la generación de renta gravada estaríamos ante la figura de disposición indirecta de renta de tercera categoría no susceptible de control posterior, dado que no es posible determinar su verdadero destino, por lo que resulta correcto considerarlo como dividendo presunto.

Deja un comentario