Artículo publicado en la segunda quincena de febrero 2015 en la Revista Contadores y Empresas del grupo Gaceta Jurídica

INFORME PRÁCTICO

ACCIÓN Y EFECTO DE LOS CRÉDITOS CONTRA EL IMPUESTO A LA RENTA

Arturo Fernández Ventosilla[1]

RESUMEN EJECUTIVO

Según la Ley del Impuesto a la Renta y su Reglamento, los créditos contra el impuesto permiten reducir o aminorar el impuesto anual determinado. Ante ello, dependiendo del tipo de crédito algunos están sujetos a devolución (el saldo a favor del impuesto de ejercicios anteriores, los pagos a cuenta del impuesto, los impuestos retenidos, el saldo a favor materia de beneficio, la compensación por ITAN, los pagos determinados como indebidos en las RTF Nºs 07528-2-2005 y 01644-1-2006, y el proveniente de la Ley que impulsa la Inversión Pública Regional y Local con participación del Sector Privado) y otros no (Impuesto a la Renta de fuente extranjera, reinversión en Amazonía, inversión y/o reinversión de la Ley del Libro, la Ley de reactivación y promoción de la Marina Mercante y los pagos a cuenta del impuesto acreditado contra el ITAN).

INTRODUCCIÓN

De acuerdo a lo establecido en el artículo 52º del Reglamento de la Ley del Impuesto a la Renta, los créditos establecidos en el artículo 88º de la mencionada Ley se deducirán del Impuesto a la Renta determinado en el siguiente orden: i) el crédito por Impuesto a la Renta de fuente extranjera; ii) el crédito por reinversión; iii) otros créditos sin derecho a la devolución; iv) el saldo a favor del impuesto de los ejercicios anteriores (contra las rentas de tercera categoría solo se podrá compensar el saldo a favor originado por rentas de la misma categoría); v) los pagos a cuenta del impuesto; vi) el impuesto percibido; vii) el impuesto retenido; y viii) otros créditos con derecho a devolución.

En ese sentido, primero se agotarán los créditos sin derecho a devolución y luego los créditos con derecho a devolución (en ese orden), para así llegar al saldo a favor o Impuesto a la Renta a regularizar.

- Créditos sin derecho a devolución

Créditos por Impuesto a la Renta de Fuente Extranjera

En base a la Ley del Impuesto a la Renta, los gastos incurridos en el extranjero se acreditarán con los correspondientes documentos[2] emitidos en el exterior de conformidad a las disposiciones legales del país respectivo, siempre que conste en ellos, por lo menos, el nombre, denominación o razón social y el domicilio del transferente o prestador del servicio, la naturaleza u objeto de la operación; y, la fecha y el monto de la misma. Entonces, los documentos que acrediten dichos gastos son aquellos que equivalgan a los comprobantes de pago de acuerdo a nuestra legislación nacional o cualquier otro documento, tales como contratos, que acrediten fehacientemente la realización de un gasto en el exterior.

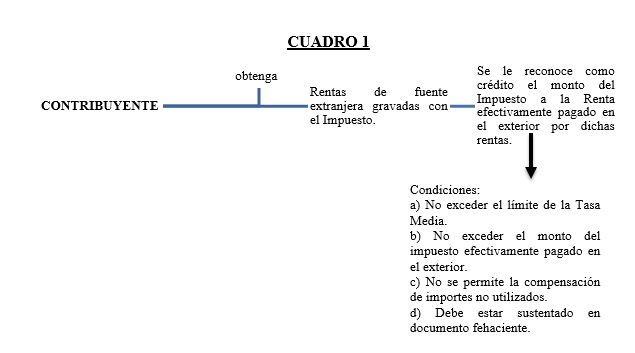

De otro lado, para que el crédito pueda ser aceptado tributariamente, debe cumplir los siguientes requisitos (ver cuadro 1):

Créditos por Reinversiones

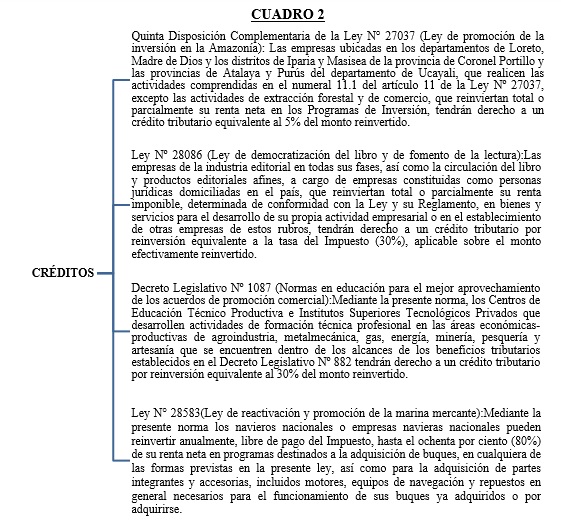

Los beneficios[3] tributario constituyen aquellos tratamientos normativos mediante los cuales el estado otorga una disminución, ya sea total o parcialmente, del monto de la obligación tributaria, o la postergación de la exigibilidad de dicha obligación. En ese sentido, los créditos por reinversión constituyen un beneficio tributario, pues su finalidad es disminuir el pago del Impuesto a la Renta a cargo de la institución que corresponda según sea el caso como se muestra a continuación (ver cuadro 2):

Pagos a cuenta del Impuesto a la Renta acreditados contra el ITAN

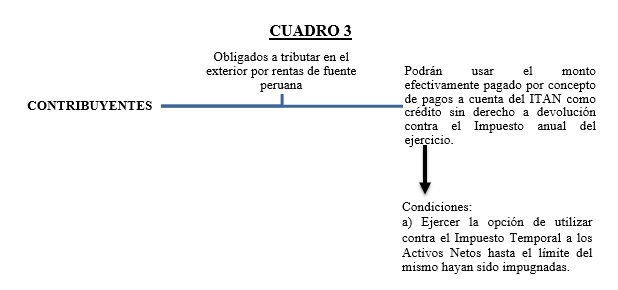

El Impuesto Temporal a los Activos Netos – ITAN es un tributo que grava el patrimonio, es decir lo que las empresas o negocios posean independientemente que les genere o no alguna ganancia o utilidad. Ante ello, los contribuyentes obligados a tributar en el exterior por rentas de fuente peruana, podrán utilizar este crédito siempre y cuando cumplan con los siguientes parámetros (ver cuadro 3):

LEY Nº 29973 (Ley general de la persona con discapacidad)

Según el artículo 2° de la Ley 29973, una persona con discapacidad es todo aquel que tiene una o más deficiencias físicas, sensoriales, mentales o intelectuales de carácter permanente que, al interactuar con diversas barreras actitudinales y del entorno, no ejerza o pueda verse impedida en el ejercicio de sus derechos y su inclusión plena y efectiva en la sociedad, en igualdad de condiciones que las demás. Asimismo, de acuerdo al artículo 76° del mismo texto legal, se establece que el certificado de discapacidad acredita la condición de persona con discapacidad. Ante esos supuestos, para que el crédito otorgado en virtud de esta ley tenga efectos tributarios, se deberá cumplir con las siguientes condiciones (ver cuadro 4):

LEY Nº 30056 (Crédito por gastos de capacitación)

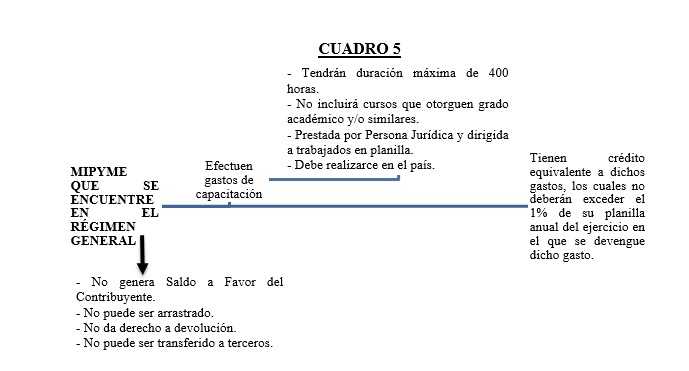

Las empresas para tener personal competitivo e incrementar la productividad, deben capacitar a su personal, a fin de que se encuentren aptos para desempeñarse en el puesto asignado y mostrar un buen rendimiento, dichos créditos deben cumplir ciertos requisitos que desarrollaremos en el siguiente cuadro (ver cuadro 5):

- Créditos con derechos a devolución

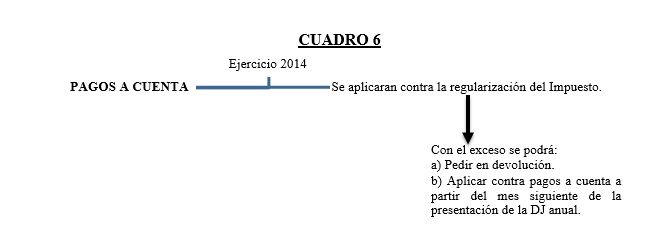

Pagos a cuenta mensuales del ejercicio

De acuerdo con la norma tributaria, los deudores tributarios del régimen general que obtienen rentas de tercera categoría efectuarán pagos como anticipos mensuales del Impuesto a la Renta del ejercicio en curso, conforme a los resultados del ejercicio gravable anterior o precedente al anterior en el caso de los meses de enero y febrero. En ese sentido, a efectos que sean reconocidos como créditos contra el impuesto deben de cumplir con las siguientes características[4] (ver cuadro 6):

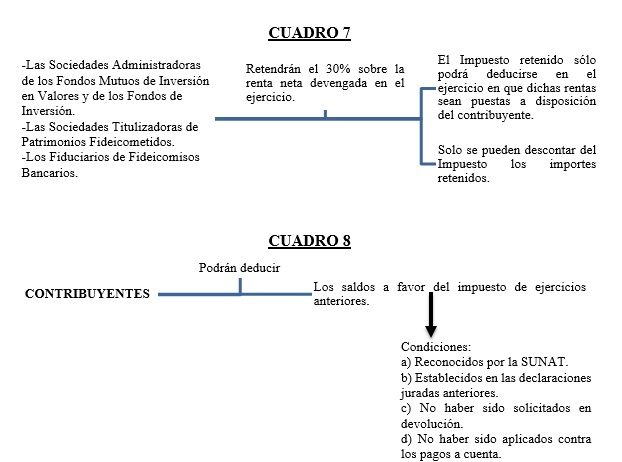

Retenciones por rentas de tercera categoría

Tratándose de retenciones efectuadas sobre rentas devengadas, el Impuesto retenido sólo podrá deducirse en el ejercicio en que dichas rentas sean puestas a disposición del contribuyente y siempre que se descuente de las mismas los importes retenidos (ver cuadro 7).

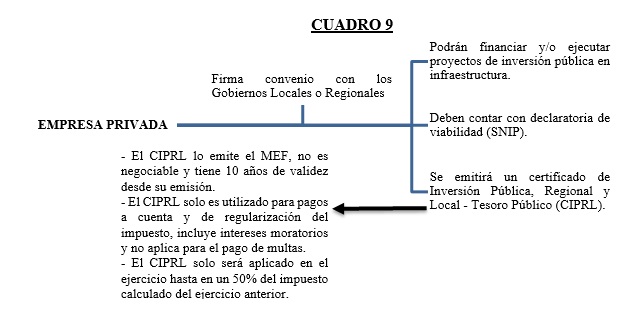

Saldo a favor del Impuesto de ejercicios anteriores

Solo se podrá compensar los saldos a favor originados por rentas de tercera categoría (ver cuadro 8), en el siguiente orden, en primer lugar el saldo a favor y después cualquier otro crédito de la tercera categoría; por lo tanto, en caso de haber hecho pagos de ITAN, su compensación será posterior a la del saldo a favor del ejercicio anterior.

Saldo A Favor Del Exportador

El saldo a favor del exportador correspondiente al Impuesto General a las Ventas, originado por sus adquisiciones de bienes y servicios que no haya sido aplicado contra sus operaciones gravadas con dicho impuesto por ser éstas insuficientes para absorber dicho saldo, podrá compensarse automáticamente con la deuda tributaria por pagos a cuenta y de regularización del Impuesto a la Renta.

Impuesto Temporal A Los Activos Netos

El saldo del Impuesto Temporal a los Activos Netos efectivamente pagado que no hubiera sido acreditado contra los pagos a cuenta podrá utilizarse como crédito contra el pago de regularización del Impuesto del ejercicio gravable al que corresponda.

De otro lado, el saldo no aplicado como crédito contra los pagos a cuenta y/o de regularización del Impuesto a la Renta del ejercicio, no podrá ser aplicado contra los futuros pagos del Impuesto.

En caso de que se opte por la devolución del saldo no aplicado, éste derecho únicamente se generará con la presentación de la declaración jurada anual del Impuesto.

Los pagos por el ITAN realizados con posterioridad a la presentación de la declaración jurada anual del Impuesto del ejercicio gravable al cual corresponden o al vencimiento de tal plazo, lo que hubiera ocurrido primero, no son susceptibles de devolución, sin embargo, son deducibles para la determinación de la renta neta de tercera categoría del ejercicio gravable al cual corresponde dicho tributo, en tanto se cumpla con el principio de causalidad, conforme a lo dispuesto por el Informe Nº 034-2007-SUNAT/2B0000.

LEY Nº 29230 (Ley que impulsa la Inversión Pública Regional y Local con participación del Sector Privado)

Los certificado de Inversión Pública, Regional y Local – Tesoro Público (CIPRL) serán utilizados por la empresa privada única y exclusivamente para su aplicación contra los pagos a cuenta y de regularización del Impuesto a la Renta de tercera categoría a su cargo, hasta por un porcentaje máximo de cincuenta por ciento (50%) de dicho Impuesto correspondiente al ejercicio anterior (ver cuadro 9).

De otro lado, los CIPRL emitidos y que no hayan sido utilizados en el año fiscal correspondiente, podrán ser utilizados en los siguientes ejercicios fiscales[5].

Por último, las empresas privadas que posean CIPRL no utilizados al término de su vigencia, podrán solicitar la devolución a la SUNAT[6].

Casos prácticos

Consulta:

La empresa “The Temple” cuenta con 20 trabajadores (que perciben como remuneración S/. 2, 000 mensuales), de los cuales cuatro adolecen alguna discapacidad física y se encuentran en planilla. Al respecto, se nos formula la siguiente consulta: ¿A cuánto equivale el monto del crédito por la Ley N° 29973?

Respuesta:

El importe del crédito equivale al 3 % de la remuneración anual de los trabajadores con discapacidad:

| Remuneración anual de los cuatro trabajadores | 3 % de la remuneración anual de los trabajadores | Monto límite del crédito |

| S/. 2,000 X 14= S/. 28, 000

S/. 28, 000 X 4= S/. 112, 000 |

3% X S/. 112,000= S/. 3, 360 | S/.1.44 x S/.750.00 = 1,080 S/.1,080 x S/.4= S/. 4,320 |

Como se puede observar, el monto del crédito no ha superado el límite máximo, por lo que la empresa tiene derecho a la totalidad del crédito. Finalmente, cabe mencionar que dicho crédito será aplicado en el ejercicio en el que devenguen y se paguen las remuneraciones.

[2] El deudor tributario deberá presentar una traducción al castellano de tales documentos cuando así lo solicite la Superintendencia Nacional de Administración Tributaria – SUNAT.

[3] Generalmente los beneficios tributarios responden a políticas y objetivos concretos, justificando el trato excepcional a determinadas actividades o personas, las cuales normalmente están obligadas a tributar, también lo es que el acto por el cual se otorga el beneficio tributario no es ni puede ser enteramente discrecional, ya que podría devenir en arbitrario.

[4] El tercer párrafo de la Primera Disposición Final de la Ley Nº 28843(Ley que precisa la aplicación de las normas de ajuste por inflación del Balance General con incidencia tributaria en períodos deflacionarios), dispuso que los pagos efectuados como consecuencia de la aplicación de las Resoluciones del Tribunal Fiscal N° 07528-2-2005 y Nº 01644-1-2006, constituyen pagos indebidos para el contribuyente y éste podrá optar por solicitar la devolución o por excepción, aplicarlos como crédito contra futuros pagos a cuenta o de regularización del Impuesto a la Renta.

[5] Al momento de su utilización, el Tesoro Público reconocerá a la empresa privada un dos por ciento (2%), como adicional anual de dicho monto, para lo cual emitirá nuevos CIPRL.

[6] Artículo 22 del DECRETO SUPREMO Nº 005-2014-EF.- Devolución del CIPRL

La devolución de los CIPRL a que se hace referencia en el numeral 7.4 del artículo 7 de la Ley, se realizará mediante Notas de Créditos Negociables a través de la SUNAT, sin que ello implique devolución de pago indebido o en exceso. Dicha devolución no está afecta a intereses moratorios.

1 junio, 2015 at 2:36 pm

dkdsg FKDFK jgnejOEFKAVM FVJGWGMSDV KEWGMV