ARTÍCULO PUBLICADO EN LA PRIMERA QUINCENA DE NOVIEMBRE 2017 EN LA REVISTA CONTADORES Y EMPRESAS DEL GRUPO GACETA JURÍDICA

INFORME PRÁCTICO

VENTAS SUJETAS A CONDICIÓN: RESERVA DE PROPIEDAD, SUJETA A CONFORMIDAD Y DE BIENES A FUTURO

Arturo Fernández Ventosilla[1]

RESUMEN EJECUTIVO

Para que nazca la obligación del pago del Impuesto General a las Ventas (IGV) es necesario que exista una venta, la cual puede estar sujeta a una condición que determinará el momento exacto en que se realice el devengo del IGV.

INTRODUCCIÓN

La forma más común de transferir la propiedad es el contrato de compra venta; de acuerdo, a la normativa civil mediante el contrato de compra venta el vendedor se obliga a transferir la propiedad de un bien al comprador y éste a pagar su precio en dinero.

En este sentido no sólo es necesario que el contrato de compraventa se haya perfeccionado. Es también condición necesaria que, sin perjuicio de que no se haya producido la trasmisión de la propiedad, se haya otorgado al comprador las facultades necesarias que le permitan actuar como dueño y que irán encaminadas a la plena consumación del contrato y a la transmisión de la propiedad.

En ese sentido, el presente artículo nos permitirá entender en que momento nace la obligación de gravar con IGV una operación de compra venta sujeta a condición civil.

¿Qué es la condición y conformidad (cargo) según la normativa civil?

La doctrina[2] tradicional del acto jurídico recoge dentro de su estructura los elementos: esenciales (essentialia negotii) y, accidentales (accidentalia negotii). Los esenciales son: la manifestación de la voluntad, la capacidad, el objeto, la causa y la forma o solemnidad, mientras que los accidentales son: la condición, el cargo y el plazo.

Normalmente en la aplicación práctica, se suelen producir confusiones entre la condición y el cargo, lo cual tiene efectos relevantes en la aplicación del IGV, en ese sentido, estas son las principales diferencias que se presentan:

| CARGO[3] | CONDICIÓN[4] |

| Elemento accidental o modalidad del acto jurídico.

Obligación accesoria.

Consiste en dar o no hacer algo a favor del disponente o de un tercero o del beneficiario mismo, o de emplear de una determinada manera el objeto de la disposición.

Constituye una obligación por lo cual su cumplimento puede ser exigido de manera coercitiva.

No se puede adquirir la liberalidad sin asumir la obligación en que consiste el cargo.

En la legislación comparada se advierte que el cargo puede ser accesorio de actos a título gratuito u oneroso indistintamente, pero solo que en los primeros el acreedor puede exigir o la restitución de la liberalidad o el cumplimiento coactivo, mientras que en los segundos solamente puede elegir esta última vía.

Será simple cuando el acreedor acuerde una acción para exigir su cumplimiento pero no puede revocar el derecho adquirido del deudor del mismo.

Será condicional cuando el acreedor establezca una condición resolutoria o suspensiva, según que la revocabilidad de un derecho adquirido o la adquisición del mismo se subordine al cumplimiento de una condición potestativa.

El cumplimiento del cargo puede ser exigido por el imponente o por el beneficiario. Cuando el cumplimiento del cargo sea de interés social, su ejecución puede ser exigida por la entidad a la que concierna.

No existe procedimiento judicial para exigir su cumplimiento.

El Código Civil, en su artículo 186, establece un procedimiento judicial para fijar el plazo de su cumplimiento, cuando este no fue señalado en el contrato. |

Elemento accidental o modalidad del acto jurídico.

Obligación accesoria.

Consiste en un acuerdo de las partes del negocio jurídico mediante el cual hacen depender la eficacia o cese del negocio en un acontecimiento futuro e incierto.

Constituye una obligación, por tal motivo si no se cumple el acontecimiento futuro e incierto no surte efectos.

Es un hecho futuro e incierto que arbitrariamente, y por la sola voluntad de los declarantes, se incorpora al negocio jurídico, el que está supeditado en cuanto a la producción de sus efectos.

El hecho en que consiste la condición debe ser necesariamente pactado, ha de ser futuro e incierto.

Condición expresa y tácita.- Según el artículo 141 del Código Civil. Será expresa cuando el hecho de la condición se hace constar en el contenido del negocio jurídico; y será tácita si no se ha pactado expresamente.

Condición afirmativa y negativa.- dependen de la verificación o no del hecho pactado como condición.

Condición potestativa, causal y mixta.- su realización depende de la voluntad de una de las partes; su realización no depende de la voluntad de las partes sino de la causalidad (fortuitas); Su realización depende de la voluntad de una de las partes y de la causalidad. Respectivamente.

Condiciones propias e impropias.- Las propias son aquellas que son posibles y las impropias son imposibles (171 del Código Civil).

Condiciones suspensivas y resolutorias.- Es suspensiva cuando se debe esperar su realización para que el acto jurídico produzca efectos y, es resolutoria, contrariamente, cuando los efectos del acto jurídico cesan al realizarse la condición.

|

¿Cuándo nace la obligación del IGV en los contratos de compra venta con reserva de propiedad?

El inciso a) del artículo 1 de la Ley del IGV establece que el IGV grava la venta en el país de bienes muebles, debiéndose entender por “venta” todo acto por el que se transfieren bienes a título oneroso, independientemente de la designación que se de a los contratos o negociaciones que originen esa transferencia y de las condiciones pactadas por las partes, se encuentran comprendidas las operaciones sujetas a condición suspensiva en las cuales el pago se produce con anterioridad a la existencia del bien según lo dispuesto por el numeral 1 del inciso a) del artículo 3 de la citada Ley.

Reafirmando la idea del párrafo precedente, el inciso a) del numeral 3 del artículo 2 del Reglamento de la LIGV, señala que se considera venta todo acto a título oneroso que conlleve la transmisión de propiedad de bienes, independientemente de la denominación que le den las partes, tales como venta propiamente dicha, permuta, dación en pago, expropiación, adjudicación por disolución de sociedades, aportes sociales, adjudicación por remate o cualquier otro acto que conduzca al mismo fin.

Siguiendo con este orden de ideas, el inciso a) del artículo 4 de la Ley del IGV establece que en la venta de bienes, la obligación tributaria nace en la fecha en que se emite el comprobante de pago o en la fecha en que se entregue el bien, lo que ocurra primero.

Por otra parte, el artículo 1529 del Código Civil prevé que por la Compra Venta el vendedor se obliga a transferir la propiedad de un bien al comprador y éste a pagar su precio en dinero. Asimismo el artículo 1583 del citado Código Civil indica que la compraventa puede pactarse que el vendedor se reserva la propiedad del bien hasta que se haya pagado todo el precio o una parte determinada de él, aunque el bien haya sido entregado al comprador, quien asume el riesgo de su pérdida o deterioro desde el momento de la entrega.

Ahora, el artículo 1584 del citado Código, indica que la reserva de propiedad es oponible a los acreedores del comprador sólo si consta por escrito que tenga fecha cierta anterior al embargo, y si se trata de bienes inscritos, la reserva de la propiedad es oponible a terceros siempre que el pacto haya sido previamente registrado. Asimismo, el artículo 1585 dispone que los artículos 1583 y 1584 son aplicables a los contratos de arrendamiento en los que se convenga que, al final de los mismos la propiedad de los mismos será adquirida por el arrendatario por efecto del pago de la merced conductiva pactada[5].

De otro lado, el Tribunal Fiscal en sus Resoluciones N°s 588-2-2001, 3998-5-2003, 4784-5-2003 y 16468-11-2011, ha establecido que en el caso de ventas con reserva de propiedad, el hecho imponible se verifica con la mencionada operación de venta y no con el momento en que jurídicamente se transfiere la propiedad.

En conclusión, en los contratos de compra venta con reserva de propiedad (el comprador obtiene el uso y disfrute del bien pero el vendedor se reserva la reivindicación y disposición del bien hasta el pago de la última cuota) no impide en absoluto que se produzca la entrega establecida en la Ley del IGV con lo cual dicha operación estará gravada con IGV[6].

Por otra parte, en cuanto a la condición suspensiva[7] descrita en el segundo párrafo del artículo 3 de la Ley del IGV, debemos decir que existe una identificación con el pacto de reserva de propiedad; sin embargo, es necesario indicar que el pacto de reserva de propiedad (impide la transmisión de la propiedad) y la condición suspensiva (impide que el contrato de compra venta sea eficaz por más que se haya perfeccionado) son figuras jurídicas distintas.

En cualquier caso, conforme a la Ley del IGV, la existencia de condición suspensiva no impide la existencia de entrega.

A su vez, conforme a la posición mayoritaria de la doctrina[8], la condición suspensiva no priva de toda eficacia a la relación contractual sino que tan sólo debilita la misma durante su pendencia.

A mayor abundamiento, presentamos lo siguientes ejemplos:

PRIMER EJEMPLO:

La empresa “PRACTICANTE S.A.C” vende un bien mueble a la empresa “OBLIGACIONES S.A.C” por un importe de 6,000.00 soles, a pagar en 8 mensualidades, reservándose la empresa “PRACTICANTE S.A.C” la propiedad del bien hasta tanto no se abone el último de los ocho plazos pactados.

¿Cuándo tiene lugar el devengo del IGV?

El devengo del IGV en este supuesto tiene lugar, de acuerdo con lo establecido en el artículo 3 y 4 de la Ley del IGV, en el momento en que se emita el comprobante de pago o en la fecha en que se entregue el bien, lo que ocurra primero a la empresa “PRACTICANTE S.A.C”, independientemente de que esta última se haya reservado el dominio hasta que se haya cumplido el pago de todos los plazos contractualmente estipulados.

SEGUNDO EJEMPLO:

Javier es propietario de un inmueble que adquirió en 1983 por S/ 45,000.00 y que ahora vende en 2017, por S/ 300,000.00. Ante las dificultades de financiación ha ofrecido a aquellos que se han interesado por el inmueble la posibilidad de financiar él mismo la compra, permitiendo que el precio se pagara a plazos.

Laura ha llegado a un acuerdo con él para entregar un primer pago de S/ 100,000.00, y el resto durante los próximos 20 años, con un interés del 3%. En la escritura de compraventa inserta una cláusula de reserva de propiedad hasta el completo pago del precio, así como una condición resolutoria explícita, de acuerdo con la cual la falta de pago de cualquiera de los plazos producirá la resolución de la compraventa, una vez que el adquirente sea notificado notarialmente. Además perderá el 10% de las sumas entregadas a cuenta.

¿Cuándo tiene lugar el devengo del IGV?

A la vista de que en la venta se incluye un pacto de reserva de propiedad hasta el completo pago del precio, Javier como vendedor podría creer que no tiene que tributar hasta que no se pague todo el precio, pues hasta ese momento sigue siendo el propietario del inmueble. No es así.

Sin embargo, tiene que tributar por Impuesto a la Renta más no por IGV, ya que entendemos que no hay habitualidad, que no se trata de una operación comercial y que no es la primera venta de inmuebles que realice Javier en su condición de constructor.

Para efectos de las Rentas de Segunda categoría, las rentas derivadas de la transmisión de la titularidad de los elementos patrimoniales, aun cuando exista un pacto de reserva de dominio, tributarán como ganancias y pérdidas patrimoniales, salvo que por esta Ley se califiquen como rendimientos del capital.

Para la Ley del Impuesto a la Renta la mención a la transmisión de elementos patrimoniales con pacto de reserva de dominio sólo tiene sentido si se pretende aclarar que la alteración patrimonial se produce con la entrega del bien, aun cuando la misma no produzca la transmisión de la propiedad. La venta con pacto de reserva de dominio produce una alteración interna en la composición del patrimonio, en tanto que el bien sigue formando parte del patrimonio pero habiéndose producido un cambio en la esencia de la titularidad, en las facultades dispositivas del propietario.

¿Cuándo nace la obligación del IGV en los contratos de compra venta sujeta a conformidad?

El IGV es un impuesto determinado bajo la técnica del valor agregado, con el método de sustracción sobre base financiera (impuesto contra impuesto), con deducciones financieras e inmediatas y de liquidación mensual, el cual se calcula deduciendo del impuesto bruto o débito fiscal del período (impuesto que grava la venta de bienes, prestación de servicios o contratos de construcción) el crédito fiscal del mismo período (impuesto pagado en las adquisiciones de bienes, servicios, contratos de construcción, importación de bienes y utilización de servicios prestados por no domiciliados)[9].

Así pues, el sistema previsto en nuestra normatividad es uno de deducciones amplias o financieras por cuanto otorga crédito fiscal por todas las adquisiciones que realice el sujeto para el desarrollo de sus actividades, siendo que la deducción es inmediata, puesto que una vez que se traslada el impuesto en las adquisiciones, se obtiene el derecho a deducirlo inmediatamente del IGV que grava las transferencias de bienes, prestaciones de servicios o contratos de construcción, ello en la medida que se cumplan todos los requisitos que prevé la legislación para tales efectos[10].

Agrega la norma tributaria que, en el caso que la transferencia sea concertada por Internet, teléfono, telefax u otros medios similares, en los que el pago se efectúe mediante tarjeta de crédito o de débito y/o abono en cuenta con anterioridad a la entrega del bien, el comprobante de pago deberá emitirse en la fecha en que se reciba la conformidad de la operación por parte del administrador del medio de pago o se perciba el ingreso, según sea el caso, y otorgarse conjuntamente con el bien. Sin embargo, si el adquirente solicita que el bien sea entregado a un sujeto distinto, el comprobante de pago se le podrá otorgar a aquél hasta la fecha de la entrega del bien.

Tratándose de la venta de bienes en consignación, la SUNAT no aplicará la sanción referida a la infracción tipificada en el numeral 1 del artículo 174° del Código Tributario al sujeto que entrega el bien al consignatario, siempre que aquél cumpla con emitir y otorgar el comprobante de pago respectivo dentro de los nueve (9) días hábiles siguientes a la fecha en que el consignatario venda los mencionados bienes.

A mayor abundamiento se tiene el siguiente cuadro:

Según el artículo 1571 del Código Civil la compraventa de bienes a satisfacción del comprador se perfecciona sólo en el momento en que éste declara su conformidad. De esta manera, el comprador debe hacer su declaración dentro del plazo estipulado en el contrato o por los usos o, en su defecto, dentro de un plazo prudencial fijado por el vendedor.

Según el artículo 1571 del Código Civil la compraventa de bienes a satisfacción del comprador se perfecciona sólo en el momento en que éste declara su conformidad. De esta manera, el comprador debe hacer su declaración dentro del plazo estipulado en el contrato o por los usos o, en su defecto, dentro de un plazo prudencial fijado por el vendedor.

De otro lado, el artículo 1572 del citado Código establece que la compraventa a prueba se considera hecha bajo la condición suspensiva de que el bien tenga las cualidades pactadas o sea idóneo para la finalidad a que está destinado.

La prueba debe realizarse en el plazo y según las condiciones establecidas en el contrato o por los usos.

Si no se realiza la prueba o el resultado de ésta no es comunicado al vendedor dentro del plazo indicado, la condición se tendrá por cumplida.

Por último, el artículo 1573 del citado código establece que si la compraventa se hace sobre muestra, el comprador tiene derecho a la resolución del contrato si la calidad del bien no es conforme a la muestra o a la conocida en el comercio.

Sobre este punto, compartimos la opinión de la doctora Marisabel Jimenez Becerra, que fue publicada en esta revista en la segunda quincena de agosto 2015 que se cita a continuación:

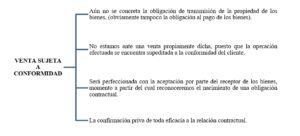

… “En ese sentido, podemos observar que cuando nos encontramos ante una venta sujeta a confirmación no estamos ante una venta propiamente dicha, puesto que la operación efectuada se encuentra supeditada a la conformidad del cliente. En consecuencia, aún no se concreta la obligación de transmisión de la propiedad de los bienes, (obviamente tampoco la obligación al pago de los bienes) y recién será perfeccionada con la aceptación por parte del receptor de los bienes, momento a partir del cual reconoceremos el nacimiento de una obligación contractual. En todo caso, también se puede afirmar que antes del momento en que el cliente emite su conformidad, la operación tampoco se encuentra gravada con el IGV.

De lo expuesto, se concluye que en el caso de una venta sujeta a confirmación, la venta recién se efectiviza al momento en que las partes emitan su consentimiento para obligarse a transferir la propiedad, situación que en este caso, es posterior al momento del traslado de los bienes (…)”…

Por último, debemos tener en cuenta que para efectos civiles existen los denominados contratos bilaterales imperfectos, que según Pothier, citado por La Puente y Lavalle, son aquellos que a diferencia de los contratos perfectamente sinalagmáticos o bilaterales, “en los cuales la obligación que contrata cada uno de los contratantes es igualmente una obligación principal de ese contrato”, en los contratos sinalagmáticos menos perfectos “solo la obligación de una de las partes constituye la obligación principal del contrato”, siendo la obligación de la otra parte, meramente incidental[11]

¿Cuándo nace la obligación del IGV en los contratos de compra venta de bienes a futuro[12]?

Como ya se mencionó, la ley del IGV señala que dicho impuesto grava la venta de bienes muebles y la primera venta de bienes inmuebles realizados por el constructor.

Así también se ha mencionado que la citada ley dispone que para los efectos de la aplicación del citado impuesto se entiende por venta:

Todo acto por el que se transfieren bienes a título oneroso, independientemente de la designación que se dé a los contratos o negociaciones que originen esa transferencia y de las condiciones pactadas por las partes.

Se encuentran comprendidas en el párrafo anterior las operaciones sujetas a condición suspensiva en las cuales el pago se produce con anterioridad a la existencia del bien.

También se considera venta las arras, depósito o garantía que superen el límite establecido en el Reglamento.

El retiro de bienes que efectúe el propietario, socio o titular de la empresa o la empresa misma, incluyendo los que se efectúen como descuento o bonificación, con excepción de los señalados por dicho TUO y su Reglamento.

Según el artículo 1534 del Código Civil, en la venta de un bien que ambas partes saben que es futuro, el contrato está sujeto a la condición suspensiva de que llegue a tener existencia.

Por otra parte, el artículo 1535 citado Código indica que si el comprador asume el riesgo de la cuantía y calidad del bien futuro, el contrato queda igualmente sujeto a la condición suspensiva de que llegue a tener existencia. Empero, si el bien llega a existir, el contrato producirá desde ese momento todos sus efectos, cualquiera sea su cuantía y calidad, y el comprador debe pagar íntegramente el precio.

De otro lado, no se puede constituir la hipoteca sobre bienes futuros, y es nulo el contrato por el que se dispone sobre la totalidad o una parte sustancial de los bienes que una persona pueda adquirir en el futuro.

Por último, el artículo 1410 del mismo Código indica que cuando la obligación creada por el contrato recae sobre un bien futuro, el compromiso de entrega queda subordinado a su existencia posterior, salvo, que la obligación verse sobre una esperanza incierta, caso en el cual el contrato es aleatorio.

Si la falta de entrega obedece a causas imputables al obligado, el acreedor puede recurrir a los derechos que le confiere la ley.

Ante ello, el Tribunal Fiscal ha establecido un criterio recurrente en cuanto al nacimiento de la obligación tributaria en los contratos de compra venta de bienes futuros. Este criterio se encuentra recogido en las Resoluciones N°s 00256-3-99, 00640-5-2001, 04318-5-2005 y 01104-2-2007, entre otras; y establece lo siguiente:

“Para que nazca la obligación del pago del IGV es necesario que exista una venta, la cual tratándose de bienes futuros, recién ocurrirá cuando los bienes hayan llegado a existir, por lo cual al momento que exista el bien recién operará la transferencia de propiedad sobre el bien”

Sobre este punto hay criterios discrepantes por parte de la Sunat y por el Tribunal Fiscal que se muestran a continuación:

| TRIBUNAL FISCAL | SUNAT |

|

En la RTF N° 10037-1-2016 se indica lo siguiente: … “Que no resulta aplicable el criterio establecido en la Resolución del Tribunal Fiscal N° 0640-5-2001, toda vez que en ella se analiza el contrato de compraventa de bien futuro, en el que conforme a las normas expuestas, es necesario que el bien objeto del contrato exista para que nazca la obligación tributaria, lo que no ocurre en el presente caso, por lo que lo alegado por el recurrente carece de sustento.”… |

INFORME N° 215-2007-SUNAT/2B0000.- La primera venta de inmuebles futuros se encuentra gravada con el IGV, naciendo la obligación tributaria en la fecha de percepción, parcial o total, del ingreso. INFORME N° 104-2007-SUNAT/2B0000.- Por lo expuesto, toda vez que la normativa que regula el IGV no ha distinguido si las operaciones de venta deben recaer sobre bienes existentes o bienes futuros, la venta de bien futuro, en el caso de inmuebles, se encuentra gravada con el IGV. Dicha posición también ha sido sustentada por la SUNAT en la Directiva N° 012-99/SUNAT.

|

[1] Abogado por la Universidad San Martín de Porres. Master en Asesoría Jurídica de Empresas por la Universidad Carlos III de Madrid. Expositor de temas de Derecho Tributario en diversas entidades de prestigio. Ex funcionario de la Sunat. Ex asesor tributario del staff de Contadores y Empresas. Catedrático de pregrado y postgrado en la Universidad Nacional José Faustino Sánchez Carrión. Ex Abogado Tributario II en el Ministerio de Economía y Finanzas. Ex Subgerente de Fiscalización Tributaria de la Municipalidad Provincial de Huaura. Socio del Estudio Fernández (www.estudiofernandez.pe). Correo electrónico: arturo.fernandez@estudiofernandez.pe

[2] Ver la CAS. 3667-2015 LIMA, publicada el 3 de octubre de 2017 en el diario oficial el Peruano.

[3] TORRES VÁSQUEZ, Aníbal. “Acto Jurídico”. Editorial IDEMSA. Tercera Edición. Lima, 2007, p. 570.

[4] VIDAL RAMÍREZ, Fernando. El Acto Jurídico. Sexta. Edición. Gaceta Jurídica. Lima 2005. 649

[5] Según la norma civil la naturaleza jurídica del contrato de arrendamiento-venta, es de una compra venta con reserva de dominio.

[6] Lo único que impide es la transmisión del dominio y como sabemos ésta no es necesaria para que se produzca la entrega a efectos del IGV

[7] Normalmente, la condición suspensiva tiene una finalidad de garantía y en este sentido no impide que el contrato desarrolle sus efectos en orden, precisamente, a conseguir su plena eficacia. Alcanzada ésta, dejará de tener efectos la condición.

[8] Fundamentos del Derecho Civil Patrimonial II. Las Relaciones Obligatorias. Sexta Edición. Thomson. Civitas. Páginas 408 y ss. Luis Díez Picazo.

[9] El artículo 11° de la Ley del IGV dispone que el Impuesto a pagar se determina mensualmente, deduciendo del Impuesto Bruto de cada período el crédito fiscal, determinado de acuerdo a lo previsto en los capítulos V, VI y VII del Título I de la norma en comentario.

[10] Tal como lo ha sostenido el Tribunal Fiscal en la Resolución N.° 1580-5-2009 (páginas 6494-6495), publicada en el Diario Oficial el Peruano el 3.3.2009.

[11] LA PUENTE Y LAVALLE, Manuel; “El contrato en general”, Palestra Editores, Lima, 2001, T. I, p. 455.

[12] Artículo 1409 del Código Civil.- La prestación materia de la obligación creada por el contrato puede versar sobre:

1.- Bienes futuros, antes de que existan en especie, y también la esperanza incierta de que existan, salvo las prohibiciones establecidas por la ley.

2.- Bienes ajenos o afectados en garantía o embargados o sujetos a litigio por cualquier otra causa.

Deja un comentario