Artículo publicado en la segunda quincena de enero 2015 en la Revista Contadores y Empresas del Grupo Gaceta Jurídica.

INFORME PRÁCTICO

RECUPERACIÓN ANTICIPADA DEL IMPUESTO GENERAL A LAS VENTAS

Arturo Fernández Ventosilla[1]

RESUMEN EJECUTIVO

El Régimen de Recuperación Anticipada del Impuesto General a las Ventas (IGV) es un mecanismo tributario de intervención por inducción, mediante el cual el Estado busca promover las exportaciones e inversiones locales productivas, posibilitando que las empresas productivas puedan recuperar anticipadamente el IGV que afecte sus adquisiciones locales e importaciones de bienes de capital estando aún en la etapa preoperativa.

INTRODUCCIÓN

Todas las empresas deben recuperar su IGV de compras, a través del crédito fiscal (IVA soportado); no obstante, existen situaciones en las cuales algunas empresas requieren etapas preoperativas prolongadas e inversiones fuertes, lo cual produce un deterioro del valor nominal del IGV que afectó sus adquisiciones. En ese contexto, los inversionistas se verían obligados a reducir sus niveles de inversión, dado el costo financiero originado por la preoperatividad de sus inversiones o incluso, tal incremento de costos aumentaría los precios relativos de su producción posterior.

Es por ello, que el Estado ha creído conveniente crear este Régimen de Recuperación Anticipada no sólo para los bienes de capital (como ocurre en el Régimen de Recuperación Anticipada General) sino también para bienes intermedios, contratos de construcción e inclusive servicios (como Régimen de Recuperación Anticipada Especial).

- I. ¿Cuál es el Régimen General de Recuperación Anticipada del IGV?

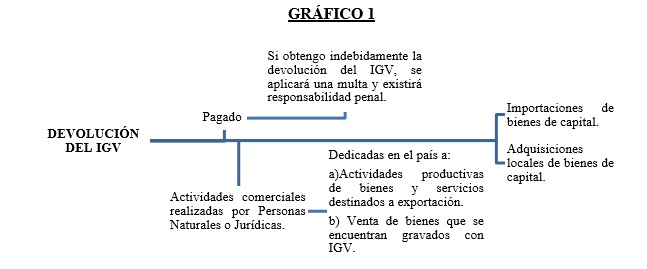

El Régimen General se encuentra regulado en el artículo 78° del TUO de la Ley del IGV, y establece que procede la Recuperación Anticipada del IGV que haya sido pagado en las importaciones y/o adquisiciones locales de bienes de capital realizadas por personas naturales o jurídicas que se dediquen en el país a actividades productivas de bienes y servicios destinados a exportación o cuya venta se encuentre gravada con el Impuesto General a las Ventas. A mayor abundamiento ver el gráfico 1.

Siguiendo con la idea del párrafo precedente, a través del Régimen General se procede a la devolución[2] mediante Notas de Crédito Negociables, por parte de la SUNAT, del crédito fiscal generado en las importaciones y/o adquisiciones locales de bienes de capital que no hubiese sido agotado durante los tres meses siguientes a la fecha en que dichos bienes de capital fueron anotados en el Registro de Compras. En ese sentido, la devolución se solicita de la siguiente manera: i) el contribuyente podrá acogerse al presente Régimen como máximo cuatro veces al año; ii) se presentará el formulario N° 4949 en la Intendencia que corresponda según sea principal o mediano y pequeño contribuyente; iii) la solicitud de devolución podrá incluir más de un bien de capital; iv) previamente a la devolución la SUNAT podrá realizar las compensaciones reguladas en el artículo 40 del Código Tributario.

Por último, no podrán acogerse al Régimen General los contribuyentes que se constituyan por fusión o división de empresas y que hayan iniciado actividad productiva, así como aquellos contribuyentes que se fusionen absorbiendo empresas y que también hayan iniciado actividad productiva.

- II. ¿Cuál es el Régimen Especial de Recuperación Anticipada del IGV?

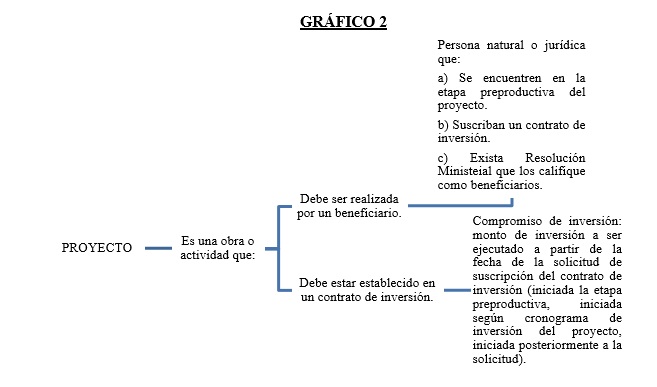

El Régimen Especial se encuentra regulado en el Decreto Legislativo N° 973 y en el Decreto Supremo N° 084-2007-EF, y consiste en la devolución del IGV que gravó las importaciones[3] y/o adquisiciones locales de bienes[4] de capital nuevos[5], bienes intermedios nuevos, servicios y contratos de construcción, realizados en la etapa preproductiva (igual o mayor a dos años), y que deben ser empleados por los beneficiarios directamente para la ejecución de los proyectos previstos en los contratos de inversión[6] así como ser destinados a la realización de operaciones gravadas con el IGV o a exportaciones. A mayor abundamiento, véase el gráfico 2.

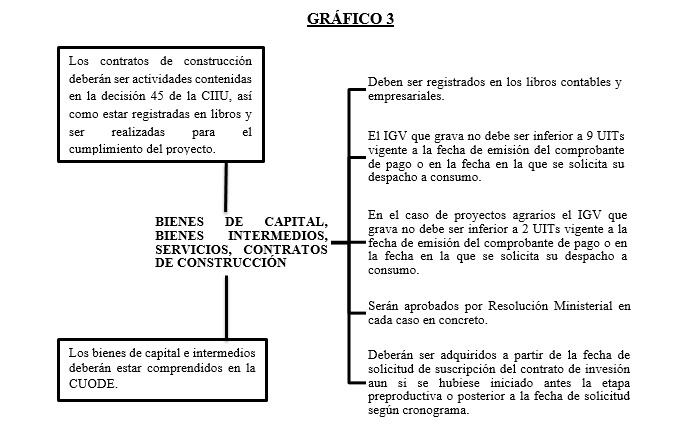

De otro lado, para que los bienes de capital nuevos, bienes intermedios nuevos, servicios y contratos de construcción tengan valides para efectos tributarios, deberán cumplir con las siguientes condiciones (ver gráfico 3):

2.1) ¿Qué es una adquisición común para el Régimen Especial de Recuperación Anticipada del IGV?

Es la adquisición y/o importación de bienes, servicios o contratos de construcción destinada conjuntamente a la realización de operaciones gravadas y no gravadas con el IGV.

En ese contexto, cuando exista adquisiciones comunes se podrá optar por alguna de las siguientes opciones a fin de recuperar el IGV: i) asumir que el 50% de las adquisiciones comunes están destinadas a operaciones gravadas, con lo cual posteriormente Sunat podrá determinar el porcentaje real de las operaciones gravadas; o ii) esperar el inicio de las operaciones productivas y aplicar prorrata[7].

2.2) ¿Qué es la etapa preproductiva para el Régimen Especial de Recuperación Anticipada del IGV?

Es el periodo anterior al inicio de las operaciones[8] productivas. Ante ello, la explotación del proyecto por parte de los beneficiarios se inicia cuando se realice la primera exportación de un bien o servicio, o la primera transferencia de un bien o servicio gravado con el IGV, que resulten de dicha explotación así como cuando perciban cualquier ingreso gravado con el IGV que constituya el sistema de las inversiones en el proyecto incluidos los costos o gastos de operación o el mantenimiento efectuado; debe tenerse en cuenta, que este inicio de operaciones se considera respecto del proyecto materia del contrato de inversión suscrito.

Por tanto, no se entenderán iniciadas las operaciones productivas, por la realización de operaciones que no deriven de la explotación del proyecto materia de inversión o que tengan la calidad de muestras, pruebas o ensayos autorizados por el sector respectivo para la puesta en marcha.

2.3) ¿Cómo puedo acogerme al Régimen Especial de Recuperación Anticipada del IGV?

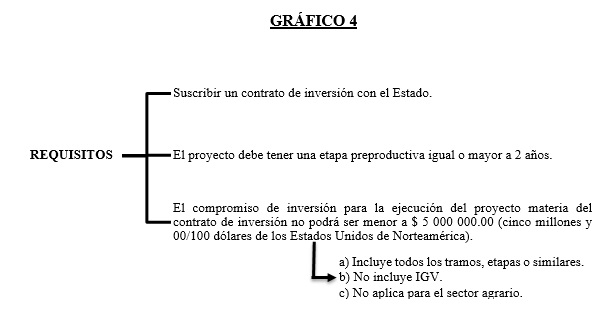

Según la norma tributaria, pueden acogerse al Régimen Especial las personas[9] naturales y jurídicas que realicen inversiones en cualquier sector de la actividad económica que generen renta de tercera categoría, siempre y cuando cumplan con los siguientes requisitos (ver gráfico 4):

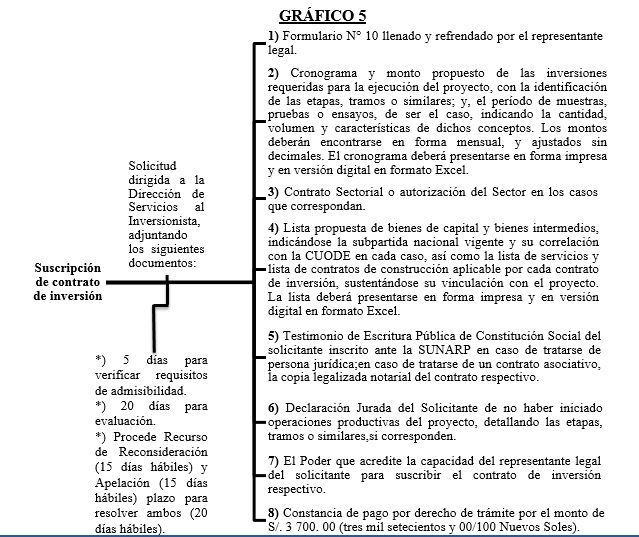

Una vez que se verifique el cumplimiento de los mencionados requisitos, la persona natural o jurídica presentará ante PROINVERSIÓN, una solicitud para la suscripción del contrato de inversión así como otros documentos que serán parte de un procedimiento administrativo. Dicho procedimiento es el siguiente (ver gráfico 5):

2.4) ¿Cuáles son las causas por las cuales un beneficiario no puedo acogerme al Régimen Especial de Recuperación Anticipada del IGV?

La norma tributaria detalla tres causas por las cuales un beneficiario no puede acogerse al Régimen Especial como son: i) cuando se trate de proyectos que se encuentren en etapas productivas; ii) cuando se trate de proyectos por los cuales ya se hubiera suscrito un contrato de inversión; y iii) cuando no se cumplan los requisitos detallados en el artículo 3 del Decreto Legislativo N° 973[10].

2.5) ¿Cuáles son los montos devueltos en el Régimen Especial de Recuperación Anticipada del IGV?

El monto mínimo que deberá acumularse para solicitar la devolución será de 36 UITs vigente al momento de la presentación de la solicitud. Dicho monto no será aplicable a la última solicitud de devolución que presente el beneficiario y no será aplicable a proyectos del sector agrario.

Una vez que se solicita la devolución del IGV de un determinado periodo no se podrá presentar otra solicitud por el mismo periodo o periodos anteriores. Dicha devolución se efectuará mediante Notas de Crédito Negociables emitidas en moneda nacional[11], el plazo para la devolución es de 5 días hábiles contados a partir del día siguiente de la fecha de presentación de la solicitud[12], la devolución podrá realizarse dentro del día siguiente de presentada la solicitud siempre que se realice en los primeros 5 días hábiles de cada mes y que el monto pedido en la solicitud se encuentre garantizado[13] con una carta fianza o póliza de caución con vigencia de 60 días calendario.

De la misma forma, en el caso de Joint Ventures y otros contratos de colaboración empresarial que no lleven contabilidad independiente cada parte contratante podrá solicitar la devolución que le corresponda.

Asimismo, en caso el beneficiario tenga deudas tributarias exigibles en cobranza coactiva, la Sunat podrá retener la totalidad o parte de la devolución del Régimen a efecto de cancelar las referidas deudas.

2.6) ¿Cuál es el procedimiento de devolución, ante la Sunat, por aplicación del Régimen Especial de Recuperación Anticipada del IGV?

A efectos de obtener la devolución del IGV por aplicación del Régimen, el beneficiario deberá presentar ante la Sunat la siguiente documentación: i) solicitud de devolución (Formulario 4949), la que deberá presentarse ante la Intendencia, Oficina Zonal o Centro de Servicios al Contribuyente de la Sunat según corresponda; ii) copia autenticada por el fedatario de la Sunat del contrato de inversión, incluidos anexos de ser el caso, el cual será presentado por única vez, cuando el beneficiario presente su primera solicitud de devolución del Régimen; iii) copia autenticada por fedatario de la Sunat, del anexo modificatorio del contrato de inversión como consecuencia de la ampliación del listado de bienes de capital, bienes intermedios, servicios y contratos de construcción, cuando corresponda, la cual será presentada por única vez cuando el beneficiario presente la primera solicitud de devolución del Régimen; iv) copia de la Resolución Ministerial que califica al beneficiario para gozar del Régimen, la cual será presentada por única vez cuando el beneficiario presente su primera solicitud de devolución del Régimen; v) relación[14] detallada de los comprobantes de pago, notas de débito o crédito, documentos de pago del IGV en caso de la utilización en el país de servicios prestados por no domiciliados y Declaraciones Únicas de Aduana por cada contrato identificando la etapa, tramo o similar al que corresponde; y vi) escrito que deberá contener el monto del IGV solicitado como devolución y su distribución entre cada uno de los participantes del contrato de colaboración empresarial que no lleve contabilidad independiente, de ser el caso. Este documento tendrá carácter de declaración jurada.

Asimismo, los comprobantes de pago sólo deberán incluir bienes de capital, bienes intermedios, servicios o contratos de construcción que otorguen derecho al Régimen; aunque los comprobantes de pago también podrán incluir bienes de capital, bienes intermedios, servicios o contratos de construcción que se destinen a operaciones comunes.

Además, en caso que el beneficiario presente la información de manera incompleta, la Sunat deberá otorgar un plazo no menor de dos días hábiles, contados a partir del día siguiente de la fecha de notificación del requerimiento que se emita para tal efecto, a fin de que se subsanen las omisiones. De no efectuarse las subsanaciones correspondientes en el referido plazo, la solicitud se considerará como no presentada, quedando a salvo el derecho del beneficiario a formular una nueva solicitud.

En ese contexto, corresponderá a la Sunat el control y fiscalización de los bienes de capital, bienes intermedios, servicios y contratos de construcción por los cuales se solicita el Régimen, para tal efecto el sector correspondiente encargado de controlar la ejecución de los contratos de inversión, informará periódicamente a la Sunat las operaciones de importación y/o adquisición local de bienes de capital, bienes intermedios, servicios y contratos de construcción que realicen los beneficiarios para la ejecución del Proyecto durante la vigencia del contrato de inversión.

Por último, toda verificación que efectúe la SUNAT para efecto de resolver la solicitud de devolución por aplicación del Régimen, se hará sin perjuicio del derecho de practicar una fiscalización posterior.

2.7) ¿Cómo se contabilizan las operaciones en el Régimen Especial de Recuperación Anticipada del IGV?

Las personas naturales o jurídicas que suscriban más de un contrato de inversión, o ejecuten la inversión por etapas, tramos o similares, para efectos del Régimen deberán contabilizar sus operaciones en cuentas[15] independientes por cada contrato, etapa, tramo o similar, de ser el caso.

De otro lado, las operaciones de importación y/o adquisición local de bienes intermedios, bienes de capital, servicios y contratos de construcción que den derecho al Régimen, deberán ser contabilizadas separadamente entre aquellas que se destinarán exclusivamente a operaciones gravadas y de exportación, aquellas que se destinarán exclusivamente a operaciones no gravadas, así como de aquellas que se destinarán a ser utilizadas conjuntamente en operaciones gravadas y no gravadas.

También, los comprobantes de pago, las notas de débito, notas de crédito, la Declaración Única de Aduanas y otros documentos que acrediten el pago del IGV en la importación, así como los documentos donde consta el pago del IGV en la utilización de servicios prestados por no domiciliados, que respalden las operaciones de importación y/o adquisición local de bienes intermedios, bienes de capital, servicios y contratos de construcción que den lugar al Régimen, deberán anotarse en el Registro de Compras de acuerdo a lo establecido por el artículo 19 de la Ley del IGV. Para ello se deberán registrar en columnas separadas las bases imponibles de las adquisiciones gravadas destinadas a operaciones gravadas, así como el monto del IGV correspondiente a tales adquisiciones.

- III. ¿Cuál es el Régimen Especial de Recuperación Anticipada del Impuesto General a las Ventas para promover la adquisición de bienes de capital?

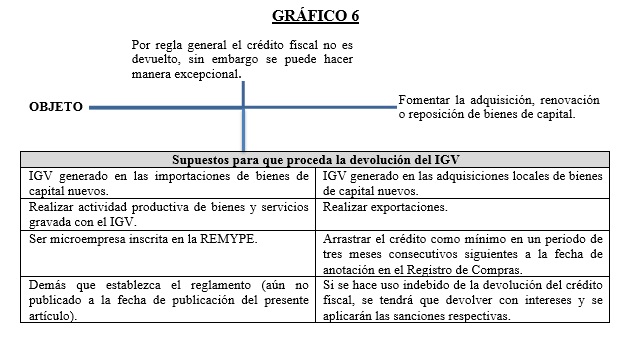

Este régimen excepcional y temporal (que busca fomentar la adquisición, renovación o reposición de bienes de capital), regulado en el capítulo II de la Ley N° 30296, consiste en la devolución del crédito fiscal generado en las importaciones y/o adquisiciones locales de bienes de capital nuevos, efectuadas por contribuyentes que realicen actividades productivas de bienes y servicios gravadas con el IGV o exportaciones, que se encuentren inscritos como microempresas en el REMYPE, de conformidad con la Ley de Promoción y Formalización de la Micro y Pequeña Empresa. A mayor abundamiento ver el gráfico 6.

El crédito fiscal objeto del régimen a que se refiere el párrafo anterior será aquel que no hubiese sido agotado como mínimo en un periodo de tres (3) meses consecutivos siguientes a la fecha de anotación en el registro de compras.

Para el goce del presente régimen los contribuyentes deberán cumplir con los requisitos que establezca el reglamento ( que a la fecha de publicación del presente artículo aún no ha sido publicado), los cuales deberán tomar en cuenta, entre otros, un periodo mínimo de permanencia en el Registro Único de Contribuyentes, así como el cumplimiento de obligaciones tributarias.

3.1) ¿Es necesario un régimen de Recuperación Anticipada del Impuesto General a las Ventas para una Microempresa?

Desde que concluí mis estudios de Post Grado, en España, en la Universidad Carlos III de Madrid no me queda la menor duda que las Pymes representan nuestro color de identidad industrial a nivel mundial, ya que actualmente en el mundo se desarrolla un fenómeno en expansión del concepto denominado: “Pymes en España” y “Mype o Mipyme en Perú”. Las Pymes[16] abarcan a tres tipos de empresas que son la Micro, Pequeña y Mediana empresa, las mismas que se diferencian entre ellas en base a “el número de empleados”, “el volumen del negocio” y “el balance general”.

En Perú y España[17], el 99% de las empresas califican como Pymes, con ello queda demostrado que este tipo de empresas constituyen las organizaciones más capaces para adaptarse a los cambios tecnológicos y generar empleo, de esa manera se convierten en un importante factor de política de redistribución de ingresos a los sectores medios y de bajos recursos, así como fomentar el desarrollo económico de toda una Nación. Por lo cual, todo intento a fin de salvaguardar su funcionamiento y financiación es necesario.

- IV. Casos prácticos

4.1) La empresa “CONECTAMEF S.A.” ha suscrito un contrato de inversión con el Estado Peruano. En ese sentido nos consulta si tiene derecho a la devolución del IGV que le ha sido trasladado o ha pagado por las adquisiciones de bienes o servicios incluidos dentro de la lista aprobada mediante Resolución Ministerial correspondiente, realizadas con fecha posterior a la suscripción del contrato, si tales adquisiciones se efectúan con un monto de inversión mayor o que excede el comprometido en el contrato.

Solución:

El numeral 2.1 del artículo 2° del Reglamento del Decreto Legislativo N.° 973 dispone que la cobertura del Régimen consiste en la devolución del IGV trasladado o pagado en las operaciones de importación y/o adquisición local de bienes intermedios, bienes de capital, servicios y contratos de construcción, que se utilicen directamente en la ejecución del Proyecto al que corresponda el Contrato de Inversión, siempre que aquel se encuentre en una etapa preproductiva igual o mayor a dos años.

De otro lado, el segundo párrafo del inciso a) del artículo 3° del Decreto Legislativo N.° 973 dispone que los compromisos de inversión para la ejecución del proyecto materia del Contrato de Inversión, no podrán ser menores a cinco millones de dólares de los Estados Unidos de América (US$ 5 000,000.00) como monto de inversión total incluyendo la sumatoria de todos los tramos, etapas o similares, si los hubiere. Agrega que dicho monto no incluye el IGV.

Ahora bien, dichas normas no contienen disposición alguna que restrinja el monto de la devolución a un límite máximo en función del monto total de la inversión comprometida en el Contrato de Inversión suscrito con el Estado, solo se establece en el artículo 7 del Decreto Supremo N° 084-2007-EF que el monto mínimo que deberá acumularse para solicitar la devolución del IGV será de 36 UITs.

En razón a lo expuesto, puede afirmarse que el IGV trasladado en las adquisiciones de bienes y servicios realizadas con sumas que excedan a la inversión comprometida en el Contrato de Inversión, pueden ser materia de devolución en aplicación del Régimen Especial.

En consecuencia, en el supuesto materia de consulta “CONECTAMEF S.A” tiene derecho a la devolución del IGV que le ha sido trasladado por las adquisiciones de bienes y servicios realizadas con cantidades que excedan al monto de la inversión comprometida en el contrato de inversión suscrito al amparo del Decreto Legislativo N.° 973, siempre que tales adquisiciones se destinen a la ejecución del respectivo proyecto de inversión.

[1] Abogado por la Universidad San Martín de Porres. Master en Asesoría Jurídica de Empresas por la Universidad Carlos III de Madrid. Expositor de temas de Derecho Tributario en diversas entidades de prestigio. Ex funcionario de la Sunat. Ex asesor tributario del staff de Contadores y Empresas. Ex Catedrático del curso Derecho Tributario y Empresarial en la Universidad Nacional José Faustino Sánchez Carrión de Huacho. Abogado Tributario II en el Ministerio de Economía y Finanzas.

[2] Decreto Supremo Nº 046-96-EF, mediante el cual se establecen plazos, montos, cobertura de bienes y servicios, procedimientos y vigencia del Régimen de Recuperación Anticipada del IGV creado por el D. Leg. N°775.

[3] En cuanto a las importaciones es necesario tener en cuenta la Casación N° 232 – 2012 Lima, emitida por la Sala de Derecho Constitucional y Social Permanente de la Corte Suprema de Justicia de la República, publicada en el diario oficial el Peruano el 30 de diciembre de 2014 y que establece la prevalencia del Decreto Legislativo 809 (derogado por la primera disposición complementaria del Decreto Legislativo N° 1053, publicado el 27 junio 2008) sobre el Decreto Supremo 115-2001-EF, entendiendo que la obligación tributaria aduanera nace en la fecha de numeración de la declaración única de aduanas.

[4] Bienes de capital y Bienes intermedios: A aquellos bienes de capital nuevos y bienes intermedios nuevos comprendidos en los códigos de la Clasificación según Uso o Destino Económico (CUODE) señalados en el Anexo 1 del DECRETO SUPREMO Nº 084-2007-EF.

[5] Son bienes nuevos aquellos que no han sido puestos en funcionamiento ni afectados con depreciación.

[6] Según el artículo 4 del Decreto Legislativo N° 973, el contrato de inversión será suscrito con el Sector correspondiente y la Agencia de Promoción de la Inversión Privada – PROINVERSION.

El contrato de inversión deberá consignar cuando menos la siguiente información: a) Identificación de las partes contratantes y sus representantes legales, de ser el caso; b) El monto total de la inversión y las etapas, tramos o similares, de ser el caso, en que se efectuará ésta; c) El proyecto al que se destinará la inversión; d) El plazo para la realización de la inversión; e) El cronograma de ejecución de la inversión con la identificación de las etapas, tramos o similares, de ser el caso; f) Las causales de rescisión o resolución del contrato.

El contrato de inversión es de adhesión.

El control de la ejecución del contrato de inversión será realizado por el Sector correspondiente, debiendo los beneficiarios poner a su disposición la documentación o información que éste requiera vinculada al contrato de inversión.

[7] En cumplimiento a lo señalado en el artículo 23º de la Ley del IGV e ISC, la determinación del crédito fiscal en el caso que el contribuyente realice conjuntamente operaciones gravadas y no gravadas, deberán de tener en consideración el procedimiento de desarrollado en el numeral 6 del artículo 6º del Reglamento del IGV.

Se Contabilizarán separadamente las adquisiciones clasificándolas en: a) destinadas a ser utilizadas exclusivamente en la realización de operaciones gravadas y de exportación; b) destinadas a ser utilizadas exclusivamente en la realización de operaciones no gravadas, excluyendo las exportaciones; y c) destinadas a ser utilizadas conjuntamente en operaciones gravadas y no gravadas.

Cuando el sujeto no pueda determinar las adquisiciones que han sido destinadas a realizar operaciones gravadas o no con el impuesto, el crédito fiscal se calculará proporcionalmente aplicando el porcentaje (coeficiente) obtenido con el siguiente procedimiento: a) Determinar el monto de las operaciones gravadas con el IGV y exportaciones de los últimos 12 meses, incluyendo el mes al que corresponde el crédito; b) determinar el total de las operaciones del mismo periodo, considerando a las gravadas y a las no gravadas, incluyendo a las exportaciones; c) El monto obtenido en a) se dividirá entre el obtenido en b) y el resultado se multiplicará por cien (100). El porcentaje resultante se expresará hasta con dos decimales; d) Este porcentaje se aplicará sobre el monto del impuesto que haya gravado la adquisición de bienes, servicios, contratos de construcción e importaciones que otorgan derecho a crédito fiscal, resultando así el crédito fiscal del mes.

[8] El artículo 5 del Decreto Legislativo N° 973 indica que la etapa preproductiva es el período anterior al inicio de operaciones productivas. Constituye el inicio de operaciones productivas la explotación del proyecto.

[9] Según el numeral 3.3 del artículo 3 del Decreto Legislativo 973, mediante Resolución Ministerial del sector competente se aprobará a las personas naturales o jurídicas que califiquen para el goce del Régimen, así como los bienes, servicios y contratos de construcción que otorgarán la Recuperación Anticipada del IGV, para cada Contrato.

[10]Artículo 3.- Del acogimiento al Régimen

3.1 Podrán acogerse al Régimen, las personas naturales o jurídicas que realicen inversiones en cualquier sector de la actividad económica que genere renta de tercera categoría.

3.2 Para acogerse al Régimen, las personas naturales o jurídicas deberán cumplir con los siguientes requisitos:

a) Suscribir un contrato de inversión con el Estado a partir de la vigencia del presente Decreto Legislativo, para la realización de inversiones en cualquier sector de la actividad económica que genere renta de tercera categoría.

Los compromisos de inversión para la ejecución del proyecto materia del contrato de inversión, no podrán ser menores a cinco millones de dólares de los Estados Unidos de América (US$ 5 000 000,00) como monto de inversión total incluyendo la sumatoria de todos los tramos, etapas o similares, si los hubiere. Dicho monto no incluye el IGV.

No será de aplicación a los proyectos en el sector agrario, el monto del compromiso de inversión señalado precedentemente.

b) Contar con un proyecto que requiera de una etapa preproductiva igual o mayor a dos años, contado a partir de la fecha del inicio del cronograma de inversiones contenido en el contrato de inversión.

3.3 Mediante Resolución Ministerial del sector competente se aprobará a las personas naturales o jurídicas que califiquen para el goce del Régimen, así como los bienes, servicios y contratos de construcción que otorgarán la Recuperación Anticipada del IGV, para cada Contrato.

[11] En el caso de las empresas que se encuentren autorizadas a llevar la contabilidad en moneda extranjera y declaren sus tributos en moneda extranjera, a efectos de solicitar la devolución efectuarán la conversión de la moneda extranjera a moneda nacional utilizando el tipo de cambio promedio venta publicado por la Superintendencia de Banca y Seguros y Administradoras Privadas de Fondos de Pensiones en la fecha de presentación de la solicitud de devolución. Si en la fecha de vencimiento o pago no hubiera publicación sobre el tipo de cambio, se tomará como referencia la publicación inmediata anterior.

[12] Ver los procedimientos 22, 23, 24, 25 y 26 del TUPA de Sunat.

[13] La Sunat no podrá solicitar la renovación de los referidos documentos.

[14] Mediante Resolución de Superintendencia la SUNAT podrá disponer que la relación de los comprobantes de pago y demás documentos sea presentada a través de medios magnéticos.

[15] La SUNAT podrá establecer controles adicionales para facilitar la identificación de las inversiones de cada etapa, tramo o similar, los que deberán ser cumplidos por los beneficiarios. Deberán ser contabilizadas separadamente entre aquellas que se destinarán exclusivamente a operaciones gravadas y de exportación, aquellas que se destinarán exclusivamente a operaciones no gravadas, así como de aquellas que se destinarán a ser utilizadas conjuntamente en operaciones gravadas y no gravadas.

[16] Dada la gran cantidad de definiciones del concepto de Pymes que podemos encontrar en la legislación española (tributaria, laboral, contable, etc.), la definición de Pymes se realizará en base a dos recomendaciones comunitarias2 brindadas por la Comisión Europea (no es vinculante ni obligatorio), la primera de fecha 3 de abril del año 1996 y la segunda de fecha 6 de mayo del año 2003. En la primera se establece qué debe entenderse por pequeña y mediana empresa, y en la segunda se define, además de la pequeña y mediana, a la microempresa.

[17] La profesora Marta García Mandaloniz, profesora titular de derecho mercantil de la Universidad Carlos III de Madrid y ponente del curso monográfico financiación de Pymes en la séptima edición del Master de Asesoría Jurídica de Empresas, brindó en el aula de clases los siguientes datos estadísticos: Existen 20 millones de Pymes europeas que desempeñan un importante papel en la economía europea. En su mayoría son microempresas y en 2012 generó aproximadamente 86,8 millones de empleos lo cual representa el 66,5% de todos los puestos de trabajo europeos para el año 2012.

El sector de las Pyme en su conjunto ha generado 57,6% del valor añadido bruto del sector privado no financiero en Europa durante 2012.

Deja un comentario