ARTÍCULO PUBLICADO EN LA SEGUNDA QUINCENA DE JUNIO 2016 EN LA REVISTA CONTADORES Y EMPRESAS DEL GRUPO GACETA JURÍDICA.

SERVICIOS PRESTADOS POR SUJETOS NO DOMICILIADOS A TRAVÉS DE INTERNET

Arturo Fernández Ventosilla[1]

RESUMEN EJECUTIVO

Internet ha traído consigo una nueva fórmula de hacer negocios, planteando graves problemas a las Administraciones tributarias, en cuanto a la aplicación del Impuesto General a las Ventas (IGV), ya que ante una operación realizada por este medio la Administración Tributaria deberá tener en cuenta las siguientes preguntas: ¿cuándo un servicio ha sido consumido o empleado en el territorio nacional?, ¿dónde se realizó el uso inmediato o el primer acto de disposición del servicio?, ¿cuáles son las condiciones contractuales que han acordado las partes?, entre otros.

INTRODUCCIÓN

El crecimiento que han experimentado las operaciones realizadas a través de internet en el marco del proceso de globalización económica, tienen un significativo impacto en la capacidad de las Administraciones Tributarias para gravar dichas operaciones con Impuesto General a las Ventas (IGV), dada la dificultad para controlar la realización de tales operaciones, los problemas para identificar a los contribuyentes que los llevan a cabo y, también, las posibilidades de recaudar tales impuestos cuando el contribuyente reside fuera del territorio del Estado acreedor de la deuda tributaria, lo que ha propiciado el fenómeno conocido como desmaterialización de las operaciones económicas[2].

Reafirmado la idea del párrafo anterior, el jefe del INEI[3], Aníbal Sánchez, indicó que en el primer trimestre del 2016 el 46% de la población de 6 y más años de edad del país accede a internet al incrementarse en 5.3 puntos porcentuales su uso respecto a un igual trimestre del año 2015. El mayor aumento se dio en Lima Metropolitana al pasar de 58.2% a 66.1%, es decir se dio un alza de 7.9 puntos porcentuales.

Por lo tanto, el presente artículo busca determinar la afectación al IGV de las operaciones realizadas por internet.

- CASOS PRÁCTICOS

SERVICIO DE INFORMACIÓN DE FLUCTUACIONES

Consulta:

La empresa SAN CRISTOBAL S.A domiciliada en el país, nos informa que recibe el servicio de información de las fluctuaciones de los precios internacionales de productos tales como el maíz amarillo, la soya, etc., insumos que SAN CRISTOBAL S.A importa para ser utilizados como alimento en la crianza de productos pecuarios.

Este servicio es brindado por la empresa no domiciliada FC STONE L.L.C (Kansas City –EEUU), a través de informes enviados vía correo electrónico. Dicho servicio tiene por finalidad permitir a SAN CRISTOBAL S.A programas y tomar decisiones respecto de los productos a adquirir, cantidades, fechas, financiación, proveedores, entre otros.

En ese sentido, nos consulta si el hecho que los referidos productos sean –luego de su importación- usados por la empresa para su proceso productivo desarrollado en el Perú, hace que el servicio de información se encuentre gravado con IGV, ya que según nos indican el servicio se aprovecha en el extranjero y no en el Perú, debido a que los resultados del servicio son utilizados por los representante, funcionarios y/u directores de SAN CRISTOBAL S.A, quienes viajan al extranjero para negociar los contratos de compraventa de los referidos insumos, para lo cual necesitan la información proporcionada por FC STONE, análisis que se realiza en el exterior.

Respuesta:

El IGV es un impuesto de carácter general y tiene como regla que la carga impositiva se traslade al adquiriente del bien o servicio, sin embargo, en las operaciones realizadas por internet por sujetos no domiciliados (utilización de servicios prestados) no se da dicha traslación.

En este contexto, surge la siguiente interrogante: ¿Quiénes son considerados sujetos no domiciliados para el IGV?

El numeral 2 del artículo 2 del Reglamento de la Ley del IGV establece que un sujeto es domiciliado en el país cuando reúna los requisitos establecidos en la Ley del Impuesto a la Renta (LIR).

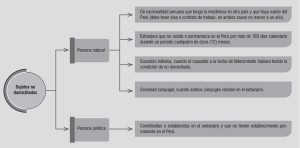

Ante ello, el artículo 7 de la LIR y el artículo 4 de su Reglamento consideran como sujeto no domiciliado a los siguientes:

De otro lado, el inciso b) del artículo 1 de la LIGV establece que el referido impuesto grava la prestación o utilización de servicios en el país.

Así, el inciso c) del artículo 3) de la LIGV establece que servicio es toda prestación que una persona realiza para otra y por la cual percibe una retribución o ingreso que se considere renta de tercera categoría para los efectos del IR, aún cuando no esté afecto a este último impuesto; incluidos el arrendamiento de bienes muebles e inmuebles y el arrendamiento financiero.

Según esta norma, el servicio es prestado en el país cuando el sujeto que lo presta se encuentra domiciliado en él para efecto del IR, sea cual fuere el lugar de celebración del contrato o del pago de la retribución.

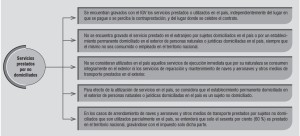

Ahora, el servicio es utilizado en el país cuando siendo prestado por un sujeto no domiciliado, es consumido o empleado en el territorio nacional, independientemente del lugar en que se pague o se perciba la contraprestación y del lugar donde se celebre el contrato.

En nuestro caso, SAN CRISTOBAL S.A en base al inciso c) del artículo 9 de la LIGV (señala que son sujetos del impuesto en calidad de contribuyentes, entre otros, las personas jurídicas que utilicen en el país servicios prestados por no domiciliados) tiene calidad de contribuyente, ante lo cual debemos analizar la afectación del servicio de información de fluctuaciones que presta la no domiciliada. Por lo cual debemos tener en cuenta lo siguiente[4]:

Por otra parte, el Tribunal Fiscal ha señalado en las Resoluciones N° 225-5-2000 y 13829-3-2009, entre otras, que para determinar si un servicio es utilizado en el país, es decir, si es consumido o empleado en el territorio nacional, se debe considerar el lugar donde el usuario del servicio realiza el primer acto de disposición; y en la Resolución N° 2330-2-2005, estableció que la utilización del servicio como supuesto gravado con el IGV, no está determinado por el beneficio que obtiene el sujeto domiciliado y por el cual para una retribución al no domiciliado que le presta el servicio, sino por el lugar en el que ocurre el primer acto de aprovechamiento o disposición del servicio.

A mayor abundamiento, en el IGV, la importación de bienes y servicios se encuentra afecta a dicho tributo, en ese sentido, las Resoluciones del Tribunal Fiscal N°s 14984-4-2012, 4429-5-2005, entre otras han señalado que tratándose de la utilización (importación) de servicios prestados por sujetos no domiciliados, el tratamiento es similar a la importación de bienes. Asimismo, se tiene que para establecer si un determinado servicio prestado por un no domiciliado califica o no como importación, debe identificarse y acreditarse el lugar donde el usuario realizó el primer acto de disposición.

En el caso en particular, SAN CRISTOBAL S.A, al recibir la información de FC STONE L.L.C vía internet, permitía que sus funcionarios tengan acceso a la información a través de la página web de FC STONE L.L.C y que la información proporcionada les permitía tomar decisiones en nuestro país sobre la compra de insumos utilizados en el proceso productivo. En ese sentido, el lugar donde se lleva a cabo el primer acto de disposición o aprovechamiento económico que permite obtener un beneficio inmediato por la prestación del servicio es el Perú, ya que la información brindada vía internet tienen por finalidad programar y tomar decisiones respecto de los productos a adquirir, cantidades, fechas, financiación, proveedores, actos que en su conjunto constituyen la primera disposición que se hace de la información proporcionada y que se llevan a cabo en el territorio nacional.

Confirmando nuestra posición, tenemos la Casación 1587-2008 de 21 de octubre de 2008 de la Sala de Derecho Constitucional y Social Permanente de la Corte Suprema que indica en qué momento se da un primer acto de disposición respecto a la Ley del IGV, como se cita a continuación:

… “La cesión de derechos fílmicos del programa Jaime Bayly en vivo, así como la cesión de derechos de señales efectuadas por Turner International al calificar como un arrendamiento o cesión temporal en uso de un bien intangible, no se encuentran gravadas con el IGV por los períodos señalados (1994, 1995 y 1996).

(…)

Los bienes corpóreos son aquellos que afectan directamente nuestros sentidos, e incorpóreos los que no los afectan. Por lo tanto, son corpóreos no sólo lo que puede tocarse sino también lo que puede percibirse por el oído y la vista (ondas luminosas, ondas auditivas u ondas hertzianas), es decir, de hechos o de elementos de material que ocupan un lugar en el espacio, de modo que la señales contratadas y retransmitidas no son entidades metafísicas, sino realidades concretas que son objeto de derecho aunque no puedan tocarse en forma directa e inmediata (Considerando Sexto).

(…)

La Sala resalta lo estipulado en la Cláusula Cuarta del Contrato según el cual “es responsabilidad de PANTEL utilizar las instalaciones en tierra para bajar hacia éstas una señal de televisión. Siendo esto así, al haberse establecido que PANTEL utiliza el servicio prestado por MR Production NV corresponde ahora determinar si la norma denunciada fue interpretada correctamente (Considerando undécimo)

(…)

Se considera como operación gravada al servicio que es efectivamente consumido o empleado en territorio nacional; por lo tanto, dicho supuesto de hecho resulta aplicable al caso de autos, toda vez que (…) a partir de lo acordado por las partes en el referido documento el servicio fue empleado y utilizado en el Perú (Considerando Décimo Tercero).” …

En ese sentido, la Sentencia declaró nula la RTF 423-3-2003 de 24 de Enero de 2003, ordenaron que el Tribunal Fiscal emita nueva resolución teniendo en cuenta lo analizado en la presente resolución.

Por último, en la utilización de servicios al encontrarnos frente al consumo o empleo de un servicio en el país, debemos aplicar[5] el criterio del aprovechamiento económico del servicio[6] que para efecto del IGV, a fin de determinar si el servicio prestado por un no domiciliado ha sido consumido o empleado en el territorio nacional, deberá atenderse al lugar en el que se hace el uso inmediato o el primer acto de disposición del servicio. Para tal efecto, deberán analizarse las condiciones contractuales que han acordado las partes a fin de establecer dónde se considera que el servicio ha sido consumido o empleado. Entonces, si un servicio es consumido o empleado en el territorio nacional, deben analizarse, en primer lugar, las condiciones contractuales de cada caso en particular y, en base a ello, establecer el lugar donde se lleva a cabo el aprovechamiento o primer acto de disposición del servicio.

RECARGAS VIRTUALES REALIZADAS POR INTERNET

Consulta:

El representante de la empresa EL CHARRO S.A.C nos indica que está brindado el servicio de recargas virtuales. En su mayoría son recargas de 10 soles. En ese sentido, nos consulta si dicho servicio está afecto a IGV, y de qué manera se debe contabilizar.

Respuesta:

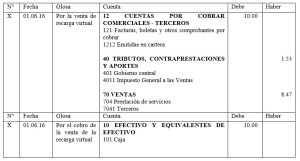

Según lo indicado en los párrafos precedentes, el servicio de comercio electrónico que brinda la empresa estará afecto al IGV, el mismo que deberá detallar de la siguiente manera:

SERVICIO DE SUPERVISIÓN DE IMPORTACIÓN DE EQUIPO DE TOMOGRAFÍA.

Consulta:

El representante de la empresa XANAX S.A.C nos consulta si el servicio de supervisión de importación de tomografía realizado por internet por parte de AC MEX A.L.C (Ciudad de México – México) se encuentra gravado con IGV.

Nos indica que el servicio es utilizado y consumido en el extranjero y sólo el equipo de tomografía es utilizado en el país.

Respuesta:

Si bien el servicio es prestado en el extranjero el aprovechamiento económico se da en territorio nacional, materializándose en el certificado que se presenta en Aduanas.

Por otra parte, constituye una condición previa para efectuar la nacionalización de bienes al país la obtención de un certificado de inspección y en ese sentido se tiene que el servicio prestado por AC MEX A.L.C (Ciudad de México – México), culmina con la expedición del certificado de aduanas, es decir es empleado en el país a fin de cumplir con las disposiciones que la legislación peruana exige para la introducción de bienes desde el exterior, entendiendo que de no contar con el referido certificado el equipo de tomografía debería ser reembarcado por cuenta del importador.

PAGO DE MEMBRESÍA VIRTUAL

Consulta:

El representante de la empresa SHOPER S.A.C nos indica que comercializa café orgánico, y para lo cual requiere la certificación de organismos acreditados y reconocidos mundialmente, por lo que se encuentra suscrito como miembro de la Asociación de Mejoramiento de Cultivos Orgánicos (OCIA International), que certifica el café para el mercado de las Estados Unidos y, el IMO Control, contraparte técnica de la Asociación Orgánica Naturland Zeichen GMBH, que se encarga de la certificación de dicho producto para el mercado europeo.

En ese sentido, ha realizado pagos por membresía y derecho por el uso de sello y certificación a dichas entidades, por tanto, nos consulta si estos pagos estarán gravados con IGV.

Respuesta:

Respecto de la utilización de servicios cabe precisar que nuestra legislación no precisa que debe entenderse por consumo o empleo, no obstante el Tribunal Fiscal ha establecido que para determinar si un servicio es utilizado en el país, se debe considerar el lugar donde el usuario llevará a cabo el primer acto de disposición del mismo.

En cuanto a la membresía, este es un pago por mantener un status de miembro de la institución internacional o en otras palabras, el cumplimiento de una obligación de cargo de los asociados para el mantenimiento y funcionamiento de la asociación a la que pertenecen, entonces no es un servicio el que se brinda sino un pago de cuota de los asociados, con lo cual no se encuentra afecto al IGV

Los sellos de certificación eran incorporados como parte del producto a exportarse, de modo tal que el valor agregado del producto café se veía incrementado con la incorporación de la certificación de calidad de etiquetado, lo que implicaba su utilización en el país extranjero. Más si los comerciantes extranjeros únicamente adquirían el producto si éste poseía dicha certificación. Por lo cual tampoco se encuentra gravado con IGV.

El servicio de promoción del producto en el mercado suizo, prestado y utilizado en el extranjero se encuentra fuera del ámbito de aplicación del IGV

[1] Abogado por la Universidad San Martín de Porres. Master en Asesoría Jurídica de Empresas por la Universidad Carlos III de Madrid. Expositor de temas de Derecho Tributario en diversas entidades de prestigio. Ex funcionario de la Sunat. Ex asesor tributario del staff de Contadores y Empresas. Ex Catedrático del curso Derecho Tributario y Empresarial en la Universidad Nacional José Faustino Sánchez Carrión de Huacho. Ex Abogado Tributario II en el Ministerio de Economía y Finanzas. Socio del Estudio Fernández (www.estudiofernandez.pe). Correo electrónico: arturo.fernandez@estudiofernandez.pe

[2] Así se podrá leer en: http://www.monografias.com/trabajos24/operaciones-mercantiles/operaciones-mercantiles.shtml (última visita 11-06-2016).

[3] Vásquez, César (2016) “Aumenta acceso a internet”. En Gestión. Lima, 28 de junio, p. 19.

[4] Ver el inciso b) del numeral 1 del artículo 2 del Reglamento de la LIGV

[5] Téngase en cuenta que en la doctrina existen dos criterios más: criterio de contabilización como gasto tributario; y criterio del consumo físico del servicio.

[6] Informes Sunat N°s 228-2004-SUNAT/2B0000; 055-2006-SUNAT/2B0000; 366-2003-SUNAT/2B0000; 301-2005-SUNAT/2B0000. CARTA N° 116-2005-SUNAT/2B0000.

5 junio, 2017 at 5:00 pm

si yo contrato un servicio para estudio de productos X y este estudio va a servirme para mis ventas al exterior, está afecto a la renta ? yo entiendo que no

23 junio, 2017 at 3:40 pm

Si el servicio es prestado en el extranjero y el aprovechamiento económico se da fuera del territorio su respuesta sería correcta.