SERVICIOS PRESTADOS POR INTERNET

Consulta:

La empresa “SAN CRISTOBAL S.A” proporciona a sus miembros y a otros clientes conectados a su red informática (en lo sucesivo, “bancos”) prestaciones relativas a operaciones de transferencias, asesoramiento en materia de títulos valores, comercio de títulos valores y gestión de depósitos, contratos de compra o créditos. Además, “SAN CRISTOBAL S.A” ofrece servicios relativos a las tareas administrativas de sus miembros.

Estos servicios tienen las siguientes características:

- El servicio es efectuado total o parcialmente de forma electrónica.

- Este servicio es análogo al que las entidades financieras más importantes proporcionan a través de sus propios centros informáticos.

- Cada servicio se factura según las tarifas de un catálogo de productos elaborado por “SAN CRISTOBAL S.A”.

- Son los bancos, y no los clientes, quienes pagan a ésta el precio de la prestación.

- “SAN CRISTOBAL S.A” sólo efectúa este servicio a petición de un banco, de un cliente o de otras personas autorizadas, en virtud de un contrato celebrado con el cliente, para exigir, por ejemplo, pagos.

- El cliente sólo puede transmitir la información a “SAN CRISTOBAL S.A” después de haber sido autorizado por un banco, en particular mediante la entrega de una tarjeta de pago o de crédito.

- El nombre de “SAN CRISTOBAL S.A” no aparece frente a los clientes (no asume obligación jurídica).

- La documentación transmitida por “SAN CRISTOBAL S.A” se envía en nombre del banco.

En ese sentido nos consulta si el servicio brindado se encuentra afecto al IGV.

Respuesta:

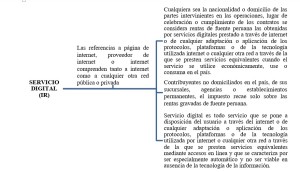

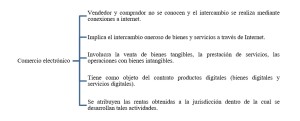

El comercio electrónico no se encuentra regulado en nuestra legislación tributaria, a diferencia de otros países, en ese sentido, el alcance más cercano que tenemos es el desarrollado por la LIR y su reglamento. Estas normas definen al servicio digital como el servicio que se pone a disposición del usuario a través de internet, sin embargo dicho servicio debe cumplir ciertas características:

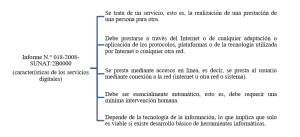

Reafirmado esta idea, la Administración Tributaria ha emitido reiterados informes, indicando que además de los descritos por la LIR, se requiere otras características para considerar al servicio como digital:

En nuestro caso planteado, procede subrayar que “SAN CRISTOBAL S.A” realiza y factura prestaciones a los bancos que requieren sus servicios. Sin embargo, en el caso de las entidades financieras que efectúan sus propias prestaciones no se produce un intercambio de prestaciones ni, por lo tanto, facturación. Es decir, la diferencia radica en el hecho imponible, y no en la exención prevista en el literal r) del artículo 2 de la LIGV[1] , que es perfectamente neutra, ya que resulta de la propia naturaleza de las operaciones.

A este respecto procede señalar que la manera concreta en que se presta el servicio –electrónica, automática o manualmente– carece de incidencia sobre la aplicación de la exención. Las disposiciones pertinentes no distinguen al respecto. Así, el mero hecho de que un servicio se efectúe totalmente con medios electrónicos no impide, por sí solo, la aplicación de la exención a tal servicio. Esta conclusión resulta, sin embargo, de la naturaleza del servicio, y no del modo en que se efectúa. Ahora que una operación sea reconocida como comercio electrónico se deben cumplir los siguientes requisitos:

Sobre este punto, reafirmamos que la exención prevista en la LIGV sólo se aplica a las prestaciones de servicios de carácter financiero cuyo objeto se menciona en dichas disposiciones y que son efectuadas en virtud de un contrato celebrado directamente con el beneficiario frente al que el prestador asume la responsabilidad de la ejecución de las operaciones.

A este respecto, procede recordar, que según reiterada jurisprudencia relativa al concepto de prestaciones de servicios realizadas a título oneroso utilizado por el Tribunal Fiscal las operaciones imponibles implican, en el marco de la LIGV, la existencia de una relación jurídica entre quien realiza la prestación y su beneficiario.

Ante este contexto, la mayoría de los servicios prestados por “SAN CRISTOBAL S.A” no implican ninguna relación jurídica entre este organismo y el beneficiario final de aquellos, es decir, el cliente de un banco miembro de “SAN CRISTOBAL S.A”. Ante esta situación, los vínculos jurídicos se establecen, por una parte, entre el banco y su cliente y, por otra, entre el banco. Es decir, debemos diferenciar entre operaciones directas e indirectas cuando son realizadas por internet:

Entonces los servicios que “SAN CRISTOBAL S.A” efectuó para sus propios clientes, es decir, los bancos, y a cambio de los cuales éstos pagaron una retribución. Por consiguiente, habida cuenta de esta relación, los servicios que “SAN CRISTOBAL S.A” presta a los clientes de los bancos sólo tienen importancia como elementos descriptivos y componentes de los servicios prestados por dicho organismo a los bancos.

Ahora procede señalar, en primer lugar, que la transferencia es una operación consistente en ejecutar una orden de transmitir una cantidad de dinero de una cuenta bancaria a otra. Se caracteriza por el hecho de que implica el cambio de la situación jurídica y financiera existente, por un lado, entre el ordenante y el beneficiario y, por otro, entre éstos y sus respectivos bancos y, en su caso, entre los bancos. Además, la operación que implica esta modificación es la mera transmisión de fondos entre las cuentas, independientemente de su causa. Así, puesto que la transferencia sólo es un medio de transmitir fondos, los aspectos funcionales son decisivos para determinar si una operación constituye una transferencia.

[1] Los servicios de crédito: Sólo los ingresos percibidos por las Empresas Bancarias y Financieras, Cajas Municipales de Ahorro y Crédito, Cajas Municipales de Crédito Popular, Empresa de Desarrollo de la Pequeña y Micro Empresa – EDPYME, Cooperativas de Ahorro y Crédito y Cajas Rurales de Ahorro y Crédito, domiciliadas o no en el país, por concepto de ganancias de capital, derivadas de las operaciones de compraventa de letras de cambio, pagarés, facturas comerciales y demás papeles comerciales, así como por concepto de comisiones e intereses derivados de las operaciones propias de estas empresas.

También están incluidas las comisiones, intereses y demás ingresos provenientes de créditos directos e indirectos otorgados por otras entidades que se encuentren supervisadas por la Superintendencia de Banca y Seguros y Administradoras Privadas de Fondos de Pensiones dedicadas exclusivamente a operar a favor de la micro y pequeña empresa.

Asimismo, los intereses y comisiones provenientes de créditos de fomento otorgados directamente o mediante intermediarios financieros, por organismos internacionales o instituciones gubernamentales extranjeras, a que se refiere el inciso c) del Artículo 19 del Texto Único Ordenado de la Ley del Impuesto a la Renta, aprobado por el Decreto Supremo Nº 179-2004-EF y normas modificatorias.

Deja un comentario