ARTÍCULO PUBLICADO EN LA SEGUNDA QUINCENA DE MAYO 2016 EN LA REVISTA CONTADORES Y EMPRESAS DEL GRUPO GACETA JURÍDICA.

INFORME PRÁCTICO

EL RESARCIMIENTO DEL DAÑO EMERGENTE Y EL LUCRO CESANTE

Arturo Fernández Ventosilla[1]

RESUMEN EJECUTIVO

La indemnización busca colocar al acreedor en la misma situación jurídica en que se encontraría si la obligación hubiese sido cumplida por el deudor. Es por ello, que el acreedor tiene derecho de exigir el resarcimiento por el daño emergente y el lucro cesante.

INTRODUCCIÓN

Una indemnización es el resarcimiento económico del daño causado, por daño emergente o lucro cesante; el daño emergente implica un empobrecimiento o la pérdida de algo, y su indemnización está destinada a reponer ese bien; el lucro cesante está relacionado con la ganancia dejada de percibir como consecuencia de un incumplimiento, se grava con el Impuesto a la Renta (IR) debido a que si esta ganancia se realizara en condiciones normales estaría gravada con dicho impuesto. En ese sentido, el cobro de una penalidad que tiene carácter indemnizatorio por el daño causado por el incumplimiento del contrato tiene calidad de lucro cesante.

Ante ello, debe tenerse en cuenta que una indemnización obtenida en concepto de lucro cesante, esto es, por las rentas de la explotación que se hayan dejado de integrar, no encaja en los supuestos de hecho que permiten la aplicación de la deducción, puesto que en este caso no existe bien, material o inmaterial, objeto de transmisión alguna, como se verá en el desarrollo del presente artículo.

CASOS PRÁCTICOS

- LUCRO CESANTE: PENALIDADES

Consulta:

El representante legal de la empresa TRIBUTOS S.A.C., nos manifiesta que en el año 2015 firmó un contrato de prestación de servicios con la empresa FERNÁNDEZ MEX SCRL, siendo que en dicho contrato se encontraba la siguiente cláusula:

VIGÉSIMA: PENALIDAD POR INCUMPLIMIENTO DEL DEUDOR

En el caso que TRIBUTOS S.A.C. incumpliera con algún o algunos de los pagos que deba efectuar en virtud del presente contrato a favor de FERNÁNDEZ MEX SCRL, ésta queda facultada para efectuar la cobranza de aquellos, por sí misma o a través de terceros, pudiendo ser esta cobranza judicial o extrajudicial, siendo de cargo de TRIBUTOS S.A.C. todos los gastos, costos y similares en que se hubiera incurrido en la gestión de cobro, sin importar si esta resultó favorable o no para FERNÁNDEZ MEX SCRL.

Adicionalmente, TRIBUTOS S.A.C. queda obligada a pagar a FERNÁNDEZ MEX SCRL, una penalidad adicional consistente en el 5% (CINCO POR CIENTO) anual sobre el total de los montos que le haya dejado de abonar.

Siguiendo con este orden de ideas, TRIBUTOS S.A.C. nos informa que en el año 2015 ha dejado de abonar a favor de FERNÁNDEZ MEX SCRL la suma total de S/ 59,000.00 (incluido IGV). Ante ese escenario, nos solicita asesoría jurídica, tributaria y contable respecto a las consecuencias de haber firmado el referido contrato, y de no haber realizado el pago.

Respuesta:

Como se mencionó en la parte introductoria, el lucro cesante está relacionado con la ganancia dejada de percibir como consecuencia de un incumplimiento y se encuentra afecto al IR.

Para Zannoni[2] el lucro cesante es la privación o frustración de un enriquecimiento patrimonial de la víctima, “el perjuicio que puede impedir que se obtenga ciertos lucros o ganancias que se traducirían en un enriquecimiento económico”.

A mayor abundamiento, Morello[3] afirma que en concreto, el lucro cesante no consiste en la privación de una simple posibilidad de ganancia, pero tampoco es necesaria la absoluta seguridad de que esta se habría conseguido, para que sea indemnizable; basta cierta probabilidad objetiva según el curso ordinario de las cosas y de las circunstancias particulares del caso.

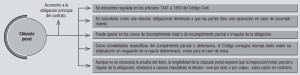

En el caso planteado por TRIBUTOS S.A.C., como se puede apreciar del encabezado de la cláusula vigésima del contrato, nos encontramos ante un contrato civil que contiene una cláusula penal. Dicha cláusula penal tiene las siguientes características:

En este contexto, surge la siguiente pregunta ¿es posible pactar la cláusula penal de manera verbal? o siempre será necesaria su redacción dentro de un contrato como accesorio de la obligación principal.

Sobre el particular, el artículo 143 del Código Civil establece que cuando la ley no designe una forma específica para un acto jurídico, los interesados pueden usar la que juzguen conveniente. De acuerdo con los artículos 1352 y 1373 del citado Código los contratos se perfeccionan por el consentimiento de las partes, excepto aquellos que, además, deben observar la forma señalada por la ley bajo sanción de nulidad y el contrato queda perfeccionado en el momento y lugar en que la aceptación es conocida por el oferente.

En cuanto a la obligación de efectuar el pago de penalidades asumida contractualmente debe mencionarse que el artículo 1341 del Código civil, referido a la cláusula penal compensatoria, establece lo siguiente: “El pacto por el que se acuerda que, en caso de incumplimiento, uno de los contratantes queda obligado al pago de una penalidad, tiene el efecto de limitar el resarcimiento a esta prestación y a que se devuelva la contraprestación, si la hubiere; salvo que se haya estipulado la indemnización del daño ulterior. En este último caso, el deudor deberá pagar el íntegro de la penalidad, pero esta se computa como parte de los daños y perjuicios si fueran mayores”. A su vez, el artículo 1361 del citado Código establece que los contratos son obligatorios en cuanto se haya expresado en ellos, presumiéndose que la declaración expresada en el contrato responde a la voluntad común de las partes y quien niegue esa coincidencia debe probarla.

Siguiendo este orden de ideas, una característica esencial de la cláusula penal es su accesoriedad a la obligación principal, toda vez que la misma está orientada a asegurar el cumplimiento de esta última, y si bien el contrato puede ser verbal, a efecto de la probanza de la penalidad ésta debe estar estipulada contractualmente. Esto quiere decir que la Administración Tributaria puede desconocer[4] la validez de las cláusulas penales celebradas de manera verbal, teniendo en cuenta que toda documentación con efectos tributarios debe producir una convicción en la Administración, y para que ello ocurra debe haber fehaciencia en la documentación, de lo contrario no podría crear convicción sobre el derecho a deducción de gasto.

En ese sentido, verificamos que TRIBUTOS S.A.C. ha incumplido lo dispuesto en el contrato con lo cual se le aplicará la penalidad señala en la cláusula vigésima del contrato, y que deberá ser provisionada de la siguiente manera:

En este escenario, surge la siguiente interrogante: ¿los pagos realizados por concepto de penalidades, son deducibles de impuestos?

Según el primer párrafo del artículo 37 de la Ley del Impuesto a la Renta (LIR), a fin de establecer la renta neta de tercera categoría se deducirá de la renta bruta los gastos necesarios para producirla y mantener su fuente, así como los vinculados con la generación de ganancias de capital, en tanto la deducción no esté expresamente prohibida por esta ley.

Ante ello, el inciso d) del artículo 44 de la LIR señala que no son deducibles para la determinación de la renta imponible de tercera categoría, las donaciones y cualquier otro acto de liberalidad en dinero o en especie.

A mayor abundamiento, las Resoluciones del Tribunal Fiscal N° 710-2-99, 8634-2-2001 y 01275-2-2004, establecen que el principio de causalidad es la relación de necesidad que debe establecerse entre los gastos y la generación de renta o el mantenimiento de la fuente, noción que en nuestra legislación es de carácter amplio pues se permite la sustracción de erogaciones que no guardan dicha relación de manera directa, no obstante ello, el principio de causalidad debe ser atendido, por lo que para ser determinado deberán aplicarse criterios adicionales como que los gastos sean normales de acuerdo al giro del negocio o éstos mantengan cierta proporción con el volumen de las operaciones, entre otros.

Entonces, a efecto de deducción, el pago de una penalidad debe encontrarse sustentado y cumplir con el principio de causalidad; lo cual es muy complicado de probar en la práctica ya que el pago por incumplimiento contractual no guarda relación con la generación de renta o el mantenimiento de la fuente, salvo ciertas excepciones.

Por último, debemos mencionar que la penalidad no se encuentra afecta al Impuesto General a las Ventas (IGV), ya que no se encuentra en el campo de aplicación de la norma por cuanto no se genera por ninguna de las actividades gravadas enumeradas en el artículo 1 de la citada Ley.

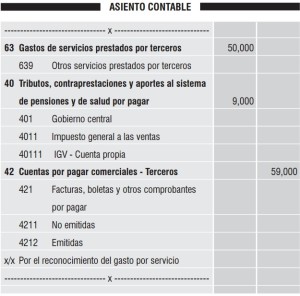

La empresa Tributos S.A.C. (usuaria del servicio) deberá reconocer el gasto por el servicio prestado:

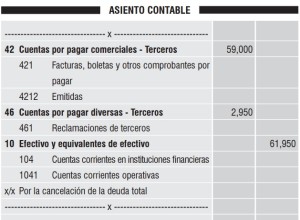

Sobre este punto, debe tenerse en cuenta que el pago que recibió Fernández Mex SCRL en calidad de penalidad estará afecto al Impuesto a la Renta, en virtud del artículo 3 de la LIR. Esto es así, ya que en general constituye renta gravada cualquier ganancia o ingreso derivado de operaciones con terceros. De otro lado, por la cancelación del servicio y la penalidad, la empresa Tributos S.A.C. deberá efectuar el siguiente asiento contable:

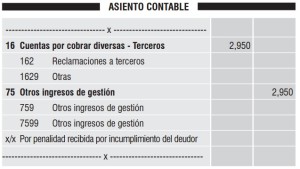

Por su parte la empresa Fernández Mex SCRL, prestadora del servicio deberá efectuar los siguientes asientos contables:

• Por el ingreso por el servicio prestado.

• Por lucro cesante por el importe no percibido.

Por último, debemos mencionar que por los ingresos percibidos Fernández Mex SCRL deberá emitir el comprobante o documento respectivo por dicha operación. Es así que el Reglamento de Comprobantes de Pago precisa en su artículo 10 que las notas de débito se emitirán para recuperar costos o gastos incurridos por el vendedor con posterioridad a la emisión de la factura o boleta de venta como intereses por mora u otros. Excepcionalmente, el adquiriente o usuario podrá emitir una nota de débito como documento sustentatorio por las penalidades impuestas por incumplimiento contractual del proveedor, según conste en el respectivo contrato.

- DAÑO EMERGENTE

2.1) Consulta:

La empresa “Huamán S.A.” que realiza exclusivamente operaciones gravadas con el IGV sufre en el mes de noviembre un accidente, en el que no se produce una pérdida total, en una de sus unidades de transporte que se encontraba en libros por un costo de S/. 252,000 y una depreciación acumulada de S/. 198,000.

Al encontrarse la empresa asegurada contra accidentes, luego de la respectiva evaluación en el mes de diciembre (la empresa aseguradora) procede a entregar como indemnización la suma de S/. 37,000 que considera requerirá la empresa para poner nuevamente el vehículo operativo.

Ante ello, la empresa nos consulta cuáles son los efectos tributarios de una indemnización cuando no se pierde completamente el bien siniestrado, es decir, cuando no se supera el costo computable del bien.

Solución:

Según la norma tributaria, cuando no se produce una pérdida total del bien no se puede dar de baja en los libros el bien siniestrado. En el caso planteado, el bien sigue siendo de propiedad de la empresa y tiene muchas expectativas de continuar brindando beneficios económicos. Por ello, lo que debe hacerse es evaluar la existencia de cualquier pérdida por deterioro y si esta no ocurre al no indicarse en la situación enunciada no se reconocerá pérdida por desvalorización.

Por otra parte, se deberá reconocer el ingreso por el importe en el momento en que sea exigible. Este ingreso en la medida que constituye una indemnización por daño emergente que busca restituir la disminución patrimonial que la empresa sufriría para ponerlo nuevamente en operatividad constituirá un ingreso no gravado, motivo por el cual la empresa no deberá considerarlo para determinar su pago a cuenta del IR, debiendo deducirlo en su Declaración Jurada Anual para determinar la renta neta imponible.

Finalmente, la unidad que se encuentra fuera de uso requiere para continuar en funcionamiento que la empresa incurra en desembolsos futuros que buscarán restituir los beneficios del activo fijo, los cuales deberán reconocerse como gasto toda vez que se generan para mantener los beneficios.

Reafirmando la idea del párrafo precedente, el daño emergente, según Zannoni[5] es referido a aquellos perjuicios que se traducen en un empobrecimiento del contenido económico actual del sujeto y que pueden generarse tanto por la destrucción, deterioro, privación del uso y goce, etc., de bienes existentes en el patrimonio al momento del evento dañoso, como por los gastos que, en razón de ese evento, la víctima ha debido realizar.

A mayor abundamiento, el inciso e) del artículo 1 del Reglamento de la LIR dispone que, a efectos del inciso a) del artículo 3 de la Ley, no se consideran ingresos gravados a la parte de las indemnizaciones que se otorgue por daños emergentes.

2.2) Consulta:

La empresa “Alemán S.A.” que comercializa equipos informáticos, sufre un robo de equipos en sus almacenes en el mes de junio de 2016, los cuales se encontraban en libros por un importe de S/. 16,800.

Dichos bienes estaban asegurados y luego de la revisión por parte de la entidad aseguradora, esta le entrega la suma de S/. 24,000 en el mes de julio de 2016 y le exige que le emita un comprobante por los bienes perdidos.

En ese sentido, la empresa nos consulta, en el caso que el bien se pierde completamente y se recibe una indemnización que supera el costo computable del bien, ¿cuál sería el tratamiento tributario?

Solución:

Según la norma tributaria, el robo que origina la pérdida de las existencias debe reconocerse como gasto en el periodo en el que se produce la respectiva pérdida, en este caso en el mes de junio de 2016.

Dado que esta pérdida se encontraría sustentada documentalmente, entre otros, con el informe emitido por la compañía de seguros, no se deberá reintegrar el IGV tomado como crédito fiscal por la adquisición o fabricación de los bienes perdidos ni se considerará como un retiro de bienes (venta).

Por otro lado, la transferencia de propiedad de los bienes se hace de manera referencial, por lo que en realidad no se trata de una venta y el único ingreso a reconocer será la compensación que efectuará la entidad aseguradora.

Si bien en este caso se produce una transferencia de propiedad a favor de la entidad aseguradora y corresponde emitir la factura por dicha transmisión de propiedad, dicha operación no se encuentra gravada con el IGV, como se desprende del último párrafo del literal a) del artículo 3 de la LIGV referido al “retiro de bienes producto de la transferencia por subrogación a las empresas de seguros de los bienes siniestrados que hayan sido recuperados”.

En cuanto a la suma que la empresa recibe, esta califica como indemnización por daño emergente. Conforme con el literal b) del artículo 3 de la LIR se recibe para reponer total o parcialmente el bien; no se encontrará gravada con el IR salvo la parte que exceda el costo computable de los bienes perdidos, tal como se muestra con el siguiente cálculo:

Indemnización a percibir S/. 24,000

Costo computable de los bienes S/. 16,800

Exceso gravable S/. 7,200

Si posteriormente se procede a reponer los bienes que se perdieron, se deberá reconocer los nuevos bienes que se adquieran para mantener la actividad de la empresa, sin embargo, el costo computable de dichos bienes para fines tributarios no será necesariamente el importe desembolsado por ellos.

En resumen, la indemnización por daño emergente no se encuentra afecta al IGV, habida cuenta que de conformidad con lo dispuesto en el artículo 1 del TUO de la Ley del IGV, este impuesto solo grava la venta en el país de bienes muebles, la prestación o utilización de servicios en el país, los contratos de construcción, la primera venta de inmuebles que realicen los constructores de estos, y la importación de bienes.

[1] Abogado por la Universidad San Martín de Porres. Master en Asesoría Jurídica de Empresas por la Universidad Carlos III de Madrid. Expositor de temas de Derecho Tributario en diversas entidades de prestigio. Ex funcionario de la Sunat. Ex asesor tributario del staff de Contadores y Empresas. Ex Catedrático del curso Derecho Tributario y Empresarial en la Universidad Nacional José Faustino Sánchez Carrión de Huacho. Ex Abogado Tributario II en el Ministerio de Economía y Finanzas. Socio del Estudio Fernández (www.estudiofernandez.pe). Correo electrónico: arturo.fernandez@estudiofernandez.pe

[2] ZANNONI, Eduardo A. El daño en la responsabilidad civil. Editorial Astrea de Alfredo y Ricardo Desalma, Buenos Aires, 1982, p. 34.

[3] MORELLO, Augusto M. Indemnización del daño contractual. Librería Editora Platense Abeledo-Perrot, Buenos Aires, 1974, p. 196.

[4] Téngase en cuenta que el artículo 1354 del Código Civil, recoge la libertad contractual, con lo cual se estarían desconociendo a las partes la posibilidad de auto regular sus conductas, a fin de poder satisfacer sus intereses dignos de tutela a través del contrato

[5] ZANNONI, Eduardo A. El daño en la responsabilidad civil. Editorial Astrea de Alfredo y Ricardo Desalma, Buenos Aires, 1982, p. 34.

30 octubre, 2016 at 6:48 pm

Hola tengo una consulta si se recibe una indemnización por daño emergente por bienes robados cuyo monto excede el costo computable de los bienes, pero se verifica que dicho monto indemniStorio recibido no fue usado por la empresa para reponer los bienes robados. Se repara toda la indemnización recibida o solo el exceso del costo computable de los bienes?

27 diciembre, 2019 at 12:01 pm

Buenos dias,

una consulta, una persona juridica reclama a una entidad publica indemnizacion por Lucro Cesante, porque las obras que realizo esta entidad, perjudico al negocio que no pudo cumplir con obligaciones tanto laborales como comerciales (proveedores e instituciones financieras) esta entidad publica entrega a esta persona juridica la cantidad de 1’000,000.00 de soles netos seguidamente la entidad publica emite un cheque por 300,000.00 soles a nombre de SUNAT-Banco de la Nacion por el impuesto a la renta 30% como se tendria que manejar este tema, cuanto seria el ingreso real de la persona juridica, ¿me podria ayudar orientandome?

17 enero, 2020 at 6:12 pm

Buenas tardes, mi caso es el siguiente, estoy en una planilla staff, con contrato vigente hasta el 31.07.2020; pero mi jefe me ha indicado que solo voy a laborar hasta este 31.01.20.

yo ingrese el 15.07.2019, quisiera saber cuales son todos los beneficios que debo de obtener de acuerdo al DS 728 y si por daño y lucro cesante también me corresponde un monto por indemnización hablo también de vacaciones truncas, gratificación y cts. Y a cuanto ascendería la retención de ley.

Gracias

24 septiembre, 2020 at 10:44 am

Buenos días, Hay daño emergente con el tema de un alquiler de propiedad, en el contrato hay una clausula por lucro cesante con una penalidad de dos meses de alquiler.