ARTÍCULO PUBLICADO EN LA PRIMERA QUINCENA DE MARZO 2018 EN LA REVISTA CONTADORES Y EMPRESAS DEL GRUPO GACETA JURÍDICA

FISCALIZACIÓN PARCIAL

Arturo Fernández Ventosilla

RESUMEN EJECUTIVO

La fiscalización parcial es el procedimiento mediante el cual la Administración Tributaria revisa parte, uno o algunos de los elementos de la obligación tributaria y puede llevarse a cabo de forma electrónica.

INTRODUCCIÓN

Por el acto de la determinación de la obligación tributaria, el deudor tributario verifica la realización del hecho generador de la obligación tributaria, señala la base imponible y la cuantía del tributo y; la Administración Tributaria verifica la realización del hecho generador de la obligación tributaria, identifica al deudor tributario, señala la base imponible y la cuantía del tributo.

En ese sentido, el ejercicio de la fiscalización parcial incluye la inspección, investigación y el control del cumplimiento de uno o algunos de los elementos de las obligaciones tributarias, incluso de aquellos sujetos que gocen de inafectación, exoneración o beneficios tributarios, y para tal efecto se podrá, entre otros, exigir a los deudores tributarios la exhibición y/ o presentación de libros, registros y/o documentos que sustenten la contabilidad y/o que se encuentren relacionados con hechos susceptibles de generar obligaciones tributarias, los mismos que deben ser llevados de acuerdo con las normas correspondientes.

La fiscalización parcial no puede exceder de un plazo de 06 meses de duración, salvo que exista complejidad o evasión fiscal, entre otros.

Por otra parte, la fiscalización parcial electrónica se realiza desde las oficinas de la Administración Tributaria, y no requiere visitar al contribuyente, y se inicia con una liquidación preliminar del tributo a regularizar. Ésta no puede exceder el plazo de 30 días hábiles contados desde su inicio.

- ¿QUÉ ES LA FISCALIZACIÓN PARCIAL?

Entre los procedimientos tributarios, el artículo 112° del Código Tributario, se prevé al de fiscalización, el que se sustenta en la facultad de fiscalización prevista por el capítulo II del título II del citado código.

Así, el artículo 61° del Código Tributario establece que la determinación de obligación tributaria efectuada por el deudor tributario está sujeta a fiscalización o verificación por la Administración Tributaria[1], la que podrá modificarla cuando constate la omisión o inexactitud en la información proporcionada, emitiendo la resolución de determinación, orden de pago o resolución de multa. Asimismo, se precisa que la fiscalización que realice la Superintendencia Nacional de Aduanas y Administración Tributaria – SUNAT podrá ser definitiva o PARCIAL, siendo que la fiscalización será PARCIAL[2] cuando se revise parte, uno o algunos de los elementos de la obligación tributaria.

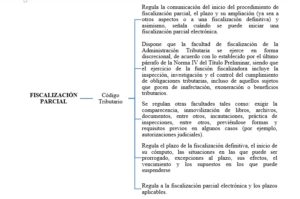

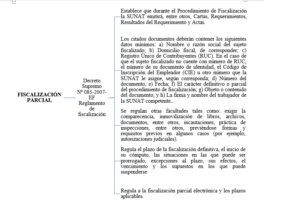

El referido código establece directrices generales que deben observarse durante el procedimiento de fiscalización parcial, sin embargo estas están reglamentadas por el Decreto Supremo N° 085-2007-EF -Reglamento del Procedimiento de Fiscalización de la SUNAT[3] como se muestra a continuación:

- ¿CÓMO SE INICIA EL PROCEDIMIENTO DE FISCALIZACIÓN PARCIAL?

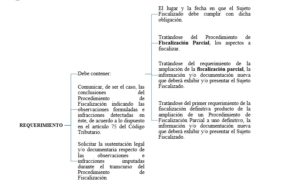

Toda fiscalización[4] inicia con el primer requerimiento[5] y la carta de presentación; en el caso de esta última, el artículo 3 del Decreto Supremo Nº 085-2007-EF -Decreto Supremo que aprueba el Reglamento del Procedimiento de Fiscalización de la SUNAT- establece que la SUNAT a través de las Cartas comunicará al Sujeto Fiscalizado lo siguiente:

- a) Que será objeto de un Procedimiento de Fiscalización, parcial o definitiva, presentará al Agente Fiscalizador que realizará el procedimiento e indicará, además, los períodos, tributos o las Declaraciones Aduaneras de Mercancías que serán materia del procedimiento. Tratándose del Procedimiento de Fiscalización Parcial se indicarán además los aspectos a fiscalizar.

- b) La ampliación del Procedimiento de Fiscalización a nuevos períodos, tributos o Declaraciones Aduaneras de Mercancías según sea el caso. Tratándose de la ampliación de un Procedimiento de Fiscalización Parcial se deberán señalar los nuevos aspectos a fiscalizar

- c) La ampliación de un Procedimiento de Fiscalización Parcial a un Procedimiento de Fiscalización Definitiva, indicándose que la documentación a presentar será la señalada en el primer requerimiento referido a la fiscalización definitiva[6].

- d) El reemplazo del Agente Fiscalizador o la inclusión de nuevos agentes.

- e) La suspensión de los plazos de fiscalización y la prórroga a que se refiere el numeral 2 del artículo 62-A del Código Tributario.

- f) Cualquier otra información[7] que deba notificarse al Sujeto Fiscalizado durante el Procedimiento de Fiscalización, siempre que no deba estar contenida en los requerimientos y actas.

De otro lado, en cuanto a los requerimiento, el artículo 4 del Decreto Supremo Nº 085-2007-EF -Decreto Supremo que aprueba el Reglamento del Procedimiento de Fiscalización de la SUNAT- establece que mediante el Requerimiento se solicita al Sujeto Fiscalizado, la exhibición y/o presentación de informes, análisis, libros de actas, registros y libros contables y demás documentos y/o información, relacionados con hechos susceptibles de generar obligaciones tributarias o para fiscalizar inafectaciones, exoneraciones o beneficios tributarios. También, será utilizado para:

- ¿CUÁLES SON LOS PLAZOS DEL PROCEDIMIENTO DE FISCALIZACIÓN PARCIAL[8]?

Cuando se requiera la exhibición y/o presentación de la documentación de manera inmediata y el Sujeto Fiscalizado justifique la aplicación de un plazo para la misma, el Agente Fiscalizador elaborará un Acta, dejando constancia de las razones comunicadas por el citado sujeto y la evaluación de éstas, así como de la nueva fecha en que debe cumplirse con lo requerido. El plazo que se otorgue no deberá ser menor a dos (2) días hábiles.

Si el Sujeto Fiscalizado no solicita la prórroga se elaborará el resultado del Requerimiento. También se elaborará dicho documento si las razones del mencionado sujeto no justifican otorgar la prórroga debiendo el Agente Fiscalizador indicar en el resultado del Requerimiento la evaluación efectuada.

Cuando la exhibición y/o presentación de la documentación deba cumplirse en un plazo mayor a los tres (3) días hábiles de notificado el Requerimiento, el Sujeto Fiscalizado que considere necesario solicitar una prórroga, deberá presentar un escrito sustentando sus razones con una anticipación no menor a tres (3) días hábiles anteriores a la fecha en que debe cumplir con lo requerido.

Si la exhibición y/o presentación debe ser efectuada dentro de los tres (3) días hábiles de notificado el Requerimiento, se podrá solicitar la prórroga hasta el día hábil siguiente de realizada dicha notificación.

De no cumplirse con los plazos señalados en los numerales 2 y 3 para solicitar la prórroga, ésta se considerará como no presentada salvo caso fortuito o fuerza mayor debidamente sustentado. Para estos efectos deberá estarse a lo establecido en el artículo 1315 del Código Civil.

También se considerará como no presentada la solicitud de prórroga cuando se alegue la existencia de caso fortuito o fuerza mayor y no se sustente dicha circunstancia.

La Carta mediante la cual la SUNAT responda el escrito del Sujeto Fiscalizado podrá ser notificada hasta el día anterior a la fecha de vencimiento del plazo originalmente consignado en el Requerimiento.

Si la SUNAT no notifica su respuesta, en el plazo señalado en el párrafo anterior, el Sujeto Fiscalizado considerará que se le han concedido automáticamente los siguientes plazos:

Dos (2) días hábiles, cuando la prórroga solicitada sea menor o igual a dicho plazo; o cuando el Sujeto Fiscalizado no hubiera indicado el plazo de la prórroga.

Un plazo igual al solicitado cuando pidió un plazo de tres (3) hasta cinco (5) días hábiles.

Cinco (5) días hábiles, cuando solicitó un plazo mayor a los cinco (5) días hábiles.

- ¿CÓMO FINALIZA EL PROCEDIMIENTO DE FISCALIZACIÓN PARCIAL?

La comunicación de las conclusiones del Procedimiento de Fiscalización, prevista en el artículo 75 del Código Tributario, se efectuará a través de un Requerimiento.

Dicho requerimiento será cerrado una vez culminada la evaluación de los descargos que hubiera presentado el sujeto fiscalizado en el plazo señalado para su presentación o una vez vencido dicho plazo, cuando no presente documentación alguna.

El Procedimiento de Fiscalización concluye con la notificación de las resoluciones de determinación y/o, en su caso, de las resoluciones de multa, las cuales podrán tener anexos.

Las resoluciones de determinación y de multa contendrán, los requisitos previstos en el artículo 77 del Código Tributario y en el caso del procedimiento de fiscalización parcial electrónica, la resolución de determinación, adicionalmente debe incluir la evaluación de los sustentos proporcionados por el sujeto fiscalizado, en caso éste los hubiera presentado.

- ¿CÓMO SE INICIA EL PROCEDIMIENTO DE FISCALIZACIÓN PARCIAL ELECTRÓNICA?

El procedimiento de fiscalización parcial electrónica se inicia el día hábil siguiente a aquel en que la SUNAT deposita la carta de comunicación del inicio del citado procedimiento acompañada de la liquidación preliminar, en el buzón electrónico del sujeto fiscalizado.

Los documentos que se notifican al sujeto fiscalizado en el procedimiento de fiscalización parcial electrónica son la carta de inicio del procedimiento y la liquidación preliminar.

Mediante la carta se comunica al sujeto fiscalizado el inicio del procedimiento de fiscalización parcial electrónica y se le solicita la subsanación del (los) reparo(s) contenido(s) en la liquidación preliminar adjunta a esta o la sustentación de sus observaciones a la referida liquidación. La carta contendrá, como mínimo, los datos previstos en los incisos a), c), d), e) y g) del artículo 2, el tributo o declaración aduanera de mercancías, el(los) período(s), el(los) elementos y el(los) aspecto(s) materia de la fiscalización, la mención al carácter parcial del procedimiento y a que este es electrónico.

La liquidación preliminar es el documento que contiene, como mínimo, el(los) reparo(s) de la SUNAT respecto del tributo o declaración aduanera de mercancías, la base legal y el monto a regularizar.

La subsanación del (de los) reparo (s) o la sustentación de las observaciones por parte del sujeto fiscalizado se efectúa en el plazo de diez (10) días hábiles conforme con lo establecido en el inciso b) del artículo 62-B del Código Tributario. Es inaplicable la solicitud de prórroga.

La sustentación de las observaciones y la documentación que se adjunte de ser el caso, se presenta conforme a lo que establezca la SUNAT en la resolución de superintendencia a que se refiere el artículo 112-A del Código Tributario.

- ¿SE PUEDE INTERPONER REMEDIO DE QUEJA DENTRO DE UN PROCEDIMIENTO DE FISCALIZACIÓN PARCIAL?

Según el Tribunal Fiscal en su Resolución de Observancia Obligatoria N° 01918-Q-2016, indicó que no puede asumirse que todo procedimiento o actuación que afecte directamente a los administrados o que infrinjan las citadas normas puede ser revisado en la vía de la queja y posteriormente en apelación, ya que debe evitarse una pluralidad de procedimientos en los que se discuta la misma causa, con la finalidad de evitar pronunciamientos contradictorios, lo que vulneraría los citados principios de uniformidad y predictibilidad.

Ante ello, según el Tribunal Fiscal en la vía de la queja no se pueden someter a conocimiento del Tribunal Fiscal posibles o probables actuaciones o violaciones de la Administración, esto es, actuaciones que potencialmente pudieran afectar los derechos de los contribuyentes o lo dispuesto por el Código Tributario. Es decir, no pueden someterse a esta vía actos que todavía no han ocurrido ni actos que ya fueron ejecutados y cuya corrección o encauzamiento ya no pueda realizarse, así como circunstancias futuras o imprecisas[9], situaciones en las que se ha declarado improcedente la queja, sino actos concretos y actuales de la Administración que vulneren algún procedimiento[10] y sobre hechos debidamente comprobados[11].

- ¿SE PUEDEN REVISAR LOS EXPEDIENTES DE FISCALIZACIÓN QUE NO TENGAN EMISIÓN DE LA RESOLUCIÓN DE DETERMINACIÓN?

Según el artículo 131 del Código Tributario, tratándose de procedimientos contenciosos y no contenciosos, los deudores tributarios o sus representantes o apoderados tendrán acceso a los expedientes en los que son parte, con excepción de aquella información de terceros que se encuentra comprendida en la reserva tributaria.

Tratándose de procedimientos de verificación o fiscalización, los deudores tributarios o sus representantes o apoderados tendrán acceso únicamente a los expedientes en los que son parte y se encuentren culminados, con excepción de aquella información de terceros que se encuentra comprendida en la reserva tributaria.

Los terceros que no sean parte podrán acceder únicamente a aquellos expedientes de procedimientos tributarios que hayan agotado la vía contencioso administrativa ante el Poder Judicial, siempre que se cumpla con lo dispuesto por el literal b) del Artículo 85.

- ¿EXISTE LA VERIFICACIÓN PARCIAL?

Como se ha explicado en el presente artículo, existe un marco normativo que debe ser observado por la Administración tributaria al llevar a cabo el procedimiento de fiscalización parcial. Sin embargo, el Reglamento del Procedimiento de Fiscalización no es aplicable a determinados procedimientos como el de verificación[12] del cumplimiento de obligaciones formales[13], ello no obsta que estos casos se encuentren sometidos a derecho y que como toda actuación administrativa, puedan ser analizadas para determinar si se ajusta a los principios del procedimiento administrativo.

[1] En los casos en que la Administración Tributaria se encuentra facultada para actuar discrecionalmente optará por la decisión administrativa que considere más conveniente para el interés público, dentro del marco que establece la ley. Para tal efecto, dispone y regula un conjunto de facultades discrecionales, como por ejemplo, exigir a los administrados la exhibición o presentación de libros, registros o documentos que sustenten la contabilidad o que estén relacionados con hechos susceptibles de generar obligaciones tributarias o la presentación de informes y análisis, previéndose plazos mínimos a otorgar para tal fin.

[2] Al respecto, se señala que: “Cuando del análisis de la información proveniente de las declaraciones del propio deudor o de terceros o de los libros, registros o documentos que la SUNAT almacene, archive y conserve en sus sistemas, se compruebe que parte, uno o algunos de los elementos de la obligación tributaria no ha sido correctamente declarado por el deudor tributario, la SUNAT podrá realizar un procedimiento de fiscalización parcial electrónica de acuerdo a lo dispuesto en el artículo 62-B”.

[3] Conforme con el artículo I del citado reglamento, éste no es aplicable a las actuaciones de la SUNAT dirigidas únicamente al control del cumplimiento de obligaciones formales, las acciones inductivas, las solicitudes de información a personas distintas al sujeto fiscalizado, los cruces de información, las actuaciones a que se refiere el artículo 78° del Código Tributario y al control que se realiza antes y durante el despacho de mercancías.

[4] Los plazos establecidos en los artículos 61 y 62-A del Código Tributario sólo son aplicables para el procedimiento de fiscalización parcial distinto al regulado en el Capítulo II y el procedimiento de fiscalización definitiva respectivamente.

[5] La información y/o documentación exhibida y/o presentada por el Sujeto Fiscalizado, en cumplimiento de lo solicitado en el Requerimiento, se mantendrá a disposición del Agente Fiscalizador hasta la culminación de su evaluación.

[6] Tratándose de la ampliación del procedimiento de fiscalización parcial distinto al regulado en el Capítulo II, a un procedimiento de fiscalización definitiva, el cómputo del plazo a que se refiere el artículo 62-A del Código Tributario se iniciará en la fecha en que el sujeto fiscalizado entregue la totalidad de la información y/o documentación que le fuera solicitada en el primer requerimiento referido a la fiscalización definitiva.

[7] Una vez vencido el plazo establecido en el artículo 61 o en el artículo 62-A del Código Tributario, la SUNAT no podrá solicitar al Sujeto Fiscalizado cualquier otra información y/o documentación referida al tributo y período, o la Declaración Aduanera de Mercancías o los aspectos que fueron materia del Procedimiento de Fiscalización, según corresponda.

[8] véase el artículo 7° del citado reglamento.

[9] Así por ejemplo, en la RTF N° 18758-8-2011 se ha señalado que en el procedimiento de queja no procede analizar actos que todavía no han ocurrido ni actos que ya fueron ejecutados, y cuya corrección o reencauzamiento ya no pueda realizarse, así como circunstancias futuras o imprecisas, sino actos concretos y actuales de la Administración que vulneren algún procedimiento o derecho regulado por el Código Tributario. En similar sentido, se ha emitido la RTF N° 07066-5-2013.

[10] Al respecto, en la Resolución del Tribunal Fiscal N° 6106-1-2002 se ha señalado que sólo procede que se emita pronunciamiento en la vía de la queja ante hechos debidamente comprobados y no sobre posibles actuaciones de la Administración. En igual sentido se ha pronunciado este Tribunal en la Resolución N° 03413-4-2013, la que a su vez cita el criterio de las RTF N° 06495-1 -2005 y 04972-1 -2007.

[11] En este sentido, en las Resoluciones N° 6106-1-2002 y 3413-4-2013 se ha señalado que la queja procede sobre hechos debidamente comprobados o acreditados y no contra posibles actuaciones de la Administración.

[12] Ahora bien, el artículo 75° del Código Tributario dispone que concluido el proceso de fiscalización o verificación, la Administración Tributaria emitirá la correspondiente resolución de determinación, resolución de multa u orden de pago, si fuera el caso, siendo que el artículo 110° del citado código prevé que los deudores tributarios plantearán la nulidad de los actos mediante el procedimiento contencioso tributario, esto es, a través de los recursos de reclamación y apelación (o interponiendo únicamente una apelación de puro derecho, de corresponder).

[13] Ver la Resolución del Tribunal Fiscal N° 1682-Q- 2015, publicada el 27 de mayo de 2015 como jurisprudencia de observancia obligatoria.

Deja un comentario