ARTÍCULO PUBLICADO EN LA PRIMERA QUINCENA DE ENERO 2018 EN LA REVISTA CONTADORES Y EMPRESAS DEL GRUPO GACETA JURÍDICA

INFORME PRÁCTICO

INFRACCIONES FRECUENTES EN EL PROCEDIMIENTO DE FISCALIZACIÓN

Arturo Fernández Ventosilla[1]

RESUMEN EJECUTIVO

La fiscalización tributaria es la revisión, control y verificación, por la Administración Tributaria de la información que le ha sido proporcionada por los contribuyentes en relación con los tributos que ella administra.

INTRODUCCIÓN

El ejercicio de la función fiscalizadora incluye la inspección, investigación y el control del cumplimiento de obligaciones tributarias, incluso de aquellos sujetos que gocen de inafectación, exoneración o beneficios tributarios. Para tal efecto, dispone de facultades facultades discrecionales como por ejemplo exigir a los deudores tributarios la exhibición de sus libros y registros contables y documentación sustentatoria, los mismos que deberán ser llevados de acuerdo con las normas correspondientes. También podrá exigir la presentación de informes y análisis relacionados con hechos imponibles, exhibición de documentos y correspondencia comercial relacionada con hechos que determinen tributación, en la forma y condiciones solicitadas, para lo cual la Administración deberá otorgar un plazo que no podrá ser menor de tres (3) días hábiles.

- FISCALIZACIÓN TRIBUTARIA

Es el procedimiento mediante el cual la Administración Tributaria comprueba la correcta determinación de la obligación tributaria, así como el cumplimiento de las obligaciones formales relacionadas a ellas y que culmina con la notificación de la Resolución de Determinación, Orden de Pago y de ser el caso, de las Resoluciones de Multa que correspondan por las infracciones que se detecten en el referido procedimiento. No se encuentran comprendidas las actuaciones de la Administración dirigidas únicamente al control del cumplimiento de obligaciones formales, las acciones inductivas, las solicitudes de información a personas distintas al Sujeto Fiscalizado, los cruces de información, las actuaciones a que se refiere el artículo 78 del Código Tributario y el control que se realiza mediante la verificación.

- CASOS PRÁCTICOS

2.1) Caso:

La empresa MARCELO SAC ha sido fiscalizada por la Sunat y ésta ha detectado lo siguiente:

- Según el contribuyente la empresa ha dejado de operar y por tanto no tenía trabajadores en planilla en junio de 2016 (CIR en el rubro cantidad de trabajadores indica “no hay información declarada por el contribuyente”).

- Por el mes de junio 2016 declaró (09/07/2016) S/ 130.00 a través de la PLAME, sin embargo no pagó dentro de la fecha establecida.

- El contribuyente, el 20 de mayo de 2017 (después del cierre de la fiscalización), presentó declaraciones juradas rectificatorias en las que no determinó deuda a pagar respecto a las retenciones por Aportaciones al Sistema Nacional de Pensiones del mes de junio de 2016.

- Sunat señala que el contribuyente presentó declaraciones juradas por retenciones a las aportaciones al Sistema Nacional de Pensiones de febrero de 2016, sin embargo no cumplió con efectuar el pago de dichas deudas, dentro de los plazos establecidos.

En ese sentido, se nos consulta que infracción ha detectado la Administración Tributaria.

Solución:

Según lo descrito, serán emitidas Resoluciones de Multa tipificadas en el numeral 4 del artículo 178 del Código Tributario, al no haberse cancelado dentro de los plazos establecidos las retenciones de las Aportaciones al Sistema Nacional de Pensiones de febrero de junio de 2013.

Sin embargo, se debe tener en cuenta lo siguiente:

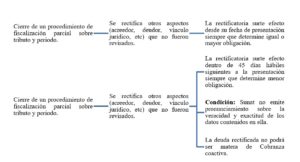

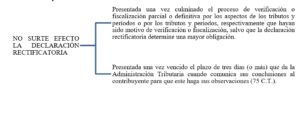

- La declaración referida a la determinación de la obligación tributaria podrá ser sustituida dentro del plazo de presentación de la misma. Vencido éste, la declaración podrá ser rectificada, dentro del plazo de prescripción, presentando para tal efecto la declaración rectificatoria respectiva. Transcurrido el plazo de prescripción no podrá presentarse declaración rectificatoria alguna.

- La declaración rectificatoria surtirá efecto con su presentación siempre que determine igual o mayor obligación. En caso contrario, surtirá efectos si dentro de un plazo de cuarenta y cinco (45) días hábiles siguientes a su presentación la Administración Tributaria no emitiera pronunciamiento sobre la veracidad y exactitud de los datos contenidos en ella, sin perjuicio de la facultad de la Administración Tributaria de efectuar la verificación o fiscalización posterior.

Las declaraciones rectificatorias y el procedimiento de fiscalización:

Tómese en cuenta la facultad de la Administración Tributaria de efectuar la verificación o fiscalización posterior.

En ese sentido, la declaración rectificatoria presentada por el contribuyente no es válida, ya que ha sido presentada de manera posterior al cierre de la fiscalización. Sin embargo, debe tenerse en cuenta que de no existir fiscalización y solo notificación de la Resolución de Multa; la Administración Tributaria tiene la obligación de verificar la veracidad o exactitud de los datos contenidos en las declaraciones juradas rectificatorias conforme con lo dispuesto en el artículo 88 del Código Tributario; ya que si no lo hace las rectificatorias surten efecto; y por tal motivo la MULTA NO TENDRÍA VALIDEZ.

2) Caso 2:

A la empresa “Licelli S.A.” se le ha iniciado un procedimiento de fiscalización, en el cual no cumplió con exhibir la documentación ni con presentar los análisis requeridos, mediante requerimiento; tampoco subsanó no obstante la Sunat reiteró la solicitud.

En ese sentido, mediante Orden de Fiscalización N° 100101158810, Carta N° 100101168810-01 Sunat de fecha 26 de agosto de 2017 y requerimiento N° 1021100000138, 1021100000845, 10211000001127 la Sunat realizó la fiscalización de las obligaciones tributarias del Impuesto a la Renta del ejercicio 2016.

Como consecuencia del anotado procedimiento de fiscalización la Administración formuló reparos por Gastos de ventas, gastos de administración, gastos financieros, gastos diversos y gastos de distribución general de la renta no acreditados con incidencia en el Impuesto a la Renta y Tasa Adicional del 4.1% del Impuesto a la Renta del ejercicio 2016 y emitió las Resoluciones de Determinación N° 102-003-0006523 y 102-003-0006524.

Impuesto determinado: S/ 903, 453.00

En ese sentido, nos consultan en qué infracciones podría incurrir la empresa.

Solución:

De lo expuesto, se configuraría las siguientes infracciones tributarias:

- Declarar cifras y datos falsos

Según el artículo 178 numeral 1 del Código Tributario es una infracción tributaria el no incluir en las declaraciones ingresos y/o remuneraciones y/o retribuciones y/o rentas y/o patrimonio y/o actos gravados y/o tributos retenidos o percibidos, y/o aplicar tasas o porcentajes o coeficientes distintos a los que les corresponde en la determinación de los pagos a cuenta o anticipos, o declarar cifras o datos falsos u omitir circunstancias en las declaraciones, que influyan en la determinación y el pago de la obligación tributaria; y/o que generen aumentos indebidos de saldos o pérdidas tributarios o créditos a favor del deudor tributario y/o que generen la obtención indebida de Notas de Crédito Negociables u otros valores similares.

Sin embargo, se debe tener en cuenta que de conformidad con la Primera Disposición Complementaria Final del Decreto Legislativo N° 1311, publicado el 30 diciembre 2016, quedan extinguidas las sanciones de multa pendientes de pago ante la SUNAT por la infracción tipificada en el numeral 1 del presente artículo que hayan sido cometidas desde el 6 de febrero de 2004 hasta la fecha de publicación del presente decreto legislativo debido, total o parcialmente, a un error de transcripción en las declaraciones, siempre que se cumpla concurrentemente con lo indicado en la citada disposición.

Siguiendo con este orden de ideas, según la Tabla I de Infracciones y Sanciones del citado Código, aplicable a las personas y entidades generadoras de rentas de tercera categoría, la sanción aplicable a la referida infracción es de una multa equivalente al 50% del tributo por pagar omitido, o, 100% del monto obtenido indebidamente, de haber obtenido la devolución de saldos, créditos o conceptos similares.

En ese sentido, la nota 21 de la mencionada tabla señala que el tributo por pagar omitido será la diferencia entre el tributo por pagar declarado y el que debió declararse. En el caso de los tributos administrados y/o recaudados por la SUNAT, se tomará en cuenta para estos efectos los saldos a favor de los períodos anteriores, las pérdidas netas compensables de ejercicios anteriores, los pagos anticipados, otros créditos y las compensaciones efectuadas. Adicionalmente en el caso de omisión de la base imponible de aportaciones al Régimen Contributivo de la Seguridad Social en Salud, al Sistema Nacional de Pensiones, o tratándose del Impuesto Extraordinario de Solidaridad e Impuesto a la Renta de quinta categoría por trabajadores no declarados, la multa será el 100% del tributo por pagar omitidos.

Monto de la multa: S/ 451, 727.00 (50% del tributo omitido).

La fiscalización y la multa por declarar cifras y datos falsos

Según el artículo 13-A de la Resolución de Superintendencia N° 063-2007-Sunat, la sanción de multa aplicable por la infracción tipificada en el numeral 1 del artículo 178 del Código Tributario, se le aplicará el siguiente Régimen de Gradualidad, siempre que el deudor tributario cumpla con el Pago de la multa:

- Será rebajada en un noventa y cinco por ciento (95%) si se cumple con subsanar la infracción con anterioridad a cualquier notificación o requerimiento relativo al tributo o período a regularizar.

- Será rebajada en un setenta por ciento (70%) SI SE CUMPLE CON SUBSANAR LA INFRACCIÓN A PARTIR DEL DÍA SIGUIENTE DE LA NOTIFICACIÓN DEL PRIMER REQUERIMIENTO EMITIDO EN UN PROCEDIMIENTO DE FISCALIZACIÓN, hasta la fecha en que venza el plazo otorgado según lo dispuesto en el artículo 75 del Código Tributario o en su defecto, de no haberse otorgado dicho plazo, antes de que surta efectos la notificación de la orden de pago o de la resolución de determinación, según corresponda o de la resolución de multa, salvo que:

- Se cumpla con la Cancelación del Tributo en cuyo caso la rebaja será de noventa y cinco por ciento (95%).

- Se cuente con un Fraccionamiento Aprobado, en cuyo caso la rebaja será de ochenta y cinco por ciento (85%).

- Será rebajada en un sesenta por ciento (60%) si culminado el plazo otorgado por la SUNAT según lo dispuesto en el artículo 75 del Código Tributario o, en su defecto, de no haberse otorgado dicho plazo, una vez que surta efectos la notificación de la orden de pago o resolución de determinación o la resolución de multa, además de cumplir con el Pago de la multa, se cancela la deuda tributaria contenida en la orden de pago o la resolución de determinación con anterioridad al plazo establecido en el primer párrafo del artículo 117 del Código Tributario respecto de la resolución de multa.

- Será rebajada en cuarenta por ciento (40%) si se hubiera reclamado la orden de pago o la resolución de determinación y/o la resolución de multa y se cancela la deuda tributaria contenida en los referidos valores, antes del vencimiento de los plazos establecidos en el primer párrafo del artículo 146 del Código Tributario para apelar de la resolución que resuelve la reclamación formulada contra cualquiera de ellos.

La subsanación parcial determinará que se aplique la rebaja en función a lo declarado con ocasión de la subsanación.

- No exhibir los libros, registros, u otros documentos que ésta solicite

Según nos han indicado, de lo realizado en la fiscalización, el contribuyente ha incurrido en la infracción tipificada en el numerales 1 y 5 del artículo 177 del Código Tributario.

Que de conformidad con el numeral 1 y 5 del artículo 177 del Código Tributario indican que constituye infracción no exhibir los libros, registros, u otros documentos que ésta solicite; así como no proporcionar la información o documentos que sean requeridos por la Administración sobre sus actividades o las de terceros con los que guarde relación o proporcionarla sin observar la forma, plazos y condiciones que establezca la Administración Tributaria; respectivamente.

En ese sentido, el artículo 165 del Código Tributario señala que la infracción será determinada en forma objetiva y sancionada administrativamente con penas pecuniarias.

El artículo 62 del Código Tributario establece que la facultad de fiscalización de la Administración Tributaria se ejerce en forma discrecional, de acuerdo a lo establecido en el último párrafo de la Norma IV del Título Preliminar del citado Código, para lo cual podrá exigir a los deudores tributarios la exhibición y/o presentación de sus libros, registros y/o documentos que sustente la contabilidad y/o que se encuentren relacionados con hechos susceptibles de generar obligaciones tributarias, los que deberán ser llevados de acuerdo con las normas correspondientes.

Por otra parte, los numerales 5 y 6 del artículo 87 del Código Tributario, establecen que los administrados están obligados a facilitar las labores de fiscalización y determinación que realice la Administración y en especial deberán permitir el control por la Administración, así como presentar o exhibir, en las oficinas fiscales o ante los funcionarios autorizados, según señale la Administración, las declaraciones, informes, libros de actas, registros y libros contables y demás documentos relacionados con hechos susceptibles de generar obligaciones tributarias, en la forma, plazos y condiciones que le sean requeridos, así como formular las aclaraciones solicitadas, y proporcionar a la Administración la información que ésta requiera, o la que ordenen las normas tributarias, sobre las actividades del deudor tributario o de terceros con los que guarden relación, de acuerdo a la forma, plazos y condiciones establecidas.

Ante ello, la Tabla I de Infracciones y Sanciones del Código Tributario aplicable a personas y entidades generadoras de rentas de tercera categoría señala que las infracciones tipificadas en los numerales 1 y 5 del artículo 177 serán sancionadas con multa ascendente a 0.6% y 0.3% de los Ingresos Netos, respectivamente, las que de conformidad con las notas 10 y 11 no podrán ser menor a 10% de la UIT ni mayor a 25 UIT, para el caso del numeral 1, y 12 UIT para el caso del numeral 5.

Sobre los Ingresos Netos, el inciso b) del artículo 180 del Código Tributario establece que éste está constituido por el total de Ventas Netas y/o ingresos por servicios y otros ingresos gravables y no gravables o ingresos netos o rentas netas comprendidos en un ejercicio gravable. En ese sentido, para el caso de los deudores tributarios generadores de rentas de tercera categoría que se encuentren en el Régimen General y aquellos del Régimen MYPE Tributario se considerará la información contenida en los campos o casillas de la Declaración Jurada Anual del ejercicio anterior al de la comisión o detección de la infracción, según corresponda, en las que se consignen los conceptos de Ventas Netas y/o Ingresos por Servicios y otros ingresos gravables y no gravables de acuerdo a la Ley del Impuesto a la Renta.

Tómese en cuenta que el anexo II del reglamento del Régimen de gradualidad aplicable a infracciones del Código Tributario (R.S. N° 063-2007/SUNAT) indica lo siguiente:

Por último, según la Resolución del Tribunal Fiscal N° 04794-1-2005, que constituye jurisprudencia de observancia obligatoria, ha establecido que la infracción tipificada en el numeral 1 del artículo 177 del Código Tributario se configura cuando el deudor tributario no cumple con exhibir la documentación solicitada por la Administración al vencimiento del plazo otorgado para tal efecto.

- CASO

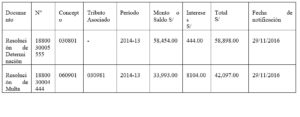

El 29 de noviembre de 2016 la empresa “PEDRITO S.A.” fue notificada con la Resolución de Determinación N° 188-003-0005555 que tiene como fundamento el saldo existente (según Sunat) por haber rectificado la Declaración Jurada Anual 2014, reconociendo parcialmente las observaciones realizadas por ésta; y por tal motivo se les exige el pago de la suma de S/ 58, 898.00 Soles (S/ 58,454.00 de tributo y S/ 444.00 de intereses moratorios). Como se muestra a continuación:

|

29/11/2016 |

El reparo no reconocido por PEDRITO S.A., es el concerniente a los gastos de ejercicios anteriores (base legal: inciso “a” del artículo 57 de la LIR) por un monto bruto de S/ 226,617.22, y sobre el cual la Administración Tributaria se ha pronunciado de la siguiente manera en el Resultado de requerimiento N°1111160000130:

De la revisión del Libro Diario Electrónico la Administración Tributaria observó el siguiente cargo y abono:

| PERIODO | CUO | ASIENTO | CUENTA | FECHA DE OPERACIÓN | DEBE (S/) | HABER (S/) |

| 20141200 | 0101-07-0001193 | M000001 | 406911101 | 31/12/2014 | – | 226,617.22 |

| 20141200 | 0101-07-0001193 | M000002 | 641601102 | 31/12/2014 | 226,617.22 | 0 |

Con la siguiente Glosa contable: Registro de provisión de la deuda de la Autoridad Administrativa del Agua –ANA, de los años 2012 y 2013.

Ante esta situación la Administración Tributaria indicó lo siguiente:

Las retribuciones económicas por el uso del agua subterránea eran de pleno conocimiento por el contribuyente teniendo en cuenta que para la prestación de sus servicios, tiene autorizaciones para hacer uso de las aguas subterráneas con fines poblacionales aprobadas mediante doce Resoluciones Administrativas de fecha 18 de mayo de 1998 donde se autorizaron los volúmenes en metros cúbicos del uso del agua y de acuerdo a la normatividad vigente mediante Decreto Supremo 014-2011-AG de fecha 28 de diciembre de 2011 y Decreto Supremo N° 023-2012-AG de fecha 30 de diciembre de 2012, aprobadas por el Ministerio de Agricultura se establecieron valores a pagar por concepto de retribución económica del año 2012 y 2013 respectivamente, publicadas con anterioridad al inicio de cada año, poniendo en conocimiento al contribuyente de las obligaciones a pagar el año siguiente; por tanto, al no haberse sustentado que dichos gastos cargados a las cuenta 641601102 cumplen con el criterio de lo devengado en el ejercicio 2014 y el artículo 57 de la LIR para ser gastos deducibles de la determinación del IR del ejercicio 2014 por el importe de S/ 226, 617.22.

Ante ello, el 29 de noviembre de 2016 s notifico la Resolución de Multa con base legal en el numeral 1 del artículo 178 del Código Tributario (6091) y sustentada en la fiscalización definitiva realizada.

En ese sentido, se nos consulta si es correcta la interposición de la infracción:

Solución:

El concepto de devengado[2] implica que se hayan producido los hechos sustanciales generadores del ingreso y/o gasto y que el compromiso no esté sujeto a condición alguna, no siendo relevante que el pago se haya hecho efectivo.

Ahora, cuando se trata de gastos, el principio de lo devengado se aplica considerándoseles imputables –deducibles– cuando nace la obligación de pagarlos[3], aunque no se hayan pagado ni sean exigibles. En el presente caso, como ya se mencionó en los párrafos precedentes, la obligación de pagarlos se rige por lo establecido por todas las normas especiales del sector (Resoluciones Jefaturales Nºs 049-2012-ANA y Nº 018-2013-ANA), con lo cual es correcta la deducción en el ejercicio 2014, ya que en dicho ejercicio fueron notificados los recibos de pago efectuado por la Administración Local de Agua mediante Resolución Administrativa.

Según el artículo 57° inciso a) de la LIR; las rentas de tercera categoría se considerarán producidas en el ejercicio en que se devenguen. Como se puede apreciar, el criterio de lo devengado no se encuentra definido en la LIR, no obstante ello, para el criterio del devengado lo que interesa es que se haya obtenido el derecho a la renta o que un tercero haya tenido el derecho a cobrar una renta, con independencia de si se ha pagado o percibido la misma[4].

En relación al criterio de lo devengado, también llamado causado, se atiende únicamente al momento en que nace el derecho al cobro, aunque no se haya hecho efectivo éste, ya que la sola existencia de un título o derecho a percibir la renta, independientemente de que ésta sea o no exigible, lleva a considerar la renta como devengada y por consiguiente imputable a ese ejercicio. Y como contrapartida, tratándose de gastos, el principio de lo devengado se aplica considerándolas imputables o deducibles cuando nace la obligación de pagarlos, aun cuando no se hayan pagado ni sean estos exigibles[5]

Por otra parte, en reiterados pronunciamientos, el Tribunal Fiscal ha indicado que, toda vez que la norma citada no define el principio de lo devengado, resulta necesario definir qué debe entenderse por “devengado” dado que las normas tributarias no lo han previsto, y de ello depende determinar cuándo, o en qué momento, es apropiado reconocer los ingresos o gastos. Así, en la Resolución N° 3557-2-2004, se define el citado concepto de devengado citando a la doctrina: Que según Reig[6] “los gastos se devengan cuando se causan los hechos en función de los cuales, terceros adquieren derecho al cobro de la prestación que los origina”.

En conclusión la obligación de pagarlos se rige por lo establecido en las Resoluciones Jefaturales Nºs 049-2012-ANA y Nº 018-2013-ANA, con lo cual es correcta la deducción en el ejercicio 2014, ya que en dicho ejercicio fueron notificados los recibos de pago efectuado por la Administración Local de Agua mediante Resolución Administrativa.

Con lo cual no tendría sentido la infracción interpuesta y la misma debería llevarse a un procedimiento contencioso tributario y administrativo de ser el caso.

[1] Abogado por la Universidad San Martín de Porres. Master en Asesoría Jurídica de Empresas por la Universidad Carlos III de Madrid. Expositor de temas de Derecho Tributario en diversas entidades de prestigio. Ex funcionario de la Sunat. Ex asesor tributario del staff de Contadores y Empresas. Catedrático de pregrado y postgrado en la Universidad Nacional José Faustino Sánchez Carrión. Ex Abogado Tributario II en el Ministerio de Economía y Finanzas. Ex Subgerente de Fiscalización Tributaria de la Municipalidad Provincial de Huaura. Socio del Estudio Fernández (www.estudiofernandez.pe). Correo electrónico: arturo.fernandez@estudiofernandez.pe

[2] Que bajo esa consideración, la citada Resolución N° 3557-2-2004, estableció que los gastos se devengan cuando se causan los hechos en función de los cuales terceros adquieren derecho al cobro de la prestación que los origina.

Que a mayor abundamiento, de acuerdo con el criterio contenido en las Resoluciones N° 08534-5-2001 y 00467-5-2003, entre otras, resulta apropiada la utilización de la definición contable del principio de los devengado, a efecto de establecer las oportunidad en que deben imputarse los ingresos y los gastos a un ejercicio determinado.

Que en tal sentido, al tratarse de una definición contable, es pertinente que se recurra a la explicación establecida tanto en el Marco Conceptual de las Normas Internacionales de Contabilidad; así como en la NIC 1, referida a la Revelación de Políticas Contables, en donde se señalaba que una empresa debe preparar sus estados financieros, entre otros sobre la base contable del devengado.

Que la citada NIC 1 precisa que de acuerdo con este criterio, los ingresos y los costos y gastos se reconocen cuando se ganan o se incurren y no cuando se cobran o se pagan, mostrándose en los libros contables y expresándose en los estados financieros a los cuales corresponden.

[3] Tradicionalmente se entendía el devengamiento del ingreso bajo los parámetros jurídicos. Una renta se devenga cuando nace un derecho a percibir una renta, o surja la obligación de pago, aunque finalmente no se perciba la misma. Esto significa que para el criterio jurídico no es relevante si hay o no ingreso o percepción, sino basta que se tenga el derecho a percibir, o que nazca el derecho de percibir una renta para que se considere imputada para determinado ejercicio. Entonces si una renta se rige por el principio del devengado, se puede o no haber recibido el ingreso, pero para efectos tributarios, se va entender recibida si se ha cumplido con el principio del devengado.

[4] De otro lado, de acuerdo a la doctrina, en el criterio de lo devengado se atiende únicamente al momento en que nace el derecho al cobro, aunque no se haya hecho efectivo; es decir, la sola existencia de un título o derecho a percibir la renta, independientemente que sea exigible o no, lleva a considerarla como devengada y por ende imputable a ese ejercicio.

El profesor Roque García Mullin señala que generalmente los ejercicios que contempla la Ley del Impuesto a la Renta son anuales, pero que no basta con establecer los límites del ejercicio para resolver todos los problemas, ya que como la renta es un ingreso o un flujo de ellos, que se incorpora al patrimonio del contribuyente, existen por lo menos dos momentos que pueden ser trascendentes, a efectos de decidir si esta incorporación se produjo en qué ejercicio.

En este sentido, precisa el profesor García Mullin que los dos momentos relevantes lo constituyen el instante en que se adquiere el derecho a un ingreso (éste será el momento del nacimiento del crédito), y un segundo momento, es cuando efectivamente se perciba el ingreso. Esto es lo que justamente da lugar a dos sistemas de imputación de un cierto ingreso a un período, conocidos con los nombres de criterio de lo devengado y criterio de lo percibido.

[5] GARCÍA MULLÍN, Roque. Manual del Impuesto a la Renta elaborado para el curso de Postgrado Especialista en Tributación de la Universidad de Lima, del libro original del doctor Roque García Mullín.

[6] Enrique J Reig en Impuesto a las Ganancias, páginas 313-314, décima edición – Ediciones Macchi

Deja un comentario