El presente es un artículo realizado por mi persona y publicado en la revista especializada “Contadores y empresas” en la primera quincena de abril 2013.

Análisis de la Resolución del Tribunal Fiscal Nº 10552-8-2011, que no constituye jurisprudencia de observancia obligatoria.

En la Resolución del Tribunal Fiscal Nº 10552-8-2011, se discute sobre cuándo una cesión de créditos está gravada con el IGV.

INTRODUCCIÓN

La presente Resolución del Tribunal Fiscal analiza los efectos tributarios de un tipo de contrato denominado “cesión de derechos”, la que se define como la operación por la cual una persona cede a otra su derecho a exigir una determinada prestación.

El Tribunal analiza la naturaleza jurídica del contrato que ha sido materia de cuestionamiento por la Sunat, y desarrolla si este contrato de cesión de derechos se encuentra gravado o no con IGV, de acuerdo a lo establecido en el artículo 75 de la Ley del IGV, o en todo caso en la práctica se trata de una prestación.

I. POSICIÓN DEL RECURRENTE

El recurrente interpone apelación contra la Resolución de Intendencia Nº 0150150000828, que en cumplimiento de la Resolución del Tribunal Fiscal Nº 1627-3-2004, declaró fundada en parte la reclamación contra la Resolución de Determinación Nº 012- 03-0001653, emitida exigiendo el pago por el Impuesto General a las Ventas de los periodos enero a diciembre 1999.

Los argumentos del recurrente se resumen en los siguientes puntos:

• El recurrente y el Banco de Trabajo realizaron un contrato denominado “Convenio de Transferencia de Cartera Vencida” bajo la modalidad de Cesión de Créditos, dentro del cual se estableció que el Banco de Trabajo cedía al recurrente sus créditos vencidos.

• Este contrato califica como cesión de créditos, por lo que no se encuentra gravada con el Impuesto General a las Ventas, toda vez que se transfirió el riesgo crediticio asociado a la cartera adquirida, y que la contraprestación adicional que debía pagar, equivalente al 40% de los créditos recuperados, no implica que dicha operación perdiera su naturaleza de cesión de créditos.

• No se trata de una prestación de servicios, ya que el Banco de Trabajo no ha mantenido la exposición patrimonial por tener en su activo cada una de las carteras transferidas e incrementar su capital social, eso con base en que con la suscripción del referido contrato se transfirió al recurrente el riesgo crediticio de su cartera.

II. POSICIÓN DE LA ADMINISTRACIÓN TRIBUTARIA

• La Administración Tributaria establece que mediante el denominado contrato “Convenio de Transferencia de Cartera Vencida” el Banco de Trabajo cedía al recurrente su derecho de crédito por una contraprestación a pagarse según el contrato, equivalente al 1% del valor nominal de la cartera cedida, y adicionalmente por un porcentaje correspondiente al 40% del monto recuperado, por lo que de no producirse la recuperación de dichos créditos el perjuicio económico de aquel sería 99% del valor de los créditos cedidos, pues solo obtendría como pago el 1%, que sería el único perjuicio para la recurrente, lo que evidencia que no hubo transferencias de riesgos hacia el recurrente.

• La Sunat consideró que no se realizó una transferencia de créditos, sino una prestación de servicios de cobranza, debido a que no se transmitió riesgo crediticio hacia la recurrente, y el objeto del contrato fue la prestación de servicios de cobranza basándose en la aplicación del artículo 75 de la Ley del IGV.

III. POSICIÓN DEL TRIBUNAL FISCAL

El Colegiado en primer lugar define a la cesión de derechos como una modalidad de acto jurídico, en la que intervienen dos partes, el cedente (que cede) quien cuenta con la capacidad de disponer, que transmite un derecho (un crédito) al cesionario (adquiriente del crédito) quien adquiere la nueva titularidad de aquel y se convierte en el nuevo acreedor; y que al no restringirse solo a la actividad empresarial, califica como el género y el factoring como especie.

Los argumentos del Colegiado se resumen en las siguientes ideas:

• El artículo 75 de la Ley del Impuesto General a las Ventas establece que el factoring y el descuento, no podrán realizarse con instrumentos vencidos u originados en operaciones de financiamiento con empresas del sistema financiero.

• El Convenio de Transferencia de Cartera Vencida bajo la Modalidad de Cesión de Créditos, no califica como operación de factoring o descuento, pues versan sobre créditos de consumo vencidos. En ese sentido, el Reglamento de factoring ha determinado que las mencionadas operaciones no pueden realizarse con instrumentos vencidos u originados en operaciones de financiamiento con empresas del sistema financiero, tal como ha ocurrido en el presente caso, y además la recurrente no califica como factor, según lo indicado en ella y por la propia Administración Tributaria.

• El contrato no corresponde a una prestación de servicios de cobranza sino a cesión de créditos, por tanto la adquisición de este crédito por parte de la recurrente no constituye una operación gravada con Impuesto General a las Ventas.

Nuestra opinión:

A efectos de fijar nuestra posición respecto de la presente Resolución del Tribunal Fiscal, procedemos a desarrollar los conceptos que a nuestro criterio consideramos importantes.

I. CESIÓN DE DERECHOS

Hacemos nuestra la definición tomada por el Tribunal Fiscal recogida del Código Civil en los artículos Nºs 1206, 1212 y 1213, en los cuales se define a la cesión de derechos como: “transferir la deuda que tiene conmigo (cedente) una persona a otra (cesionario) para que este (cesionario) se convierta en el nuevo titular”.

II. FACTORING Y DESCUENTO

1. Factoring

El artículo 1 del Reglamento del factoring, aprobado por la Resolución de la SBS N° 1021-98(1), señala que el factoring es la operación mediante la cual el factor adquiere, a título oneroso de una persona natural o jurídica, denominada cliente, instrumentos de contenido crediticio. En todos los casos el factor asume el riesgo crediticio de los deudores de los instrumentos adquiridos. (Ver cuadro N° 1).

2. Descuento

De acuerdo con el artículo 12 de la Resolución de SBS Nº 1021-98, el descuento es la operación mediante la cual el descontante entrega una suma de dinero a una persona natural o jurídica denominada cliente, por la transferencia de determinados instrumentos de contenido crediticio. El descontante asume el riesgo crediticio del cliente, y este a su vez asume el riesgo crediticio del deudor de los instrumentos transferidos.

III. IMPUESTO GENERAL A LAS VENTAS

De acuerdo a una definición mercantil o comercial, las transferencias o cesiones crediticias son operaciones de venta propiamente dichas, sin embargo los documentos con contenido crediticio que en dichas operaciones se transfieren no califican como bienes muebles a efectos de la Ley del IGV, y en tal virtud dichas ventas se encuentran inafectas al mencionado impuesto.

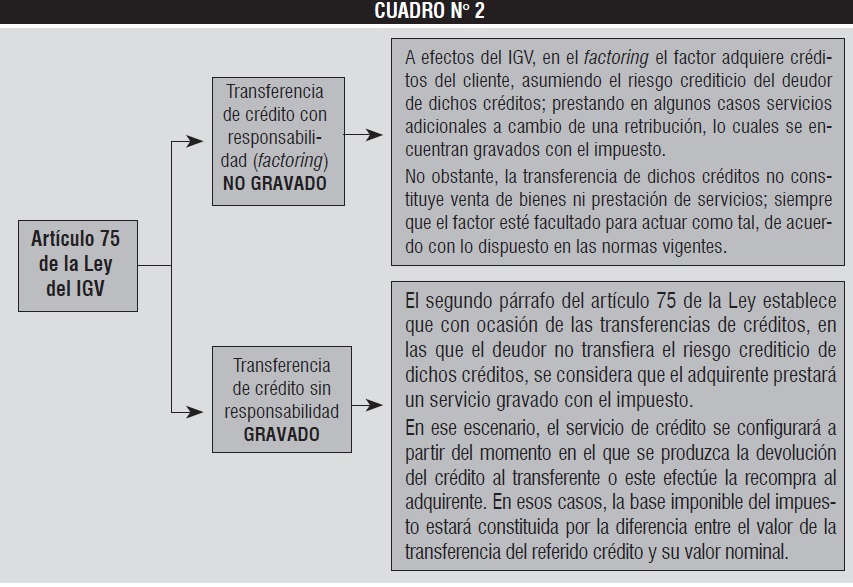

En el artículo 75 de la Ley del IGV, se regula la transferencia de créditos, el cual lo plasmamos en el cuadro N° 2.

IV. ANÁLISIS

Luego de desarrollar estos conceptos, debemos acoplarnos a la posición adoptada por el Tribunal Fiscal en la presente resolución, ya que como se ha descrito en las líneas precedentes no hay transmisión de propiedad (no es una compraventa) y no se trata de un servicio (según lo establecido en el artículo 3 de la Ley del IGV), en consecuencia la operación económica denominada “cesión de derecho” no está gravada con IGV.

A mayor abundamiento, tenemos lo establecido en la Casación Nº 2080-2009, emitida por la Sala de Derecho Constitucional y Social Permanente de la Corte Suprema de Justicia de la República, que versa sobre un contrato de cesión de posición contractual, y que en su quinto considerando establece que una venta es todo acto por el cual se transfieren bienes a título oneroso, independientemente de la designación que se les dé a los contratos o negociaciones que originen esa transferencia y de las condiciones pactadas por las partes; en ese sentido, la Corte Suprema entiende que las obligaciones y derechos que se desprenden de un contrato de cesión de posición contractual no son bienes muebles; en consecuencia aplicado a nuestro caso, definitivamente se trata de una operación no gravada con el impuesto, ya que también se hace transferencia de derechos y obligaciones.

Por último, en cuanto al factoring y el descuento, compartimos la opinión del Colegiado en la cual establece que el contrato bajo análisis no corresponde a ninguna de estas dos figuras, según el artículo 75 de la Ley del IGV, dado que esas operaciones no pueden realizarse con instrumentos de cobro vencidos u originadas en operaciones de financiamiento con empresas del sistema financiero.

Ahora bien, el problema de la Sunat en la fiscalización fue entender que en el contrato se realizaban dos prestaciones: una de cesión de crédito y otra de prestación de servicios, cuando en realidad se trataba de un contrato de cesión de créditos con dos formas de pagos distintas: una del 1% en la fecha de la cesión de crédito y otra del 40% por las cobranzas efectivas que realice el banco.

En efecto, consideramos que no se trataba de una prestación de servicios de cobranza, sino que era una forma de pago variable (precio aleatorio) que dependía de las cobranzas efectivas que realizara sobre la cartera vencida, y que no existía una prestación de servicios propiamente dicha.

Finalmente, exponemos este caso entendiendo que cada vez resulta más recurrente que las empresas que tengan cuentas por cobrar vencidas encarguen o cedan estos créditos a empresas especialistas en estas cobranzas y dependiendo de cómo esté pactado el contrato, gravarán o no con el IGV estas operaciones según los criterios antes explicados.

Deja un comentario