Si no quieres fallar, estos detalles debes observar

Categoría : NOTAS DE CLASE

¿Cómo puede haberme equivocado en algo tan sencillo? ¿en serio el escudo fiscal se aplicaba a esta cuenta? ¿uso la depreciación contable o tributaria? “Ya fue, con fe no más”, etc. Estas son unas cuantas expresiones de la larga lista que mencionamos antes, durante o después de un examen de Finanzas. Desde mi experiencia, hay detalles que nos pueden llegar a confundir y hacer perder la concentración durante un examen y en consecuencia cometemos errores que pueden llevarnos a fallar la prueba. Por ende, mantén tu atención en las siguientes líneas, en donde se enumerarán términos que debemos tener muy en cuenta para evitar errores de cálculo durante un examen de Finanzas.

- Deuda: el monto adquirido en una deuda financiera se debe registrar en el Balance General como un pasivo. Esta obligación financiera irá disminuyendo según se vaya amortizando la deuda.

- Cuota: se debe tener en cuenta que esta conformada por la amortización de la deuda y los intereses. Sólo los intereses son los que se registran en el Estado de Ganancias y Perdidas y generan un escudo fiscal. Por otro lado, las amortizaciones se toman en cuenta en el flujo del efectivo; además, no generan un escudo fiscal.

- Cuota adelantada: esto significa que siempre se paga las cuotas al inicio de cada periodo y no cuando vencen. En este caso, en el momento cero (t=o), la primera cuota se debe registrar como el total de la amortización y en función a ese monto se debe calcular el saldo final de la deuda de ese periodo. A partir del momento uno (t=1), la cuota se divide en interés y amortización y solo en base a la amortización se calcula el saldo final de ese periodo.

- Gastos e ingresos financieros: por el principio del devengado y la norma legal, ambos intereses se toman en cuenta para el cálculo del Impuesto a la Renta. Por lo tanto, generan un escudo fiscal.

- Depreciación contable: la adquisición de un activo por medio de un préstamo o leasing debe registrar su depreciación en el Balance General según la vida útil del activo.

- Depreciación tributaria: para efectos del pago de impuestos se debe diferenciar entre un activo comprado por préstamo con un arrendamiento financiero (leasing). En el primer caso, la depreciación que se registra en el Estado de Resultados debe ser en base a la vida útil del activo; mientras que, en un leasing la depreciación que se registra es en base a al tiempo que dura el contrato de arrendamiento.

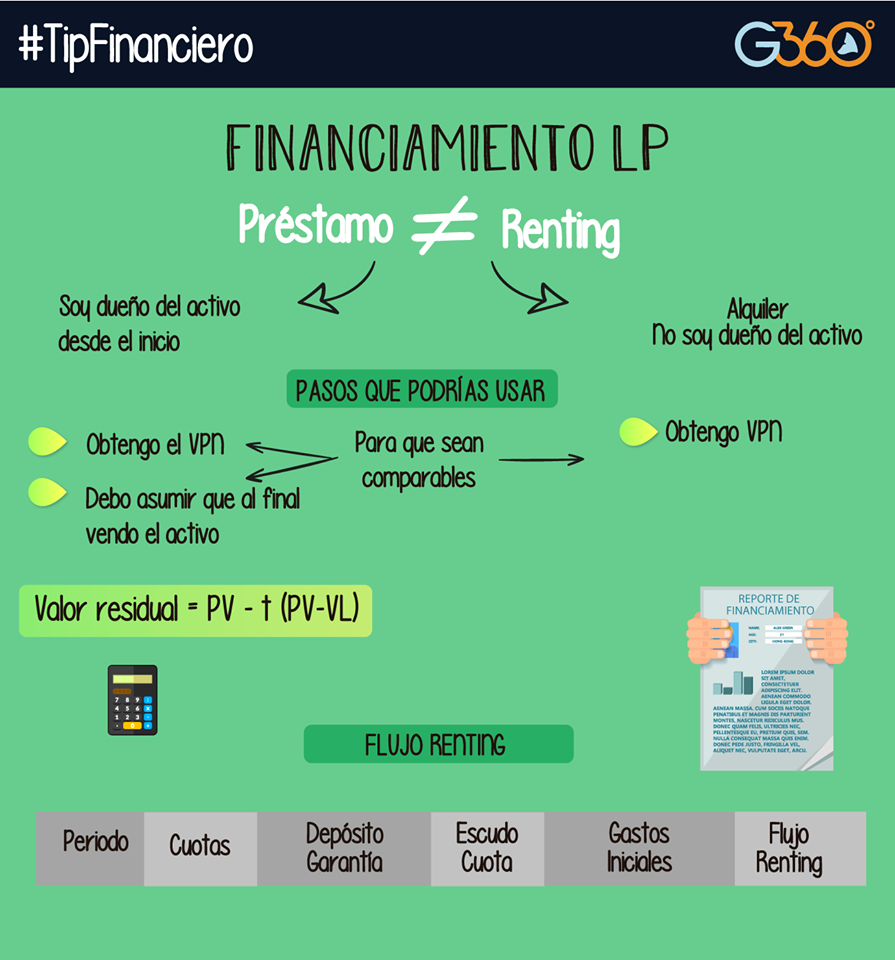

- Leasing y préstamo: cuando alguno de estos dos productos financieros se compara con el Renting (arrendamiento operativo), es necesario vender el activo al final del periodo y ese monto debe colocarse en el leasing o préstamo como un ingreso. Esto se da porque en un renting el arrendatario no es dueño del activo; por ende, para tener el mismo escenario es necesario, en caso se compare los que tienen el leasing o préstamo deben enajenarse del activo.

- Préstamo versus leasing: por practicidad, es recomendable separar el VPN de los flujos de un préstamo y leasing de sus respectivas depreciaciones. Esto se da porque en un préstamo la depreciación del activo es según la vida útil del activo o acorde la norma legal lo permita; mientras que, la depreciación de un activo por leasing se da de forma acelerada durante el plazo que dure el contrato de leasing.

- Depreciación acelerada: es una característica propia de un leasing. Significa que para efectos tributarios el activo se depreciará en el tiempo que dure el contrato de arrendamiento operativo. En consecuencia, el beneficio por el escudo fiscal será mayor durante ese tiempo.

- VPN de las depreciaciones: al compararse el VPN de la depreciación de un leasing versus la de un activo adquirido por préstamo, se percibe que el VPN del primero siempre será mayor. Esto es gracias a que el tiempo en el leasing la depreciación se da en un menor plazo, lo cual lleva a concluir que habrá un mayor beneficio cuando se aplique el escudo fiscal.

- Flujos: Se consideran como flujos a los desembolsos e ingresos de dinero y los escudos fiscales que se generan en un determinado periodo. Por ejemplo, la depreciación no se puede considerar como un flujo, pero si a su escudo fiscal porque genera un ahorro al disminuir el pago del Impuesto a la Renta.

Terminemos con el “Ya fue, con fe no más”, seamos minuciosos y analíticos al momento de realizar un examen de finanza, pues hay detalles que debemos tomar en cuenta para no fallar en la prueba.

ELABORADO POR GESTIÓN 360°

ELABORADO POR GESTIÓN 360°