¿CÓMO HACER UN ESTADO FINANCIERO Y NO MORIR EN EL INTENTO?

Categoría : NOTAS DE CLASE

El fin de semana paseaba por Wong y me preguntaba, ¿cómo este supermercado llegó a convertirse en uno de los supermercados más grandes y emblemáticos del Perú? Investigando un poco, me percaté de una de las prácticas que marcó el ascenso de esta empresa: el manejo de sus finanzas. Este fue tan bueno que les permitió crecer usando capital ajeno.

Los Wong tenían proveedores que les otorgaban plazos de pago grandes, entre 30 o 60 días; sin embargo los productos no se vendían en ese plazo, sino que el stock se acababa en 5 o 15 días, por lo que evidenciaba una alta rotación de productos. Ahora bien, la situación era la siguiente, tenían dinero porque habían vendido los productos, y todavía tenían muchos días para pagar a los proveedores. Si nos pasará lo mismo, ¿qué haríamos? Lo lógico sería reinvertir ese dinero y generar mayor profit. Efectivamente como tenían dinero y todavía había tiempo para pagar, reinvertían el dinero, compraban más productos y seguían generando ganancia. Al llegar el día de pago, habían generado una alta rentabilidad sin tener que invertir mucho dinero de sus propios bolsillos.

Fue así que la empresa empezó a crecer, incentivada, no solo con capital propio, sino con dinero que indirectamente le daban los proveedores. Este es un claro ejemplo de una empresa que supo administrar bien sus cuentas por pagar y su rotación de inventarios.

En las finanzas corporativas, lo principal es poder detectar problemas en nuestra organización y saber solucionarlos. Para poder lograr esto, dentro de otras cosas, analizaremos los estados financieros. En los siguientes párrafos, les daremos algunos consejos para realizar este análisis y no morir en el intento.

Lo primero que nos enseñan para realizar una evaluación del estado financiero de cualquier empresa es hacer el metodizado. Este se maneja normalmente para 2 o 3 años y se toma, el Balance general y Estado de Resultados. El primero, nos enseña la variación en activos (dinero que tiene la empresa en actualidad).Ello puede estar tanto en efectivo, en inventarios, cuentas por cobrar, etc. Con respecto al segundo que son los pasivos, estos son las obligaciones que tiene la empresa como las cuentas por pagar, obligaciones financieras, otros y como tercer punto tenemos al patrimonio.

En cambio, el Estado de Resultados, nos muestra las ventas de la empresa en el año y sus respectivos gastos. Si quieres hacer un buen metodizado y no morir en el intento, puedes usar la plataforma Bloomberg. Nuestra universidad cuenta con estos terminales, solo debes crearte un ID, teclear la empresa que quieres encontrar (Buenaventura; BVN US Equity) e insertar el comando <FA>, te debe aparecer la siguiente ventana, (C/R muestra el estado de resultados y B/S muestra el balance general)[1]

Fuente: Bloomberg Solo resta dar Click a Exportar, después a Excel y listo tienes todos los datos

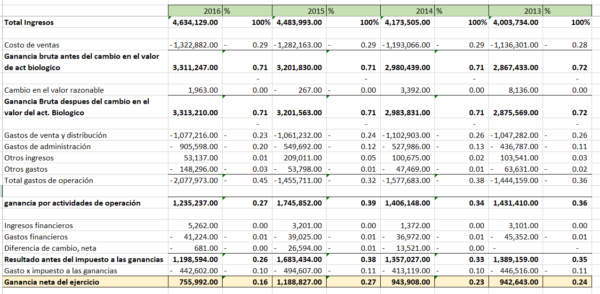

Una vez hecho el metodizado siempre nos piden el análisis vertical y horizontal. No te asustes, el vertical solo es mostrar qué porcentaje del total es la cuenta. Por ejemplo, esto se hace para ver qué ha pasado en la empresa durante los años. Se puede apreciar que los costos de ventas se han mantenido constantes, pero sus gastos de operación se han elevado sustancialmente, afectando así el resultado neto del ejercicio. Entonces, ya sabes dónde debe centrarse tu análisis, ahora lo que queda es fijarte en las notas de los estados financieros y darse cuenta qué ha pasado con la empresa.

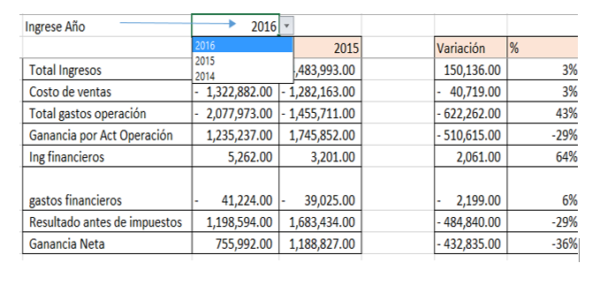

El análisis horizontal, es la comparación de dos resultados entre años, por ejemplo, cuanto ha variado la ganancia neta entre los años 2016 y 2015. Ello nos ayudará a saber cuál ha sido la cuenta que ha variado más y poder enfocar nuestro análisis en ellas. Estos análisis se realizan en las dos cuentas, Estado de situación financiera o Balance General y Estado de resultados.

Después de esto solo nos faltaría hallar los ratios financieros, por cuestiones de espacio solo describiremos los más importantes:

- Liquidez: Buscan medir la capacidad de la empresa para hacer frente a sus deudas en el corto plazo

- Una de los mejores ratios es la prueba ácida, su fórmula: (Activo corriente-Inventarios)/Pas. Corriente. Para usar esta fórmula, se recomienda hacerse la siguiente pregunta. Si mañana vinieran a cobrarme, tendré dinero suficiente como para cubrir mis deudas. Es por esto que se le quita los inventarios; ya que estos demoran un poco más en convertirse en dinero disponible. Dos escenarios:

X>1, digamos que sale 1.5, esto significa que por cada sol que tiene la empresa en deudas, se tiene 1.5 soles. Es decir, la empresa está habilitada para cubrir todas sus deudas.

X<1, sucede lo contrario del caso anterior, la empresa no tiene dinero para cubrir sus deudas

- Solvencia: Estos ratios miden el grado de apalancamiento de la empresa

El apalancamiento es cuánto te endeudas para financiar una operación. Se sabe que no todas las operaciones son financiadas por capital propio por lo que la empresa emite bonos, acciones o deudas con el banco, cual usar, lamentablemente no es tema de este artículo.

Existen varios ratios para poder analizar esto, personalmente uso más, el grado de endeudamiento de la empresa; ya que, es también una de las fórmulas más usadas por los bancos al momento de otorgar créditos.

- Pasivo/Activos

Este ratio normalmente debe salir entre un 50 y 60 % lo que nos indica que la empresa tiene un buen nivel de endeudamiento, si este ratio sobrepasa el 75% debemos preocuparnos, primero, porque estamos demasiado endeudados y segundo porque ningún banco nos querrá prestar dinero.

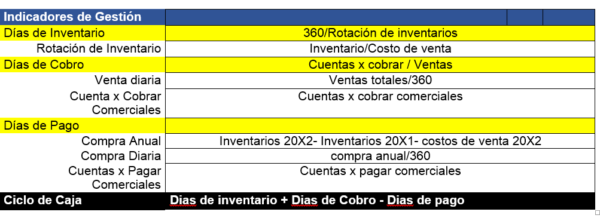

- Gestión: Miden el desempeño de la empresa en diferentes áreas operativas, para mi uno de los principales indicadores

Como nos indica su nombre, estos ratios nos dicen cómo se lleva la gestión de la empresa, esto quiere decir, relación con proveedores, cuanto demora en moverse nuestro inventario y cuánto tiempo se demoran en pagarnos.

- Rentabilidad: Son los rendimientos de la empresa. En este apartado podemos encontrar al ROE, ROA, etc. Para mí los más importantes son:

– ROA: Ingresos netos / Total Activos, esto nos muestra cuanto de retorno nos han dado los activos de la compañía.

-Margen neto: (Ingresos netos / Total ingresos) *100%. Lo encontramos al hacer el análisis vertical al costado de los ingresos netos.

Al indicador EBITDA le damos un espacio especial. Este es el principal indicador usado en estos tiempos, como su nombre nos indica Ingresos antes de intereses, impuestos, depreciación y amortización. FORMULA: EBITDA: Utilidad operativa + depreciación + amortización. Este indicador nos indica la capacidad de la empresa para generar flujos a partir de sus propias operaciones. Veámoslo de esta manera, la empresa “X” genera 100 soles por operaciones pero también alquila un espacio a la empresa ”Y” y genera 50 soles adiciones que irán a la cuenta de otros ingresos; sin embargo, estos 50 soles inflan los márgenes netos evitando darnos una buena visión de la empresa, el EBITDA quita estos 50 soles y nos muestra lo efectiva que es nuestra empresa para generar rendimientos, es por esto que solo se toma la utilidad operativa.

Elaboración:

Daniel Álvarez

Manager de Comunicación Audiovisual