Métodos para la evaluación de inversiones

Categoría : ARTÍCULOS ACADÉMICOS

Juan Bertolotto

Magíster en Finanzas por la Universidad del Pacífico. Con 20 años de experiencia a nivel gerencial en banca y finanzas. Actualmente profesor de finanzas en la Pontificia Universidad Católica del Perú, es además consultor financiero especializado en estructurar emisiones de deuda y valorización de negocios. Experto en Leasing Financiero y en Sistema Privado de Pensiones.

1. Introducción

Mucho se ha escrito acerca de los métodos que se utilizan en finanzas para la evaluación de las inversiones o de los proyectos de inversión. Son conocidos el Valor Presente Neto (VPN), la Tasa Interna de Retorno (TIR), el Periodo de Recuperación (PR o PRD según sea el caso) y el Índice de Rentabilidad (IR). En este breve artículo abordaremos algunas características que habitualmente son poco mencionadas en cada uno de estos métodos.

2. Valor Presente Neto (VPN)

El principal cuidado a tener aquí es que los flujos de caja y la tasa de descuento (WACC) deben estar ambos expresados en la misma moneda. Eso significa que cuando se hace uso de los datos de un mercado de valores externo para fines de calcular el costo del capital propio (Ke), lo cual es muy común, no se debe perder de vista que esos datos corresponden a la moneda que se utiliza en dicho mercado. Así por ejemplo cuando se utiliza como tasa libre de riesgo la rentabilidad (yield) de los bonos del Tesoro norteamericano (T-Bonds) está implícito que dicha tasa corresponde a instrumentos que están denominados en dólares americanos; si se hizo eso entonces al buscar la prima de mercado (Rm – Rf), para mantener coherencia hay que usar aquella que corresponde a la diferencia entre el índice S&P 500 y el T-Bond; y lo mismo para el Riesgo País (Rp) que debe corresponder a bonos emitidos por el Estado peruano denominados en dólares.

Cuando se elaboran flujos de caja en soles es común utilizar un WACC calculado en dólares para descontar dichos flujos a valor presente, lo cual sin decirlo significa que se está asumiendo que no habrá devaluación de la moneda local. Ese supuesto puede ser peligroso por lo cual es recomendable asumir un porcentaje de devaluación, y transformar la tasa WACC en dólares a una tasa WACC en soles. Para tener a mano una devaluación sustentable se puede tomar el diferencial entre las tasas que paga el Estado peruano por sus bonos en soles y en dólares.

3. Tasa Interna de Retorno (TIR)

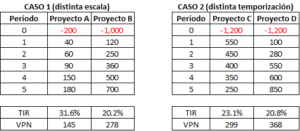

Cuando se evalúan proyectos la TIR y el VPN generalmente conducen a la misma decisión excepto cuando se trata de inversiones alternativas que se excluyen mutuamente y tienen diferente escala de inversión o distinta temporización de los flujos de caja. Veamos como ejemplo los dos casos siguientes asumiendo que la tasa de descuento es de 12% anual y son periodos anuales:

En el caso 1 notamos que el proyecto con inversión más pequeña tiene una TIR más alta pero en términos de valor genera menos que el proyecto de mayor tamaño. En este caso si no hay limitaciones al acceso a financiamiento lo recomendable sería el proyecto B.

En el caso 2 el proyecto C genera flujos más rápido que el proyecto D, pues éste último madura lentamente, y por eso tiene una TIR más alta pero en términos de valor su aporte es menor. En este caso la TIR premia al proyecto que madura más velozmente pero la decisión final dependerá de la preferencia que tengan los inversionistas respecto a la velocidad de recuperación de su inversión.

4. Periodo de Recuperación

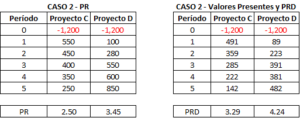

La teoría de finanzas habla de la superioridad del Periodo de Recuperación Descontado (PRD) frente al Periodo de Recuperación (PR) simple. Desde el punto de vista teórico eso es cierto pues el PRD considera el valor del dinero en el tiempo. Sigamos con el Caso 2 anterior:

El proyecto C recupera más rápido la inversión utilizando cualquiera de los métodos PR ó PRD. En la vida real la interpretación que se da al Periodo de Recuperación es más sencilla de lo que expresa la teoría: en el PRD el inversionista recupera su inversión incluyendo la rentabilidad esperada (en este caso el 12% anual) mientras que en el PR el inversionista deja de lado la rentabilidad esperada y se fija solamente en recuperar el capital invertido. Desde el punto de vista teórico esto parecería un error pero simplemente son distintas formas de mirar la inversión.

5. Índice de Rentabilidad (IR)

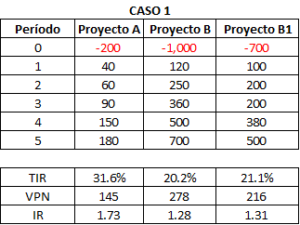

Este es un método sumamente útil cuando se trata de situaciones donde hay que priorizar algunos proyectos de inversión sobre otros debido a la escasez de financiamiento. Por ejemplo regresando al Caso 1 anterior agreguemos un tercer proyecto denominado Proyecto B1 tal como se muestra a continuación:

Si los inversionistas tuvieran limitaciones de acceso a financiamiento de los proyectos entonces las prioridades serían distintas. En ese caso el proyecto B1 sería preferible al proyecto B a pesar que tiene un menor VPN pues arroja un mejor IR. La decisión a partir de este método se sustenta en darle respuesta a la pregunta: ¿Qué tan importante es el valor generado por el proyecto comparado contra la inversión requerida para su implementación? Cuanto más importante sea ese valor eso se verá reflejado en un mayor IR.