LA OBLIGACIÓN TRIBUTARIA ADUANERA

1) Introducción.

Se entiende por derecho tributario al conjunto de normas que regulan los derechos y obligaciones entre el Estado, en su calidad de acreedor de los tributos, y las personas, obligadas a su pago, con la finalidad de financiar el costo de las obras y servicios realizados por Estado para satisfacer las necesidades públicas (Cosío, 2007; Ruiz, 2017).

La obligación tributaria que emerge de esta noción es de derecho público, tal como lo establece el artículo 1° del Código Tributario vigente, y constituye el vínculo entre el acreedor y deudor tributario, el cual necesariamente debe ser establecido por ley y tiene por objeto el cumplimiento de la prestación pecuniaria en favor del fisco, siendo exigible por la vía coercitiva.

La imposición de la prestación tributaria es ejercida por el Estado en virtud del ius imperium o potestad tributaria con las limitaciones establecidas por el propio ordenamiento jurídico, de orden constitucional y legal (por ejemplo, el artículo 74 de la Constitución Política).

2) Sujetos de la obligación tributaria aduanera.

La Ley General de Aduanas establece que en la obligación tributaria aduanera interviene el Gobierno Central como sujeto activo en su calidad de acreedor tributario. Por otro lado, son sujetos pasivos de la obligación los contribuyentes (el dueño o consignatario).

Cabe indicar que el régimen aduanero sujeto al pago de tributos es el régimen de importación para el consumo.

3) Obligación tributaria aduanera

En el ámbito del comercio internacional, la participación del sujeto acreedor se ha incrementado notablemente en las últimas décadas. Ha pasado del rol básicamente recaudador de tributos aduaneros que nacen en virtud de la relación jurídico-tributaria, para tomar un rol más activo en la regulación de la entrada y salida de mercancías del territorio nacional, mediante prohibiciones, restricciones, así también en la aplicación de operaciones y regímenes aduaneros para facilitar y controlar dicho comercio, regular el régimen impositivo y proteger el mercado y la industria local. En este contexto, las personas, naturales o jurídicas, que cruzan las fronteras del país realizando operaciones de comercio exterior asumen obligaciones que dan origen a otra relación, denominada “relación jurídica aduanera”.

Es decir, tratándose de una operación que involucra el ingreso de mercancías al territorio nacional se identifica una relación jurídica tributaria y otra de carácter aduanera. Así lo sostiene Pardo (2009, p. 289), cuando señala que “una es la relación jurídico-aduanera que surge entre el Estado y el operador de comercio exterior por el traspaso de la línea de frontera; y otra, diferente y no necesariamente inherente a la primera, es la obligación jurídico-tributara”. De manera que las consecuencias de la primera relación no se pueden confundir con los efectos de la otra a tal punto de conferir a la obligación aduanera el carácter de obligación tributaria, ni tampoco en sentido contrario.

Por tanto, el ingreso o salida de mercancías de un territorio aduanero crea inmediatamente una relación entre el Estado, que actúa a través de la institución aduanera, y los sujetos que realizan la operación de comercio exterior. Si corresponde a la importación de mercancías, el Estado a través de su entidad competente actuará para cobrar los tributos aduaneros; pero además exigirá el cumplimiento de ciertos requisitos para el ingreso de la mercancía. Cabe indicar que, en nuestro país, las exportaciones no están sujetas a gravamen tributario.

Se puede apreciar entonces que esta relación no persigue un fin únicamente recaudatorio emanado de la obligación tributaria (obligación de dar); también tiene por objeto exigir a los particulares cumplir determinados procedimientos para obtener la autorización que permita el ingreso o salida de las mercancías del territorio nacional (obligación de hacer). Los procedimientos aludidos que se deben cumplir permiten al ente aduanero efectuar el control necesario de las mercancías que traspasan el territorio nacional de acuerdo al régimen aduanero que corresponda.

Tal como lo indica Barreira (2007), en materia aduanera los deberes tales como “declarar las mercaderías, poner a disposición de la aduana para su verificación, etcétera, no son ‘accesorias’ del deber de pago del derecho de aduana, sino que son deberes necesarios para permitir el libramiento de la mercadería cuya destinación aduanera se solicitó”. El pago del tributo aduanero, al igual que la aplicación de las otras medidas mencionadas se convierten entonces en un aspecto auxiliar o instrumental de las finalidades buscadas por las políticas fijadas por el Estado en relación con el comercio exterior.

4) Nacimiento de la obligación tributaria aduanera.

La obligación tributaria aduanera se origina en los siguientes casos (artículo 140 de la Ley General de Aduanas):

- En la importación para el consumo, en la fecha de numeración de la declaración;

- En el traslado de mercancías de zonas de tributación especial a zonas de tributación común, en la fecha de presentación de la solicitud de traslado;

- En la transferencia de mercancías importadas con exoneración o inafectación tributaria, en la fecha de presentación de la solicitud de transferencia; con excepción de la transferencia que se efectúa a título gratuito a favor de los gobiernos locales, gobiernos regionales y entidades del gobierno nacional, siempre y cuando se cumpla los requisitos y procedimientos previstos en el inciso k) del artículo 2 del TUO de la Ley del Impuesto General a las Ventas.

- En la admisión temporal para reexportación en el mismo estado y admisión temporal para perfeccionamiento activo, en la fecha de numeración de la declaración con la que se solicitó el régimen.

5) Determinación de la obligación tributaria aduanera y composición de la deuda.

La determinación de la obligación tributaria aduanera puede realizarse por la Administración Aduanera o por el contribuyente o responsable.

Los derechos arancelarios y demás impuestos que corresponda aplicar serán los vigentes en la fecha del nacimiento de la obligación tributaria aduanera y se aplican respecto de la mercancía consignada en la declaración aduanera. En caso de reconocimiento físico, se aplican sobre la mercancía encontrada, siempre que sea menor a la declarada. De encontrarse mercancía no declarada, será comisada por la Administración Aduanera, salvo que el importador opte por reembarcarla, previo pago de una multa, en un plazo no mayor de treinta días computados desde la fecha del aforo físico.

En caso, de mercancías que hayan sufrido daño durante su transporte o almacenamiento en el país, a opción del dueño o consignatario, pueden ser sometidas a destinación aduanera, determinándose el valor de las mismas conforme a las normas de valoración vigentes.

Determinación de la base imponible:

- La aplicación de los derechos arancelarios se determina conforme al sistema de valoración vigente. La tasa de los derechos arancelarios se aplica de acuerdo con el Arancel de Aduanas y otras normas pertinentes.

- Para la determinación de otros impuestos, la base imponible y las tasas se aplicarán conforme a las normas propias de cada uno de ellos. Por ejemplo, el IGV que grava las importaciones, se aplica de acuerdo a las reglas establecidas por la Ley del Impuesto General a las Ventas y su reglamento.

Para efecto de la determinación de la base imponible, los valores se expresarán en dólares de los EE. UU. de América (USA). Los valores expresados en otras monedas extranjeras se convertirán a dólares USA. Los factores de conversión monetaria son publicados en el portal de la SUNAT[1].

Composición de la deuda tributaria aduanera:

La deuda tributaria aduanera está constituida por los derechos arancelarios y demás tributos, tales como el Impuesto General a las Ventas, el Impuesto Selectivo al Consumo, entre otros, y cuando corresponda, por las multas e intereses.

La deuda tributaria se cancela en moneda nacional al tipo de cambio venta de la fecha de pago (Art. 206 del Reglamento de la LGA).

6) Exigibilidad de la obligación tributaria aduanera.

De acuerdo al artículo 150 de la Ley General de Aduanas (LGA), la obligación tributaria aduanera es exigible en las oportunidades que se indica a continuación:

Despacho aduanero sin garantía:

- Cuando se trate de despacho anticipado, a partir del día calendario siguiente de la fecha del término de la descarga; y en el despacho excepcional, a partir del día calendario siguiente a la fecha de la numeración de la declaración, con las excepciones contempladas por la LGA.

- En el traslado de mercancías de zonas de tributación especial a zonas de tributación común y, en la transferencia de mercancías importadas con exoneración o inafectación tributaria, a partir del cuarto día siguiente de notificada la liquidación por la autoridad aduanera;

- En la admisión temporal para reexportación en el mismo estado y admisión temporal para perfeccionamiento activo, a partir del día siguiente del vencimiento del plazo autorizado por la autoridad aduanera para la conclusión del régimen.

Despacho aduanero con garantía conforme al art. 160° De la LGA:

- Cuando se trate de despacho anticipado, la exigibilidad es a partir del vigésimo primer día calendario del mes siguiente a la fecha del término de la descarga, y en el despacho excepcional, a partir del vigésimo primer día calendario del mes siguiente a la fecha de numeración de la declaración.

Los intereses moratorios se aplican sobre el monto de los derechos arancelarios y demás tributos exigibles y se liquidan por día calendario hasta la fecha de pago inclusive.

7) Tributos que gravan las importaciones.

El término “tributos aduaneros” o “gravámenes al comercio exterior” agrupa las cargas derivadas de las operaciones de importación, esto incluye los “tributos” además de otras cargas no pertenecientes a este concepto (Pardo, 2009).

Los derechos arancelarios y demás tributos a la importación para el consumo que corresponda aplicar son los vigentes en la fecha del nacimiento de la obligación tributaria aduanera, que se produce de acuerdo a lo señalado en el artículo 140 de la LGA.

A continuación, se presenta una síntesis de los tributos que gravan la importación de mercancías en nuestro país (Superintendencia Nacional de Administración Tributaria, 2018):

a) Derechos Ad Valorem

Son los impuestos establecidos en el Arancel de Aduanas a las mercancías que ingresan al territorio aduanero nacional.

La base imponible es el valor CIF aduanero determinado según el Acuerdo del Valor de la O.M.C.

Tasa impositiva (tres niveles): 0%, 6% y 11%, según subpartida nacional.

Derechos A/V = Valor en Aduana x Tasa (%)

b) Derechos Correctivos Provisionales Ad Valorem

Medidas correctivas aplicadas por el Perú a los demás países miembros de la Comunidad Andina que son de carácter no discriminatorio, de conformidad con el Acuerdo de Cartagena. Se aplica a las importaciones de mantecas bajo las subpartidas NANDINA 1511.90.00, 1516.20.00, y 1517.90.00, procedentes de Colombia.

Tasa: 29% Ad-Valorem CIF (Resolución Ministerial Nº 226-2005-MINCETUR/DM publicada en El Peruano el 27/07/2005).

c) Derechos Específicos-Sistema de Franja de Precios

Este tributo tiene la naturaleza de derecho arancelario. Grava las importaciones de productos agropecuarios cuyos precios se cotizan en el mercado internacional, tales como el arroz, maíz amarillo, leche. Los derechos variables adicionales y las rebajas arancelarias aplicables se determinan en base a las Tablas Aduaneras y a los Precios de Referencia vigentes a la fecha de numeración de la declaración de importación y se expresan en dólares por tonelada métrica.

En ningún caso las rebajas arancelarias pueden exceder la suma que corresponda pagar al importador por derecho Ad Valorem correspondiente a cada producto.

Los derechos variables adicionales que resulten de la aplicación de lo dispuesto en el Sistema Franja de Precios, aprobado por el Decreto Supremo N° 115-2001-EF y modificatorias, sumados a los derechos Ad Valorem CIF no podrán exceder del 20% del valor CIF de la mercancía cuya subpartida nacional está incluida en el Anexo 1 del Decreto Supremo N° 103-2015-EF, por cada serie de la declaración de importación.

Tasa: variable.

d) Impuesto Selectivo al Consumo –ISC

El Impuesto Selectivo al Consumo – ISC es un impuesto indirecto que, a diferencia del IGV, solo grava determinados bienes (es un impuesto específico); una de sus finalidades es desincentivar el consumo de productos que generan externalidades negativas en el orden individual, social y medioambiental, por ejemplo, las bebidas alcohólicas, cigarrillos y combustibles.

El impuesto se aplica bajo tres sistemas:

d.1.) Sistema al valor: La base imponible la constituye el valor CIF aduanero determinado más los derechos arancelarios de importación al consumo.

Se aplica a los bienes contenidos en el Literal A del Nuevo Apéndice IV del Texto Único Ordenado de la Ley del Impuesto General a las Ventas e Impuesto Selectivo al Consumo.

Tasas: variable.

d.2.) Sistema específico (monto fijo): la base imponible está constituida por el volumen importado expresado por la cantidad y las unidades físicas de medida según la subpartida nacional consignadas en la Casilla 7.16 de la Declaración Aduanera de Mercancías (DAM).

Se aplica a los bienes contenidos en el Nuevo Apéndice III del TUO de la Ley del Impuesto General a las Ventas e Impuesto Selectivo al Consumo (D.S. N° 055-99-EF y modificatorias).

Tasas: variable.

d.3.) Sistema al Valor según Precio de Venta al Público: la base imponible está constituida por el precio de venta al público sugerido por el productor o el importador multiplicado por el factor 0.847 que se obtiene de dividir la unidad entre el resultado de la suma de la tasa del IGV más uno; el resultado se redondea a tres decimales.

El impuesto se determinará aplicando sobre la base imponible la tasa establecida en el Literal C y D del Nuevo Apéndice IV del TUO de la Ley del Impuesto General a las Ventas e Impuesto Selectivo al Consumo.

Cabe indicar que los productos contenidos en el literal D del Nuevo Apéndice IV del TUO-IGV alternativamente se encuentran sujetos al Literal A (Sistema al Valor), al Literal B (Sistema Específico Monto Fijo) o al Literal C (Sistema al Valor según Precio de Venta al Público) del Nuevo Apéndice IV del TUO-IGV. El Impuesto a pagar es el mayor valor resultante de comparar el resultado obtenido con la tasa o monto fijo.

Tasas: variable.

e) Impuesto General a las Ventas –IGV e Impuesto de Promoción Municipal –IPM

Estos tributos gravan la importación de todos los bienes, salvo las excepciones previstas en la normatividad que la regula.

Su base imponible está constituida por el valor CIF aduanero determinado según el Acuerdo del Valor de la O.M.C. más los derechos arancelarios y demás impuestos que gravan la importación.

Tasa impositiva IGV: 16%

Tasa impositiva IPM: 2%

f) Derechos Antidumping y Compensatorios

Los derechos antidumping se aplican a determinados bienes cuyos precios ‘dumping’ causen o amenacen causar perjuicio a la producción peruana.

Los derechos compensatorios se aplican para contrarrestar cualquier subsidio concedido directa o indirectamente en el país de origen, cuando ello cause o amenace causar perjuicio a la producción peruana.

Ambos derechos tienen la condición de multa, no son tributos propiamente, por ello no resultan aplicables las normas referidas a los regímenes de gradualidad en la aplicación de sanciones ni de incentivos para el pago de multas, establecidos en la Ley General de Aduanas. Para su aplicación debe existir Resolución previa emitida por el Indecopi.

La base imponible está constituida por el valor FOB consignado en la factura comercial o en base al monto fijo por peso o por precio unitario.

Monto: variable.

g) Régimen de Percepción del IGV – Importaciones

Ámbito de aplicación: el régimen se aplica a las operaciones de importación definitiva que se encuentren gravadas con el IGV, y no será aplicable a las operaciones de importación exoneradas o inafectas a dicho impuesto. La Sunat actúa como agente de retención y emite una liquidación de cobranza de percepción del IGV por el monto que deba ser abonado.

Importe de la operación: está conformado por el valor CIF aduanero más los derechos arancelarios y demás tributos que graven la importación y, de ser el caso, los derechos antidumping y compensatorios.

Porcentajes sobre el importe de la operación:

g.1) 10% Cuando el importador se encuentre a la fecha en que se efectúa la numeración de la DAM o DSI, en alguno de los siguientes supuestos:

- Tenga la condición de domicilio fiscal no habido.

- La SUNAT le hubiera comunicado la baja de su inscripción del RUC.

- Hubiera suspendido temporalmente sus actividades.

- No cuente con RUC o no lo consigne en la DAM o DSI

- Realice por primera vez una operación y/o régimen aduanero.

- Estando inscrito en el RUC no se encuentre afecto al IGV.

g.2) 5% cuando el importador nacionalice bienes usados.

g.3) 3.5% cuando el importador no se encuentre en ninguno de los supuestos antes mencionados.

Percepciones en la importación de mercancías sensibles al fraude:

Tratándose de la importación de bienes considerados como mercancías sensibles al fraude por concepto de valoración, el monto de la percepción del IGV se determinará considerando el mayor monto que resulte de comparar el resultado obtenido de:

- Aplicar el porcentaje establecido en los párrafos anteriores según corresponda, sobre el importe de la operación.

- Multiplicar un monto fijo, el cual deberá estar expresado en moneda nacional, por el número de unidades del bien importado, según sea la unidad de medida, consignado en la DAM (Declaración Aduanera de Mercancías).

Tanto la relación de subpartidas nacionales donde se encuentran las mercancías sensibles al fraude como los montos fijos correspondientes a efectos de determinar el monto de la percepción se encuentran detallados en el Anexo del Decreto Supremo N° 034-2018-EF.

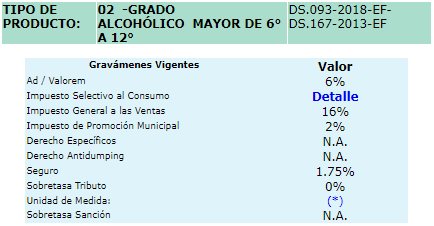

8) Consultas de gravámenes en el portal de SUNAT:

Se puede consultar los gravámenes vigentes que afectan la importación, en el siguiente link: http://www.aduanet.gob.pe/itarancel/arancelS01Alias

La consulta se realiza consignando la partida arancelaria o mediante la descripción de la mercancía. Así, por ejemplo, si queremos consultar por la “cerveza de malta”:

Luego, se accede a la información correspondiente, haciendo click en el Nro. de partida:

Para visualizar las tasas del Impuesto Selectivo al consumo debemos ingresar al “Detalle”:

———————————————————————————————————————-

[1] Los factores de conversión monetaria pueden ser consultadas ingresando al portal www.sunat.gob.pe ingresando a la opción Aduanas/Operatividad aduanera/Catálogo de Códigos/Tipo de cambio, o directamente al enlace http://www.sunat.gob.pe/cl-ad-ittipocambioconsulta/TipoCambioS01Alias?accion=consultarTipoCambio.

Referencias:

- Barreira, E. (2007). La relación jurídica tributaria y relación jurídica aduanera. Revista de estudios aduaneros. Instituto argentino de estudios aduaneros. No.18, 74.

- Cosío, F. (2007). Manual de Derecho Aduanero. Lima: Rodhas.

- Ley General de Aduanas. (27 de junio, 2008). Decreto Legislativo N° 1053.

- Reglamento de la Ley General de Aduanas. (16 de enero, 2009). Decreto Supremo N° 010-2009-EF

- Pardo, G. (2009). Tributación Aduanera. 1a. ed. Colombia: Legis.

- Ruiz, F. (2017). Derecho Tributario: temas básicos. Lima: Fondo Editorial PUCP.