Tribunal Fiscal N° 01695-Q-2017

OFICINA DE ATENCIÓN DE QUEJAS

| EXPEDIENTE N° | : 18005-2016 |

| INTERESADO | : UNIDAD DE GESTION |

| ASUNTO | EDUCATIVA LOCAL N° 04 |

| : Queja | |

| PROCEDENCIA | : Lima |

| FECHA | : Lima, 26 de mayo de 2017 |

VISTA la queja presentada por UNIDAD DE GESTION EDUCATIVA LOCAL N° 04, identificada con RUC Nº 20260014987, contra la Intendencia Lima de la Superintendencia Nacional de Aduanas y de Administración Tributaria – SUNAT, por iniciarle indebidamente procedimientos de cobranza coactiva.

CONSIDERANDO:

Que la quejosa sostiene que la Administración le ha iniciado en forma indebida diversos procedimientos de cobranza coactiva mediante las resoluciones de ejecución coactiva que detalla en su escrito de queja, al señalar que los valores materia de cobranza y las citadas resoluciones de ejecución coactiva no le fueron debidamente notificados, por lo que se habría vulnerado su derecho de defensa.

Que en respuesta a lo solicitado con el Proveído Nº 1937-Q-2016 (fojas 15 y 16), notificado el 29 de diciembre de 2016[1], la Administración ha informado a fojas 878 a 885, 922, 923 y 983 a 985, que el Expediente Coactivo N° 0210060100199, es uno de tipo acumulador, al que se encuentran acumulados los Expedientes Coactivos N° 02306328381,02306332320,02306343128,0110060002237,0110060015995,0110060002511,0110060002614,0110060004500,0110060004512,0110060005569,0110060006270,0110060007236,0110060015010,0210060071007,0210060072999,0210060093159,0210060080554,0210060086578,0210060080748,0210060094989,0210060109561,0210060118397,0210060119459,0210060119616,0210060120381,0210060122638,0210060132829,0210060135376,0210060134820,0210060137003,0210060137124,0210060138543,0210060139171,0210060141634,0210060143227,0210060146532,0210060153286,0210060153861,0210060073799,0210060090751,0210060088472,0210060088327,0210060116248,0210060122088,0210060122926,0210060131810,0210060138560,0210060139261,0210060139916,0210060142865,0210060144975,021006015695,0210060126840 y 0210060138511[2], y que el Expediente N° 0210060161414 es uno de tipo independiente, mediante los cuales sigue a la quejosa procedimientos de cobranza coactiva respecto a la deuda contenida en diversos valores; que los valores al igual que las resoluciones de inicio de cobranza coactiva han sido notificados conforme a ley; que contra dichos valores la quejosa no ha interpuesto recursos impugnativos; y que para cautelar la deuda materia de cobranza ha dispuesto trabar medidas cautelares de embargo en forma de retención bancaria y a terceros, producto de las cuales se han retenido montos que fueron imputados a la deuda materia de cobranza, manteniéndose a la fecha un saldo pendiente de pago. Asimismo, la Administración solicita que este Tribunal tenga en cuenta la prescripción de la acción para solicitar la devolución de los pagos realizados como producto de las imputaciones a la deuda materia de cobranza llevadas a cabo luego de las retenciones realizadas en los procedimientos de cobranza coactiva.

Que habiendo transcurrido el plazo otorgado, la Administración no ha remitido la totalidad de lo solicitado, por lo que corresponde emitir pronunciamiento en virtud a la documentación que obra en el expediente, conforme con el criterio establecido mediante el Acuerdo recogido en el Acta de Sala Plena Nº 2005-15 de 10 de mayo de 2005, en el que se estableció que “vencido el plazo otorgado, el Tribunal Fiscal resuelve el expediente mediante una Resolución, aun cuando no exista respuesta o la misma sea incompleta”.

Que de conformidad con el artículo 155° del Texto Único Ordenado del Código Tributario, aprobado por Decreto Supremo N° 133-2013-EF, la queja se presenta cuando existan actuaciones o procedimientos que afecten directamente o infrinjan, entre otros, lo establecido en dicho cuerpo legal.

Que según los incisos a) y d) del artículo 115° del citado código se considera deuda exigible coactivamente a la establecida mediante resolución de determinación o de multa o la contenida en la resolución de pérdida del fraccionamiento notificadas por la Administración y no reclamadas en el plazo de ley, siendo que en el supuesto de la resolución de pérdida de fraccionamiento se mantendrá la condición de deuda exigible si efectuándose la reclamación dentro del plazo, no se continúa con el pago de las cuotas de fraccionamiento, y a la que conste en orden de pago notificada conforme a ley.

Que el artículo 117º del referido código establece que el procedimiento de cobranza coactiva es iniciado por el ejecutor coactivo mediante la notificación al deudor tributario de la resolución de ejecución coactiva, que contiene un mandato de cancelación de las órdenes de pago o resoluciones en cobranza, dentro del plazo de 7 días hábiles, bajo apercibimiento de dictarse medidas cautelares o de iniciarse su ejecución forzada, en caso que éstas ya se hubieran dictado.

Que según el inciso a) del artículo 104º del Código Tributario, sustituido por el Decreto Legislativo Nº 981, la notificación de los actos administrativos se realizará por correo certificado o por mensajero, en el domicilio fiscal, con acuse de recibo o con certificación de la negativa a la recepción efectuada por el encargado de la diligencia; y, el acuse de recibo deberá contener, como mínimo, lo siguiente:

- Apellidos y nombres, denominación o razón social del deudor tributario; (ii) Número de RUC del deudor tributario o número del documento de identificación que corresponda; (iii) Número de documento que se notifica; (iv) Nombre de quien recibe y su firma, o la constancia de la negativa; y, (v) Fecha en que se realiza la notificación.

Que añade el mencionado inciso que la notificación con certificación de la negativa a la recepción se entiende realizada cuando el deudor tributario o tercero a quien está dirigida la notificación o cualquier persona mayor de edad y capaz que se encuentre en el domicilio fiscal del destinatario rechace la recepción del documento que se pretende notificar o, recibiéndolo, se niegue a suscribir la constancia respectiva y/o no proporciona sus datos de identificación, sin que sea relevante el motivo de rechazo alegado.

Que de acuerdo con el inciso b) del artículo 104º del mencionado código, la notificación de los actos administrativos se realizará, entre otras formas, por medio de sistemas de comunicación electrónicos, siempre que se pueda confirmar la entrega por la misma vía, siendo que tratándose de correo electrónico u otro medio electrónico aprobado por la SUNAT o el Tribunal Fiscal que permita la transmisión o puesta a disposición de un mensaje de datos o documento, la notificación se considerará efectuada el día hábil siguiente a la fecha del depósito del mensaje de datos o documento.

Que dicho inciso agrega que la SUNAT mediante resolución de superintendencia establecerá los requisitos, formas, condiciones, el procedimiento y los sujetos obligados a seguirlo, así como las demás disposiciones necesarias para la notificación por los medios referidos en el segundo párrafo de tal inciso.

Que el inciso e) del artículo 1º de la Resolución de Superintendencia Nº 014-2008/SUNAT[3], que aprobó las normas que regulan la notificación de actos administrativos por medio electrónico, preceptúa que por “Notificaciones SOL” debe entenderse al medio electrónico aprobado por dicha resolución, mediante el cual la SUNAT deposita en el buzón electrónico asignado al deudor tributario en SUNAT Operaciones en Línea una copia de los documentos o un ejemplar de los documentos electrónicos en los cuales constan los actos administrativos que son materia de notificación.

Que el artículo 2º de la anotada resolución de superintendencia señala que las “Notificaciones SOL” son un medio electrónico a través del cual la SUNAT podrá notificar sus actos administrativos a los deudores tributarios; y, el artículo 3º de la misma resolución prevé que los actos administrativos que se señalan en el anexo que forma parte de dicha resolución, podrán ser materia de notificación a través de Notificaciones SOL.

Que el numeral 4.1 del artículo 4º del mencionado dispositivo[4] , dispone que para efecto de realizar la notificación a través de Notificaciones SOL, la SUNAT deposita copia del documento o ejemplar del documento electrónico, en el cual consta el acto administrativo, en un archivo de formato de documento portátil (PDF), en el buzón electrónico asignado al deudor tributario, registrando en sus sistemas informáticos la fecha del depósito, y que la citada notificación se considerará efectuada y surtirá efectos al día hábil siguiente a la fecha del depósito del documento, de conformidad con lo establecido por el inciso b) del artículo 104º y el artículo 106º del Código Tributario.

Que los artículos 5º[5] y 6º[6] del mismo dispositivo, establecen que la SUNAT podrá efectuar las notificaciones a través de Notificaciones SOL siempre que los deudores tributarios cuenten con su Código de Usuario y Clave SOL; y el deudor tributario deberá consultar periódicamente su buzón electrónico a efecto de tomar conocimiento de los actos administrativos notificados a través de Notificaciones SOL.

Que de acuerdo con el punto 8 del Anexo de la referida resolución de superintendencia, incorporado mediante Resolución de Superintendencia Nº 234-2010/SUNAT, la orden de pago, es un acto administrativo susceptible de ser notificado vía Notificaciones SOL, y no se requería la afiliación previa a Notificaciones SOL. Asimismo, conforme con el punto 27 del Anexo de la anotada resolución de superintendencia, incorporado mediante Resolución de Superintendencia Nº 221-2015-SUNAT, la resolución de ejecución coactiva a que se refiere el artículo 117° del Código Tributario, es un acto administrativo susceptible de ser notificado vía Notificaciones SOL[7].

Que por otro lado, el inciso e) del artículo 104º del mencionado código prevé que cuando se tenga la condición de no hallado o no habido o cuando el domicilio del representante de un no domiciliado fuera desconocido, la SUNAT podrá realizar la notificación de los actos administrativos de la siguiente manera: 1) Mediante acuse de recibo, entregado de manera personal al deudor tributario, al representante legal o apoderado, o con certificación de la negativa a la recepción efectuada por el encargado de la diligencia, según corresponda, en el lugar en que se los ubique. Tratándose de personas jurídicas o empresas sin personería jurídica, la notificación podrá ser efectuada con el representante legal en el lugar en que se le ubique, con el encargado o con algún dependiente de cualquier establecimiento del deudor tributario o con certificación de la negativa a la recepción, efectuada por el encargado de la diligencia; 2) Mediante la publicación en la página web de la SUNAT o, en el Diario Oficial o, en el diario de la localidad encargado de los avisos judiciales o en su defecto, en uno de mayor circulación de dicha localidad; precisándose que la publicación deberá contener el nombre, denominación o razón social de la persona notificada, el número de RUC o número del documento de identidad que corresponda, la numeración del documento en el que consta el acto administrativo, así como la mención a su naturaleza, el tipo de tributo o multa, el monto de éstos y el período o el hecho gravado; así como las menciones a otros actos a que se refiere la notificación.

Que el numeral 4.1 del artículo 4º del Decreto Supremo Nº 041-2006-EF, que dictó normas sobre las condiciones de no hallado y de no habido para efectos tributarios respecto de la SUNAT, señala que el deudor tributario adquirirá automáticamente la condición de no hallado, sin que para ello sea necesaria la emisión y notificación de acto administrativo adicional alguno, si al momento de notificar los documentos mediante correo certificado o mensajero, o al efectuar la verificación del domicilio fiscal, se presenta alguna de las siguientes situaciones: 1) Negativa de recepción de la notificación o negativa de recepción de la constancia de la verificación del domicilio fiscal por cualquier persona capaz ubicada en el domicilio fiscal; 2) Ausencia de persona capaz en el domicilio fiscal o éste se encuentre cerrado; y, 3) No existe la dirección declarada como domicilio fiscal.

Que los numerales 4.2 y 4.3 de dicho artículo disponen que para determinar la condición de no hallado, las situaciones indicadas en los incisos 1) y 2) del numeral 4.1 deben producirse en 3 oportunidades en días distintos; y, que para el cómputo de las 3 oportunidades se considerarán todas las situaciones que se produzcan, aun cuando pertenezcan a un solo numeral o a ambos, independientemente del orden en que se presenten, cómputo que se efectuará a partir de la última notificación realizada con acuse de recibo o de la última verificación del domicilio fiscal, tal como lo establece el numeral 4.4 del anotado artículo.

Que el numeral 4.6 del mismo artículo indica que las situaciones contempladas en dicho artículo, deberán ser anotadas en el acuse de recibo o en el acuse de la notificación a que se refieren los incisos a) y f) del artículo 104º del Código Tributario, respectivamente, o en la constancia de la verificación del domicilio fiscal; y que para tal efecto emita el notificador o mensajero, de acuerdo a lo que señale la SUNAT.

Que el numeral 6.1 del artículo 6º del anotado decreto supremo prescribe que la SUNAT procederá a requerir al deudor tributario que adquirió la condición de no hallado para que cumpla con declarar o confirmar su domicilio fiscal hasta el último día hábil del mes en el que se le efectúa el requerimiento, bajo apercibimiento de asignarle la condición de no habido; y, el numeral 6.3 prevé que los deudores tributarios que no cumplan con declarar o confirmar su domicilio fiscal dentro del plazo señalado en el numeral 6.1, adquirirán la condición de no habido en la fecha en que se efectúe la publicación a que se refiere el numeral 8.1 del artículo 8º, sin que para ello sea necesaria la emisión y notificación de acto administrativo adicional alguno.

Que el numeral 8.1 de la misma norma reglamentaria prevé que la SUNAT publicará en su página web, dentro de los 2 primeros días hábiles de cada mes, la relación de deudores tributarios que no cumplieron con declarar o confirmar su domicilio fiscal en el plazo establecido en el artículo 6º de dicho dispositivo, incluyendo a aquellos que, teniendo la condición de no habido, no levantaron dicha condición conforme lo señalado en el artículo 7º del mismo dispositivo; y, que la referida publicación deberá indicar la fecha en que los deudores tributarios adquirieron la condición de no habido.

Que de conformidad con el criterio establecido en las Resoluciones del Tribunal Fiscal Nº 09876-3-2013, 06164-6-2004, entre otras, la notificación mediante publicación es de carácter excepcional y procede siempre que no pueda realizarse la notificación por correo certificado o por mensajero en el domicilio del deudor tributario.

Que por su parte, la Resolución N° 10499-3-2008, publicada en el diario oficial “El Peruano” el 14 de setiembre de 2008 dispuso con carácter de observancia obligatoria que corresponde que este Tribunal ordene la devolución de los bienes embargados cuando se determine que el procedimiento de cobranza coactiva es indebido y se declare fundada la queja, siendo que el criterio adoptado únicamente está referido a la devolución de dinero que fue objeto de embargo en forma de retención, y que luego de ejecutada dicha medida, la Administración lo imputó a las cuentas deudoras del contribuyente. Asimismo, en la Resolución N° 08879-4-2009, publicada en el diario oficial “El Peruano” el 23 de setiembre de 2009 que es también precedente de observancia obligatoria, se ha establecido que cuando este Tribunal ordene la devolución del dinero embargado en forma de retención e imputado a las cuentas deudoras del contribuyente en los casos en que declare fundada la queja al haberse determinado que el procedimiento de cobranza coactiva es indebido, la Administración debe expedir la resolución correspondiente en el procedimiento de cobranza coactiva y poner a disposición del quejoso el monto indebidamente embargado así como los intereses aplicables, en un plazo de 10 días hábiles, de acuerdo con el artículo 156° del Código Tributario.

Que en la Resolución del Tribunal Fiscal Nº 01380-1-2006, que constituye precedente de observancia obligatoria, publicada en el diario oficial “El Peruano” el 22 de marzo de 2006, este Tribunal ha señalado que procede que se pronuncie en la vía de queja sobre la validez de la notificación de los valores y/o resoluciones emitidos por la Administración, cuando la deuda tributaria materia de queja se encuentre en cobranza coactiva.

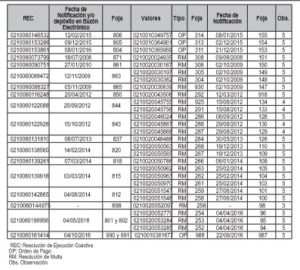

Que de lo informado por la Administración, así como de la documentación que obra en autos, se advierte que los procedimientos de cobranza coactiva materia de queja se encuentran referidos a la deuda contenida en los valores que se detallan en el siguiente cuadro:

Que en cuanto a los valores con Observación 1, de la revisión de la documentación que obra en autos se aprecia que la Administración no ha remitido copia de las resoluciones que dieron inicio a los respectivos procedimientos coactivos, a pesar de haber sido requerida para ello mediante Proveído Nº 1937-Q-2016, por lo que no se ha acreditado que dichos procedimientos hayan sido iniciados con arreglo a ley.

Que en cuanto al valor con la Observación 2, cabe indicar que la Administración no ha remitido la documentación que acredite la notificación de éste, a pesar de haber sido requerida para ello en forma expresa por este Tribunal, por lo que no se encuentra acreditado que aquélla contenga deuda exigible coactivamente en los términos del artículo 115º del Código Tributario. Criterio similar recogido en la Resolución del Tribunal Fiscal N° 01944-Q-2016, entre otras.

Que de la constancia de notificación de la Orden de Pago N° 0210010341960 y Resolución de Multa N° 0210020052097 con Observación 3 se verifica que el notificador, quien consignó sus datos de identificación y firma, dejó constancia que se presentó en el domicilio fiscal de la quejosa el 31 de julio y 2 de octubre de 2014, a fin de llevar a cabo la notificación de tales documentos; no obstante no ha precisado la modalidad de notificación empleada, por lo que dichas diligencias no se encuentran arregladas a ley.

Que conforme a lo expuesto, al no haberse acreditado en autos la legalidad del inicio de los procedimientos de cobranza coactiva sustentados en los valores con las Observaciones 1 a 3, corresponde declarar fundada la queja en dichos extremos, debiendo la Administración dejar sin efecto los procedimientos de cobranza seguidos respecto de los citados valores, levantar los embargos que se hubieran trabado con relación a los mismos.

Que en cuanto a la notificación de los valores con la Observación 4 se observa que fueron notificados mediante publicación en la página web de la Administración, en la fecha indicada en el cuadro anterior, toda vez que la quejosa tenía la condición de no hallado.

Que la Administración ha informado a fojas 922 y 923, que la quejosa adquirió en una primera oportunidad la condición “No Hallado” el 18 de mayo de 2012, ya que al notificar en su domicilio fiscal, entre otros, la Resolución de Ejecución N° 021-006-0114216, la Orden de Pago N° 0210010283253 y la Carta N° 112022614737, se obtuvo como resultado “Negativa a la Recepción por persona capaz” los días 3, 10 y 21 de febrero de 2012, siendo que de las constancias de notificación de los aludidos documentos fojas 913 a 915, se advierte que el notificador, quien consignó sus datos de identificación y su firma, dejó constancia que acudió en las fechas aludidas, al domicilio fiscal de la quejosa[8], y obtuvo como resultado negativa a la recepción por persona capaz, de conformidad con el inciso a) del artículo 104º del Código Tributario, por ende, en aplicación del numeral 4.1 del artículo 4º del Decreto Supremo Nº 041-2006-EF, la quejosa adquirió la condición de no hallada, siendo que conforme ha informado la Administración a foja 923/reverso, dicha condición fue levantada el 27 de junio de 2012[9].

Que asimismo, la Administración ha informado a foja 923/ reverso, que la quejosa adquirió en una segunda oportunidad la condición “No Hallado” el 12 de julio de 2012, dado que al notificar en su domicilio fiscal entre otros, la Resolución de Determinación N° 0220030026013, la Comunicación N° 0210100012547 y la Resolución de Ejecución Coactiva N° 021-006-0119388, se obtuvo como resultado “Negativa a la Recepción por persona capaz” los días 4, 5 y 6 de julio de 2012, apreciándose de las constancias de notificación de los mencionados documentos (fojas 905, 906 y 909), que el notificador quien consignó sus datos de identificación y su firma, dejó constancia que acudió al domicilio fiscal de la quejosa en las fechas aludidas, y obtuvo como resultado negativa a la recepción por persona capaz, de conformidad con el inciso a) del artículo 104º del Código Tributario, por consiguiente, en aplicación del numeral 4.1 del artículo 4º del Decreto Supremo Nº 041-2006-EF, la quejosa adquirió nuevamente la condición de no hallada, condición mantenida hasta el 29 de agosto de 2012[10].

Que asimismo, la Administración ha informado a foja 923/ reverso, que la quejosa adquirió nuevamente la condición “No Hallado” el 7 de noviembre de 2012, debido a que al notificar en su domicilio fiscal entre otros, las Resoluciones de Ejecución Coactivo N° 021-006-0123060, 021-006-0122926 y la Orden de Pago N° 021-001-0301612, se obtuvo como resultado “Negativa a la Recepción por persona capaz” los días 12, 15 y 22 de octubre de 2012 observándose de las constancias de notificación de los mencionados documentos (fojas 901 a 903), que el notificador quien consignó sus datos de identificación y su firma, dejó constancia que acudió al domicilio fiscal de la quejosa, y obtuvo como resultado negativa a la recepción por persona capaz, de conformidad con el inciso a) del artículo 104º del Código Tributario, por consiguiente, en aplicación del numeral 4.1 del artículo 4º del Decreto Supremo Nº 041-2006-EF, la quejosa adquirió la condición de no hallado, condición mantenida hasta el 7 de febrero de 2013[11].

Que en consecuencia al haber sido notificados conforme a ley los valores materia de cobranza con la Observación 4, y en el caso de las resoluciones de multa, adicionalmente, no haber presentado recurso de reclamación, de acuerdo con lo informado por la Administración (foja 880), no habiendo la quejosa acreditado lo contrario, la deuda contenida en éstos resultaba exigible coactivamente en los términos del artículo 115º del citado código, encontrándose la Administración habilitada a iniciar la cobranza, tal como lo hizo con las Resoluciones de Ejecución Coactiva N° 0210060118397, 0210060126840, 0210060122088 y 0210060122926, las que fueron notificadas en las fechas detalladas en el citado cuadro, de conformidad con lo señalado en el inciso a) y el numeral 2 del inciso e) del artículo 104°[12] del citado código, por lo que la queja deviene en infundada en este extremo.

Que los valores con la Observación 5 fueron notifi cados en el domicilio fiscal de la quejosa de conformidad con el inciso a) del citado artículo 104°, o de conformidad con el inciso b) de la misma norma, según las fechas indicadas en el cuadro precedente; y dado que de acuerdo a lo informado por la Administración a foja 880 y no ha sido desvirtuado por la quejosa, las resoluciones de multa con esta observación no fueron impugnadas, la deuda contenida en los mencionados valores era exigible coactivamente de conformidad con los incisos a) y d) del artículo 115° de dicho código, por lo que la Administración se encontraba habilitada a iniciar su cobranza coactiva.

Que las resoluciones de ejecución coactiva que iniciaron los procedimientos de cobranza coactiva de los valores con la Observación 5, fueron notificadas en las fechas antes mencionadas de conformidad con los incisos a)[13], b) y el numeral 2 del inciso e) del artículo 104° del Código Tributario, en consecuencia, corresponde declarar infundada la queja en este extremo.

Que por otro lado, al dar respuesta al Proveído N° 1937-Q-2016, en el Informe N° 0018-2017-SUNAT/6E2210, la Administración solicita que este Tribunal tenga en cuenta la prescripción de la acción para solicitar la devolución de los pagos realizados como producto de las imputaciones a la deuda materia de cobranza llevadas a cabo luego de las retenciones realizadas en los procedimientos de cobranza coactiva. Agrega que la prescripción se sustenta en el principio de seguridad jurídica, por lo que considera que no resulta amparable la posibilidad de solicitar la devolución de los referidos montos por parte de los contribuyentes por tiempo indefinido.

Que en tal sentido, corresponde determinar si procede que la Administración oponga la prescripción de la acción para solicitar la devolución de los montos embargados e imputados a deuda materia de una cobranza coactiva.

Que sobre el particular, se suscitaron tres interpretaciones, siendo que la primera de ellas comprende a su vez tres sub-propuestas, según se indica a continuación:

- Procede que la Administración oponga la prescripción de la acción para solicitar la devolución de los montos embargados e imputados a deuda materia de una cobranza coactiva.

1.1. La Administración debe oponer la prescripción antes que la queja sea resuelta puesto que ordenada la devolución, no podrá incumplir el mandato del Tribunal Fiscal. En tal sentido, corresponde que el Tribunal Fiscal, en la vía de la queja, se pronuncie sobre dicha oposición.

1.2. La Administración debe oponer la prescripción después de que la queja sea resuelta, con ocasión de la emisión de la resolución coactiva de cumplimiento. El administrado puede presentar una nueva queja en caso considere que la prescripción opuesta y declarada por la Administración no se ajusta a ley.

- La Administración puede oponer la prescripción antes o después de que la queja sea resuelta.

- No procede que la Administración oponga la prescripción de la acción para solicitar la devolución de los montos embargados e imputados a deuda materia de una cobranza coactiva.

- No procede que la Administración oponga la prescripción de la acción para solicitar la devolución de los montos embargados e imputados a deuda materia de un procedimiento de cobranza coactiva seguido irregularmente.

Que sometido el tema a conocimiento del Pleno de este Tribunal, mediante Acuerdo contenido en el Acta de Sala Plena N° 2017-06 de 24 de mayo de 2017, se adoptó la propuesta 1 y su sub propuesta 1.3 con los fundamentos siguientes:

“Conforme con el artículo 43° del Código Tributario[14], la acción para solicitar o efectuar la compensación, así como para solicitar la devolución prescribe a los cuatro (4) años.

Por su parte, los artículos 45° y 46° del citado código prevén las causales de interrupción y suspensión del cómputo del plazo de prescripción, respectivamente, siendo que conforme con el artículo 47°, la prescripción sólo puede ser declarada a pedido del deudor tributario, mientras que el artículo 48° dispone que la prescripción puede oponerse en cualquier estado del procedimiento administrativo o judicial.

Sobre el particular, es pertinente señalar que conforme con el criterio del Tribunal Fiscal, la prescripción puede ser alegada en vía de acción o en vía de excepción, constituyendo en este último caso, un medio de defensa para quien la alega.

La institución de la prescripción encuentra su fundamento en la aplicación del principio de seguridad jurídica[15], el mismo que se justifica en la necesidad de poner término a la incertidumbre de las obligaciones ante la inacción de su titular por un tiempo determinado.

En tal sentido, FERNANDEZ JUNQUERA ha señalado que: “En todo caso, no cabe duda de que es la seguridad jurídica el contrapunto de la justicia, pero lo más importante es que no podría ser de otro modo. Pues si, como hemos advertido, el principio de justicia en materia tributaria es un principio constitucional, el mismo sólo podía ceder ante otro principio igualmente constitucional, que en último término también atiende a criterios de justicia, como sucede siempre en las normas jurídicas”. A ello agrega que“…el fundamento de la prescripción debe venir, forzosamente, de la justificación a la alteración del principio de justicia que deja de aplicarse para ceder, en este caso, ante el principio de seguridad jurídica (…) Es el segundo de los principios señalados, el de seguridad jurídica, el que predica que el cumplimiento de la obligaciones no puede encontrarse en situación de pendencia de forma indefinida, el que cobra mayor peso en esta confrontación[16]”.

Así también, en la sentencia emitida en el Expediente N° 2132-2008-AA/TC, el Tribunal Constitucional ha explicado[17] que la prescripción impide situaciones de indefinición, evitando así supuestos que afectan la seguridad jurídica y el orden público. Al respecto, señala que “la prescripción extintiva se sustenta en el transcurso del tiempo y su efecto es el de hacer perder al titular de un derecho el ejercicio de la acción correlativa. El fundamento de la prescripción es de orden público, pues conviene al interés social liquidar situaciones latentes pendientes de solución. Si el titular de un derecho, durante considerable tiempo transcurrido no ejercita la acción, la ley no debe franquearle la posibilidad de su ejercicio”. A ello agrega que “La seguridad jurídica sustenta el instituto de la prescripción, pues al permitirse la oposición a una acción prescrita se consolidan situaciones que, de otro modo, estarían indefinidamente expuestas. Incuestionablemente, pues, la prescripción ha devenido una de las instituciones jurídicas más necesarias para el orden social”.

De otro lado, mediante la Resolución del Tribunal Fiscal N° 10499-3-2008, publicada como resolución de observancia obligatoria[18], se estableció que “Corresponde que el Tribunal Fiscal ordene la devolución de los bienes embargados cuando se determine que el procedimiento de cobranza coactiva es indebido y se declare fundada la queja. El criterio aprobado únicamente está referido a la devolución de dinero que fue objeto de embargo en forma de retención, y que luego de ejecutada dicha medida, la Administración lo imputó a las cuentas deudoras del contribuyente”.

Al respecto, en los fundamentos de dicha resolución se señaló que conforme con la naturaleza de remedio procesal de la queja, cuando el Tribunal Fiscal determine que un procedimiento de cobranza coactiva no ha sido debidamente iniciado o seguido[19], y se verifique que se han adoptado y ejecutado las medidas cautelares trabadas, procede que el citado Tribunal disponga el levantamiento de las medidas cautelares así como la adopción de las acciones necesarias a fin de reponer las cosas al estado anterior a la vulneración del procedimiento, siendo que ordenar la devolución de los bienes que fueron embargados indebidamente constituye un efecto directo de disponer el levantamiento de las medidas cautelares que fueron adoptadas por la Administración en el procedimiento coactivo respecto del cual se declara fundada la queja.

En tal sentido, se señaló que “el deudor tributario no debe iniciar otro procedimiento distinto con la finalidad de obtener la devolución de sus bienes, pues, como se ha señalado, la vía idónea es la queja, cuyo objetivo es reencauzar el procedimiento y reponer las cosas al estado anterior a la vulneración del procedimiento, en el que se ha visto menoscabado su patrimonio a consecuencia de un embargo indebido, evitándose además con ello dilaciones en la cautela de los intereses y derechos de los administrados”.

De lo expuesto, se considera que, dada la naturaleza de la queja en tanto remedio procesal, cuando el administrado inicia un procedimiento de queja con la finalidad de que se declare que la cobranza coactiva se ha iniciado o proseguido de forma indebida, ello lleva implícito el pedido de levantamiento de los embargos que se hayan trabado y de devolución de los montos retenidos e imputados a la deuda materia de cobranza coactiva, habiéndose señalado que una vez que ésta es declarada fundada, no es necesario el inicio de un procedimiento de devolución, pues es así como se consigue que la situación del administrado vuelva a ser la existente antes de la infracción al procedimiento.

En efecto, en los fundamentos de la RTF N° 08879-4-2009[20] se ha señalado que al ser la devolución del dinero embargado en forma de retención e imputado a las cuentas deudoras del contribuyente una consecuencia de disponer el levantamiento de las medidas cautelares adoptadas por la Administración, resulta necesario que a efecto de cumplir dicho mandato, la Administración emita en el procedimiento coactivo la resolución[21] correspondiente mediante la cual se dé por concluido el procedimiento de ejecución coactiva indebidamente iniciado o seguido, levante las medidas cautelares trabadas, y disponga la devolución del monto total del crédito liquidado a favor del quejoso, poniéndose a disposición de éste el dinero indebidamente embargado así como los intereses aplicables, de conformidad con lo establecido por el numeral 8) del artículo 116° del Código Tributario, para lo cual debía tenerse en cuenta lo regulado por los artículos 38° y 39º del Código Tributario referentes al interés que se debe aplicar para efecto de la devolución y a los medios con los que se hace efectiva dicha devolución.

En tal sentido, se reafirma que no es necesario que el deudor tributario inicie un procedimiento de devolución independiente del de cobranza coactiva.

Por consiguiente, por un lado se tiene el derecho de devolución del administrado referido a importes retenidos e imputados en el marco de un procedimiento coactivo que no es conforme a ley, sin embargo, ello no impide aplicar el principio de seguridad jurídica que se concreta a través de la institución de la prescripción, conforme con la cual, el ejercicio de los derechos está sujeto a un plazo determinado por ley, siendo que en el presente caso, dicha institución es utilizada por la Administración Tributaria como una excepción o medio de defensa.

Al respecto, conforme se ha señalado, el artículo 43° del Código Tributario prevé que la acción para solicitar la devolución prescribe a los cuatro (4) años, siendo que el artículo 47° dispone que la prescripción sólo puede ser declarada a pedido del deudor tributario. Sobre el particular, se considera que si bien el artículo 47° del Código Tributario dispone que la prescripción sólo puede ser declarada a pedido del deudor tributario, ello solo es aplicable en los casos de las acciones de la Administración para determinar, cobrar y sancionar, pues es en dichos supuestos en los que es el deudor quien desea que se declare la prescripción de alguna de las mencionadas acciones, por lo que debe alegarla, lo que no sucede en el caso de la acción para solicitar la devolución. En efecto, el deudor tributario no solicitaría a la Administración que se pronuncie sobre la prescripción de su propia facultad para solicitarle la devolución de un pago.

En tal sentido, no podría señalarse que conforme con el citado artículo 47°, el pronunciamiento referido a la prescripción de la acción para solicitar la devolución sólo puede emitirse cuando el deudor tributario inicie un procedimiento no contencioso de devolución.

Por el contrario, en aplicación del anotado artículo 48°, se considera que la Administración puede oponerla como un medio de defensa o excepción en el marco de un procedimiento de queja a fin que se declare la prescripción de la acción del deudor tributario para solicitar la devolución de los montos que fueron retenidos e imputados a la deuda materia de cobranza coactiva, para lo cual debe tomarse en cuenta que conforme con la citada norma, para ello es necesaria la existencia de un procedimiento administrativo o judicial, lo que será materia de explicación al analizarse la oportunidad en la que la prescripción debe ser opuesta.

Cabe agregar que la Norma II del Código Tributario establece que dicho código rige las relaciones jurídicas originadas por los tributos, y en tal sentido, toda vez que la retención, imputación y devolución provienen de manera directa de una relación jurídica originada por el tributo, dicha relación se encuentra bajo la regulación del Código Tributario, siendo que si las normas del Código Tributario referidas a la prescripción solo fuesen aplicables cuando el deudor inicia un procedimiento no contencioso, ello equivaldría a señalar que en el supuesto bajo análisis, la acción para solicitar la devolución es imprescriptible, lo que sería contrario al principio de seguridad jurídica.

Al respecto, es necesario precisar que en el supuesto analizado, al haberse efectuado un pago de forma forzada dentro de un procedimiento coactivo iniciado o seguido de manera indebida, se considera que se está ante un pago indebido. Sobre el particular, CALVO ORTEGA explica que se está frente a un pago indebido “siempre que se dé el pago de una cantidad a título de tributo no justificada por una norma en su procedencia, exigibilidad o cuantía…”[22]. En tal sentido, existe pago indebido cuando la Administración imputa un monto retenido a una deuda que no cumplía las condiciones para ser considerada exigible.

Esto se corrobora en los fundamentos de la citada Resolución del Tribunal Fiscal N° 08879-4-2009, según la cual, la devolución de importes retenidos e imputados debe realizarse con intereses conforme con los artículos 38°[23] y 39° del Código Tributario. En tal sentido, se considera que en caso que la queja sea declarada fundada, la imputación del dinero retenido a la deuda materia de cobranza constituye un pago realizado de manera forzada e indebida. En efecto, si se considerara que dicha imputación no califica como pago, entonces no extinguiría la deuda tributaria, dado que dicha manera de cobro no encuadraría en ninguna de las causales de extinción establecidas por el artículo 27° del Código Tributario.

Por tanto, cuando el artículo 44° del Código Tributario prevé que el término prescriptorio se computará desde el uno de enero siguiente a la fecha en que se efectuó el pago indebido o en exceso o en que devino en tal, tratándose de la acción para solicitar o efectuar la compensación, así como para solicitar la devolución, se entiende que si la extinción de la deuda se produjo a través de la imputación de un monto retenido e imputado en una cobranza que es declarada indebida, el plazo de prescripción se computará desde el uno (1) de enero siguiente a la fecha en la que efectuó la imputación.

Asimismo, opuesta la prescripción, corresponderá analizar si se ha configurado alguna causal de interrupción o suspensión previstas por los artículos 45° y 46° del Código Tributario[24].

Por consiguiente, se concluye que procede que la Administración oponga la prescripción de la acción para solicitar la devolución de los montos embargados e imputados a deuda materia de una cobranza coactiva.

Ahora bien, corresponde determinar la oportunidad en la que la Administración debe oponer la prescripción dado que, como se ha señalado, el artículo 48° del Código Tributario exige la existencia de un procedimiento administrativo o proceso judicial en trámite a efecto de alegarla”.

“En el supuesto analizado, se advierte que el deudor tributario presenta una queja porque considera que se le ha iniciado o seguido un procedimiento de cobranza coactiva de forma indebida. Asimismo, como se ha señalado, de haberse realizado retenciones e imputaciones del dinero retenido a las deudas materia de cobranza, se considera que la queja, en tanto remedio procesal, conlleva implícita una solicitud de devolución de dichos montos, puesto que es la manera de reponer el estado de cosas que existía al momento anterior de la infracción al procedimiento.

Tomando en cuenta lo expuesto en relación con el artículo 48°, si la Administración considera que ha operado la prescripción de la acción del deudor tributario para solicitar la devolución de dichos montos, es necesario que lo haga durante el trámite de un procedimiento administrativo, esto es, ya sea mientras se tramita la queja formulada contra el inicio o seguimiento de una cobranza considerada indebida o con ocasión del cumplimiento de la resolución que se emita en dicho procedimiento de queja.

En efecto, conforme con el citado artículo 48° del Código Tributario, la prescripción puede ser opuesta en cualquier etapa del procedimiento administrativo y judicial, siendo que dicha norma no ha hecho distinción alguna en cuanto a la etapa del procedimiento administrativo en cuyo marco puede oponerse la prescripción ni en cuanto al sujeto facultado para oponerla. En tal sentido, tanto el administrado como la Administración pueden oponer la prescripción en cualquier etapa del procedimiento administrativo.

Al respecto, cabe precisar que conforme con la Resolución del Tribunal Fiscal N° 226-Q-2016, procede que el Tribunal Fiscal se pronuncie en la vía de la queja sobre la prescripción, cuando la deuda tributaria se encuentre en cobranza coactiva, siempre que se deduzca previamente ante el Ejecutor Coactivo y éste, correspondiéndole emitir pronunciamiento, omita hacerlo o deniegue lo solicitado contraviniendo las normas del Código Tributario, siendo que el pronunciamiento del Tribunal Fiscal puede estar referido a la prescripción de la acción de la Administración Tributaria para determinar la obligación tributaria, así como sobre la acción para exigir su pago y aplicar sanciones. En los fundamentos de dicha resolución se señaló que los efectos de la prescripción implican una restricción o barrera para la Administración en relación con sus acciones de determinación, cobro y sanción, de forma que cuando aquélla es opuesta por el deudor tributario y se verifica que ha operado, debe concluirse la cobranza coactiva de la deuda, impidiéndose que ésta pueda ser exigida en dicha vía.

En similar sentido, puede afirmarse que la prescripción es una restricción para el administrado en relación a su acción de solicitar la devolución de los importes retenidos e imputados a la deuda materia de cobranza, pedido de devolución que, como se ha explicado, se encuentre implícito al presentar una queja la que en tanto remedio procesal, procura que el estado o situación del administrado retorne al que éste tenía antes de la infracción al procedimiento. Así, mientras el contribuyente puede alegar en la vía de la queja la prescripción para que no le cobren coactivamente determinada deuda, la Administración puede alegarla a fin que no se le ordene devolver lo que considera pagado.

Por tanto, al tratarse de la misma situación (oposición de la prescripción ante un procedimiento coactivo) pero visto esta vez desde la perspectiva de la Administración, corresponde a ésta alegar la prescripción y al Tribunal Fiscal, en la vía de la queja, podrá analizar si ésta ha operado antes de ordenar la devolución de algún monto indebidamente retenido e imputado a la deuda materia de cobranza.

Para tal efecto, será necesario que ésta precise las imputaciones realizadas respecto de las cuales opone la prescripción de la facultad para solicitar la devolución, indicando las deudas a las que se imputaron los importes retenidos (tributo, multa y período), la fecha de imputación, la fecha en la que considera que se inició el cómputo del plazo de prescripción y los fundamentos por los que considera que ésta ha operado. Asimismo, a efecto que el deudor tributario ejerza su derecho de defensa, procederá que se le requiera sustentar el motivo por el que considera que no ha operado la prescripción alegada.

Por otro lado, como se ha señalado, también es posible que la Administración oponga la prescripción una vez resuelta la queja, esto es, con ocasión de su cumplimiento.

Al respecto, el artículo 156° del Código Tributario establece que las resoluciones del Tribunal Fiscal serán cumplidas por los funcionarios de la Administración Tributaria, bajo responsabilidad.

Sobre el particular en los fundamentos de la Resolución del Tribunal Fiscal N° 8879-4-2009 se ha señalado que “… el mandato emanado del Tribunal a fin que la Administración devuelva “los bienes que fueron embargados indebidamente constituye un efecto directo de disponer el levantamiento de las medidas cautelares que fueron adoptadas por la Administración en el procedimiento coactivo respecto del cual se declara fundada la queja, pues el hecho que se ordene el levantamiento de la medida cautelar sin la consiguiente devolución de los bienes, implicaría que la resolución del Tribunal Fiscal que declaró la irregularidad del procedimiento no tenga eficacia real[25]”. A ello se agregó que “En ese orden de ideas, al ser la devolución del dinero embargado en forma de retención e imputado a las cuentas deudoras del contribuyente una consecuencia de disponer el levantamiento de las medidas cautelares adoptadas por la Administración, resulta necesario que a efecto de cumplir dicho mandato, la Administración emita en el procedimiento coactivo la resolución correspondiente mediante la cual se dé por concluido el procedimiento de ejecución coactiva indebidamente iniciado o seguido, levante las medidas cautelares trabadas[26], y disponga la devolución del monto total del crédito liquidado a favor del quejoso, poniéndose a disposición de éste el dinero indebidamente embargado así como los intereses aplicables[27], de conformidad con lo establecido por el numeral 8) del artículo 116° del Código Tributario[28]”

Por consiguiente, se concluyó que “…en el caso bajo análisis, la resolución emitida en el procedimiento coactivo mediante la cual se dé por concluido dicho procedimiento, se ordene el levantamiento de las medidas cautelares trabadas y se disponga la devolución del dinero que fue objeto de embargo en forma de retención, constituye una resolución de cumplimiento que debe ser dictada al amparo del artículo 156º del Código Tributario, pues implica un pronunciamiento de la Administración teniendo en cuenta el mandato del Tribunal Fiscal, siendo que para tal fin, no procede el inicio de otro procedimiento independiente al coactivo”.

En tal sentido, en principio, lo ordenado por el Tribunal Fiscal debe ser cumplido en los términos resueltos, sin embargo, ello no puede significar la inaplicación del artículo 48° del Código Tributario a este caso, puesto que dicha norma no ha hecho excepción alguna, siendo posible oponer la prescripción al amparo de dicha norma al encontrarse abierta la etapa de cumplimiento de lo ordenado por el Tribunal Fiscal, por lo que la Administración, en la resolución coactiva que emita para tal fin, puede oponer la prescripción de la facultad para solicitar la devolución si considera que ésta ha operado. En dicha resolución deberá sustentar ello, señalando, por ejemplo, las imputaciones realizadas respecto de las cuales opone la prescripción, indicando las deudas a las que se imputaron los importes retenidos (tributo, multa y período), la fecha de imputación, la fecha en la que considera que se inició el cómputo del plazo de prescripción y los fundamentos por los que considera que ésta ha operado.

Sobre lo señalado, cabe precisar que si bien la Administración debe emitir una resolución dando cumplimiento a lo ordenado por el Tribunal Fiscal, se considera que al emitirse la citada Resolución N° 8879-4-2009 no se contempló el supuesto bajo análisis, esto es, la posibilidad de la Administración de oponer la prescripción en esta etapa del procedimiento, por lo que es necesario complementar dicho criterio en este aspecto.

Ahora bien, tomando en cuenta lo dispuesto en la citada Resolución N° 8879-4-2009, la resolución coactiva en la que se indica que ha operado la prescripción y que no procede la devolución, deberá ser emitida en el plazo que tenía la Administración para procederse a la devolución, esto es, 10 días hábiles, siendo que de no emitir pronunciamiento en dicho plazo, deberá disponerse la devolución ordenada. De no efectuar dicha devolución, procederá que el deudor tributario formule una queja por no dar cumplimiento a la resolución que declaró fundada la queja presentada ante la cobranza indebida.

Asimismo, en caso de emitirse la resolución coactiva en la que la Administración opone y declara la prescripción de la acción para solicitar la devolución en el mencionado plazo, el deudor tributario puede presentar una queja en caso considere que dicho pronunciamiento no es arreglado a ley, para que sea el Tribunal Fiscal quien evalúe si ha operado la prescripción y por tanto, si se ha dado cumplimiento a lo que ordenó.

Al respecto, se aprecia que de oponerse y declararse la prescripción al emitirse la resolución coactiva mencionada, el deudor tributario no cuenta con otra vía para ejercer su derecho de defensa puesto que dicha resolución no es un acto impugnable en la vía del procedimiento contencioso tributario. En tal sentido, así como procede que el administrado acuda al Tribunal Fiscal en vía de queja cuando el pronunciamiento del Ejecutor Coactivo sobre la prescripción que se le alegue no es considerado conforme a ley[29], en el presente caso procederá que acuda en dicha vía cuando al emitirse la resolución de cumplimiento se oponga la prescripción y se considere que ello no es conforme a ley.

En efecto, la Administración sólo podría dejar de disponer la devolución de los importes imputados si el pronunciamiento emitido en relación con la prescripción es acorde a ley, advirtiéndose entonces la relación de ello con el correcto cumplimiento de lo ordenado por el Tribunal Fiscal. Por consiguiente, si al emitirse la resolución coactiva anotada la Administración opone la prescripción y el deudor tributario considera que ello no es conforme a ley, puede presentar una queja por no haberse dado debido cumplimiento a lo ordenado por el mencionado tribunal, siendo que para analizar ello, corresponderá que en la referida vía se analice si efectivamente ha operado la prescripción.

En tal sentido, de presentarse la queja, de ser necesario para resolver, el Tribunal Fiscal deberá requerir al administrado y a la Administración que sustenten los motivos por los que consideran que ha operado o no la prescripción.

Cabe precisar que lo expuesto es conforme con la regulación del Código Tributario en cuanto a la prescripción puesto que al ser declarada, no se considera extinguido el derecho sino que se impide el ejercicio de la acción correspondiente. En tal sentido, al oponer la Administración la prescripción, no se discute si el administrado tiene o no derecho a la devolución sino solamente si ha transcurrido el plazo de ley para poder solicitarla, lo que puede ser analizado en cualquier etapa del procedimiento administrativo o judicial.

Por lo expuesto, se concluye que la Administración puede oponer la prescripción antes o después de que la queja sea resuelta”.

Que el citado acuerdo tiene carácter vinculante, según lo establecido por los acuerdos recogidos en el Acta de Reunión de Sala Plena N° 2002-10 de 17 de setiembre de 2002 y el Acta de Reunión de Sala Plena N° 2014-25 de 11 de diciembre de 2014.

Que asimismo, conforme con el acuerdo contenido en el Acta de Reunión de Sala Plena N° 2016-22 de 25 de octubre de 2016, corresponde que la presente resolución se emita con el carácter de observancia obligatoria, y se disponga su publicación en el diario oficial “El Peruano”, de conformidad con el artículo 154° del Texto Único Ordenado del Código Tributario[30], modificado por Ley N° 30264[31].

Que atendiendo al carácter vinculante de las Resoluciones del Tribunal Fiscal Nº 10499-3-2008 y 08879-4-2009 citadas y al criterio contenido en el Acuerdo de Sala Plena expuesto, la Administración debe aplicar los criterios establecidos en las referidas resoluciones de observancia obligatoria, de ser el caso, en el extremo en el que la queja ha sido declarada fundada; asimismo, procede que oponga la prescripción de la acción para solicitar la devolución de los montos embargados e imputados a la deuda materia de cobranza coactiva antes de la resolución de la queja.

Que no obstante lo señalado, en el presente caso, no es posible analizar la prescripción opuesta, ya que la Administración no ha precisado las imputaciones realizadas respecto de las cuales opone la prescripción, las deudas a las que se imputaron los importes retenidos (tributo, multa y período), la fecha de imputación, las fechas en las que considera que se inició el cómputo del plazo de prescripción ni los fundamentos por los que considera que ésta ha operado.

Que por consiguiente, se deja a salvo la acción de la Administración de oponer y declarar la prescripción en la resolución coactiva que emita en el plazo señalado en la Resolución del Tribunal Fiscal N° 08879-4-2009 para realizar la devolución de los montos retenidos e imputados indebidamente, así como el derecho del deudor tributario de presentar una nueva queja en caso considere que dicho pronunciamiento no es arreglado a ley.

Con el Resolutor – Secretario Rivadeneira Barrientos.

RESUELVE:

- Declarar INFUNDADA la queja presentada en el extremo referido a los procedimientos de cobranza coactiva seguidos respecto a los valores con las Observaciones 4 y 5, y FUNDADA en lo demás que contiene, debiendo la Administración proceder conforme a lo expuesto en la presente resolución.

- Declarar que de acuerdo con el artículo 154° del Texto Único Ordenado del Código Tributario aprobado por el Decreto Supremo N° 133-2013-EF, modificado por Ley N° 30264, la presente resolución constituye precedente de observancia obligatoria, disponiéndose su publicación en el diario oficial “El Peruano” en cuanto establece el siguiente criterio:

“Procede que la Administración oponga la prescripción de la acción para solicitar la devolución de los montos embargados e imputados a deuda materia de una cobranza coactiva.

La Administración puede oponer la prescripción antes o después de que la queja sea resuelta”.

Regístrese, comuníquese y remítase a la SUNAT, para sus efectos.

RIVADENEIRA BARRIENTOS

Resolutor – Secretario

Oficina de Atención de Quejas

[1] Según documentación que obra a fojas 955 y 956.

[2] Cabe señalar que de acuerdo a lo informado por la Administración también se encuentran acumulados a dicho expediente coactivo acumulador otros expedientes coactivos; no obstante, tales expedientes no han sido materia de queja, según se aprecia del escrito de fojas 7 a 12.

[3] Modificado por el Artículo 2° de la Resolución N° 221-2015-SUNAT, publicada el 21 de agosto de 2015.

[4] Modificado por el Numeral 3.1 del Artículo 3 de la Resolución N° 221-2015-SUNAT.

[5] Modificado por el Numeral 3.2 del Artículo 3 de la Resolución N° 221-2015-SUNAT.

[6] Sustituido por la Segunda Disposición Complementaria Modificatoria de la Resolución de Superintendencia N° 001-2009- SUNAT, publicada el 9 de enero de 2009.

[7] Cabe indicar que mediante el numeral 4.1 del Artículo 4º de la citada resolución de superintendencia, se dispuso eliminar la columna “Requiere afiliación a Notificaciones SOL” de dicho anexo. Asimismo, mediante la Única Disposición Complementaria Derogatoria de la misma resolución, se derogaron las disposiciones vinculadas a la afiliación a notificaciones sol contenidas en los artículos 7° y 8° de la Resolución de Superintendencia N° 014-2008/SUNAT y el numeral 9 del artículo 2° de la Resolución de Superintendencia Nº 109-2000-SUNAT que regula la forma y condiciones en que deudores tributarios podrán afiliarse y desafiliarse de notificaciones sol e imprimir las constancias de afiliación y desafiliación, respectivamente.

[8] Según se verifica del Comprobante de Información Registrada de la quejosa (fojas 17 y 18).

[9] Según lo informado por la Administración dicha condición fue levantada con la presentación del Formulario N° 3324-Confirmación de Domicilio, foja 923/ reverso y se advierte del Comprobante de Información Registrada de la quejosa a foja 17.

[10] Según lo informado por la Administración a foja 923/reverso y se advierte del Comprobante de Información Registrada de la quejosa a foja 17.

[11] Según lo informado por la Administración a foja 922/reverso y se advierte del Comprobante de Información Registrada de la quejosa a foja 17.

[12] Esto es, mediante publicación, modalidad que conforme se ha señalado, se encuentra arreglada a ley, debido a que la quejosa se encontraba en la condición de no hallado.

[13] En el domicilio fiscal de la quejosa.

[14] Texto Único Ordenado del Código Tributario aprobado por Decreto Supremo N° 133-2013-EF y modificatorias.

[15] Al respecto, cabe agregar que el Tribunal Constitucional en la sentencia recaída en el Expediente N° 04164-2010-PA/TC ha señalado que dicha institución jurídica se fundamenta en el principio de seguridad jurídica, mientras que en la sentencia recaída en el Expediente N° 0016-2002-AI/TC, ha sostenido que el principio de la seguridad jurídica forma parte consubstancial del Estado Constitucional de Derecho y que es un principio que transita todo el ordenamiento. Refiere que su reconocimiento es implícito en nuestra Constitución, aunque se concretiza con meridiana claridad a través de distintas disposiciones constitucionales.

[16] FERNANDEZ JUNQUERA, Manuela, La Prescripción de la Obligación Tributaria. Un Estudio Jurisprudencial, Aranzadi, 2001, Navarra, pp. 17 y ss. En igual sentido, se ha señalado que la prescripción es una institución jurídica que pone un límite temporal a las pretensiones de los acreedores. Como ha señalado la doctrina, la prescripción sirve tanto a la seguridad como a la paz jurídica, las cuales exigen un límite a las pretensiones jurídicas envejecidas. En este sentido, véase: ENNECERUS, Ludwig, KIPP, Theodor y WOLFF, Martin, Tratado de Derecho Civil, Tomo I, Volumen II, Bosch, 1981, p. 1017.

[17] Al respecto, cita la exposición de motivos del Libro VIII del Código Civil, sobre prescripción y caducidad.

[18] Dicha resolución de publicó el 14 de setiembre de 2008 en el diario oficial “El Peruano”.

[19] Ya sea porque no se acreditó la existencia de deuda exigible coactivamente o porque el procedimiento no se inició con arreglo a ley, o se establezca que la Administración infringió el procedimiento establecido para su tramitación.

[20] Publicada el 23 de setiembre de 2009 como resolución de observancia obligatoria, estableciéndose el siguiente criterio: “Cuando el Tribunal Fiscal ordene la devolución del dinero embargado en forma de retención e imputado a las cuentas deudoras del contribuyente en los casos en que declare fundada la queja al haberse determinado que el procedimiento de cobranza coactiva es indebido, la Administración debe expedir la resolución correspondiente en el procedimiento de cobranza coactiva y poner a disposición del quejoso el monto indebidamente embargado así como los intereses aplicables, en un plazo de diez (10) días hábiles, de acuerdo con lo dispuesto por el artículo 156° del Texto Único Ordenado del Código Tributario aprobado por Decreto Supremo Nº 135-99-EF, modificado por Decreto Legislativo Nº 953”.

[21] La que conforme con la citada Resolución N° 08879-4-2009 constituye una resolución de cumplimiento que debe ser dictada al amparo del artículo 156° del Código Tributario.

[22] En este sentido, véase CALVO ORTEGA, Rafael, Curso de Derecho Financiero, Civitas, 2000, Madrid, p. 384.

[23] El artículo 38° dispone que las devoluciones de pagos realizados indebidamente o en exceso se efectuarán en moneda nacional, agregándoles un interés fijado por la Administración Tributaria, en el período comprendido entre el día siguiente a la fecha de pago y la fecha en que se ponga a disposición del solicitante la devolución respectiva, de conformidad con las reglas que éste prevé.

[24] Así, por ejemplo, podría ocurrir que el valor que contiene la deuda se haya impugnado tras el inicio de la cobranza coactiva, iniciándose un procedimiento contencioso tributario que suspende el cómputo del plazo de prescripción de la acción para solicitar la devolución.

[25] Conforme se señala en la Resolución del Tribunal Fiscal N° 10499-3-2008, que constituye precedente de observancia obligatoria.

[26] Al respecto, el inciso b) del citado artículo 119° del Código Tributario, modificado por el Decreto Legislativo N° 981, establece que ninguna autoridad ni órgano administrativo, político, ni judicial podrá suspender o concluir el Procedimiento de Cobranza Coactiva en trámite con excepción del Ejecutor Coactivo, quien deberá actuar conforme con lo dispuesto en dicho artículo. Asimismo el citado artículo regula en su inciso b) los supuestos en los que el ejecutor coactivo deberá dar por concluido el procedimiento, levantar los embargos y ordenar el archivo del procedimiento.

[27] Para lo cual deberá tenerse en cuenta lo regulado por los artículos 38° y 39º del Código Tributario referentes al interés que se debe aplicar para efecto de la devolución y a los medios con los que se hace efectiva dicha devolución. En ese sentido, la Resolución del Tribunal Fiscal N° 13075-5-2008 de 13 de noviembre de 2008 dispuso la devolución de los importes retenidos indebidamente incluidos los intereses a que se refiere el artículo 38° del Código antes citado.

[28] El numeral 8) del artículo 116° del Código Tributario establece que es facultad del ejecutor disponer la devolución de los bienes embargados, cuando el Tribunal Fiscal lo establezca, de conformidad con lo dispuesto por el numeral 8) del artículo 101º, así como en los casos que corresponda de acuerdo a ley. Respecto del citado artículo, cabe indicar que este Tribunal en la Resolución Nº 10499-3-2008 ha señalado que no se ha previsto de manera expresa todos los supuestos en los cuales corresponde que el ejecutor coactivo disponga la devolución de los bienes embargados y que el legislador ha usado una fórmula abierta al señalar que ello procederá en los casos que corresponda de acuerdo a ley, debiéndose entender que se refiere a aquellos supuestos en los que el procedimiento de cobranza coactiva se ha iniciado o seguido de manera indebida.

[29] Conforme con la Resolución del Tribunal Fiscal N° 226-Q-2016, de observancia obligatoria.

[30] Según el cual, las resoluciones del Tribunal Fiscal que interpreten de modo expreso y con carácter general el sentido de normas tributarias, las emitidas en virtud del artículo 102° del mismo código, las emitidas en virtud a un criterio recurrente de las Salas Especializadas, así como las emitidas por los Resolutores – Secretarios de Atención de Quejas por asuntos materia de su competencia, constituirán jurisprudencia de observancia obligatoria para los órganos de la Administración Tributaria, mientras dicha interpretación no sea modificada por el mismo Tribunal, por vía reglamentaria o por ley, debiéndose señalar en la resolución correspondiente dicho carácter y disponerse la publicación de su texto en el diario oficial.

[31] En concordancia con el acuerdo recogido en el Acta de Reunión de Sala Plena N° 2014-25 de 11 de diciembre de 2014, que señala que una vez establecido por acuerdo del Pleno que el tema que se sometió a votación se encuentra dentro de los alcances del artículo 154° del Código Tributario, el Resolutor – Secretario que tenga asignado el expediente que motivó la presentación del tema debe emitir una resolución que recoja el criterio aprobado, constituyendo precedente de observancia obligatoria, la que conforme con la citada norma, será publicada en el diario oficial “El Peruano”.

Deja un comentario