ARTÍCULO PUBLICADO EN LA REVISTA CONTADORES Y EMPRESAS EN LA PRIMERA QUINCENA DE DICIEMBRE DE 2018

EL TRABAJADOR INDEPENDIENTE Y EL PAGO DEL IMPUESTO A LA RENTA

Arturo Fernández Ventosilla[1]

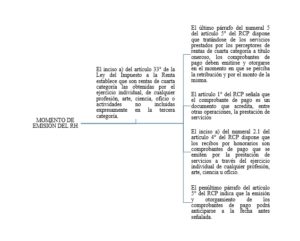

Resumen: El autor afirma que los perceptores de rentas de cuarta categoría deben emitir y otorgar recibos por honorarios en el momento en que perciban su retribución y por el monto de esta, siendo que la emisión y otorgamiento de dichos comprobantes de pago puede anticiparse al momento antes señalado.

Palabras clave: percepción, venta de bienes, consumidor final, agente de percepción.

Keywords: perception, sale of goods, final consumer, perception agent.

INTRODUCCIÓN

Para la Administracion Tributaria[2], la persona natural que cobra su retribución por servicios profesionales en el transcurso de varios ejercicios deberá pagar el Impuesto a la Renta por los montos parciales cobrados en cada ejercicio, siendo irrelevante la oportunidad en que se emitió el recibo por honorarios por la totalidad de la retribución. Así también, la empresa a la que se emitió el recibo por honorarios deberá imputar el gasto correspondiente a la retribución por los servicios profesionales de la siguiente manera: a) La parte del gasto devengado que se haya pagado dentro del plazo establecido para la presentación de la respectiva declaración jurada anual del Impuesto a la Renta, será imputado al ejercicio en que se haya devengado dicho gasto; b) La parte del gasto devengado que no se haya deducido en el ejercicio de su devengo se imputará a los ejercicios en que efectivamente se pague.

- LAS RENTAS DE CUARTA CATEGORÍA – RETENCIÓN Y PAGO

Según la LIR, las rentas de cuarta categoría tributan anualmente de manera conjunta con las rentas de quinta categoría, aplicándosele tasas progresivas acumulativas de 8%, 14%, 17%, 20% y 30% respectivamente sobre la suma de las rentas netas imponibles de cuarta y/o quinta categoría.

En cuanto a la determinación del impuesto, el artículo 20º de la LIR, establece que la renta bruta está constituida por el conjunto de ingresos afectos al Impuesto que se obtenga en el ejercicio gravable; por otra parte, el artículo 45 de la citada Ley establece que para establecer la renta neta de cuarta categoría, el contribuyente deducirá de la renta bruta obtenida en el ejercicio gravable el veinte por ciento de la renta bruta hasta el límite de 24 UIT. Dicha deducción no es aplicable a las rentas percibidas por desempeñar funciones de director de empresas, síndico, mandatario, gestor de negocios, albacea y actividades similares, incluyendo el desempeño de las funciones del regidor municipal o consejero regional por las dietas que perciban.

Siguiendo este orden de ideas, el artículo 74° de la LIR dispone que tratándose de rentas de cuarta categoría, las personas, empresas y entidades a que se refiere el inciso b) del artículo 71° de esta Ley, deberán retener con carácter de pago a cuenta del IR el 8% (ocho por ciento) de las rentas brutas que abonen o acrediten. Añade el artículo 71º de la citada Ley que mediante decreto supremo se podrá establecer supuestos en los que no procederán las retenciones del Impuesto o en los que se suspenderán las retenciones que dispone esta Ley.

De otro lado, el artículo 2° del Decreto Supremo N.° 215-2006-EF indica que los agentes de retención del Impuesto a la Renta no deberán realizar retenciones cuando: a) Los recibos por honorarios que paguen o acrediten sean de un importe que no exceda el monto de S/ 1 500 (mil quinientos Soles); b) El perceptor de rentas de cuarta categoría haya sido autorizado por la SUNAT a suspender sus retenciones y/o pagos a cuenta del Impuesto a la Renta, lo cual deberá acreditar conforme lo establezca la SUNAT.

A mayor abundamiento, el artículo 5° de la Resolución de Superintendencia N.° 013- 2007/SUNAT establece que la autorización de la suspensión de las retenciones y/o pagos a cuenta del IR se acreditará con la Constancia de Autorización, y que esta Constancia, en cuanto a las retenciones, surtirá efecto respecto de las rentas de cuarta categoría que se pongan a disposición del contribuyente a partir del día calendario siguiente de su otorgamiento.

Por su parte, el inciso a) del artículo 9° de la mencionada Resolución de Superintendencia establece que los agentes de retención que paguen o acrediten honorarios u otros conceptos que constituyan rentas de cuarta categoría, deberán efectuar las retenciones del IR correspondientes a dichas rentas, salvo que el perceptor de las rentas cumpla con lo establecido en el artículo 8°, el cual dispone que los contribuyentes deberán exhibir y/o entregar, según corresponda, la Constancia de Autorización vigente a su agente de retención.

De las normas citadas, se tiene que es obligación de los agentes de retención que paguen o acrediten rentas de cuarta categoría, efectuar la retención del IR correspondiente a dichas rentas, salvo que los contribuyentes exhiban y/o entreguen, según corresponda, la aludida Constancia de Autorización, la cual surte efecto respecto de las rentas que se pongan a disposición a partir del día siguiente al de su otorgamiento, siendo irrelevante, para dicho efecto, la fecha de emisión del respectivo recibo por honorarios. Entonces, si la Constancia de Autorización de suspensión de las retenciones del IR de cuarta categoría ha sido obtenida con posterioridad a la fecha de emisión del recibo por honorarios pero antes del pago del servicio por el cual se emite este, no existe la obligación de retener el referido impuesto con ocasión de dicho pago, toda vez que la Constancia surte efecto respecto de las rentas que se pongan a disposición a partir del día siguiente al de su otorgamiento, independientemente de que la fecha de emisión del recibo por honorarios sea con anterioridad a ello[3].

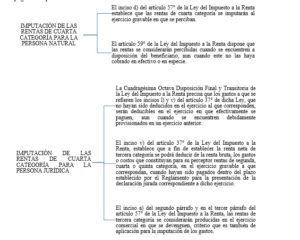

- IMPUTACIÓN DE LAS RENTAS DE CUARTA CATEGORÍA

Según el artículo 57 de la LIR, cuando nos referimos a las Personas Naturales, existen dos criterios de imputación de rentas, como son: a) por lo percibido, el cual comprende las rentas de segunda, cuarta y quinta categoría, así como las rentas de fuente extranjera que no provengan de la explotación de un negocio o empresa en el exterior. Es decir, existe la obligación de pagar el IR cuando se perciba la renta (se haya recibido el pago); y b) por lo devengado, el cual comprende las rentas de primera categoría. Es decir, existe la obligación de pagar el IR mes a mes hasta la fecha de vencimiento de acuerdo al cronograma de declaración y pago mensuales, así el inquilino no haya cumplido con el pago del alquiler.

- IMPUTACIÓN Y PAGO DE LAS RENTAS DE CUARTA QUINTA

El sistema de imputación de las rentas de cuarta-quinta es una ficción legal que busca dar tratamiento de ingresos de quinta categoría a ingresos provenientes de la cuarta categoría, es decir provenientes de un contrato de locación de servicios cuya prestación se ejecuta en el lugar y horario designados por el contratante y este último asume los gastos que demanda la prestación de servicios[4].

A mayor abundamiento, el doctor Toyama, en su artículo “La Sunat: puntos de encuentro entre el derecho laboral y el derecho tributario” desarrollo un cuadro sobre el enfoque laboral y tributario que tienen las rentas de cuarta-quinta:

| CONTRATO | LABORAL | TRIBUTARIO |

| Contrato de trabajo | Es remuneración | Es renta de quinta

categoría

|

| Contrato de cuarta-quinta | Hay lugar y horarios subordinados. Hay que ver otros elementos, rasgos y pistas de laboralidad | Es renta de quinta categoría |

| Contrato de trabajo y a la vez contrato de locación de servicios | Los ingresos por locación de servicios serán laborales, Si los servicios son idénticos, similares, relacionados | Todo es renta de quinta categoría. |

| Contrato laboral de socios o familiares | Es remuneración | Puede ser dividendo, si no es valor de mercado no es gasto. |

Entonces, las rentas provenientes de los contratos de locación de servicios (retribuciones pagadas a profesionales que laboran para una misma empresa en planillas) denominados cuarta – quinta son exclusivamente ingresos de quinta categoría, con lo cual deberán ser pagadas e imputadas bajo este último sistema.

- INFRACCIONES POR NO PAGAR Y NO RETENER

A muchas empresas y municipalidades se les notifica cartas inductivas relativas a la obligación de aplicar retenciones sobre recibos por honorarios por montos superiores a S/. 1,500.00, emitidos por perceptores de rentas de cuarta que no tuvieron suspensión de retenciones autorizada, por el ejercicio 2017.

En ese sentido, debemos precisar lo siguiente:

- En el supuesto que el contribuyente retuvo parcialmente, o no aplico la retención respectiva, no obstante rectificará para reconocer o asumir la misma, se configura dos infracciones:

- Numeral 13 del artículo 177° del CT, por no efectuar las retenciones o percepciones establecidas por Ley.

- Numeral 1 del artículo 178° del CT, por no incluir en las declaraciones tributos retenidos o percibidos.

- Solo en el caso que rectifique y se pague la retención no efectuada, se aplica la gradualidad a ambas infracciones (90% para el numeral 13 del artículo 177° del CT, y 95% para el numeral 1 del artículo 178° del CT).

- En el supuesto que el contribuyente no retuviese, y no procediera a rectificar ni asumir la retención no efectuada, se aplicará la infracción del Numeral 13 del artículo 177° del CT. Cabe precisar que en tanto no haya subsanación (rectificación y pago), no se aplicaría gradualidad alguna.

Por último, es necesario recordar que los agentes de retención de cuarta categoría son las personas, empresas o entidades del régimen general que paguen o acrediten honorarios u otras remuneraciones que constituyan rentas de cuarta categoría, efectuarán una retención del impuesto a la renta equivalente al 8% del importe total del recibo por honorarios. Los agentes de retención que paguen o acrediten honorarios u otros conceptos que constituyan rentas de cuarta categoría, deberán efectuar las retenciones del impuesto a la renta correspondientes a dichas rentas, salvo en los siguientes supuestos: a) Que el perceptor de las rentas cumpla con entregar y/o exhibir la constancia de suspensión de retención vigente, o; b) Que el importe del recibo por honorarios no supere S/.1500.

- BANCARIZACIÓN Y PAGO POSTERIOR DEL RECIBO POR HONORARIOS

De conformidad con el artículo 3° de la Ley N° 28194, Ley para la lucha contra la evasión y para la formalización de la economía, las obligaciones que se cumplan mediante el pago de sumas de dinero cuyo importe sea superior al monto a que se refiere el artículo 4° se deberán pagar utilizando los Medios de Pago a que se refiere el artículo 5°, aun cuando se cancelen mediante pagos parciales menores a dichos montos[5].

De otro lado, según el artículo 4° de la citada Ley, el monto a partir del cual se deberá utilizar medios de pago es de tres mil quinientos nuevos soles (S/. 3500,00) o mil dólares americanos (US$ 1 000,00).

Ahora, en virtud del artículo 5° de dicha ley, los medios de pago a través de empresas del Sistema Financiero que se utilizarán en los supuestos previstos en el artículo 3° son los siguientes: a) Depósitos en cuentas; b) Giros; c) Transferencias de fondos; d) Órdenes de pago; e) Tarjetas de débito expedidas en país; f) Tarjetas de crédito expedidas en el país; y g) Cheques con la cláusula “no negociables”, “intransferibles”, “no a la orden” u otra equivalente, emitidos al amparo del artículo 190° de la Ley de títulos Valores.

En cuanto a los depósitos en cuenta, el Decreto Supremo Nº 047-2004-EF, los define como la acreditación de dinero en una cuenta determinada, sea que provenga de la entrega de dinero en efectivo o de la liquidación de un instrumento financiero, y no comprende los instrumentos financieros entregados en custodia o garantía.

Entonces, es factible acreditar la bancarización de un recibo por honorarios emitido con fecha anterior, mediante un depósito en cuenta posterior.

Siguiendo con este orden lógico de ideas, el artículo 4 (comprobantes de pago a emitirse en cada caso) de la Resolución de Superintendencia N° 007-99-SUNAT (Reglamento de Comprobantes de Pago), establece en su numeral 2 que los recibos por honorarios se emitirán en los siguientes casos: a) Por la prestación de servicios a través del ejercicio individual de cualquier profesión, arte, ciencia u oficio; y b) Por todo otro servicio que genere rentas de cuarta categoría, salvo por los ingresos que se perciban por las funciones de directores de empresas, albaceas, síndicos, gestores de negocios, mandatarios y regidores de municipalidades y actividades similares, así como por los ingresos que provengan de la contraprestación por servicios prestados bajo el Régimen Especial de Contratación Administrativa de Servicios – CAS, a que se refiere el Decreto Legislativo Nº 1057 y norma modificatoria.

De otro lado, el numeral 5 del artículo 5 de la citada Resolución en cuanto a la obligación de emitir comprobantes de pago establece que en la prestación de servicios, incluyendo el arrendamiento y arrendamiento financiero, se tendrá la obligación de emitir el comprobante de pago cuando alguno de los siguientes supuestos ocurra primero: a) La culminación del servicio; b) La percepción de la retribución, parcial o total, debiéndose emitir el comprobante de pago por el monto percibido; c) El vencimiento del plazo o de cada uno de los plazos fijados o convenidos para el pago del servicio, debiéndose emitir el comprobante de pago por el monto que corresponda a cada vencimiento.

Luego establece que lo dispuesto en el numeral 5 más no artículo 5 de la mencionada Resolución no es aplicable a la prestación de servicios generadores de rentas de cuarta categoría a título oneroso, en cuyo caso los comprobantes de pago deberán ser emitidos y otorgados en el momento en que se perciba la retribución y por el monto de la misma.

Sin embargo, en los párrafos siguientes el mencionado artículo 5 de Resolución de Superintendencia N° 007-99-SUNAT establece que la emisión y otorgamiento de los comprobantes de pago podrán anticiparse a las fechas antes señaladas, con lo cual es posible la emisión de un recibo por honorarios de manera anticipada.

Entonces un recibo por honorarios puede ser emitido de manera anticipada pudiendo ser cancelado (bancarizado) con fecha posterior, lo cual es congruente con la Resolución del Tribunal Fiscal N° 05657-5-2004, que hace la diferencia entre “lo percibido” y “la puesta a disposición” y que nos indica que las rentas de cuarta categoría se imputarán al ejercicio en que se perciban, considerándose percibidas cuando se encuentren a disposición del beneficiario, debiendo entenderse la “puesta a disposición” como la oportunidad en que el contribuyente puede hacer suyo el ingreso, esto es, cuando el recurrente recibió y cobró el cheque.

[1] Abogado por la Universidad San Martín de Porres (USMP). Especialización en Derecho Tributario a nivel postgrado en la Pontificia Universidad Católica del Perú (PUCP). Máster en Asesoría Jurídica de Empresas por la Universidad Carlos III de Madrid (UC3M). Egresado de la Maestría en Derecho con mención en Civil y Comercial de la Universidad Nacional José Faustino Sanchez Carrión (UNSACA). Profesor de las cátedras de Derecho Civil a nivel pregrado y post grado en la Universidad Nacional José Faustino Sanchez Carrión (UNSACA). Ex funcionario de SUNAT, MEF y MPHH. Expositor de temas de Derecho Tributario en diversas entidades de prestigio nacional e internacional.

[2] Según el informe N.° 093-2018-SUNAT/7T0000 emitido por la Sunat.

[3] Así se podrá ver en: www.sunat.gob.pe/legislacion/oficios/2015/informe-oficios/i115-2015.pdf.

[4] Jornadas de derecho de la empresa José M. Otero Lastres / Juan F. Rojas Leo / Lorena Ramírez otero/Alberto Montoya Alberti / Dalia del Río Timaná / Jorge Toyama Miyagusuku

[5] También se utilizarán los Medios de Pago cuando se entregue o devuelva montos de dinero por concepto de mutuos de dinero, sea cual fuera el monto del referido contrato. Los contribuyentes que realicen operaciones de comercio exterior también podrán cancelar sus obligaciones con personas naturales y/o jurídicas no domiciliadas, con otros Medios de Pago que se establezcan mediante Decreto Supremo, siempre que los pagos se canalicen a través de empresas del Sistema Financiero o de empresas bancarias o financieras no domiciliadas. No están comprendidas en el presente artículo las operaciones de financiamiento con empresas bancarias o financieras no domiciliadas.

Deja un comentario