ARTÍCULO PUBLICADO EN LA SEGUNDA QUINCENA DE DICIEMBRE 2016 EN LA REVISTA CONTADORES Y EMPRESAS DEL GRUPO GACETA JURÍDICA

INFORME PRÁCTICO

DETERMINACIÓN DE LOS PAGOS A CUENTA DEL IMPUESTO A LA RENTA DE TERCERA CATEGORÍA PARA LOS MESES DE ENERO Y FEBRERO 2017

Arturo Fernández Ventosilla[1]

RESUMEN EJECUTIVO

Los pagos a cuenta constituyen devengos previos de lo que será la obligación principal, los efectuados en exceso necesariamente deberán ser compensados o devueltos al final del ejercicio fiscal.

INTRODUCCIÓN

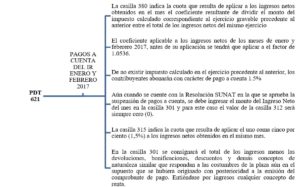

La Ley del Impuesto a la Renta (LIR) establece que los contribuyentes que obtengan rentas de tercera categoría abonarán con carácter de pago a cuenta del impuesto que en definitiva les corresponda por el ejercicio gravable, dentro de los plazos previstos por el Código Tributario, cuotas mensuales que se determinarán: a) sobre la base de aplicar a los ingresos netos obtenidos en el mes, el coeficiente resultante de dividir el monto del impuesto calculado correspondiente al ejercicio gravable anterior entre el toral de ingresos netos del mismo ejercicio, siendo que los pagos a cuenta de los periodos de enero y febrero se fijaran utilizando el coeficiente determinado en base al impuesto calculado e ingresos netos correspondiente al ejercicio precedente al anterior, en este caso, de no existir impuesto calculado e ingresos netos correspondientes al ejercicio precedente al anterior se aplicará 1.5% de los ingresos netos; y b) aquellos que inicien sus actividades en el ejercicio efectuaran sus pagos a cuenta fijando la cuota en el 1.5% de los ingresos netos obtenidos en el mismo mes, también deberán acogerse a este sistema quienes no hubieran obtenido renta imponible en el ejercicio anterior.

- ¿CUÁL ES LA TASA DEL IMPUESTO A LA RENTA DE TERCERA CATEGORÍA POR PARTE DE SUJETOS DOMICILIADOS EN EL PERÚ?

Según el artículo 55 de la LIR modificado por el artículo 3 del Decreto Legislativo N° 1261, publicado el 10 diciembre 2016, el mismo que entrará en vigencia el 1 de enero de 2017, el impuesto a cargo de los perceptores de rentas de tercera categoría domiciliados en el país se determinará aplicando la tasa de VEINTINUEVE COMA CINCUENTA POR CIENTO (29,50%) sobre su renta neta.

Es decir, para la Declaración Jurada Anual del ejercicio 2016 que se presenta en marzo o abril del 2017 se aplicará la tasa antigua de 28%; y para la Declaración Jurada Anual del ejercicio 2017 y siguientes se aplicará 29.50%.

- ¿CÓMO SE DETERMINAN LOS PAGOS A CUENTA REGULADOS EN LA LIR PARA LOS MESES DE ENERO Y FEBRERO 2017?

En la LIR el pago a cuenta es un devengo previo de lo que será la obligación[2] principal “el pago del IR”. Este pago a cuenta, se realizará, conforme a los resultados del ejercicio gravable anterior o precedente al anterior en el caso de los meses de enero y febrero. Por ello, el monto mayor resultante de comparar el coeficiente del ejercicio con el porcentaje del 1.5% será el aplicable al pago del periodo dentro de los plazos previstos dispuestos en el cronograma de obligaciones tributarias mensuales.

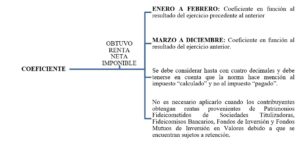

A mayor abundamiento, la regla general en los pagos a cuenta es: i) en los pagos a cuenta de enero y febrero se aplicará coeficiente de ejercicio precedente al anterior, en tanto sea mayor a 1.5% sobre los ingresos netos; y ii) en los pagos a cuenta de marzo a diciembre se aplicará el coeficiente del ejercicio anterior, en tanto sea mayor a 1.5% sobre los ingresos netos.

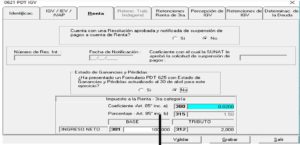

Por tanto, en los meses de enero y febrero del 2017 el PDT 621 deberá llenarse de la siguiente manera (VER GRÁFICO 1).

GRÁFICO 1

- ¿CÓMO SE DETERMINA SI SE DEBE USAR COEFICIENTE O 1.5% EN LOS PAGOS A CUENTA DE LOS MESES DE ENERO Y FEBRERO 2017?

3.1) Coeficientes.- los contribuyentes deben realizar sus pagos utilizando coeficiente cuando hayan obtenido renta imponible en el año anterior; sin embargo, para determinar el coeficiente a aplicar para los pagos a cuenta por los meses de enero y febrero, se divide el impuesto calculado del ejercicio precedente al anterior entre los ingresos netos gravados del mismo ejercicio; y para determinar el coeficiente para los pagos a cuenta de los meses de marzo a diciembre, se toma en cuenta el impuesto calculado y los ingresos netos del ejercicio anterior.

A mayor abundamiento, se tienen las siguientes características:

Por otra parte, según la quinta disposición complementaria final del Decreto Legislativo N.° 1261, para efectos de determinar los pagos a cuenta del impuesto a la renta de tercera categoría del ejercicio 2017 así como de los que correspondan a los meses de enero y febrero del ejercicio 2018, el coeficiente deberá ser multiplicado por el factor 1.0536.

3.2) Porcentaje de 1.5%.- Los contribuyentes deben realizar sus pagos a cuenta utilizando el porcentaje de 1.5% cuando no tuvieran impuesto calculado en el ejercicio anterior o en el ejercicio precedente al anterior, como por ejemplo los siguientes: i) los que inicien operaciones en el ejercicio; ii) los que no tuvieron renta imponible en el ejercicio anterior; iii) los que estuvieron en el Nuevo Régimen Único Simplificado el año anterior; iv) los que estuvieron en el Régimen Especial el año anterior; y v) las empresas que se constituyen por escisión o reorganización simple.

El referido porcentaje debe expresarse hasta con dos decimales.

- CASOS PRACTICOS:

PRIMER CASO PRÁCTICO

Consulta:

La empresa “MARCELOS SAC” desea saber que monto le corresponde declarar los meses de enero y febrero 2017; en ese sentido, nos indica lo siguiente:

DJ ANUAL DEL 2015

| DJ 2015 | TOTAL INGRESOS (A) | IMPUESTO CALCULADO (B) | COEFICIENTE (B)/(A) |

| MARCELOS S.A.C | 14´184,208.00 | 762, 242.00 | 0.0537 |

MONTOS 2016

| TOTAL INGRESOS | |

| MARCELOS S.A.C | 28´ 040, 100.00 |

PROYECCIÓN DE INGRESOS EN ENERO Y FEBRERO 2017

| 2017 | ENERO | FEBRERO |

| MARCELOS S.A.C | 575,412.00 | 601, 100.00 |

Respuesta:

Según la LIR, para los pagos a cuenta de los meses de enero y febrero del año 2017 existen dos escenarios posibles para MARCELOS S.A.C. En el primero se tendría pérdida tributaria en el ejercicio fiscal 2015 y en segundo se tendría utilidad en el mencionado ejercicio fiscal. En ese sentido, los pagos a cuenta para los meses de Enero y Febrero 2017 operarán de la siguiente forma:

Cabe resaltar, que los contribuyentes que se encuentren efectuando los pagos a cuenta con el porcentaje del 1.5% podrán suspender dichos pagos a cuenta a partir de los meses de febrero a julio que no hubieran vencido a la fecha de notificación del acto administrativo que se emita con motivo de la solicitud.

Para efecto de aplicar lo señalado, los contribuyentes no deberán tener deuda pendiente de pago por los pagos a cuenta de los meses de enero a abril del ejercicio, según corresponda, cuyo vencimiento se produzca en el mes en el que se presente la solicitud de suspensión de pagos a cuenta.

En ese sentido, los contribuyentes que opten por suspender los pagos a cuenta deberán cumplir con los requisitos concurrentes que establece la norma tributaria y que fueron desarrollados por esta revista en la edición de su segunda quincena de marzo del año 2013 (página A-15), los cuales estarán sujetos a evaluación por parte de la SUNAT.

PAGOS A CUENTA ENERO Y FEBRERO 2017

a.1) Determinación del coeficiente

| Coeficiente =

|

Impuesto calculado del ejercicio 2015

Ingresos netos del ejercicio 2015

|

| Coeficiente =

|

762, 242.00

14’ 184, 208.00

|

|

| Coeficiente =

|

Coeficiente determinado según LIR multiplicado por el factor 1.0536 según la quinta disposición complementaria final del Decreto Legislativo N.° 1261 |

| Coeficiente =

|

0.0537 X 1.0536 |

|

a.2) Determinación de los pagos a cuenta

| Enero 2017 | Ingresos netos 575,412.00 x 0.0566 = 32, 568.32 |

| Febrero 2017 | Ingresos netos 601,100.00 x 0.0566 = 34, 022.26 |

a.3) Comparación con el porcentaje a efectos de escoger el monto mayor

| Meses

Ejercicio 2017

|

Monto de ingresos

netos mensuales

|

Coeficiente

|

Cuotas de los

pagos a cuenta según coeficiente |

1.5% | Cuotas de

los pagos a cuenta según 1.5%

|

Monto

mayor

|

| Enero | 575,412.00 | 0.0566 | 32, 568.32 | 1.5% | 8, 631.18 | 32, 568.32 |

| Febrero | 601,100.00 | 0.0566 | 34, 022.26 | 1.5% | 9, 016.50 | 34, 022.26 |

Entonces, la empresa “MARCELOS S.A.C. deberá aplicar el sistema de coeficientes y el monto especificado en el cuadro a.3).

- SEGUNDO CASO PRÁCTICO

Consulta:

La empresa “Brenda S.A” tiene un contrato de fecha 8 de noviembre del 2015 suscrito con Unión de Cervecerías Peruanas Backus y Johnston S.A.A. en virtud del cual, se obligó a vender y promocionar únicamente de productos elaborados y comercializados por dicha empresa, durante un periodo de tres años y medio, por cuyas prestaciones recibiría la suma de US$ 100 000.00 dólares americanos, más una inversión mensual de US$ 1 190.00 dólares americanos que obtendría por concepto de marketing operativo solo en los casos que cumpliese con una determinada compra mensual de productos. Sin embargo, los encargados de llevar su contabilidad (outsourcing) cometieron un error y registraron el desembolso efectuado por dicho ejercicio, cuando tal ingreso recién se devengó en el ejercicio 2016 y de manera proporcional a la parte que corresponda a dicho ejercicio.

En ese sentido, la empresa nos consulta cuál es el monto a declarar, si su área contable le ha brindado la siguiente información:

Datos:

- MONTOS DEL EJERCICIO 2015 (PRECEDENTE AL ANTERIOR):

| Coeficiente =

|

Impuesto calculado del ejercicio 2015

Ingresos netos del ejercicio 2015

|

| Coeficiente =

|

74, 372.00

270, 843.00

|

|

- PROYECCIÓN:

| MES | INGRESOS NETOS MENSUALES | COEFICIENTE | IMPUESTO RESULTANTE |

| 01-2017 | 221, 614.00 | 0.2746 | 60, 855.00 |

| 02-2017 | 137, 002.00 | 0.2746 | 37, 621.00 |

Solución:

Para el cálculo de los pagos a cuenta de enero y febrero 2017, el artículo 85 de la LIR señala que dicho concepto corresponde al monto que resultase mayor de comparar las cuotas mensuales determinadas según lo previsto por los incisos a) y b) de dicho artículo.

En ese sentido, el coeficiente a que se refiere el inciso a) del mencionado artículo, en el presente caso, es el resultado de dividir el monto consignado como impuesto calculado en la declaración jurada del Impuesto a la Renta del ejercicio 2015 (S/. 74 372.00) entre el total de los ingresos netos de dicho ejercicio (S/. 270 843.00), de los que se obtiene el coeficiente 0.2746.

Como se puede apreciar este es el primer error del contribuyente, ya que el coeficiente 0.2746 debe ser multiplicado por el factor 1.0536 según la quinta disposición complementaria final del Decreto Legislativo N.° 1261. Como no se ha realizado, la proyección del contribuyente está errada.

En ese sentido, la correcta proyección de su coeficiente debe ser de la siguiente manera:

- Determinación correcta del coeficiente

| Coeficiente =

|

Coeficiente determinado según LIR multiplicado por el factor 1.0536 según la quinta disposición complementaria final del Decreto Legislativo N.° 1261 |

| Coeficiente =

|

0.2746 X 1.0536 |

|

- Determinación correcta del proyectado y comparación con el 1.5%

| Meses

Ejercicio 2017

|

Monto de ingresos

netos mensuales

|

Coeficiente

|

Cuotas de los

pagos a cuenta según coeficiente |

1.5% | Cuotas de

los pagos a cuenta según 1.5%

|

Monto

mayor

|

| Enero | 221, 614.00 | 0.2893 | 64, 112.93 | 1.5% | 3, 324.21 | 64, 112.93 |

| Febrero | 137, 002.00 | 0.2893 | 39, 634.68 | 1.5% | 2, 055.03 | 39, 634.68 |

Entonces, los pagos a cuenta de enero y febrero de 2017, deberán calcularse en base a coeficientes, según el cuadro precedente.

[1] Abogado por la Universidad San Martín de Porres. Master en Asesoría Jurídica de Empresas por la Universidad Carlos III de Madrid. Expositor de temas de Derecho Tributario en diversas entidades de prestigio. Ex funcionario de la Sunat. Ex asesor tributario del staff de Contadores y Empresas. Ex Catedrático del curso Derecho Tributario y Empresarial en la Universidad Nacional José Faustino Sánchez Carrión de Huacho. Ex Abogado Tributario II en el Ministerio de Economía y Finanzas. Subgerente de Fiscalización Tributaria de la Municipalidad Provincial de Huaura. Socio del Estudio Fernández (www.estudiofernandez.pe).

[2] Los contribuyentes que obtengan las rentas sujetas a la retención del impuesto a que se refiere el artículo 73-B de la LIR, no se encuentran obligados a realizar los pagos a cuenta mensuales a que se refiere este artículo por concepto de dichas rentas.

14 enero, 2017 at 5:18 am

Buenos días. Que pasa si una empresa del RG se va acoger al nuevo RTM. Como tiene que pagar sus pagos a cuenta del impuesto a la renta de enero y febrero 2017 y marzo a diciembre 2017. Si esta empresa no supera los 300 UIT y su pago es de 1%. Y esta empresa antes del acogimiento al RTM venía pagando con un factor mayor al 1.5%. ¿realiza sus pagos a cuenta del impuesto a la renta con el 1% o con el factor que venia pagando? Gracias de antemano por la respuesta.

13 marzo, 2017 at 9:50 pm

Estimado:

En el caso que la Empresa X presente su DJ Anual 2016 en el mes de febrero y obtuvo un coeficiente menor al 1.5%, pero en el ejercicio precedente al anterior (2015) su coeficiente era de 4.5%, con que coeficiente declaro el mes de febrero (Resalto se presentó la DJ Anual en Febrero 2017).

Agradecería tu comentario.

15 noviembre, 2017 at 12:28 am

Howdy, I think your website could be having web browser compatibility issues.

When I look at your website in Safari, it looks fine but when opening in IE,

it’s got some overlapping issues. I simply wanted to provide you with a quick heads up!

Apart from that, fantastic blog!