He recogido algunos puntos de la publicación de Hall, B E, presentada en el CIM Mining conference and exhibition – Montreal 2003 – Paper 1194, la que considero de relevancia actual en la generación de valor intrínseco de las operaciones y proyectos mineros en el Perú, y por otro lado del enfoque del rol de la planificación minera.

Por lo general, cualquier aumento en las toneladas y onzas reportadas se considera “bueno” y cualquier reducción se considera “malo”. Las declaraciones de la prensa financiera que reciben las cifras de recursos y reservas recién publicadas parecen confirmar esta generalización. Más aún, los comentarios realizados por ejecutivos corporativos de alto nivel durante los estudios de optimización de la estrategia de la mina, cuando los resultados de las investigaciones indican que se podría lograr una mejora significativa en el valor al aumentar la ley de corte. Una respuesta típica es: “¡Nunca podríamos salir y anunciar una reserva reducida al mercado!”.

Muchos analistas de la industria y ejecutivos corporativos de alto nivel de evaluación de proyectos mineros, mantienen una desconexión entre lo que se percibe que impulsa la creación de valor, y lo que impulsa el valor intrínseco de las operaciones mineras. El efecto contradictorio es que las estrategias que deberían aumentar el valor hacen bajar el precio de las acciones, y viceversa. La idea aquí es desafiar las percepciones comunes de lo que impulsa el valor de una empresa minera. Los típicos indicadores o factores claves de valor en el mercado, y por lo tanto en muchas salas de juntas, son temas como el aumento de las reservas, la tasa de producción y la reducción del costo operativo unitario.

Sin embargo, aunque las reservas cotizadas pueden satisfacer los requisitos de un código de reporte de reservas para que sean económicas, esto no implica que sean óptimas. A menudo, una proporción de la reserva cotizada reduce el valor potencial de la operación. Orientarse a una tasa de producción más alta de “número redondo” se considera bueno, pero no si el costo de capital para lograrlo fuera excesivo. La reducción de los costos operativos puede ser buena, pero no si se incurrió en un gasto de capital excesivo. Además, es posible que el valor no aumente ya que las ganancias por la reducción de los costos tienden a pasar a los clientes como precios más bajos. Los resultados de diferentes casos de estudios indican que el valor se maximiza ajustando el tamaño correcto, no maximizando las capacidades de producción, y optimizando la estrategia de ley de corte. Por ejemplo, el valor de muchas operaciones mineras subterráneas puede incrementarse significativamente por un aumento sustancial de la ley de corte.

Además, un aumento en el riesgo a la baja, y por lo tanto una reducción en el rendimiento, puede ocurrir usando estrategias típicas de planificación durante la vida de la mina si los precios recibidos son más bajos de lo previsto. Dado que este es a menudo el caso, los bajos rendimientos de la industria pueden ser un resultado directo de los procesos típicos de planificación estratégica de la mina. Actualmente se dispone de técnicas relativamente sencillas y rentables para proporcionar a los principales responsables de la toma de decisiones la información necesaria para evaluar las ventajas y desventajas entre sus muchos objetivos empresariales en conflicto y el equilibrio entre el riesgo y la recompensa. A menudo esta información no se genera para todos. Si es así, las decisiones que afectan el valor de la empresa se están produciendo por defecto en niveles relativamente bajos dentro de la jerarquía, y los ejecutivos senior aparentemente no están al tanto de ellos o su posible impacto.

Por tanto se concluye que sin una reevaluación de la forma en que se valoran los proyectos mineros, para exigir la optimización del valor comprobado de los planes mineros por parte de las juntas y los analistas mineros, las empresas continuaran entregando rendimientos por debajo del promedio.

¿Qué es Valor?

Es común escuchar los objetivos corporativos expresados en términos tales como “maximizar el valor de la inversión de los accionistas”. Se puede escuchar a los analistas de la industria que dicen que no les preocupan las ganancias contables publicadas, ya que son demasiado fáciles de manipular: más bien, “el dinero es el rey”. ¿Cómo se traducen estos sentimientos públicos en acciones cuando se trata de evaluar un proyecto y determinar una estrategia de la mina?

Podría decirse que el valor actual neto (VAN, indicador financiero) es el mejor sustituto de un solo número para cuantificar una serie de flujos de efectivo. La mayoría de las compañías, sin embargo, tienen múltiples objetivos corporativos, y a menudo conflictivos. Por lo tanto, otras medidas son frecuentemente evaluadas y entran en el proceso de toma de decisiones. Estos pueden incluir el flujo de efectivo no descontado y otros factores tales como las toneladas de mineral y el metal contenido, la vida útil de la mina, los costos operativos unitarios y varias medidas de “retorno de la inversión”, tanto del flujo de caja descontado como de “contabilidad”. La necesidad de generar suficiente efectivo en el momento adecuado para cumplir con el servicio de la deuda y los compromisos operativos con frecuencia será una preocupación importante.

Es importante señalar en esta etapa que la mayoría de los llamados “estudios de factibilidad” son precisamente eso y nada más. Simplemente buscan demostrar a satisfacción de los diversos interesados que una opción particular para el desarrollo del proyecto es técnica y financieramente aceptable, y por lo tanto es factible que el proyecto proceda según lo definido por los supuestos y las opciones incluidas en el estudio. Si un estudio de factibilidad no demuestra esto, es común encontrar que los sponsors del proyecto buscarán otras formas de desarrollar el proyecto para hacerlo económico. Sin embargo, si el proyecto tal como lo define el estudio es aparentemente saludable y robusto, generalmente no habrá ningún intento de encontrar un conjunto de opciones que proporcione un resultado significativamente mejor. Es común escuchar que un proyecto que se está desarrollando después de un estudio de factibilidad favorable se está “optimizando”. Normalmente esto toma la forma de encontrar mejores formas o más baratas de implementar la estrategia identificada por el estudio. Rara vez toma la forma de buscar una estrategia diferente y mejor.

La mayoría de los planes mineros se basan en una estrategia que ha demostrado (en algún momento, pero no necesariamente recientemente) generar un VAN positivo aceptable, pero no en una estrategia que se ha demostrado que maximiza el VAN. Lo mismo puede decirse de todas o la mayoría de las otras medidas utilizadas por la empresa: se habrán demostrado resultados aceptables, pero no que la estrategia adoptada persiga los mejores resultados posibles.

La importancia crítica de la ley de corte para crear valor

En la industria se hace mucho hincapié en la eficiencia, la productividad, el ahorro de costos, etc. Podemos llamar a esto “Hacer las cosas bien”, y es algo bueno. Pero es más importante primero ser “Hacer las cosas correctas”. En última instancia, el objetivo debe ser “Hacer las cosas correctas bien”, pero si la estrategia general no es la correcta en primer lugar, ninguna eficiencia en la ejecución de un plan sub-óptimo puede maximizar el valor.

Para un depósito de mineral dado en un entorno social y económico dado, y con la infraestructura existente, los parámetros principales sobre los que una empresa minera puede tomar decisiones independientes son, por lo general, los métodos de extracción, la tasa de producción y la ley de corte. Dado que el tamaño y la forma del cuerpo mineralizado y, por lo tanto, los posibles métodos de extracción y el rango de tasas de producción factibles pueden variar significativamente con la ley de corte, es la ley de corte el que impulsa el valor de la operación.

Una vez que se han tomado las decisiones de la ley de corte (y el método de extracción y la tasa de producción), la mayoría de los otros factores se determinan en gran medida. Se conocerán factores físicos, como los diseños mineros y el diseño de la planta de tratamiento, y las capacidades de varias etapas del proceso de producción desde la mina hasta la venta. Como resultado de esto, se encuentran factores financieros tales como los requisitos iniciales o expansión de gastos de capital, requisitos de personal y todos los diversos componentes de la estructura de costos operativos. En general, las compañías mineras se esforzarán por maximizar la eficiencia y la productividad, y minimizar los costos, pero una vez que se hayan especificado las principales variables indicadas anteriormente, generalmente existe un potencial limitado de mejora.

Como se señaló anteriormente, la mayoría de las minas usan una ley de corte que es, o era en el momento en que se obtuvo, alguna forma de ley de equilibrio de los costos operativos, pero no existe una razón lógica por la que esto pueda satisfacer el objetivo de “maximizar el valor de los accionistas”. Calcular una ley de equilibrio para utilizarlo como cutoff es un proceso relativamente simple. Es únicamente necesario especificar los costos que se cubrirán, y el precio neto del metal recibido luego de permitir la recuperación metalúrgica y los cargos por tratamiento y refinación del producto de la mina.

En la experiencia del autor, la mayoría de las operaciones tienden a estar trabajando con una definición de cutoff descrita por Mortimer (1950) y que puede resumirse de la siguiente manera:

- La ley promedio de roca que debe proporcionar un cierto beneficio mínimo por tonelada molida.

- La ley más baja de roca que debe pagarse por sí mismo.

Se puede ver que la definición de Mortimer tiene en cuenta un objetivo corporativo relacionado con los beneficios. La ley de corte que se utilizará dependerá tanto de los cálculos económicos de las leyes requeridas para satisfacer cada etapa de la definición, como de la naturaleza de la mineralización, según lo descrito por la forma de las curvas de tonelaje / ley.

De hecho, parece que la primera parte de la definición de Mortimer generalmente se ignora, aunque su ausencia a menudo se siente cuando la rentabilidad es baja, pero solo de manera cualitativa, como si las personas supieran que debería haber un objetivo de ganancias incluido en la derivación de la ley de corte, pero no saben cómo implementar esta. Habitualmente, el personal técnico y de gestión de muchas empresas mineras, desde la alta gerencia corporativa hasta los ingenieros y geólogos junior, no saben por qué están utilizando la ley de corte que es, ni cómo se determinó el valor de esta.

Cuando la documentación relacionada con la derivación de la ley de corte está disponible, generalmente es, comúnmente, un análisis de equilibrio superficial en línea con la segunda parte de la definición de Mortimer. Suponiendo que si el análisis de la ley de corte hubiera sido más riguroso y se hubiera registrado en alguna parte, la desagradable conclusión es que gran parte de la industria está trabajando con leyes de corte (cutoffs) que, en el mejor de los casos, se derivan de la mitad de una definición de 1950. Al reconocer que, en muchos casos, la mitad de la definición no generará el nivel mínimo de rentabilidad requerido e ignorará la naturaleza de la mineralización, es muy posible que nos preguntemos si es de extrañar que la industria produzca rendimientos bajos.

Encontrando y subiendo la Colina de Valor “Hill of Value”

Desafortunadamente, no existe un trabajo anterior que describa un proceso similar y sencillo para derivar un cutoff que maximice el valor. Lane (1988) presenta una técnica analítica que resultará en la derivación de un óptimo cutoff o política de cutoff. (Una “política de cutoff” es una secuencia planificada de cutoffs durante la vida útil de la mina). El proceso de Lane es algo más complejo que el simple cálculo del punto de equilibrio de los costos, y está dirigido únicamente a maximizar el VAN. Otros objetivos corporativos no pueden evaluarse utilizando la metodología de Lane, y en muchos casos, las complicaciones adicionales hacen que sus procesos analíticos relativamente sencillos sean inaplicables, aunque los principios subyacentes pueden aplicarse en análisis más complejos.

La metodología de Lane tiene en cuenta tanto los factores económicos como la naturaleza de la mineralización, al igual que la definición completa de Mortimer, y además tiene en cuenta las capacidades en las distintas etapas del proceso de producción desde la mina hasta el mercado. Se derivan seis posibles cutoffs para el incremento que se considera en un análisis de cutoff en un estilo de Lane (ver dos para la definición de Mortimer), uno de los cuales será óptimo. La teoría puede aplicarse para determinar un cutoff óptimo único para uso a corto plazo, o una política de cutoff óptima para la vida de la operación.

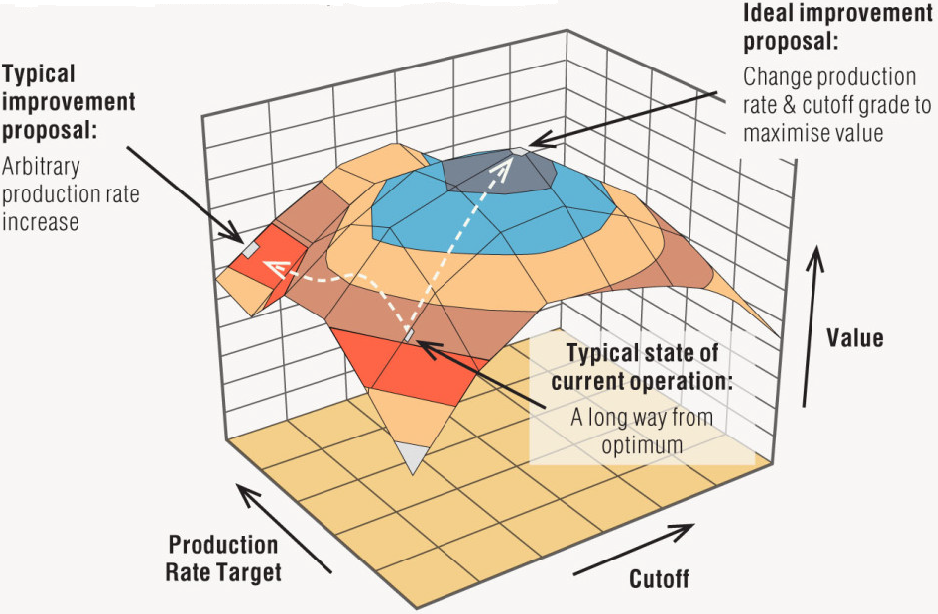

A pesar de que las teorías de Lane se publicaron inicialmente hace más de 55 años (Lane, 1964), y se publicaron en forma general hace unos 30 años (Lane, 1988), la impresión que se tiene, a través de conversaciones con numerosos geólogos e ingenieros de minas con experiencia, es que, aunque la mayoría es consciente de la existencia de la teoría, muy pocos la han leído, la han comprendido y la han aplicado en sus minas. Para intentar superar muchos de estos problemas, Hall (2003) ha estado utilizando una técnica que ha denominado la “Hill of Value”. La metodología simplemente hace uso del modelado avanzado y la capacidad de gráficos tridimensionales de Microsoft Excel TM para derivar superficies de valor que muestran la relación general entre el valor y dos variables independientes, que normalmente serán el cutoff y otro factor de valor clave, como el objetivo de tasa de producción. La Figura 1 es un “Hill of Value” de un estudio real realizado hace varios años (Hall, 2003), y demuestra claramente los conceptos de la técnica.

Cuando la rentabilidad en una mina es baja, las respuestas típicas son embarcarse en un ejercicio de reducción de costos y aumentar la tasa de producción para distribuir los costos fijos sobre una base de mayor tonelaje y, por lo tanto, reducir el costo unitario promedio. Pero lo que a menudo se necesita en el corto plazo para lograr este aumento en la producción es una reducción del cutoff para que haya más mineral disponible. Si el cutoff utilizado en la mina es un equilibrio del costo, entonces la reducción en el cutoff puede parecer justificada por la reducción en los costos unitarios que surgen tanto del recorte de costos como del aumento de la tasa de producción. El nuevo plan de la mina por lo general continúa utilizando este cutoff inferior en el futuro previsible. Uno de los colegas del autor ha denominado a esta “La tentación del tonelaje” (De Vries y McCarthy, 1999). Esta puede ser una táctica válida a corto plazo; de hecho, la metodología de Lane indicará si esto es así en los casos en que la teoría es aplicable, pero con frecuencia es un destructor de valor si se persigue a largo plazo.

Figura 1. Técnica de optimización de mina “Hill of Value”

Fuente: The role of mine planning in high performance – AusIMM Bulletin, 2015.

Normalmente, en dichos estudios de expansión, se especifican uno o dos objetivos de tasa de producción más alta, y se realiza un estudio, tal vez similar a un estudio de factibilidad, para evaluar estas dos opciones junto con la opción de “no cambiar nada” en el caso base. A menudo, se requerirá un aumento significativo en el gasto de capital en algún momento a medida que se incremente el objetivo de producción, y si la nueva capacidad no se utiliza completamente, no se agregará valor.

El aumento de la tasa de producción de manera arbitraria, incluso con una reducción del cutoff, puede resultar en un incremento en el valor, pero a menudo no lo hará, e incluso si lo hace, el aumento del VAN puede ser demasiado pequeño para justificar el riesgo de gastar el capital del proyecto expansión. El problema real es que, a menos que se haya generado una Hill of Value como en la Figura 1, no hay forma de saber qué combinación de las variables de decisión clave da como resultado el potencial de creación de valor máximo para la operación. Claramente, en igualdad de condiciones, la estrategia óptima es la combinación del cutoff y la tasa de producción que define el pico del Hill of Value en la Figura 1.

El eje vertical en la Figura 1 está etiquetado deliberadamente como “Valor” sin especificar qué medida se está utilizando. Generalmente es utilizado el VAN, pero puede ser cualquier medida que pueda ser de interés para la empresa. Claramente, si el modelo de evaluación es lo suficientemente robusto como para generar un VAN para todas las combinaciones de cutoff y objetivo de producción, debería ser un asunto trivial informar y trazar de manera similar cualquier otro parámetro deseado.