Es importante tener presente la importancia de la balanza de pagos al evaluar el tipo de cambio en el Perú y la relación que existe entre ambos conceptos. El manejo de una adecuada política de Balanza de Pagos es fundamental para incentivar la entrada de capital extranjero que den dinamismo a la economía local y que impacte positivamente en la generación de nuevos negocios y de industria de valor agregado, repercutiendo positivamente en el indicador nacional del PBI.

La balanza de pagos es un resumen de las transacciones efectuadas entre los residentes de un país y los del resto del mundo en un período determinado (Madura, 2015). La balanza se divide en dos componentes principales: (a) cuenta corriente que representa un resumen del flujo de fondos entre un país determinado y el resto del mundo debido a las compras de bienes y servicios o a los flujos de efectivo generados por activos financieros que generan ingresos, y (b) cuenta de capital que representa un resumen del flujo de fondos resultante de la venta de activos entre un país y todos los demás países durante un cierto período. La cuenta corriente también es conocida como los flujos comerciales y renta de factores mientras que la cuenta de capital se le conoce como flujos de capital.

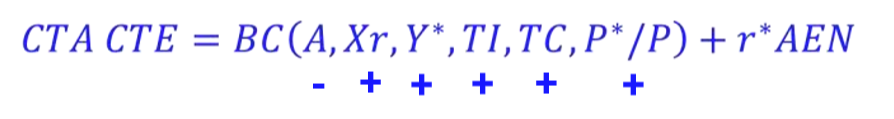

Según Llosa (2017), la cuenta corriente está compuesto principalmente por la balanza comercial neta, es decir, el diferencial de las exportaciones menos las importaciones. Hay una relación directa de la cuenta corriente que hará que aumente positivamente con respecto a: (a) aumento de la oferta exportadora, (b) aumento de la oferta global, (c) mejora de los términos de intercambio, (d) aumento de TC (tipo de cambio) y, (e) aumento del ratio precios P*/P. Por otro lado, la cuenta corriente tiene una relación indirecta con el aumento del gasto.

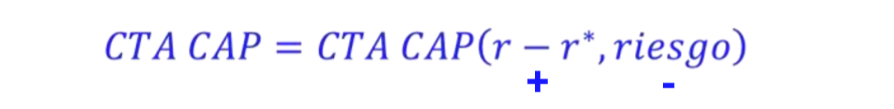

Asimismo, la cuenta de capitales se ve impactada de forma positiva por el aumento de las diferencias de tasas (r-r*), y de forma negativa por el riesgo, principalmente traducido en el riesgo político, lo cual es medido en puntos como la diferencia entre el rendimiento exigido por el mercado a la deuda soberana de un país (traducido en sus bonos respectivos principalmente) y el rendimiento de los bonos del Tesoro estadounidense con similar vencimiento (Poch, 2009).

La balanza de pagos es usada a nivel mundial para realizar análisis de acontecimientos importantes en la economía internacional. Un caso de aplicación es el Brexit, celebrado en referéndum el 23 de Junio del 2016 que dio como resultado la salida del Reino Unido de la Unión Europea con una votación a favor de 52% (Hunt & Wheeler, 2017). A pesar del referéndum a favor, el Brexit no implicó un rompimiento inmediato de las relaciones entre ambos bloques. No obstante, está ocurriendo un deterioro de las relaciones a mediano y largo plazo (Montoya, 2017).

En el caso del Brexit, hay variables que no cambiaron en el corto plazo como lo son el gasto (A), exportaciones (Xr), demanda global (Y*), rato precios (P*/P), diferencial de las tasas de interés (r – r*), y términos de intercambio (TI). Sin embargo, en el mediano y largo plazo la variable riesgo está teniendo un impacto negativo debido al deterioro mencionado en las relaciones entre Reino Unido y Europa. Al elevarse el riesgo, impacta de forma negativa en la cuenta de capitales, lo cual significa salida de capitales del país. Esto quiere decir que los inversionistas extranjeros se asustan y retiran sus inversiones del Reino Unido. Las expectativas de depreciación de la moneda también se elevaron ya que, al tener las variables anteriores de forma estática, la única alternativa para que la cuenta corriente aumente es que aumente también el tipo de cambio (TC).

Para el caso peruano, la cuenta corriente depende principalmente los términos de intercambio, ya que Perú es un país exportador de materia prima y el impacto es muy grande. Por el lado de la cuenta de capitales, lo más importante es: (a) el diferencial de tasas de interés, es decir cuánto paga en el Perú versus cuánto paga en Estados Unidos, (b) el nivel de riesgo en el país, relacionado al nivel de riesgo político generalmente, y finalmente (c) las expectativas de depreciación de la moneda reflejado en si la población está de alguna forma asustada y piensa que la moneda se depreciará, lo cual traerá una reducción de la entrada de capitales.

Según BCR (2017), el riesgo país del Perú se encuentra actualmente por debajo del riesgo país de Latinoamérica (EMBI Latam) y se ha desacelerado su decrecimiento que venía teniendo desde inicios del 2016. El riesgo país en Septiembre tenía un valor de 133 (Gestión, 2017) y ahora en Octubre tiene un valor de 140 puntos básicos.

Desde noviembre del 2016 hasta la actualidad el tipo de cambio en el Perú viene con una tendencia decreciente, lo cual significa una apreciación de la moneda local, el Sol Peruano. Sin embargo, según el BCR (2017), para 2018 se estima que el tipo de cambio estará en un rango entre S/ 3,30 y S/ 3,35 por dólar.

En conclusión, si la tendencia del riesgo país continúa de forma decreciente para el próximo año, se podría hablar de mayor ingreso de capital, sumado a la apreciación de la moneda local. Por otro lado, si se cumple la estimación menos optimista del BCR, se tendría que considerar una posible fuga de capitales del país en un primer escenario teniendo un impacto negativo directo en la cuenta de capitales, lo que llevaría también a un incremento de la cuenta corriente. Para contrarrestar este último escenario se tendría que disminuir el riesgo país de forma que de seguridad y tranquilidad a los inversionistas extranjeros y esto solo se logrará si el presidente Pedro Pablo Kuczynski y su nuevo gabinete ministerial retoman el liderazgo del país evitando posibles situaciones de corrupción.

▶▶ Twittear

▶▶ ¿Te gustó el artículo? Recibe nuevas noticias y publicaciones en tu correo, subscríbete en el formulario:

Referencias

- BCR (2017). Resumen Informativo Semanal N° 38.

- Gestión (2017). Riesgo país de Perú subió 19 puntos básicos a 1.33 puntos porcentuales. Recuperado de https://gestion.pe/economia/riesgo-pais-peru-subio-19-puntos-basicos-133-puntos-porcentuales-2200042

- Hunt, A.; & Wheeler, B (2017). Brexit: All you need to know about the UK leaving the EU. Recuperado de http://www.bbc.com/news/uk-politics-32810887

- Llosa, G. (2017). Finanzas Internacionales: Determinación del TC.

- Madura, J. (2015). Administración Financiera Internacional (12a ed.). México D.F., México: Cengage Learning.

- Montoya, J. (2017). El Brexit ya pasa factura a los británicos. Recuperado de http://www.expansion.com/opinion/2017/07/27/5979c526e5fdeaf6608b4616.html

- Poch, R. (2009): “Riesgo-país (Mediterráneo): una aproximación a la fractura socio-económica”. En VV. AA.: El Futuro del Mediterráneo. Real Academia de Ciencias Económicas y Financieras, Barcelona, 59-74.

Deja un comentario