El 11 de noviembre de 2023, la Sunat publicó la Resolución de Superintendencia Nacional Adjunta de Tributos Internos Nº 000039-2023-SUNAT/700000, la cual dispone en virtud de la facultad discrecional de la Sunat, la inaplicación de las sanciones previstas por la comisión de las infracciones previstas en los numerales 2 y 10 del artículo 175 del Código Tributario, referidas únicamente a las sanciones por infracciones relacionadas a Registros de Compras y/o Ventas presentados mediante el SIRE.

Sobre el particular, es pertinente conocer los alcances de la citada norma:

1. ¿Qué sujetos son los beneficiados con la inaplicación de las sanciones por infracciones referidas al llevado de registros a través del SIRE?

La norma en comentario dispone la inaplicación de las sanciones previstas por la comisión de las infracciones previstas en los numeral 2 del artículo 175 del Código Tributario, por llevar los registros sin observar las formas y condiciones establecidas y el numeral 10 del artículo 175 del Código Tributario, por llevar con mayor atraso al permitido o haber omitido la anotación de ingresos, para los siguientes sujetos:

(i) Contribuyentes obligados a llevar el RVIE y/o el RCE a través del SIRE desde el período noviembre 2021 hasta el periodo diciembre 2023.

(ii) Contribuyentes afiliados voluntariamente a llevar el RVIE y/o el RCE a través del SIRE a partir de octubre 2023 hasta el periodo diciembre 2023.

2. ¿Cuáles son las conductas infractoras por las que Sunat no sancionará respecto al SIRE?

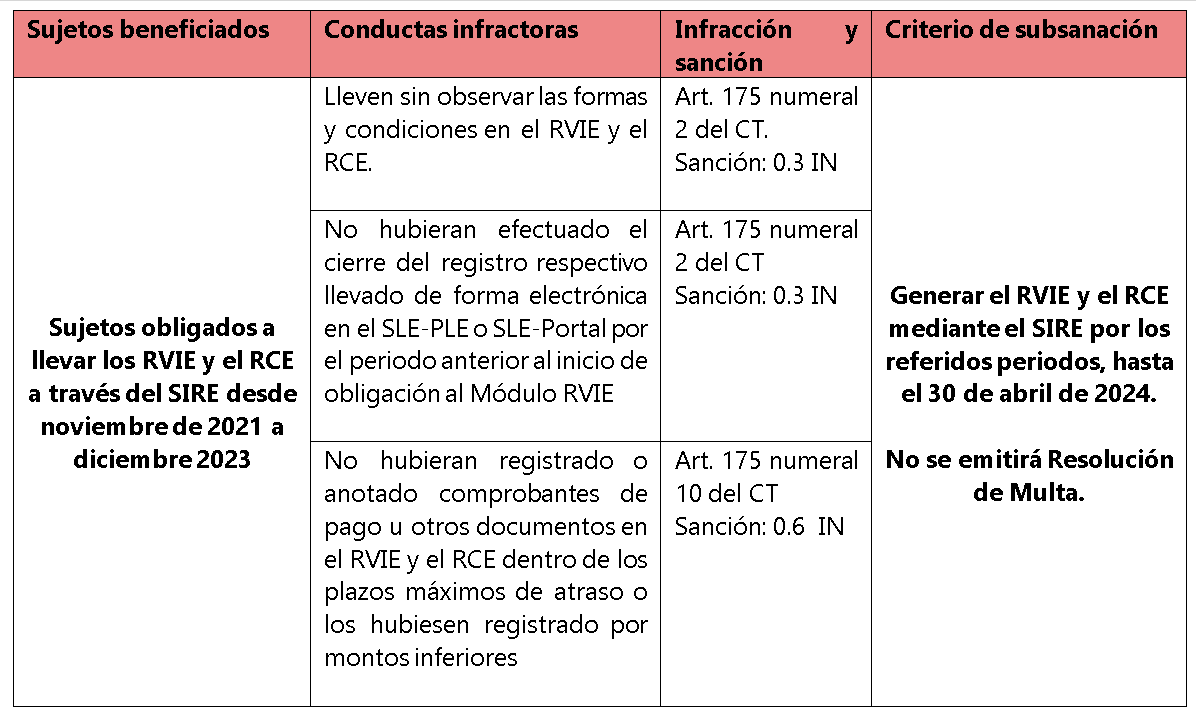

El anexo I de la Resolución de Superintendencia Nacional Adjunta de Tributos Internos Nº 000039-2023-SUNAT/700000, establece las conductas infractoras y criterios de subsanación que se refiere en la siguiente tabla:

3. ¿Es posible utilizar el crédito fiscal de las adquisiciones que no se pudieron anotar en el Registro de Compras Electrónico llevado a través del SIRE por problemas de habilitación de dicho sistema por parte de Sunat?

En atención a lo previsto por la Ley 29214 el uso del crédito fiscal, será factible aun cuando los contribuyentes no hayan cumplido con anotar oportunamente los comprobantes de crédito fiscal de las facturas de compra, siempre que la anotación del comprobante de pago pueda realizarse en cualquier momento, pero antes que la administración inicie un procedimiento de fiscalización al contribuyente por el período en que se realizaron dichas adquisiciones.

Por lo tanto, el incumplimiento o el cumplimiento parcial, tardío o defectuoso de los deberes formales relacionados con el Registro de Compras no implicará la pérdida del derecho al crédito fiscal, siendo posible que los contribuyentes puedan ejercer el crédito fiscal sustancialmente adquirido por las adquisiciones correspondientes al período octubre 2023 pese a que el Registro de Compras Electrónico sea regularizado con posterioridad a la presentación de la Declaración 621 correspondiente al período en cuestión.

Finalmente, a mayor abundamiento, es preciso considerar el criterio jurisprudencial del Tribunal Fiscal vertido en la Resolución N° 06136-9-2020, según la cual, pueden utilizar el crédito fiscal del IGV, los contribuyentes obligados a llevar los registros electrónicos, cuando por cuestiones de configuración del sistema se encuentren imposibilitados de declarar el crédito fiscal en el período correspondiente, pues una interpretación distinta pondría en desventaja respecto de los sujetos obligados a llevar los libros físicos.

Deja un comentario