Se avecina una recesión mundial ‘Made in China’, según Citigroup

Existe un 15% de probabilidades de que la crisis sea una ‘recesión severa’

Los expertos de Citigroup han alertado en su último análisis de que la desaceleración económica de China puede llevar al mundo a una nueva recesión. En dicho informe, el economista jefe del gigante financiero estadounidense ha asegurado que hay un 55% de posibilidades de que se produzca una recesión global en los dos próximos años

Según los expertos del banco, sólo existe un 15% de probabilidades de que la nueva crisis alcance el nivel de ‘recesión severa’. Esta nueva recesión probaría que la estructura económica a nivel mundial está cambiando, mientras que las últimas crisis han nacido en EEUU está sería una recesión ‘Made in China’ con ayuda de los países emergentes.

Según los economistas de Citigroup una de las principales razones de preocupación es el ‘bajo’ crecimiento de China. El gigante asiático estaría creciendo al 4% interanual frente al objetivo del 7% marcado por el Gobierno. Además, otras economías emergentes como Rusia, Sudáfrica o Brasil ya están en serios problemas, mientras que el comportamiento de las economías desarrolladas está siendo mediocre. El precio de las materias primas, el comercio y la inflación son otra prueba de la desaceleración, mientras que los beneficios de las empresas también se están moderando.

Con este informe, Buiter nada contra la corriente de sus colegas de Goldman Sachs o JP Morgan, que han vaticinado que el aterrizaje chino no se notará con excesiva fuerza en las economías desarrolladas. También Societe Generale ha querido restar importancia a esta cuestión asegurando que la caída del precio del petróleo amortiguará el efecto China. Los expertos del banco francés creen que sólo hay un 10% de probabilidades de que el mundo entre en recesión los próximos años.

Los elevados niveles de endeudamiento en China restarán efecto a las políticas que se implementen desde el Banco Popular de China como recortes de los tipos de interés o reducciones del coeficiente de caja. Las autoridades se muestran reacias a la hora de permitir que el yuan se deprecie más, lo que también puede suponer un límite a la actuación monetaria.

¿Cómo será el contagio?

Según publica Bloomberg, Buiter cree que las heridas chinas pueden infectar al resto del mundo a través del comercio internacional. China supuso en 2013 el 14,3% de todos los flujos comerciales del mundo. Si China sigue reduciendo su ritmo de importaciones muchos países importantes en sus zonas de influencia geográfica pueden sufrir parones en la economía.

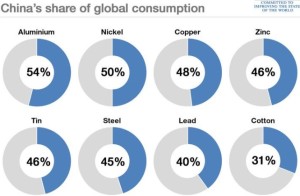

Porción del consumo mundial de China de algunas materias primas

(click to enlarge)

Por otro lado, el gigante asiático podría verse tentando a deshacer de parte de sus billones de dólares en activos extranjeros. Si China vende en masa sus activos financiero extranjeros, los mercados vivirán tiempos turbulentos, aseguran desde el portal financiero estadounidense.

Estos riesgos podrían ser amortiguados por las políticas fiscales y monetarias de los países desarrollados. Sin embargo, Buiter cree que estas economías se han quedado sin munición. Los tipos de interés de los bancos centrales están en mínimos históricos, mientras que los niveles de deuda pública de estos gobiernos han alcanzado niveles peligrosos.

“Hoy en día, los tipos de interés no pueden usarse como una herramienta monetaria en los mercados desarrollados, mientras que el espacio fiscal está severamente limitado, a diferencia de 2008, que había un gran margen”, explica el economista jefe de Citigroup.

Para culminar, Buiter asegura que “los economistas raras veces hablan de recesión, crisis, recuperación o burbujas, a menos que estos estén llegando… Creemos que este puede ser uno de esos momentos”.

En: economiahoy