Guerras de Divisas – Análisis del Artículo

Por: MBA. Antony Morales Rojas | CERSM N° 389 – CIP N° 291806

antony.morales@pucp.edu.pe

En el artículo de The Economist titulado “Guerras de divisas“, se examinan los esfuerzos del presidente ruso Vladimir Putin y el bloque BRICS para erosionar la hegemonía del dólar estadounidense mediante la creación de un sistema de pagos alternativo denominado BRICS Bridge. Este análisis, sin embargo, exige un escrutinio desde una perspectiva económica liberal, dado que implica conceptos que desafían los principios fundamentales del libre mercado y la estabilidad monetaria global.

1. La Motivación Geopolítica detrás del BRICS Bridge

Desde un enfoque crítico, el BRICS Bridge no es tanto un intento genuino de mejorar la eficiencia en los pagos internacionales como una respuesta geopolítica para evadir las sanciones impuestas por Occidente. En esencia, el objetivo de Putin y sus aliados no es necesariamente construir un sistema que sirva a los intereses del mercado global, sino crear un mecanismo que permita a Rusia y a otros países operar fuera de las restricciones impuestas por el sistema financiero liderado por Estados Unidos.

A primera vista, la narrativa de “liberarse de la hegemonía del dólar” podría sonar atractiva para algunos países en desarrollo que buscan mayor autonomía financiera. Sin embargo, cualquier economista señalaría que la estabilidad monetaria y la confianza en las instituciones son esenciales para el funcionamiento eficiente de los mercados internacionales. Cuando un país usa sanciones para responder a amenazas de seguridad global, se espera que haya consenso y transparencia, algo que falta en la opacidad que rodea al BRICS Bridge. Este enfoque plantea una serie de riesgos sobre la transparencia y los estándares de cumplimiento normativo.

2. La Dependencia en el Banco de Pagos Internacionales (BPI) y mBridge

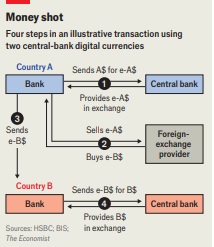

La mayoría de los pagos internacionales suelen avanzar lentamente a lo largo de una cadena de bancos intermediarios. En cambio, el proyecto mBridge se basa en bancos centrales, y les da visibilidad y cierto control sobre los bancos nacionales y sobre el uso de sus monedas digitales por parte de bancos extranjeros.

En el primer paso, un banco que envía un pago transfronterizo cambiaría la moneda normal (A$) por una moneda digital (e-A$) emitida directamente por el banco central. En el segundo paso, el banco la intercambiaría por una moneda digital extranjera (e-B$), la cual enviaría en el tercer paso. El banco extranjero volvería a cambiar esto a dinero normal en el cuarto paso.

El BPI y su plataforma experimental mBridge parecen ser el corazón tecnológico en el que Rusia y China intentan basar su sistema de pagos alternativo. Es interesante observar cómo un proyecto diseñado para aumentar la eficiencia en los pagos internacionales ha sido instrumentalizado para fines políticos y estratégicos, lo que podría distorsionar su propósito inicial.

Desde una perspectiva económica, esto plantea una paradoja interesante: mientras que el BPI y mBridge fueron creados para promover la interoperabilidad y reducir costos en el sistema financiero global, la intromisión de actores con agendas políticas podría desvirtuar estos beneficios y llevar a una mayor fragmentación del sistema financiero. En lugar de una plataforma abierta que fomente la competencia, el BRICS Bridge podría terminar siendo un instrumento excluyente que distorsiona el mercado al servir solo a ciertos actores, y no al sistema global.

3. El Problema de la Sustitución del Dólar: Ventajas y Desventajas

El artículo plantea que la centralidad del dólar proporciona un “efecto panóptico y de punto de estrangulamiento” para Estados Unidos. Esto permite a Estados Unidos monitorear flujos financieros globales y sancionar a actores que considera problemáticos. Desde la perspectiva económica, esto no es necesariamente una falla del sistema, sino un reflejo del liderazgo y la responsabilidad de Estados Unidos en el mantenimiento de la estabilidad global. Aunque puede ser imperfecto, el sistema basado en el dólar provee estabilidad y previsibilidad, características esenciales para el comercio y la inversión.

Rusia y China argumentan que este sistema es “opresivo”, pero como economista señalaría que la estabilidad del dólar como moneda de reserva global es fruto de la confianza en la economía estadounidense, sus instituciones y su sistema legal. Si bien la creación de un sistema de pagos paralelo podría aumentar la flexibilidad para países como Rusia, también introduce riesgos de fragmentación financiera. En otras palabras, la solución que buscan estos países podría crear un problema aún mayor: un sistema financiero menos integrado y más vulnerable a crisis regionales que podrían propagarse con menos controles.

4. Estrategias de la Reserva Federal y Occidente: Mejorar en lugar de Fragmentar

Occidente, en particular Estados Unidos y sus aliados, está respondiendo a estos movimientos de forma estratégica, buscando mejorar la eficiencia del sistema basado en el dólar en lugar de sabotear la creación de alternativas. Este enfoque es pragmático y propio de un sistema que entiende los beneficios de la innovación y la competencia. El proyecto de la Reserva Federal para optimizar los pagos y la colaboración de SWIFT en transacciones digitales demuestran que el sistema actual es capaz de evolucionar sin perder su centralidad.

Desde la perspectiva económica, esta es la forma óptima de responder a los desafíos: adaptarse y mejorar, en lugar de imponer barreras rígidas. Al mejorar la eficiencia, Estados Unidos y sus aliados pueden hacer que el sistema basado en el dólar sea lo suficientemente competitivo para disuadir a otros de buscar alternativas riesgosas como el BRICS Bridge, que carecen de la infraestructura y el respaldo institucional que ofrece el sistema financiero actual.

5. La Cumbre de los BRICS: Por qué no es un Nuevo Bretton Woods

El artículo de The Economist señala correctamente que la cumbre de los BRICS no es un nuevo Bretton Woods. En Bretton Woods, las potencias de la posguerra establecieron un sistema financiero con el objetivo de crear estabilidad global. En contraste, la reunión de los BRICS tiene como objetivo principal liberar a ciertos países de las sanciones y crear una estructura de pagos que permita transacciones en monedas distintas al dólar, algo muy lejano al espíritu de cooperación global que marcó Bretton Woods.

La falta de una estructura de gobernanza clara, de reglas compartidas y de un compromiso con la estabilidad global limita las posibilidades de éxito del BRICS Bridge como reemplazo del sistema actual. Como economista considero que la esencia de un sistema financiero global estable radica en el respeto a las normas internacionales y en la cooperación. La estructura propuesta por los BRICS, en cambio, parece más orientada a debilitar el orden existente que a construir una alternativa viable y estable.

Conclusión

Desde una perspectiva económica, el plan de Putin y el sistema BRICS Bridge parecen más un intento de eludir las restricciones del sistema actual que una solución genuina a las necesidades del comercio global. La hegemonía del dólar, si bien sujeta a críticas, ha proporcionado estabilidad y confianza en el sistema internacional durante décadas. Las acciones de Rusia y China, al intentar replicar tecnologías y sistemas para usos excluyentes y geopolíticos, parecen ir en contra de los principios de cooperación y transparencia que sostienen el comercio global.

Si realmente se busca una alternativa al dólar que contribuya a la economía mundial, el BRICS Bridge debería alinearse más con principios de mercado y menos con estrategias de evasión de sanciones. Sin embargo, el sistema basado en el dólar no es inmune a las reformas y la competencia; mejorar su eficiencia y transparencia permitirá que mantenga su centralidad. En última instancia, la verdadera “guerra de divisas” será ganada por quien ofrezca la mayor estabilidad, previsibilidad y confianza, valores que el BRICS Bridge aún está lejos de garantizar.