TRIBUNAL FISCAL Nº 08267-2-2019

(El tachado de los datos de los administrados en la Resolución del Tribunal Fiscal N° 08267-2-2019 se sustenta en lo dispuesto por el artículo 85° del Código Tributario, referente a la reserva tributaria)

EXPEDIENTE N° : 390-2017

INTERESADO :

ASUNTO : Devolución

PROCEDENCIA : Lima

FECHA : Lima, 13 de setiembre de 2019

Lima, 13 de setiembre de 2019

VISTA la apelación interpuesta por , con R.U.C. N° , contra la Resolución de Intendencia N° 0260140143297/SUNAT de 30 de setiembre de 2016, emitida por la Intendencia Lima de la Superintendencia Nacional de Aduanas y de Administración Tributaria – SUNAT, que declaró infundada la reclamación formulada contra las Resoluciones de Intendencia N° 0241800557646/SUNAT, N° 0241800557648/ SUNAT, N° 0241800557691/SUNAT, N° 0241800557692/ SUNAT, N° 0241800557695/SUNAT, N° 0241800557698/ SUNAT, N° 0241800557702/SUNAT, N° 0241800557726/ SUNAT, N° 0241800557727/SUNAT, N° 0241800557733/ SUNAT y N° 0241800557738/SUNAT de 16 de febrero de 2016, que declararon improcedentes las solicitudes de devolución presentadas respecto de las retenciones por Aportaciones al Sistema Nacional de Pensiones de mayo, julio y agosto de 2008, junio y setiembre de 2009, marzo, setiembre y diciembre de 2010 y enero, junio y julio de 2011.

CONSIDERANDO:

Que la recurrente sostiene que la Administración no consideró que la devolución solicitada corresponde a un pago equivocado de retenciones por Aportaciones al Sistema Nacional de Pensiones de la trabajadora, dado que la Ofi cina de Normalización Previsional – ONP no la reconoció como afiliada al Sistema Nacional de Pensiones, por lo que considera que, al no ser un tributo, no se le pueden aplicar las normas del Código Tributario.

Que agrega que la apelada violenta el artículo 11° de la Constitución Política del Perú, que consagra el deber del Estado de garantizar el libre acceso a prestaciones de salud y a pensiones, así como el derecho a toda persona a recibir la pensión de jubilación.

Que la Administración señala que la acción de la recurrente para solicitar la devolución de los pagos indebidos por retenciones a las Aportaciones al Sistema Nacional de Pensiones de mayo, julio y agosto de 2008, junio y setiembre de 2009, marzo, setiembre y diciembre de 2010 y enero, junio y julio de 2011 se encuentra prescrita, al haber vencido el plazo prescriptorio de 4 años establecido en el Código Tributario para ejercitar dicho derecho y que las declaraciones juradas rectificatorias presentadas por las citadas retenciones de mayo, julio y agosto de 2008, junio y setiembre de 2009, marzo y setiembre de 2010 no surtieron efectos al haber transcurrido el plazo prescriptorio para determinar la obligación tributaria.

Que en cuanto a la legitimidad para solicitar la devolución de sumas entregadas al fisco previamente retenidas indebidamente y/o en exceso a los trabajadores por retenciones a las Aportaciones al Sistema Nacional de Pensiones, se suscitan dos interpretaciones, según la primera, el empleador no está legitimado para presentar la solicitud, mientras que conforme con la segunda, tanto el empleador como el trabajador están legitimados a solicitar la devolución.

Que mediante Acuerdo de Sala Plena contenido en el Acta de Reunión de Sala Plena N° 2019-32 de 11 de setiembre de 2019 se adoptó la segunda de las propuestas mencionadas por los fundamentos siguientes:

“Según los artículos 8 y 9 del Texto Único Ordenado del Código Tributario, aprobado por Decreto Supremo N° 133- 2013-EF, contribuyente es aquél que realiza, o respecto del cual se produce el hecho generador de la obligación tributaria, en tanto que, responsable es aquél que, sin tener la condición de contribuyente, debe cumplir la obligación atribuida a éste.

Por su parte, de conformidad con el artículo 10 del citado código, en defecto de la ley, mediante decreto supremo, pueden ser designados agentes de retención o percepción los sujetos que, por razón de su actividad, función o posición contractual estén en posibilidad de retener o percibir tributos y entregarlos al acreedor tributario, adicionalmente, la Administración podrá designar como agente de retención o percepción a los sujetos que considere que se encuentran en disposición para efectuar la retención o percepción de tributos.

De acuerdo con el inciso a) del artículo 6 del Decreto Ley N° 19990, que creó el Sistema Nacional de Pensiones de la Seguridad Social, constituyen fuentes de financiamiento del anotado sistema, entre otras, las aportaciones de los asegurados. Por su parte, el artículo 7 de la misma norma prevé que dichas aportaciones equivalen a un porcentaje del monto de la remuneración asegurable que percibe el trabajador.

Asimismo, el artículo 11 de la mencionada ley, modificada por Decreto Ley N° 20604, establece que los empleadores, entre otros, están obligados a retener las aportaciones de los trabajadores asegurados obligatorios en el montepío del pago de sus remuneraciones y a entregarlas al Seguro Social del Perú. En concordancia con ello, el artículo 2 de la Resolución de Superintendencia N° 080-99/SUNAT, que aprobó las normas referidas a declaraciones y pago correspondientes a tributos vinculados a trabajadores y/o pensionistas, indica que la entidad empleadora actúa como agente retenedor tratándose de Aportaciones al Sistema Nacional de Pensiones.

Conforme con el artículo 2 de la Ley Nº 26504, las aportaciones al Sistema Nacional de Pensiones (en adelante, aportaciones a la ONP), a que se refi ere el Decreto Ley Nº 19990, ascienden al 11% de la remuneración asegurable y son íntegramente de cargo del asegurado. Asimismo, mediante la Segunda Disposición Transitoria de la misma norma se dispuso que a partir del 1 de enero de 1997 dichas aportaciones no serán menores a 13% de la remuneración asegurable.

Por su parte, el último párrafo de la Norma II del Título Preliminar del Código Tributario, modificada por la Ley Nº 27038, señala que las aportaciones que administran el Instituto Peruano de Seguridad Social – IPSS[1] y la Ofi cina de Normalización Previsional – ONP se rigen por las normas de este Código, salvo aquellos aspectos que por su naturaleza requieran normas especiales, los mismos que serán señalados por decreto supremo. En similar sentido, la citada norma, modifi cada por Decreto Legislativo Nº 953, publicado el 5 de febrero de 2004, indica que las aportaciones al ESSALUD y a la ONP se rigen por las normas de este código, salvo en aquellos aspectos que por su naturaleza requieran normas especiales, los mismos que serán señalados por decreto supremo.

Por su parte, el artículo 2 del Decreto Supremo Nº 003- 2000-EF[2] , que reguló disposiciones tributarias referidas a la declaración, pago, recaudación y control de contribuciones administradas por la ONP y ESSALUD, señala que se rigen por el Código Tributario:

- a) Las contribuciones al seguro regular en salud y seguro de salud agrario de trabajadores dependientes a cargo del ESSALUD; así como aquéllas creadas por ley que tengan la naturaleza de seguro regular;

- b) Las contribuciones de los afiliados obligatorios del Sistema Nacional de Pensiones a cargo de la ONP;

- c) Las obligaciones formales vinculadas a las contribuciones mencionadas en los incisos anteriores, incluyendo la de inscripción de las entidades empleadoras y de sus trabajadores o pensionistas, en los registros que señale SUNAT;

- d) La obligación de informar el cese, la suspensión de la relación laboral, la modificación de la cobertura y las demás ocurrencias que incidan en el monto de la obligación tributaria; y

- e) Las infracciones y sanciones que se deriven de los incisos anteriores, incluyendo la aplicación del régimen de incentivos y de gradualidad de sanciones.

De otro lado, el artículo 5 del Decreto Legislativo Nº 501[3] , modificado por Ley Nº 27334[4] , señala que la Superintendencia Nacional de Administración Tributaria (SUNAT) ejercerá las funciones antes señaladas respecto de las aportaciones al Seguro Social de Salud (ESSALUD) y a la Ofi cina de Normalización Previsional (ONP), a las que hace referencia la Norma II del Título Preliminar del Texto Único Ordenado del Código Tributario, aprobado por el Decreto Supremo Nº 135- 99-EF. Asimismo, señala que la SUNAT también podrá ejercer facultades de administración respecto de otras obligaciones no tributarias de ESSALUD y de la ONP, de acuerdo a lo que se establezca en los convenios interinstitucionales correspondientes.

Mediante el Decreto Supremo N° 039-2001-EF se reglamentó la citada Ley N° 27334. En el artículo 1 de dicha norma reglamentaria, mediante la que se estableció las definiciones, se establece que “Aportaciones a la Seguridad Social” hace referencia a “Las aportaciones al ESSALUD y a la ONP, a que se refiere la Norma II del Título Preliminar del Código Tributario”.

De otro lado, el artículo 5 del citado Decreto Supremo Nº 039- 2001-EF, establece que la administración de las aportaciones a ESSALUD y ONP, señala que corresponde a la SUNAT la administración de las Aportaciones a la Seguridad Social, incluyendo lo relacionado a la inscripción y/o declaración de las entidades empleadoras y de sus trabajadores y/o pensionistas, sin distinción del período tributario.

Por su parte, el artículo 7 de dicha norma señala que la SUNAT admitirá a trámite y resolverá las solicitudes de devolución por pagos en exceso, indebidos o que se tornen en indebidos, respecto de las Aportaciones a la Seguridad Social, resultando de aplicación lo dispuesto en el Código Tributario y demás normas de carácter tributario, vinculadas al tema, en lo que sea pertinente. Asimismo, señala que la SUNAT procederá a devolver a los empleadores el monto consignado en la respectiva resolución, mediante la entrega de cheques, los mismos que podrán ser aplicados al pago de las deudas tributarias exigibles a cargo del deudor tributario, en cuyo caso el cheque se girará a la orden de la entidad administradora del tributo. El cuarto párrafo de dicho artículo señala que tratándose de solicitudes de devolución por pagos indebidos o en exceso por Aportaciones a la Seguridad Social, se deberá tener en cuenta que corresponde a la SUNAT devolver los montos pagados indebidamente o en exceso que correspondan a períodos tributarios de julio de 1999 y posteriores, mediante la entrega de cheques.

Cabe indicar que conforme con el artículo 62 del Texto Único Ordenado de la Ley del Procedimiento Administrativo General, Ley N° 27444, aprobado por Decreto Supremo N° 004-2019- JUS, se atribuye la calidad de administrado en un procedimiento administrativo concreto a quienes lo promueven como titulares de derechos o intereses legítimos individuales o colectivos y a quienes sin haber iniciado el procedimiento, poseen derechos o intereses legítimos que pueden resultar afectados por la decisión que se adopte.

En este marco normativo, corresponde determinar si el empleador cuenta con legitimidad para solicitar la devolución de sumas entregadas al fisco previamente retenidas indebidamente y/o en exceso a sus trabajadores por Aportaciones al Sistema Nacional de Pensiones.

Al respecto, de las normas glosadas se aprecia que si bien el trabajador es el contribuyente de las aportaciones a la ONP, el obligado a retener dicho tributo e ingresarlo al fisco es el empleador, por lo que éste último califica como agente de retención.

A efecto de determinar quién cuenta con legitimidad para solicitar la devolución en el supuesto planteado, debe considerarse que de conformidad con el artículo 21 del Texto Único Ordenado del Código Tributario, aprobado por Decreto Supremo N° 133-2013-EF, tienen capacidad tributaria las personas naturales o jurídicas, comunidades de bienes, patrimonios, sucesiones indivisas, fideicomisos, sociedades de hecho, sociedades conyugales y otros entes colectivos, aunque estén limitados o carezcan de capacidad o personalidad jurídica según el derecho privado o público, siempre que la ley le atribuya la calidad de sujetos de derechos y obligaciones tributarias.

Por su parte, como se ha indicado, el artículo 62 del Texto Único Ordenado de la Ley del Procedimiento Administrativo General, Ley N° 27444, aprobado por Decreto Supremo N° 004-2019-JUS, atribuye la calidad de administrado en un procedimiento administrativo concreto a quienes lo promueven como titulares de derechos o intereses legítimos individuales o colectivos y a quienes sin haber iniciado el procedimiento, poseen derechos o intereses legítimos que pueden resultar afectados por la decisión que se adopte.

De acuerdo con la normativa citada, tanto los empleadores, personas naturales o jurídicas, como los trabajadores, siempre personas naturales, tienen capacidad jurídica; no obstante, para poder iniciar o participar en un procedimiento administrativo, a fi n de obtener un pronunciamiento valido sobre cualquier pretensión, en el presente caso, la devolución de las retenciones efectuadas indebidamente o en exceso, los sujetos con capacidad jurídica requieren tener legitimidad.

Ahora bien, a efecto del análisis deben diferenciarse distintas situaciones. La primera implica que el empleador haya declarado y entregado al fisco sumas de dinero sin que efectivamente haya realizado alguna retención a sus trabajadores. En este caso, dado que no existió retención alguna, el empleador tiene legitimidad para solicitar la devolución y no el trabajador. Cabe indicar que igual situación se presenta si el empleador retuvo en forma correcta pero declaró y entregó una suma en exceso, puesto que en dicho caso es éste quien tiene la legitimidad para solicitar la devolución.

La segunda situación se presenta cuando el empleador, retuvo indebidamente y/o en exceso a su trabajador por concepto de aportaciones a la ONP, debiéndose determinar quién cuenta con legitimidad para solicitar la devolución.

Al respecto, como se aprecia de las normas previamente citadas, cuando el artículo 1 del Decreto Supremo N° 039-2001- EF[5] prevé las defi niciones a ser consideradas para su aplicación, establece que cuando se haga referencia a “Aportaciones a la Seguridad Social” se alude a “Las aportaciones al ESSALUD y a la ONP, a que se refi ere la Norma II del Título Preliminar del Código Tributario” (énfasis agregado). Esto es a los dos conceptos y no solamente a las aportaciones a ESSALUD.

Por su parte, el anotado artículo 7 de dicho decreto supremo señala que la SUNAT admitirá a trámite y resolverá las solicitudes de devolución por pagos en exceso, indebidos o que se tornen en indebidos, respecto de las “Aportaciones a la Seguridad Social”, resultando de aplicación lo dispuesto en el Código Tributario y demás normas de carácter tributario, vinculadas al tema, en lo que sea pertinente.

Asimismo, el citado artículo señala que: “… la SUNAT procederá a devolver a los Empleadores el monto consignado en la respectiva Resolución, mediante la entrega de cheques, los mismos que podrán ser aplicados al pago de las deudas tributarias exigibles a cargo del deudor tributario, en cuyo caso el cheque se girará a la orden de la entidad administradora del tributo” (énfasis agregado).

Como se aprecia de una lectura conjunta de los artículos 1 y 7 del citado decreto supremo, éste no distingue entre las aportaciones a ESSALUD y las aportaciones a la ONP ni entre las distintas situaciones materia de análisis, por lo que es de aplicación cuando el empleador no retuvo pero ingresó sumas al fi sco, cuando retuvo correctamente pero ingresó una suma en exceso o cuando retuvo indebidamente o en exceso al trabajador, puesto que no se ha hecho diferenciación alguna. En tal sentido, normativamente el empleador se encuentra legitimado para solicitar la devolución de las mencionadas aportaciones en aplicación del artículo 7 del Decreto Supremo Nº 039-2001-EF.

Por otro lado, en cuanto a la legitimidad del trabajador para solicitar la devolución de importes que le fueron retenidos indebidamente o en exceso por concepto de aportaciones a la ONP[6] , cabe indicar que a diferencia de lo prescrito para el caso de la devolución del Impuesto a la Renta, en el caso de las referidas aportaciones la normativa no ha previsto algún procedimiento que deba tramitarse ante el agente de retención, como es el caso de la Resolución de Superintendencia N° 036-98/SUNAT, que establece los mecanismos para que los contribuyentes perceptores de rentas de quinta categoría soliciten ante el agente de retención la devolución del exceso retenido dentro del plazo previsto para el pago de regularización del Impuesto a la Renta del ejercicio correspondiente[7].

Asimismo, debe considerarse que conforme con el criterio de este Tribunal, todo contribuyente que haya abonado al fisco una suma que por ley no le correspondía, tiene derecho a solicitar su devolución dentro del plazo de prescripción, aunque quien hubiera realizado efectivamente el pago haya sido el agente de retención, por cuanto aquél es el titular del derecho de crédito derivado del pago indebido.

Al respecto, debe tomarse en cuenta que en el caso de las aportaciones a la ONP, el contribuyente es el trabajador y cuando la retención se ha efectuado indebidamente o en exceso no existe limitación normativa para que éste solicite la devolución. Así, por ejemplo, en el caso de la devolución del Impuesto a la Renta se ha interpretado que el derecho a que el trabajador solicite la devolución no se ve enervado por el hecho que el artículo 42 del Reglamento de la Ley de Impuesto a la Renta establezca un mecanismo para que en ciertas situaciones el agente de retención reemplace al contribuyente en sus gestiones ante la Administración, autorizándole incluso a realizar compensaciones. Por lo tanto, el trabajador a quien se le retuvo indebidamente o en exceso, está legitimado para solicitar la devolución.

Cabe precisar que si el agente de retención (empleador) solicitó la devolución antes que el trabajador y el fisco procedió a dicha devolución, no procederá que se devuelva nuevamente dicha suma, esta vez, al trabajador, por lo que éste deberá dirigirse al empleador para solicitar la restitución que corresponda, siendo que las posibles situaciones que pudiesen generarse entre el agente de retención que obtuvo la devolución y el trabajador a quien se le retuvo indebidamente o en exceso, a fi n que dicha suma sea entregada a éste último, escapan al ámbito tributario, por lo que deben resolverse en las vías pertinentes.

Asimismo, debe señalarse que el hecho que eventualmente pudiesen presentarse dichas situaciones no enerva que por un lado, no existe norma que limite el derecho del trabajador a pedir la devolución y que por otro, existen normas que habilitan al empleador a presentar dicha solicitud, las que no distinguen entre los distintos casos que pudiesen presentarse. En efecto, como se ha señalado anteriormente, dichas normas prevén expresamente que el empleador puede solicitar la devolución sin diferenciar si éste retuvo indebidamente o en exceso o si retuvo correctamente e ingresó una suma en exceso al fisco.

Por otro lado, en caso que tanto el agente de retención como el trabajador inicien procedimientos de devolución en forma paralela, la Administración deberá verificar la información a fin de determinar la legitimidad antes de proceder a la devolución. Así, de no haberse producido la retención o si esta fue correcta pero se ingresó un monto en exceso al fisco, corresponderá que se devuelva la suma al empleador. Por el contrario, si la suma se retuvo en forma indebida o en exceso, la devolución será en favor del trabajador.

Por lo expuesto, se concluye que tanto el empleador como el trabajador están legitimados a solicitar la devolución de sumas previamente retenidas indebidamente y/o en exceso y entregadas al fisco por concepto de Aportaciones al Sistema Nacional de Pensiones por el agente de retención.

Que estando a lo expuesto, dado que la recurrente se encontraba legitimada a solicitar la devolución de las retenciones por Aportaciones al Sistema Nacional de Pensiones de mayo, julio y agosto de 2008, junio y setiembre de 2009, marzo, setiembre y diciembre de 2010 y enero, junio y julio de 2011, corresponde emitir pronunciamiento sobre el fondo de la controversia.

Que de conformidad con el numeral 88.2 del artículo 88° del Texto Único Ordenado del Código Tributario, aprobado por Decreto Supremo N° 133-2013-EF, modificado por Decreto Legislativo Nº 1113, la declaración referida a la determinación de la obligación tributaria podrá ser sustituida dentro del plazo de presentación de la misma, siendo que vencido éste, la declaración podrá ser rectificada, dentro del plazo de prescripción, presentando para tal efecto la declaración rectificatoria respectiva, y transcurrido el plazo de prescripción no podrá presentarse declaración rectificatoria alguna.

Que el referido numeral 88.2 agrega que la declaración rectificatoria surtirá efecto con su presentación siempre que determine igual o mayor obligación, en caso contrario, surtirá efecto si dentro de un plazo de 45 días hábiles siguientes a su presentación la Administración Tributaria no emitiera pronunciamiento sobre la veracidad y exactitud de los datos contenidos en ella, sin perjuicio de la facultad de la Administración Tributaria de efectuar la verificación o fiscalización posterior.

Que el artículo 43° del Texto Único Ordenado del Código Tributo, aprobado por Decreto Supremo N° 135-99-EF, establecía que la acción de la Administración para determinar la obligación tributaria, así como la acción para exigir su pago y aplicar sanciones prescribía a los 4 años, y a los 6 años para quienes no hubieran presentado la declaración respectiva.

Que el numeral 2 del artículo 44º del referido código, disponía que el término prescriptorio se computaría desde el 1 de enero siguiente a la fecha en que la obligación fuera exigible, respecto de tributos que debían ser determinados por el deudor tributario, que no fueran de periodicidad anual.

Que según el numeral 5 de artículo 44° del mismo código, señalaba que el término prescriptorio se computaría desde el 1 de enero siguiente a la fecha en que se efectúa el pago indebido o en exceso o en que devino en tal, tratándose de la acción para solicitar o efectuar la compensación o solicitar la devolución.

Que de acuerdo con lo expuesto por este Tribunal en las Resoluciones N° 10623-5-2014 y N° 8418-2-2016, entre otras, cuando el numeral 88.2 del artículo 88° del Código Tributario dispone que transcurrido el plazo de prescripción no podrá presentarse declaración rectifi catoria alguna, debe entenderse que dicha norma dispone que la declaración jurada rectificatoria se tendrá por no presentada, si es que se presenta una vez transcurrido el plazo de prescripción de la acción de la Administración para determinar la obligación tributaria del contribuyente, salvo que determinase mayor obligación tributaria, por cuanto lo que pretende la norma es evitar que un contribuyente presente una declaración jurada, rectificando la determinación de su obligación tributaria, y ésta, por efectos del transcurso del plazo de prescripción, no pueda ser verificada y finalmente redeterminada por la Administración, permitiéndole establecer una obligación tributaria que no pueda ser verificada y alterada por aquélla, si es que el contribuyente deduce la prescripción de su acción para hacerlo.

Que en autos se aprecia que con Formularios 4949 N° 4576203, N° 4576167, N° 4576171, N° 4576208, N° 4576207, N° 4576164, N° 4576169, N° 4576154, N° 4576161, N° 4576153 y N° 4576151 (folios 304, 316, 328, 340, 352, 364, 376, 387, 401, 413 y 425), presentados el 1 de febrero de 2016, la recurrente solicitó la devolución de los pagos indebidos por retenciones por Aportaciones al Sistema Nacional de Pensiones de mayo, julio y agosto de 2008, junio y setiembre de 2009, marzo, setiembre y diciembre de 2010 y enero, junio y julio de 2011. Que la Administración, a través de las Resoluciones de Intendencia N° 0241800557646/SUNAT, N° 0241800557648/ SUNAT, N° 0241800557691/SUNAT, N° 0241800557692/ SUNAT, N° 0241800557695/SUNAT, N° 0241800557698/ SUNAT, N° 0241800557702/SUNAT, N° 0241800557726/ SUNAT, N° 0241800557727/SUNAT, N° 0241800557733/ SUNAT y N° 0241800557738/SUNAT de 15 de febrero de 2016 (folios 11,12, 26, 27, 41, 42, 56, 57, 71, 72, 86, 87, 101, 102, 116, 117, 131, 132, 146, 147, 161 y 162), declaró improcedentes las citadas solicitudes de devolución.

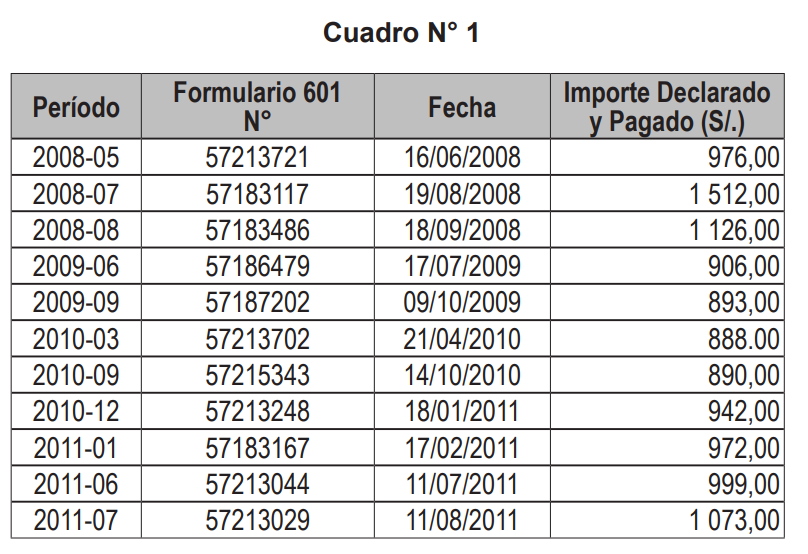

Que, contra las citadas resoluciones, la recurrente interpuso apelaciones de puro derecho, que fueron calificadas por este Tribunal, mediante Resolución N° 04142-1-2016 (folios 166 y 167), como reclamaciones, las que fueron declaradas infundadas mediante la Resolución de Intendencia N° 0260140143297/ SUNAT (folios 236 a 239), materia de la presente apelación. Que de acuerdo al “Extracto de Presentaciones y Pagos” (folios 221 a 228), la recurrente presentó declaraciones juradas por las retenciones a las Aportaciones al Sistema Nacional de Pensiones de mayo, julio y agosto de 2008, junio y setiembre de 2009, marzo, setiembre y diciembre de 2010 y enero, junio y julio de 2011, de acuerdo al siguiente detalle:

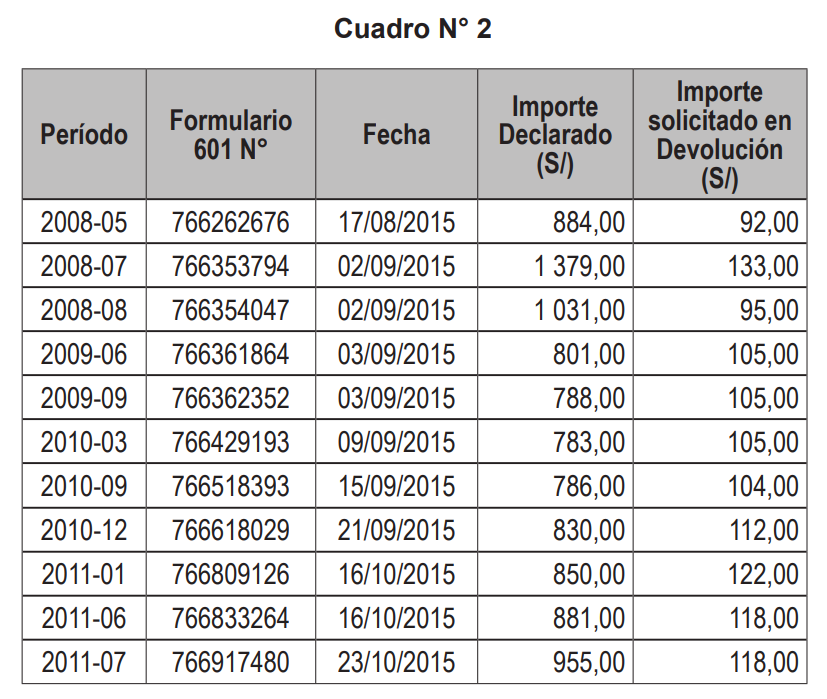

Que posteriormente, la recurrente presentó declaraciones juradas rectificatorias (folios 221 a 224, 297, 298, 309, 310, 322, 323, 333, 334, 344, 345, 357, 358, 368, 369, 380, 381, 392, 393, 406, 407, 418 y 419) por las mencionadas retenciones por los meses de mayo, julio y agosto de 2008, junio y setiembre de 2009, marzo, setiembre y diciembre de 2010 y enero, junio y julio de 2011, disminuyendo la obligación tributaria, al considerar que no correspondía incluir en ellas, la remuneración de una de sus trabajadoras, por lo que solicitó la devolución por el importe pagado en exceso, según el siguiente detalle:

Que en ese sentido, a fin de establecer la procedencia de la solicitud de devolución, corresponde analizar si las declaraciones juradas rectificatorias presentadas por la recurrente surtieron efecto, dado que en virtud a ello este colegiado podrá determinar si existe un pago indebido y/o en exceso.

Que conforme con el artículo 43º del Código Tributario los plazos prescriptorios para determinar la obligación tributaria de las retenciones a las Aportaciones al Sistema Nacional de Pensiones de mayo, julio y agosto de 2008, junio y setiembre de 2009, marzo y setiembre de 2010, son de 4 años, cuyo cómputo se inició el 1 de enero de los años 2009, 2010 y 2011, el que culminaría, de no mediar algún acto de interrupción y/o causal de suspensión del cómputo del plazo de prescripción, el primer día hábil de los años 2013, 2014 y 2015, respectivamente.

Que de la documentación que obra en autos, no se advierte la existencia de ninguna causal de interrupción o suspensión del cómputo de los referidos plazos prescriptorios, lo cual no ha sido desvirtuado por la recurrente; por lo tanto, las declaraciones juradas rectificatorias presentadas por las mencionadas retenciones, el 17 de agosto, 2, 3, 9 y 15 de setiembre de 2015, detalladas en el Cuadro N° 2, fueron presentadas luego de vencido el plazo de prescripción de la acción de la Administración para determinar la obligación tributaria, por lo que no surtieron efectos.

Que dado que la única determinación de la obligación tributaria que existe, contenida en las declaraciones juradas originales presentadas por la recurrente que se detallan en el Cuadro N° 1, corresponde a la misma suma cancelada por la recurrente en cada periodo, no se advierte la existencia de los pagos indebidos ni en exceso. Que al respecto, resulta importante precisar que la existencia de un pago indebido o en exceso se determina relacionando la obligación tributaria determinada por los contribuyentes o la Administración, con los pagos efectuados por ella, si ambos coinciden, no es posible que exista un pago indebido o en exceso, si existiesen diferencias merced a una declaración jurada rectifi catoria presentada que hubiera surtido efectos y que no hubiera sido objetada o modificada por la Administración con la emisión de una resolución de determinación, podría concluirse que el pago es indebido o en exceso, en caso contrario, no.

Que en consecuencia, al no evidenciarse los pagos indebidos o en exceso por las retenciones a las Aportaciones al Sistema Nacional de Pensiones de mayo, julio y agosto de 2008, junio y setiembre de 2009, marzo y setiembre de 2010, no corresponde amparar la solicitud de devolución, resultando irrelevante analizar si había prescrito la acción de la recurrente para solicitar la devolución de pagos indebidos o en exceso que no existen, por lo que corresponde confirmar la apelada en este extremo, por los fundamentos y en los términos expuestos en la presente resolución.

Que por otro lado, cabe señalar que el plazo prescriptorio para determinar la obligación tributaria, por las retenciones a las Aportaciones al Sistema Nacional de Pensiones de diciembre de 2010 y enero, junio y julio de 2011 es de 4 años, cuyo cómputo se inició el 1 de enero del año 2012, el que culminaría, de no mediar algún acto de interrupción y/o causal de suspensión, el primer día hábil del año 2016.

Que en tal sentido, las declaraciones rectificatorias presentadas por las citadas retenciones, el 21 de setiembre, 16 y 23 de octubre de 2015, fueron presentadas dentro del plazo de prescripción que tiene la Administración para determinar la obligación tributaria y al haber transcurrido el plazo de 45 días hábiles, surtieron efectos, de conformidad con el numeral 88.2 del artículo 88° del Código Tributario.

Que al haber surtido efecto las referidas declaraciones juradas rectificatorias mediante las cuales la recurrente disminuyó su obligación tributaria, no advirtiéndose que la Administración hubiera objetado o modificado su contenido en ejercicio de su facultad de determinación, se advierte la existencia de pago indebido o en exceso, no obstante, corresponde verificar si la acción de la recurrente para solicitar su devolución se encontraba prescrita.

Que sobre el particular, conforme con lo antes expuesto, los pagos cuya devolución solicita la recurrente se realizaron con ocasión de la presentación de las declaraciones juradas descritas en el Cuadro N° 1, esto es, el 18 de enero, 17 de febrero, 11 de julio y 11 de agosto de 2011, por lo que el cómputo de los plazos de prescripción para exigir su devolución se iniciaron el 1 de enero del año 2012, de conformidad con lo dispuesto en el numeral 5 del artículo 44 del Código Tributario y, de no mediar actos de interrupción o de suspensión, dicho plazo culminaría el primer día hábil de enero del año 2016.

Que no habiéndose acreditado en autos la existencia de alguna causal de interrupción y/o de suspensión del cómputo del mencionado plazo de prescripción, a la fecha de presentación de las solicitudes de devolución materia de autos, esto es, el 1 de febrero de 2016, había prescrito la acción para solicitar la devolución por los pagos indebidos o en exceso de las retenciones a las Aportaciones al Sistema Nacional de Pensiones de diciembre de 2010 y enero, junio y julio de 2011, por lo que corresponde confirmar la apelada en este extremo.

Que lo señalado respecto a que al ser un pago indebido no le correspondía que se le aplicara el Código Tributario, carece de sustento, dado que conforme con lo establecido en el citado Decreto Supremo N° 039-2001-EF, para los pagos indebidos que se realizaron por aportaciones a la Oficina de Normalización Previsional, le son aplicables las normas del citado código, así como las demás normas de carácter tributario, en lo que sea pertinente.

Que en relación a lo sostenido por la recurrente en el sentido que dado que la Oficina de Normalización Previsional – ONP no reconoció a , como afiliada al Sistema Nacional de Pensiones, considera que lo que canceló no es un tributo, por lo que no se le pueden aplicar las normas del Código Tributario, cabe señalar, en primer lugar, que la recurrente no alega ni acredita que la citada trabajadora estuviera afiliada a alguna Administradora de Fondo de Pensiones, ya que se limita a señalar que aquella no es reconocida como afiliada al Sistema Nacional de Pensiones, sin acreditarlo, ni señalar los motivos del supuesto desconocimiento y, en segundo lugar, porque aun cuando no se reconociera como afiliada a la citada trabajadora al Sistema Nacional de Pensiones, ello no significa que la devolución de los pagos hechos por la recurrente por las retenciones por Aportaciones al Sistema Nacional de Pensiones no deben tramitarse según las normas recogidas en el Código Tributario, ya que aun tomando como cierto lo alegado por ella, calificarían como pagos indebidos.

Que finalmente contrariamente a lo señalado por la recurrente, de la documentación que obra en autos, no se aprecia que la Administración hubiese vulnerado el libre acceso a prestaciones de salud y a pensiones y el derecho de toda persona a recibir una pensión de jubilación, ya que la devolución o no de las retenciones de autos al empleador en nada afectan el derecho de los trabajadores a obtener la pensión que les correspondiese. Con los vocales Castañeda Altamirano y Terry Ramos, e interviniendo como ponente el vocal Velásquez López Raygada.

RESUELVE:

- CONFIRMAR la Resolución de Intendencia N° 0260140143297/SUNAT de 30 de setiembre de 2016, en los términos expuestos.

- DECLARAR que de acuerdo con el artículo 154° del Texto Único Ordenado del Código Tributario, aprobado por el Decreto Supremo N° 133-2013-EF, modificado por Ley N° 30264, la presente resolución constituye precedente de observancia obligatoria, disponiéndose su publicación en el diario oficial “El Peruano” en cuanto establece el criterio siguiente:

“Tanto el empleador como el trabajador están legitimados a solicitar la devolución de sumas previamente retenidas indebidamente y/o en exceso y entregadas al fisco por concepto de Aportaciones al Sistema Nacional de Pensiones por el agente de retención”.

Regístrese, comuníquese y remítase a la SUNAT, para sus efectos. CASTAÑEDA ALTAMIRANO

VOCAL PRESIDENTE VELÁSQUEZ LÓPEZ RAYGADA VOCAL TERRY RAMOS VOCAL Charca Huascupe Secretario Relator J-1816533-1

[1] Toda mención al Instituto Peruano de Seguridad Social – IPSS, se entenderá referida al Seguro Social de Salud – ESSALUD, de acuerdo a lo dispuesto por la Primera Disposición Final y Derogatoria de la Ley Nº 27056, publicada el 30 de enero de 1999.

[2] Publicado el 18 de enero de 2000.

[3] Ley General de Superintendencia de Administración Tributaria, publicado el 1 de diciembre de 1998.

[4] Ley que amplía las funciones de la Superintendencia Nacional de Administración Tributaria, publicada el 20 de julio de 2000.

[5] Que reglamentó la citada Ley N° 27334, Ley que amplió las funciones de la Superintendencia Nacional de Administración Tributaria.

[6] Como se ha mencionado anteriormente, el trabajador no tiene legitimidad para solicitar la devolución de importes que no le han sido retenidos, lo que sucede por ejemplo, cuando habiéndosele retenido la suma correcta, el empleador ingresa al fi sco erróneamente una suma superior.

[7] Incluso, respecto de esta norma, el Tribunal Fiscal ha señalado en diversas resoluciones que no comprende todos los casos que podrían presentarse, como es el de solicitudes de devolución presentadas por ex trabajadores con posterioridad al plazo establecido para el pago de regularización. Por ejemplo, véanse las Resoluciones N° 06206-1-2013, 13456-2-2013 y 02909-1-2017.

Deja un comentario