ARTÍCULO PUBLICADO EN LA SEGUNDA QUINCENA DE JUNIO 2017 EN LA REVISTA CONTADORES Y EMPRESAS DEL GRUPO GACETA JURÍDICA

INFORME PRÁCTICO

CONSORCIOS SIN CONTABILIDAD INDEPENDIENTE

Arturo Fernández Ventosilla[1]

RESUMEN EJECUTIVO

El numeral 3 del artículo 4 del Reglamento de la Ley del Impuesto General a las Ventas (IGV) nos indica que se entiende por Contratos de Colaboración Empresarial a los contratos de carácter asociativo celebrados entre dos o más empresas, en los que las prestaciones de las partes sean destinadas a la realización de un negocio o actividad empresarial común, excluyendo a la asociación en participación y similares.

INTRODUCCIÓN

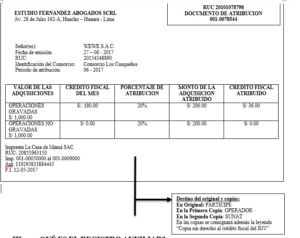

Según la Resolución de Superintendencia N° 022 -98-SUNAT – aprueban normas sobre documentos que contribuyentes utilicen para atribución del crédito fiscal y/o del gasto o costo para efecto tributario, conforme al D.LEG. Nº 821 el Documento de Atribución es aquél que emite el OPERADOR para que los demás partícipes de una sociedad de hecho, consorcio, joint venture u otras formas de contratos de colaboración empresarial que no llevan contabilidad independiente a la de sus socios, puedan sustentar el porcentaje de crédito fiscal, gasto o costo para efecto tributario que les corresponda, de los documentos anotados en un REGISTRO AUXILIAR[2].

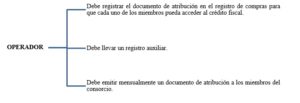

Por otra parte, el artículo 8° de la Resolución Superintendencia N° 022-98-SUNAT establece que el OPERADOR tiene la obligación[3] de llevar un REGISTRO AUXILIAR (legalizado) por cada contrato, en el cual anotará mensualmente los comprobantes de pago y las Declaraciones Únicas de Importación que den derecho al crédito fiscal, gasto o costo, para efecto tributario así como el documento de atribución correspondiente.

En ese sentido, el presente artículo nos permite abordar la implicancia tributaria del IGV en los contratos de Consorcio sin Contabilidad Independiente.

- ¿QUÉ ES UN CONSORCIO?

Es un contrato mediante el cual las partes intervienen en forma directa en el negocio o empresa y asumen responsabilidad, individual o solidaria según el caso, en las relaciones con terceros.

Según Enrique Elías La Rosa: “El consorcio es un contrato por el cual dos o más personas se asociación para participar en forma ACTIVA Y DIRECTA en un determinado negocio o empresa; con el propósito de obtener un beneficio económico, manteniendo cada una su propia autonomía. De conformidad con lo que se pacte en el contrato cada miembro se compromete a realizar las actividades del consorcio que se le encarguen a las que se ha comprometido”[4].

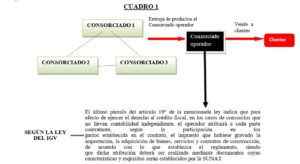

Por otra parte, para efectos tributarios existen dos tipos de contratos de consorcio “con contabilidad independiente” y “sin contabilidad independiente”. Este último[5] es realizado en mayor medida en nuestro sistema comercial, como por ejemplo cuando tres empresas dedicadas a la venta de artesanías de diferentes líneas deciden conformar un consorcio sin contabilidad independiente para atender pedidos del mercado (VER CUADRO 1):

Este tipo de contrato les permite que las ventas sean realizadas por una de las empresas consorciadas (OPERADOR), quien a través de su RUC realiza estas operaciones y evita que las partes contratantes tengan una la doble contabilidad y el doble pago del IGV.

- ¿QUÉ SON LOS DOCUMENTOS DE ATRIBUCIÓN Y CUÁL ES SU RELACIÓN CON EL CRÉDITO FISCAL?

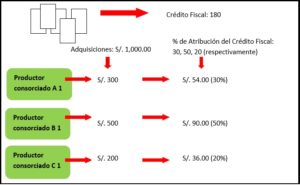

Mediante la Resolución de Superintendencia N° 022-98-SUNAT, se aprobaron normas sobre documentos que los contribuyentes utilicen para atribución del crédito fiscal y/o del gasto o costo para efecto tributario, siendo que el artículo 2° de la citada norma indica que el Documento de Atribución es aquél que emite el OPERADOR[6] para que los demás partícipes de una sociedad de hecho, consorcio, joint venture u otras formas de contratos de colaboración empresarial que no llevan contabilidad independiente a la de sus socios, puedan sustentar el porcentaje de crédito fiscal, gasto o costo para efecto tributario que les corresponda, de los documentos anotados en el REGISTRO AUXILIAR[7]. Por ejemplo:

Como se puede observar del cuadro precedente, y en virtud al artículo 19° de la Ley del IGV y el artículo 2° de la Resolución de Superintendencia N° 022-98-SUNAT, a efectos de trasladar el derecho al crédito fiscal en caso de consorcios, el OPERADOR atribuirá a cada parte contratante, según la participación en los gastos establecida en el contrato, el impuesto que hubiese gravado la importación, la adquisición de bienes, servicios o contratos de construcción y que para efectos de la atribución del crédito fiscal y/o del gasto o costo para efecto tributario se emitirá el Documento de Atribución respectivo; no obstante, TRATÁNDOSE DE RETENCIONES[8] DEL IGV, LAS NORMAS TRIBUTARIAS NO HAN PREVISTO LA ATRIBUCIÓN EN EL CASO DE LOS CONSORCIOS SIN CONTABILIDAD INDEPENDIENTE A LAS PARTES QUE LOS INTEGRAN, por tanto, las retenciones a través de Documentos de Atribución no se encuentran arregladas a ley.

Por otra parte, según los artículos 9 y 10 de la Resolución de Superintendencia N° 022-98-SUNAT, la atribución a cada uno de los partícipes, deberá ser anotada en el REGISTRO AUXILIAR en el período tributario que correspondan las adquisiciones del contrato o sociedad de hecho, de forma tal que se muestren las siguientes líneas, por cada columna que conforma el REGISTRO AUXILIAR: Totales, Deducciones por cada uno de los partícipes, Neto a trasladar al Registro de Compras.

El OPERADOR deberá consignar en la parte superior de los comprobantes de pago y de las declaraciones únicas de importación anotadas en el REGISTRO AUXILIAR, el nombre del contrato o sociedad de hecho, de tal manera que se pueda diferenciar de los documentos que no pertenecen a dicho contrato o sociedad de hecho.

En ese sentido, un documento de atribución deberá ser de la siguiente manera:

¿QUÉ ES EL REGISTRO AUXILIAR?

El artículo 8 la Resolución de Superintendencia N° 022-98-SUNAT indica que el OPERADOR deberá llevar un REGISTRO AUXILIAR por cada contrato o sociedad de hecho, en el que se anotarán mensualmente los comprobantes de pago y las declaraciones únicas de importación que den derecho al crédito fiscal, gasto o costo para efecto tributario, así como el documento de atribución correspondiente. El REGISTRO AUXILIAR deberá contener la información requerida por el numeral 1 del artículo 10 del Reglamento de la Ley del IGV.

Este REGISTRO AUXILIAR obedece a la necesidad de que el OPERADOR de cada contrato de colaboración empresarial sin contabilidad independiente lleve un control no solo de los comprobantes de pago y declaraciones de importación que dan derecho a crédito fiscal y al costo o gasto, sino también de los documentos de atribución que emite a los demás partícipes del contrato de colaboración, mediante los que de conformidad con el artículo 2° de la citada Resolución de Sunat, atribuye a éstos, en forma proporcional a su participación en el negocio, los ingresos, los costos y/o gastos que les corresponden de éste y que además les sirven para sustentar el porcentaje del crédito fiscal atribuido, así como de los gastos o costos para efectos del IR.

Por otra parte, la Resolución de Superintendencia N° 022-98-SUNAT no ha establecido excepción alguna a la obligación del OPERADOR de los contratos de colaboración empresarial sin contabilidad independiente de llevar el REGISTRO AUXILIAR, incluso en el supuesto que alguno de los partícipes del contrato NO REALIZASE OPERACIONES GRAVADAS CON EL IGV O QUE LAS ACTIVIDADES OBJETO DEL CONTRATO NO ESTUVIERAN GRAVADAS CON EL ALUDIDO IMPUESTO se deberá llevar el mencionado REGISTRO AUXILIAR.

Entonces:

- ¿SE ENCUENTRAN GRAVADAS CON IGV LOS APORTES, LA ADJUDICACIÓN Y ATRIBUCIÓN DE BIENES Y SERVICIOS AL CONTRATO DE CONSORCIO SIN CONTABILIDAD INDEPENDIENTE POR PARTE DE LOS PARTÍCIPES?

4.1) Aportes.- Según el inciso “n” del artículo 2 de la Ley del IGV no se encuentran gravado con IGV la asignación de recursos, bienes, servicios y contratos de construcción que efectúen las partes contratantes de sociedades de hecho, consorcios, joint ventures u otras formas de contratos de colaboración empresarial, que no lleven contabilidad independiente, para la ejecución del negocio u obra en común, derivada de una obligación expresa en el contrato, siempre que cumpla con los requisitos y condiciones que establezca la SUNAT.

Por otra parte, el numeral 11.2 del artículo 2 del Reglamento del IGV indica que lo dispuesto en el inciso n) del Artículo 2 de la Ley del IGV será de aplicación a la asignación de recursos, bienes servicios o contratos de construcción que figuren como obligación expresa, para la realización del objeto del contrato de colaboración empresarial.

Por lo tanto, los aportes que realicen los partícipes al contrato de consorcio sin contabilidad independiente NO SE ENCUENTRAN GRAVADOS CON IGV.

4.2) Atribución de bienes y servicios.- Según el inciso “o” del artículo 2 de la Ley del IGV NO SE ENCUENTRAN GRAVADO CON IGV LA ATRIBUCIÓN, que realice el OPERADOR de aquellos contratos de colaboración empresarial que no lleven contabilidad independiente, de los bienes comunes tangibles e intangibles, servicios y contratos de construcción adquiridos para la ejecución del negocio u obra en común, objeto del contrato, en la proporción que corresponda a cada parte contratante, de acuerdo a lo que establezca el reglamento.

Por otra parte, el numeral 11.3 del artículo 2 del Reglamento del IGV indica que lo dispuesto en el inciso o) del Artículo 2 de la ley del IGV, será de aplicación a la atribución que realice el OPERADOR[9] del contrato, respecto de las adquisiciones comunes. Para tal efecto, en el contrato de colaboración deberá constar expresamente la proporción de los gastos que cada parte asumirá o el pacto expreso mediante el cual las partes acuerden que la atribución de las adquisiciones comunes y del respectivo Impuesto y gasto tributario se efectuará en función a la participación de cada parte establecida en el contrato, debiendo ser puesto en conocimiento de la SUNAT al momento de la comunicación o solicitud[10] para no llevar contabilidad independiente. Si con posterioridad se modifica el contrato en la parte relativa a la participación en los gastos que cada parte asumirá, se deberá comunicar a la SUNAT dentro de los cinco (5) días hábiles siguientes de efectuada la modificación.

A mayor abundamiento, la solicitud de autorización para no llevar contabilidad independiente en un contrato de colaboración empresarial, implica un pronunciamiento de la Administración que tiene efectos en la atribución de las rentas que produzca el contrato, ya que si se aprueba tal solicitud éstas serán atribuidas a las personas naturales o jurídicas que sean parte contratante del contrato, según lo dispuesto en el último párrafo del artículo 14° del Texto Único Ordenado de la Ley del Impuesto a la Renta (LIR), por el contrario, si se niega la solicitud, las rentas se atribuirán al propio contrato, que además será considerado para efectos del impuesto como persona jurídica, de conformidad con lo establecido en el inciso k) del referido artículo.

En ese sentido, la aprobación o desaprobación de dicha solicitud también podría tener efectos en la calificación como sujeto del IGV, dado que según el numeral 9.3 del artículo 9 de la Ley del IGV los contratos de colaboración empresarial que llevan contabilidad independiente y que realizan operaciones alcanzadas con este tributo, califican como contribuyentes.

Por otra parte, el artículo 65° de la LIR indica que las sociedades irregulares previstas en el artículo 423° de la Ley General de Sociedades, comunidad de bienes, joint ventures, consorcios y demás contratos de colaboración empresarial, perceptores de rentas de tercera categoría, deberán llevar contabilidad independiente de la de sus socios o partes contratantes, indicándose que en los contratos en los que por la modalidad de la operación no fuera posible llevar la contabilidad en forma independiente, cada parte contratante podrá contabilizar sus operaciones, o de ser el caso, una de ellas podrá llevar la contabilidad del contrato, debiendo en ambos casos, solicitar autorización a la SUNAT, quien la aprobará o denegará en un plazo no mayor a 15 días, y de no mediar resolución expresa, al cabo de dicho plazo, se dará por aprobada la solicitud, siendo además que quien realice la función de OPERADOR y sea designado para llevar la contabilidad del contrato, deberá tener participación en el contrato como parte del mismo. Tratándose de contratos con vencimiento a plazos menores a tres (3) años, cada parte contratante podrá contabilizar sus operaciones o, de ser el caso, una de ellas podrá llevar la contabilidad del contrato, debiendo a tal efecto, comunicarlo a la Sunat dentro de los cinco (5) días siguientes a la fecha de celebración del contrato.

En concordancia con dicha norma, el Texto Único de Procedimientos Administrativos de la Sunat, en el Procedimiento N° 43, referido a la autorización para no llevar contabilidad independiente en los contratos de colaboración empresarial, establece que la Sunat emitirá opinión en un plazo no mayor a 15 días hábiles y en caso de no haber resolución expresa, se dará por aprobada la solicitud.

4.3) Adjudicación de bienes y servicios.- Según el inciso “m” del artículo 2 de la Ley del IGV NO SE ENCUENTRAN GRAVADO CON IGV LA ADJUDICACIÓN a título exclusivo a cada parte contratante, de bienes obtenidos por la ejecución de los contratos de colaboración empresarial que no lleven contabilidad independiente, en base a la proporción contractual, siempre que cumplan con entregar a la Superintendencia Nacional de Administración Tributaria – SUNAT la información que, para tal efecto, ésta establezca.

Por otra parte, el numeral 11.1 del artículo 2 del Reglamento del IGV indica que lo dispuesto en el inciso m) del Artículo 2 de la ley del IGV será aplicable a los contratos de colaboración empresarial que no lleven contabilidad independiente cuyo objeto sea la obtención o producción común de bienes que serán repartidos entre las partes, de acuerdo a lo que establezca el contrato. Esto no resultará de aplicación a aquellos contratos en los cuales las partes sólo intercambien prestaciones, como es el caso de la permuta y otros similares.

- ¿CÓMO SE DISTRIBUYEN LOS INGRESOS Y COSTOS?

Las partes pueden determinar las cláusulas de los contratos de manera libre e independiente, en armonía con las normas legales imperativas de nuestro ordenamiento legal vigente (artículos 1351, 1352 y 1354 del Código Civil). En ese sentido, la distribución de ingresos y costos será realizada según lo convengan las partes, de lo contrario se aplicarán las reglas generales del Código Civil.

Una de esas reglas generales involucra que se reciban utilidades en función al monto aportado, por ejemplo, si tres empresas vía contrato de consorcio sin contabilidad independiente han aportado montos diferentes la repartición de las utilidades será en función al monto aportado.

Por otra parte, el INFORME N° 156-2016-SUNAT/SD0000, señala que, el segundo párrafo del artículo 65° de la Ley del Impuesto a la Renta menciona que tratándose de contratos con vencimiento a plazos menor a tres años, cada parte contratante podrá contabilizar sus operaciones, o de ser el caso, una de ellas podrá llevar la contabilidad del contrato, debiendo a tal efecto comunicarlo a la Administración Tributaria dentro de los cinco (5) días siguientes a la fecha de la celebración del contrato. La administración tributaria concluye con el informe en mención que la comunicación a la que se refiere el Art. 65 de la LIR de los cinco (5) días siguientes a la fecha de la celebración del contrato de consorcio con un plazo de duración menor a tres (3) años, no tiene carácter constitutivo, y por tanto, su omisión no obligaría a dicho contrato a llevar contabilidad independiente de sus partes contratantes.

- ¿LOS PARTÍCIPES DEBEN REGISTRAR EL DOCUMENTO DE ATRIBUCIÓN EN SU REGISTRO DE COMPRAS?

Los partícipes del contrato de consorcio sin contabilidad independiente están obligados a efectuar la anotación del Documento de Atribución en sus respectivos Registros de Compras, a fin de poder ejercer el derecho al crédito fiscal.

A mayor abundamiento, el INFORME N° 076-2009-SUNAT-2B0000[11] señala que el artículo 18º del Reglamento de la Ley del Impuesto a la Renta señala que para efecto del artículo 29º de la ley, las sociedades, entidades y los contratos de colaboración empresarial a que se refiere el último párrafo del artículo 14º de la ley, atribuirán sus resultados a las personas jurídicas o naturales que las integran o que sean parte contratante al cierre del ejercicio gravable o al término del contrato, lo que ocurra primero. Añade que la atribución se realizará en función a la participación establecida en el contrato o en el pacto expreso en el que acuerden una participación distinta, el cual deberá ser puesto en conocimiento de la Sunat al momento de la comunicación o solicitud para no llevar contabilidad independiente.

[1] Abogado por la Universidad San Martín de Porres. Master en Asesoría Jurídica de Empresas por la Universidad Carlos III de Madrid. Expositor de temas de Derecho Tributario en diversas entidades de prestigio. Ex funcionario de la Sunat. Ex asesor tributario del staff de Contadores y Empresas. Ex Catedrático del curso Derecho Tributario y Empresarial en la Universidad Nacional José Faustino Sánchez Carrión de Huacho. Ex Abogado Tributario II en el Ministerio de Economía y Finanzas. Socio del Estudio Fernández (www.estudiofernandez.pe). Correo electrónico: arturo.fernandez@estudiofernandez.pe

[2] La atribución a cada uno de los partícipes, deberá ser anotada en el Registro Auxiliar en el periodo tributario al que correspondan las adquisiciones del contrato o sociedad de hecho, por cada columna que conforma el Registro Auxiliar: Totales, Deducciones por cada uno de los partícipes, Neto a trasladar al Registro de Compras.

El operador deberá consignar en la parte superior de los comprobantes de pago y de las declaraciones únicas de importación anotadas en el Registro Auxiliar mencionado en el artículo 8°, el nombre del contrato o sociedad de hecho, de tal manera que se pueda diferenciar de los documentos que no pertenecen a dicho contrato o sociedad de hecho.

[3] Asimismo señala que, según el artículo 65° del LIR establece que los perceptores de rentas de tercera categoría cuyos ingresos brutos anuales superen las 150 UIT deberán llevar como mínimo un Registro de ventas, un Registro de Compras y un Libro Diario de Formato Simplificado.

[4] Enrique Elías. DERECHO SOCIETARIO PERUANO (Ley General de Sociedades Del Perú). (2000) pág. 954

[5] No tiene que inscribirse en el RUC.- en el Art. 2° a) del D.L. N° 943 se indica que deben inscribirse en el RUC a cargo de la SUNAT, todas las personas naturales o jurídicas, sucesiones indivisas, sociedad de hecho u otros entes colectivos, nacionales o extranjeros, domiciliados o no en el país. Asimismo, la Resolución de Superintendencia N° 210-2004-SUNAT en su artículo 2° inciso a), Anexo 1 Numeral 17 indica que son sujetos obligados a inscribirse en el RUC los contratos de colaboración empresarial que llevan contabilidad independiente, para lo cual deberán cumplir con exhibir el originar y presentar fotocopia simple del contrato de colaboración empresarial. Sin embargo, no hay ninguna referencia para la inscripción del consorcio sin contabilidad independiente, por lo tanto, no es un sujeto obligado a inscribirse en el RUC. Más aun, un contrato de consorcio sin contabilidad independiente NO CREA una persona jurídica y en consecuencia Sunat no le podría asignar un RUC, a diferencia del consorcio con contabilidad independiente en donde (SOLO PARA EFECTOS TRIBUTARIOS) si es posible considerarlo para efectos del IR e IGV como una persona jurídica, a tal punto que se le puede otorgar un número de RUC independiente a la de sus partes contratantes.

[6] El operador es uno de los partícipes en el contrato encargado de llevar el control de los ingresos y gastos para luego atribuirlos en forma provisional a los partícipes mediante el documento de atribución.

[7] Artículo 8° de la Resolución de Superintendencia N° 022-98-SUNAT.

[8] A mayor abundamiento, el artículo 31° de la Ley del IGV, dispone que las retenciones o percepciones que se hubieran efectuado por concepto del citado impuesto se deducirán del impuesto a pagar y en caso que no existieran operaciones gravadas o de ser éstas insuficientes para absorber las retenciones o percepciones, el contribuyente podrá arrastrar las retenciones o percepciones no aplicadas a los meses siguientes; agrega que si las retenciones o percepciones no pudieran ser aplicadas en un plazo no menor de tres (3) periodos consecutivos, el contribuyente podrá optar por solicitar la devolución, y que la SUNAT establecerá la forma, oportunidad y condiciones en que se realizarán tanto la solicitud como la devolución.

[9] El operador que efectúe las adquisiciones atribuirá a los otros contratantes la proporción de los bienes, servicios o contratos de construcción para la realización del objeto del contrato.

[10] La solicitud constituye una no contenciosa vinculada con la determinación de la obligación tributaria, ya que su aprobación o denegatoria determinará si el contrato califica o no como contribuyente.

[11] En conclusión el mencionado informe no indica que: i) según la LIR las rentas de la tercera categoría se considerarán producidas en el ejercicio comercial en que se devenguen; ii) la determinación del IR de la tercera categoría, tanto los ingresos como los gastos se imputan al ejercicio comercial de su devengo (regla aplicable a los integrantes de un contrato de colaboración empresarial que no lleva contabilidad independiente a aquellos).

Deja un comentario