ARTÍCULO PUBLICADO EN LA SEGUNDA QUINCENA DE NOVIEMBRE 2016 EN LA REVISTA CONTADORES Y EMPRESAS DEL GRUPO GACETA JURÍDICA

INFORME PRÁCTICO

LA EXPORTACIÓN DE SERVICIOS EN LA LIGV

Arturo Fernández Ventosilla[1]

Con la colaboración de Ana Margot Zapata Dominguez[2]

RESUMEN EJECUTIVO

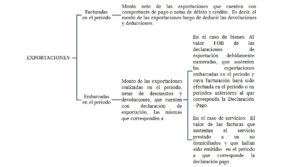

En las declaraciones de impuestos se deben considerar los montos netos de las exportaciones que cuenten con comprobante de pago o notas de débito y crédito, así como aquellas realizadas en el periodo. En ambos casos netas de descuentos y devoluciones.

INTRODUCCIÓN

El artículo 33 de la Ley del Impuesto General a las Ventas (IGV) establece que la exportación de bienes o servicios, así como los contratos de construcción ejecutados en el exterior, no están afectos al IGV.

En ese sentido, las operaciones consideradas como exportación de servicios son las contenidas en el Apéndice V de la Ley del IGV. Tales servicios se consideran exportados cuando cumplan concurrentemente con los siguientes requisitos: a) se presten a título oneroso, lo que debe demostrarse con el comprobante de pago que corresponda, emitido de acuerdo con el reglamento de la materia y anotado en el Registro de Ventas e Ingresos; b) el exportador sea una persona domiciliada en el país; c) el usuario o beneficiario del servicio sea una persona no domiciliada en el país, y d) el uso, explotación o el aprovechamiento de los servicios por parte del no domiciliado tengan lugar en el extranjero.

- ¿QUÉ ES UN SERVICIO?

La definición general de una prestación de servicios es la de una relación obligacional en la cual una persona, que se denomina como prestador, se compromete a desarrollar una prestación a favor de otra, denominada comitente, a cambio de una contraprestación o en forma gratuita, el contenido de los contratos de prestación de servicios comprende siempre prestaciones de hacer o no hacer.

Se consideran como modalidades de prestación de servicios a la locación de servicios, al contrato de obra, al mandato, al depósito y al secuestro, pero también están reguladas por las reglas generales de la prestación de servicios las relaciones contractuales de “doy para que hagas” o de “hago para que des”.

Todas las modalidades de prestaciones de servicios nominadas e innominadas, se regulan por las reglas generales establecidas en el Código Civil. Estas reglas generales son las siguientes: a) cuando la prestación tenga como contrapartida una retribución, ésta deberá pagarse en la oportunidad pactada; b) el prestador del servicio no puede excederse o apartarse de las órdenes o indicaciones del comitente, salvo que su actuar sea más conveniente para el comitente en comparación con lo ordenado por este o lo establecido en el contrato; c) cuando la naturaleza de los servicios contratados corresponda a servicios profesionales o de carácter técnico de especial dificultad, el prestador no responderá por los daños y perjuicios causados por culpa leve; d) el contrato de prestación de servicios se extingue con la muerte o la incapacidad del prestador a menos que las prestaciones puedan ser ejecutadas sin requerir de la actuación directa del prestador.

De otro lado, el Código Civil, en su artículo 1764º, señala que “por la locación de servicios el locador se obliga, sin estar subordinado al comitente, a prestarle sus servicios por cierto tiempo o para un trabajo determinado, a cambio de una retribución”. En ese contexto, el contrato de locación de servicios puede comprender toda clase de servicios, ya sea los que impliquen el ejercicio de una profesión como los que consistan en el desarrollo de un oficio manual, un arte o una práctica habitual del locador. Ahora, según el artículo 1759º del Código Civil, la retribución se pagará después de prestado el servicio; salvo que en el contrato, por la naturaleza de la obligación o por la costumbre, se deba pagar por adelantado o periódicamente.

- ¿QUÉ REQUISITOS SE NECESITAN PARA QUE SE CONFIGURE UNA EXPORTACIÓN DE SERVICIOS?

El artículo 60 de la Ley General de Aduanas, indica que exportación es el Régimen Aduanero que permite la salida del territorio aduanero de las mercancías nacionales o nacionalizadas para su uso o consumo definitivo en el exterior. La exportación definitiva no está afecta a ningún tributo. Al respecto el artículo 33 de la Ley del IGV sostiene que la exportación de bienes o servicios, así como los contratos de construcción ejecutados en el exterior, no están afectos al IGV.

El citado artículo 33, establece requisitos los siguientes requisitos para que una operación se configure como exportación de servicios.

a) Se presten a título oneroso, lo que debe demostrarse con el comprobante de pago que corresponda, emitido de acuerdo con el reglamento de la materia y anotado en el Registro de Ventas e Ingresos.

b) El exportador sea una persona domiciliada en el país.

c) El usuario o beneficiario del servicio sea una persona no domiciliada en el país.

d) El uso, explotación o el aprovechamiento de los servicios por parte del no domiciliado tengan lugar en el extranjero.

- ¿CUÁLES SON LAS OPERACIONES CONSIDERADAS COMO EXPORTACIÓN DE SERVICIOS SEGÚN EL APÉNDICE V DE LA LEY DEL IGV?

Según el Apéndice V de la Ley del IGV, las operaciones consideradas como exportación de servicios son las siguientes:

- Servicios de consultoría, asesoría y asistencia técnica.

- Arrendamiento de bienes muebles.

- Servicios de publicidad, investigación de mercados y encuestas de opinión pública.

- Servicios de procesamiento de datos, aplicación de programas de informática y similares, entre los cuales se incluyen:

– Servicios de diseño y creación de software de uso genérico y específico, diseño de páginas web, así como diseño de redes, bases de datos, sistemas computacionales y aplicaciones de tecnologías de la información para uso específico del cliente.

– Servicios de suministro y operación de aplicaciones computacionales en línea, así como de la infraestructura para operar tecnologías de la información.

– Servicios de consultoría y de apoyo técnico en tecnologías de la información, tales como instalación, capacitación, parametrización, mantenimiento, reparación, pruebas, implementación y asistencia técnica.

– Servicios de administración de redes computacionales, centros de datos y mesas de ayuda.

– Servicios de simulación y modelamiento computacional de estructuras y sistemas mediante el uso de aplicaciones informáticas.

- Servicios de colocación y de suministro de personal.

- Servicios de comisiones por colocaciones de crédito.

- Operaciones de financiamiento.

- Seguros y reaseguros.

- Los servicios de telecomunicaciones destinados a completar el servicio de telecomunicaciones originado en el exterior, únicamente respecto a la compensación entregada por los operadores del exterior, según las normas del Convenio de Unión Internacional de Telecomunicaciones.

- Servicios de mediación u organización de servicios turísticos prestados por operadores turísticos domiciliados en el país en favor de agencias u operadores turísticos domiciliados en el exterior.

- Cesión temporal de derechos de uso o de usufructo de obras nacionales audiovisuales y todas las demás obras nacionales que se expresen mediante proceso análogo a la cinematografía, tales como producciones televisivas o cualquier otra producción de imágenes, a favor de personas no domiciliadas para ser transmitidas en el exterior.

- El suministro de energía eléctrica a favor de sujetos domiciliados en el exterior, siempre que sea utilizado fuera del país; así como el suministro de energía eléctrica a favor de los sujetos domiciliados en las Zonas Especiales de Desarrollo (ZED). El suministro de energía eléctrica comprende todos los cargos que le son inherentes, contemplados en la legislación peruana.

- Los servicios de asistencia que brindan los centros de llamadas y de contactos a favor de empresas o usuarios, no domiciliados en el país, cuyos clientes o potenciales clientes domicilien en el exterior y siempre que sean utilizados fuera del país.

- Los servicios de apoyo empresarial prestados en el país a empresas o usuarios domiciliados en el exterior; tales como servicios de contabilidad, tesorería, soporte tecnológico, informático o logística, centros de contactos, laboratorios y similares.

- Servicios de diseño.

- Servicios editoriales[3].

- Servicios de imprenta.

- Servicios de investigación científica y desarrollo tecnológico[4].

- Servicios de asistencia legal[5].

- Servicios audiovisuales[6].

- ¿QUÉ OTRAS OPERACIONES SON CONSIDERADAS COMO EXPORTACIÓN DE SERVICIOS SEGÚN EL ARTÍCULO 33 DE LA LEY DEL IGV?

Según el artículo 33 de la Ley del IGV, la exportación de bienes o servicios, así como los contratos de construcción ejecutados en el exterior, no están afectos al Impuesto General a las Ventas.

Se considerará exportación de bienes, la venta de bienes muebles que realice un sujeto domiciliado en el país a favor de un sujeto no domiciliado, independientemente de que la transferencia de propiedad ocurra en el país o en el exterior, siempre que dichos bienes sean objeto del trámite aduanero de exportación definitiva.

- Para efecto de este impuesto se considera exportación la prestación de servicios de hospedaje, incluyendo la alimentación, a sujetos no domiciliados, en forma individual o a través de un paquete turístico, por el período de su permanencia, no mayor de sesenta (60) días por cada ingreso al país, requiriéndose la presentación de la Tarjeta Andina de Migración (TAM), así como el pasaporte, salvoconducto o Documento Nacional de Identidad que de conformidad con los tratados internacionales celebrados por el Perú sean válidos para ingresar al país, de acuerdo con las condiciones, registros, requisitos y procedimientos que se establezcan en el reglamento aprobado mediante decreto supremo refrendado por el Ministerio de Economía y Finanzas, previa opinión técnica de la SUNAT.

- Para efectos de este impuesto se considera exportación los servicios de transporte de pasajeros o mercancías que los navieros nacionales o empresas navieras nacionales realicen desde el país hacia el exterior, así como los servicios de transporte de carga aérea que se realicen desde el país hacia el exterior.

- Los servicios de transformación, reparación, mantenimiento y conservación de naves y aeronaves de bandera extranjera a favor de sujetos domiciliados en el exterior, siempre que su utilización económica se realice fuera del país. Estos servicios se hacen extensivos a todas las partes y componentes de las naves y aeronaves.

- Los servicios de alimentación, transporte turístico, guías de turismo, espectáculos de folclore nacional, teatro, conciertos de música clásica, ópera, opereta, ballet, zarzuela, que conforman el paquete turístico prestado por operadores turísticos domiciliados en el país, a favor de agencias, operadores turísticos o personas naturales, no domiciliados en el país, en todos los casos; de acuerdo con las condiciones, registros, requisitos y procedimientos que se establezcan en el reglamento aprobado mediante decreto supremo refrendado por el Ministro de Economía y Finanzas, previa opinión técnica de la SUNAT.

- Los servicios complementarios al transporte de carga que se realice desde el país hacia el exterior y el que se realice desde el exterior hacia el país necesarios para llevar a cabo dicho transporte, siempre que se realicen en zona primaria de aduanas y que se presten a trasportistas de carga internacional.

Constituyen servicios complementarios al transporte de carga necesarios para llevar a cabo dicho transporte, los siguientes: a) remolque; b) amarre o desamarre de boyas; c) alquiler de amarraderos; d) uso de área de operaciones; e) movilización de carga entre bodegas de la nave; f) transbordo de carga; g) descarga o embarque de carga o de contenedores vacíos; h) manipuleo de carga; i) estiba y desestiba; j) tracción de carga desde y hacia áreas de almacenamiento; k) practicaje; l) apoyo a aeronaves en tierra (rampa); m) navegación aérea en ruta; n) aterrizaje – despegue; ñ) estacionamiento de la aeronave.

- ¿CÓMO DECLARO LA EXPORTACIÓN DE SERVICIOS EN EL PDT 621?

Según el artículo 29 de la ley del IGV los sujetos del Impuesto, sea en calidad de contribuyentes como de responsables, deberán presentar una declaración jurada sobre las operaciones gravadas y exoneradas realizadas en el período tributario del mes calendario anterior, en la cual dejarán constancia del Impuesto mensual, del crédito fiscal y, en su caso, del Impuesto retenido o percibido. Igualmente determinarán y pagarán el Impuesto resultante o, si correspondiere, determinarán el saldo del crédito fiscal que haya excedido al Impuesto del respectivo período.

Los exportadores estarán obligados a presentar la declaración jurada a que se hace referencia en el párrafo anterior[7], en la que consignarán los montos que consten en los comprobantes de pago por exportaciones, aun cuando no se hayan realizado los embarques respectivos. Por lo cual es muy importante recordar que los contribuyentes del Impuesto están obligados a llevar un Registro de Ventas e Ingresos y un Registro de Compras, en los que anotarán las operaciones que realicen, de acuerdo a las normas que señale el Reglamento.

Siguiendo este orden de ideas, según el informe de la Sunat N° 203-2009- SUNAT/2B000 la empresa que realiza operaciones de exportación de servicios y que presenta el PDT 621 consignando información sólo en la casilla 106 (Exportaciones facturadas en el período) omitiendo hacerlo en la casilla 127 (Exportaciones embarcadas en el período), incurre en la infracción tipificada en el numeral 3 del artículo 176° del TUO del Código Tributario.

Es decir, las exportaciones se deberán tomar en cuenta a fin de establecer el límite aplicable de las exportaciones en determinado período. Esas exportaciones son aquellas cuyo embarque se haya producido en dicho período y que la facturación debe haber sido realizada en el mismo período al que corresponde la declaración, pago, o en un período anterior al de dicha declaración, pago. En ese orden de ideas, si la facturación de las exportaciones se ha realizado en un período posterior al de su embarque, dichas exportaciones no podrán ser consideradas para establecer el límite aplicable en el período tributario que corresponde a la fecha del embarque[8].

Ahora a manera de conclusión, tenemos que en la casilla 106 del PDT 621 (Facturadas en el periodo) y en la casilla 127 del PDT 621 (embarcadas en el periodo) debe ir la siguiente información:

- ¿SI TENGO EXPORTACIÓN DE SERVICIOS DEBO APLICAR PRORRATA?

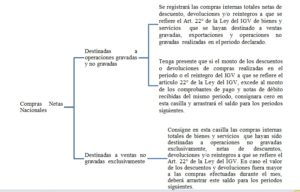

El artículo 23 de la Ley del IGV, establece que para efectos de la determinación del crédito fiscal, cuando el sujeto del impuesto realice conjuntamente operaciones gravadas y no gravadas, deberá seguirse el procedimiento que señale el reglamento.

Es ese sentido, el numeral 6.1 del artículo 6 del Reglamento del IGV, señala que los sujetos del impuesto que efectúen conjuntamente operaciones gravadas y no gravadas, contabilizaran separadamente la adquisición de bienes, servicios, contratos de construcción e importaciones destinadas exclusivamente a operaciones gravadas y de exportación, de aquellas destinadas a operaciones no gravadas, añadiendo que solo se podrá utilizar como crédito fiscal el impuesto que haya gravado las adquisiciones destinadas a operaciones gravadas y que dicho importe se agregará el crédito fiscal resultante de la aplicación del procedimiento establecido por el numeral 6.2 del indicado artículo.

El referido numeral 6.1 prescribe que deberán contabilizar en forma separada las adquisiciones destinadas a ser utilizada conjuntamente en operaciones gravadas y no gravadas aplicando a estas adquisiciones el procedimiento a que se refiere el punto 6.2 del citado artículo 6.

De otro lado, el numeral 6.2 del citado artículo 6, señala que cuando el sujeto no pueda determinar las adquisiciones que han sido destinadas a realizar operaciones gravadas o no con el impuesto, el crédito fiscal se calculará proporcionalmente con el siguiente procedimiento: a) se determinará el monto de las operaciones gravadas con el impuesto, así como las exportaciones de los últimos doce meses, incluyendo el mes al que corresponde el crédito; b) se determinará el total de las operaciones del mismo periodo, considerando a las gravadas y a las no gravadas, incluyendo a las exportaciones; c) el monto obtenido en a) se dividirá entre el obtenido en b) y el resultado se multiplicará por 100 y el porcentaje resultante se expresará hasta con dos decimales; d) este porcentaje se aplicará sobre el monto del impuesto que haya gravado la adquisición de bienes, servicios, contratos de construcción e importaciones que otorgan derecho a crédito fiscal, resultando así el crédito fiscal del mes.

Ahora, el referido numeral 6.2 establece que la proporción se aplicará siempre que en un periodo de 12 meses, incluyendo el mes al que corresponde el crédito fiscal, el contribuyente haya realizado operaciones gravadas y no gravadas cuando menos una vez en el periodo mencionado.

Siguiendo con este orden de ideas, el Tribunal Fiscal, mediante sus resoluciones número 09165-4-2008, 03223-5-2008 y 03783-5-2006, entre otras, respecto del procedimiento de prorrata previsto por el numeral 6.2 del artículo 6 del Reglamento de la ley del IGV, al ser éste un tributo de liquidación mensual, el artículo 23 de dicha ley se deberá aplicar a sujetos que realicen conjuntamente operaciones gravadas y no gravadas en un mes calendario determinado, pero si en este mes solamente dichos sujetos realizan operaciones gravadas, no hay motivo para aplicarlo, teniendo derecho a utilizar la totalidad de su crédito fiscal.

A mayor abundamiento, la Resolución del Tribunal Fiscal N° 00763-5-2003 ha señalado que el procedimiento de prorrata para el cálculo de crédito fiscal es excepcional y sólo procede en los casos en los que el contribuyente realice operaciones gravadas y no gravadas y no se puede realizar distinción del destino de sus adquisiciones, de tal manera que si fuera posible realizar la identificación o en el caso de realizarse únicamente operaciones gravadas, nada impedirá a los sujetos de este tributo utilizar el 100% del impuesto recaído sobre las adquisiciones destinadas a dichas operaciones.

Siguiendo este orden de ideas, a efectos del llenado de las casillas 110, 113 y 152, 174 del PDT 621, se deberán cumplir las siguientes reglas:

Por último, para poder efectuar el reconocimiento contable de aquella porción del IGV que por aplicación de la prorrata del IGV no es posible su utilización como crédito fiscal, se deberá tener en consideración lo señalado en el artículo 69° de la Ley del IGV (el Crédito Fiscal no es gasto ni costo).

El IGV no constituye gasto ni costo para efectos de la aplicación del Impuesto a la Renta, cuando se tenga derecho a aplicar como crédito fiscal. Por interpretación contraria a lo señalado en esta normativa, se afirma que el IGV que no es posible aplicarlo como crédito fiscal por las normas tributarias, constituyen costo o gasto para fines del Impuesto a la Renta.

- CASOS PRÁCTICOS

- El hotel JUANITA S.A brinda un servicio de hospedaje y alimentación a una persona natural no domiciliada por 8 días calendario. La consulta que nos hace es: ¿qué tipo de comprobante de pago debe emitir?

En el presente caso el hotel JUANITA S.A presta servicio de hospedaje y alimentación al sujeto no domiciliado, cabe indicar que este servicio se brinda de manera directa y sin intermediarios, en ese sentido deberá emitir FACTURA, ya que se trata de una exportación de servicios.

- La agencia de viajes Doña Andrea S.A.C., nos indica que se ha contactado con un hotel que tiene sucursales en Iquitos, Lima y Tarapoto para que le brinde el servicio de hospedaje y alimentación a sus clientes no domiciliados. En ese sentido, nos consulta, como regular dicha operación contablemente.

Según el informe Nº 013-2013/SUNAT en aquellos casos en que La Agencia de viajes Doña Andrea S.A.C. celebre por cuenta propia un contrato de prestación del servicio de hospedaje y alimentación con un establecimiento de hospedaje y luego ceda su derecho de usuario del servicio contratado a favor de un sujeto no domiciliado como parte de un paquete turístico, el establecimiento de hospedaje deberá emitir la factura sin IGV correspondiente a La Agencia Doña Andrea S.A.C. que es un operador turístico domiciliado, no implicando ello que dicho servicio deje de ser calificado como exportación ni que aquel pierda su condición de exportador.

De otro lado, en cuanto a la transferencia que efectúe La Agencia de viajes Doña Andrea S.A.C. de su derecho a la prestación del servicio de hospedaje y alimentación a favor de un sujeto no domiciliado, toda vez que esta constituye la venta de un intangible no gravada con el IGV y que está destinada a un consumidor final, deberá emitir por dicha operación una boleta de venta.

En ese sentido se infiere que la boleta de venta sólo se emite por el hospedaje y alimentación; pero por los demás servicios que se encuentran en el inciso 9 del artículo 33 de la LIGV Y que forman el paquete turístico debe emitirse una factura sin IGV.

- El gerente general de la empresa HOSPEDAJE PANDA S.A. nos comenta que durante el mes de SEPTIEMBRE 2016 ha prestado servicios de alojamiento y alimentación a un grupo de 8 turistas extranjeros por un lapso de 10 días, asimismo prestó los mismos servicios por un lapso de 15 días a una delegación de jóvenes de la Provincia de Huaura que se hospedó en el establecimiento; por lo que efectuó las ventas y compras que por anexos Nº 01 y Nº 02 se adjunta. Al respecto nos pide asesoría para determinar el saldo a favor del exportador. Considerar que en el 2015, la empresa obtuvo pérdida tributaria por lo que en el mes de agosto 2016 ha determinado un pago a cuenta de IR por S/ 1, 800.00.

Anexo 1: Registro de ventas de septiembre del 2016

| FECHA | COMPROBANTE | CLIENTE | DETALLE | VALOR VENTA | IGV | TOTAL |

| 09.09.2016 | FR02-0248 | Turistas extranjeros | Servicio de alojamiento | 28,000 | 0 | 28,000 |

| 11.09.2016 | FR02-0250 | Turistas extranjeros | Alimentación | 13,000 | 0 | 13,000 |

| TOTALES | 0 | 41,000 | ||||

Anexo2: Registro de compras de septiembre del 2016

| FECHA | COMPROBANTE | PROVEEDOR | DETALLE | VALOR | IGV | TOTAL |

| 18.09.2016 | F002-156 | X SAC | Ropa | 15,000.00 | 2,700.00 | 17,000.00 |

| 20.09.2016 | F004-158 | Y SAC | Alimentos | 2,000.00 | 0.00 | 2,000.00 |

| 27.09.2016 | F006-188 | Z SAC | Energía | 30.000 | 5,400.00 | 35,400.00 |

| TOTALES | 8,100.00 | 54,400.00 | ||||

Solución del caso: HOSPEDAJE PANDA SA es un exportador de servicios, es por eso que le es aplicable el artículo 33° de la Ley del IGV, por lo tanto contará con saldo a su favor por ser exportador, el cual determinaremos de la siguiente manera:

Determinación del saldo a favor materia del beneficio (SFMB)

| DETALLE | IGV $ |

| IMPUESTO IGV-BRUTO | 0 |

| SALDO A FAVOR DEL EXPORTADOR | 8100 |

| SALDO A FAVOR MATERIA BENEFICIO-SFMB | 8100 |

Determinación del límite del saldo a favor materia del Beneficio (SFMB)

| DETALLE | IMPORTE $ |

| EXPORTACIONES REALIZADAS EN EL PERIODO | 41000 |

| TASA | 18% |

| LIMITE SFMB | 7380 |

| SFMB | 8100 |

| SFMB NO UTILIZADO | 0 |

[1] Abogado por la Universidad San Martín de Porres. Master en Asesoría Jurídica de Empresas por la Universidad Carlos III de Madrid. Expositor de temas de Derecho Tributario en diversas entidades de prestigio. Ex funcionario de la Sunat. Ex asesor tributario del staff de Contadores y Empresas. Ex Catedrático del curso Derecho Tributario y Empresarial en la Universidad Nacional José Faustino Sánchez Carrión de Huacho. Ex Abogado Tributario II en el Ministerio de Economía y Finanzas. Subgerente de Fiscalización Tributaria de la Municipalidad Provincial de Huaura. Socio del Estudio Fernández (www.estudiofernandez.pe). Correo electrónico: arturo.fernandez@estudiofernandez.pe

[2]Estudiante del IV Ciclo de la Facultad de Derecho y Ciencias Políticas de la Universidad Nacional José Faustino Sánchez Carrión, tercio Superior. Practicante en el Estudio Jurídico Fernández.

[3] De conformidad con el Numerales 4.1 y 4.2 del Artículo 4 del Decreto Supremo N° 164-2016-EF, publicado el 22 junio 2016, se dispone que para efectos de lo dispuesto en el numeral 16 del Apéndice V de la Ley del IGV e ISC los servicios editoriales comprenden las actividades necesarias para la obtención de un producto editorial. No incluye actividades de distribución y comercialización. Para tal efecto, se entiende por producto editorial al libro, publicaciones periódicas, fascículos coleccionables, publicaciones en sistema braille, guías turísticas, publicaciones de partituras de obras musicales, catálogos informativos y comerciales, y similares; ya sea en formato impreso, digital, de audio, audiovisual o en escritura en relieve.

[4] De conformidad con el Numeral 5.1 del Artículo 5 del Decreto Supremo N° 164-2016-EF, publicado el 22 junio 2016, se dispone que tratándose del numeral 18 del Apéndice V de la Ley del IGV e ISC, se entenderá: a) Investigación científica: Es todo aquel estudio original y planificado que tiene como finalidad obtener nuevos conocimientos científicos o tecnológicos, la que puede ser básica o aplicada. A tal efecto, se entiende por investigación básica a la generación o ampliación de los conocimientos generales científicos y técnicos no necesariamente vinculados con productos o procesos industriales o comerciales. Asimismo, se entiende por investigación aplicada a la generación o aplicación de conocimientos con vistas a utilizarlos en el desarrollo de productos o procesos nuevos o para suscitar mejoras importantes de productos o procesos existentes; y, b) Desarrollo tecnológico: Es la aplicación de los resultados de la investigación o de cualquier otro tipo de conocimiento científico, a un plan o diseño en particular para la producción de materiales, productos, métodos, procesos o sistemas nuevos, o sustancialmente mejorados, antes del comienzo de su producción o utilización comercial.

[5] De conformidad con el Artículo 6 del Decreto Supremo N° 164-2016-EF, publicado el 22 junio 2016, se dispone que para efectos de lo dispuesto en el numeral 19 del Apéndice V de la Ley del IGV e ISC, los servicios de asistencia legal son aquellos en los que se hace uso de conocimientos jurídicos especializados destinados al ejercicio en el país de los derechos del cliente no domiciliado, siempre que el uso, explotación o aprovechamiento de éste tenga lugar en el exterior. No incluye los servicios de representación en procedimientos administrativos o procesos judiciales en el territorio nacional.

[6] De conformidad con el Artículo 7 del Decreto Supremo N° 164-2016-EF, publicado el 22 junio 2016, se dispone que tratándose del numeral 20 del Apéndice V de la Ley del IGV e ISC, los servicios audiovisuales comprenden los servicios de producción y transmisión de obras audiovisuales. Para tal efecto, se entiende por obra audiovisual a toda creación expresada mediante una serie de imágenes asociadas que den sensación de movimiento, con o sin sonorización incorporada, susceptible de ser proyectada o exhibida a través de aparatos idóneos, o por cualquier otro medio de comunicación de la imagen y del sonido, independientemente de las características del soporte material que la contiene. La obra audiovisual comprende a las cinematográficas y a las obtenidas por un procedimiento análogo a la cinematografía.

[7] La SUNAT podrá establecer o exceptuar de la obligación de presentar declaraciones juradas en los casos que estime conveniente, a efecto de garantizar una mejor administración o recaudación del Impuesto.

[8] Informe 021-2010-SUNAT/2B0000.

27 enero, 2018 at 12:29 am

Al realizar la venta de un producto digital a un extranjero (pdf digital – ebook) domiciliado en otro pais (compra el producto desde su computadora), es correcto emitir boleta de venta de exportacion electronica si pertenezco al nuevo rus? Esto para efectos de tributar mis ingresos. Gracias.